农夫山泉放榜:产品有点甜,估值有点高

未来还能靠什么增长?

水 “茅” 农夫山泉,亮出了去年的业绩。

2021 年实现总收益为人民币 296.96 亿元,同比上升 29.8%;母公司拥有人应占溢利为人民币 71.62 亿元,同比增加 35.7%。细分业务方面,包装饮用水仍然是大头,收益占比为 57.4%,但增速(22.1%)低于整体及其他细分业务。

表面上看,农夫山泉增速不低,但要知道,这是在去年营收同比下滑 4.76%,净利润增速只有 6.52% 的基数上取得的,低基数下的高增长,不见得很好。

在整个食品饮料行业都高位回落的大环境下,农夫山泉的未来,有创造高增速的动力吗?

01

有无护城河?

若论坐上 “水茅” 宝座的原因,大概就是以下三点。

第一,盈利能力超高。毛利率 60%,净利率 23%,净资产收益率 41%,这些数据,足以吊打一群食品饮料同行。

虽然在利润方面还无法和茅台相比,但 ROE 却超越茅台(31%)十个百分点。

第二,优质水源资产。农夫山泉拥有 11 大水源地,获得了 11 个取水许可证,3 个采矿许可证,农夫山泉的高盈利,有相当大的部分要归功于水源,甚至有市场人士将其等同于油田之于油企。

第三,完美的品牌塑造、对消费者洗脑式营销、无孔不入的渠道建设,外加不断的新产品开发。天然水优于纯净水的宣传,硬生生把同为 “老乡” 的娃哈哈打得满地找牙,广告语 “农夫山泉,有点甜”,令人耳目一新,而又不落熟套,商超、便利店、餐饮店随处可见的农夫山产品,从矿泉水,到果汁,再到茶饮、功能饮料,以及时下最兴的气泡水,农夫山泉都有涉猎。

消费品公司,重要的产品、品牌和渠道,农夫山泉都交出了亮丽的成绩单,成功自然不在话下。以上种种,在农夫山泉坚定的投资者看来,是妥妥的护城河。

只是,这些护城河真的坚固吗?

02

未来如何

投资,除了要看过去,更要着眼未来。

未来,农夫山泉有什么维持增速的高招?

不妨还是从三个维度去看待。

首先,从市场规模上看,整体的不管是饮用水还是软饮市场,都已经处于饱和状态,消费人口就这么多,不存在突然加速的可能性,很多权威的机构预测,包装饮用水的未来 5 年的年复合增速只有 4-5%,包装水以外的软性饮料市场的增速只有 2-3%。从需求上看,刚需是存在的,但这种刚需性也就只存在于刚需,其他的需求溢价很少。

第二,从竞争格局上看,虽然相对分明,以农夫山泉的主战场 -- 包装饮用水市场为例,农夫山泉占据饮用水头把交椅,市场份额为 11.4%,怡宝排第二,为 8.4%,百岁山第三,比例为 4.7%。但饮料这个市场,始终高度分散,更重要的是,消费者的口味变化比以前要快得多,食品饮料这个赛道天生会出现各种各样的搅局者,例如近年突然冒起的元气森林,也会不断淘汰跟不上时代的厂商,龙头们的竞争优势看起来稳固,但要往前突破,并不容易,想守成,也不容易。

第三,产品线。农夫山泉现在的产品线涵盖饮用水、果汁、茶饮、功能性饮料、植物蛋白、气泡水、咖啡,甚至有一小部分大米生意,在饮料市场来说已经相对完善,从近年来的新产品开发策略来看,主要还是跟随市场的新产品进行,比如因应元气森林而推出的气泡水。

所以,跟随市场的新增情况然后快速跟进,农夫山泉大概率是做得到的,但这种增量对于公司的整体业务而言,效果不会太明显,因为发展到这个阶段,始终不是 0-1 的阶段,消费者口味的变化,新晋品牌的出现,农夫山泉不仅需要快速跟进新产品,同时还得防着旧产品可能被消费者抛弃,竞争压力会越来越大。

另外,品牌营销、渠道开发方面,同样也步入增长瓶颈。

那句洗脑式的 “农夫山泉有点甜” 广告语,掐指一算,已经是 24 年前的了,“我们不生产水,我们只是大自然的搬运工”,也是 14 年前的了,但之后,就没有什么经典的广告语能够深入人心,中间虽然也出现过 “你每喝一瓶农夫山泉,就为贫困山区孩子捐出一分钱” 这种贩卖爱心的广告语,但很快就泯灭于众人。

作为极其需要营销宣传以维持热度的公司,农夫山泉和许多优秀的饮料公司一样,非常注重营销方面的投入,创意也是非常爆棚,但无奈这个行业天生就是喜新厌旧,再牛的广告语都有式微的一天。想当年,王老吉的广告语 “怕上火,喝王老吉”,热度比农夫山泉要大得多,但现在已经掀不起波澜,深层原因并不在于那场商标抢夺战,而是消费者一旦对广告语所造成的意识感到厌倦,产品就会成为弃儿。农夫山泉如果不能在营销上继续推陈出新,就可能会步王老吉的后尘。

线上线下渠道方面,能够获取的增量空间也会相当有限,一方面人口增速在放缓,线上流量又见顶,另外就是农夫山泉的售卖渠道,已经从城市深入到 “田间地头”,可开发的地方已经不多。

以此再重新审视农夫山泉的所谓 “护城河”,会发现,其实并不算很坚固。营销渠道这些就不说了,即使是高盈利能力以及水资源,也面临着很多挑战。

03

挑战

首先说高盈利能力,其实主要来源于矿泉水。

既然农夫山泉说自己是大自然的搬运工,那我们就理解为,农夫山泉不过是给来自水源的水过滤、消除杂质的工序,然后就可以包装好拿去卖。水源成本不会高到哪里去,而且这些水源都是很早就签下来的,生产过程中的用到的设备、技术也不是什么高精尖,成本自然也不会很高,相比之下,奶制品公司生产牛奶、果汁公司生产果汁、碳酸饮料公司生产可乐,原材料要贵得多、生产供需也要反复更多,这也是其他的饮料公司毛利率相对低的原因。

高毛利的生意一直都有绕不开的魔咒:要么被政策性打压,要么就会冒出很多竞争对手。不管哪一种发生,都是直接杀毛利率的事情。

农夫山泉会不会被政策打压,不好预测,但是竞争对手的出现,却是实实在在的,国内的,海外的,中高低端,都已经冒出了不少竞争者,而巨头本身,也在不断厮杀,老牌的娃哈哈、康师傅,新晋的百岁山、屈臣氏,还有外国的达能、雀巢,竞争会越来越白热化。农夫山泉的高毛利率,正面临越来越多的挑战,想维持,那是压力重重。

其次,说到水源资产。看起来好像有理,但实际上倒未必,矿泉水这种东西,无色无味,虽然厂家在不断给消费者洗脑,好像喝了矿泉水就会非常健康,其实到底比 100 度烧开的白开水健康多少,那点所谓的矿物质,真的如宣传般神奇,又有谁能说明白?

当然,水源可以让瓶装水卖到 2 块钱/瓶,甚至更贵,这是它区别于白开水的地方,也是造就高毛利的来源。从个人喜好来看,认同矿泉水价值的,愿意为之掏腰包的人,会继续购买,不认同的,不喜欢喝的,也很难撬动他们的钱包。

长远地看,随着技术的进步,所谓的天然水源还会不会这么重要,谁也说不准,就如石油,在旧能源时代是黑色金子,无可取代,但随着光伏发电技术的不断进步,它的重要性正在一步步下滑。

如果有一天,水净化技术登峰造极,农夫山泉所谓的水资源很可能失去现在的价值,到这个时候,高盈利就会成为往事。

04

严重高估?

农夫山泉 2018、19 年,营收增速均达到 17%,净利润增速分别为 6.67%、37.17%,但到了 2020 年,营收增速却跌为-4.76%,净利润增速回落至 6.52%,中间有疫情的影响,但是行业步入饱和期才是最大的原因。

环顾整个食品饮料行业,增速下滑不是新鲜事,也并非农夫山泉独有,但问题在于,农夫山泉 2020 年 9 月份登陆港股,彼时正是全球因为疫情大放水,流动性泛滥造就股市趋牛的时候,而上市前一年净利润增速高达 37%,市场气氛 + 业绩亮眼 + 高盈利能力,再加上市场对于食品饮料等消费股持续多年的青睐,使得市场对于农夫山泉投注了过高的热情。

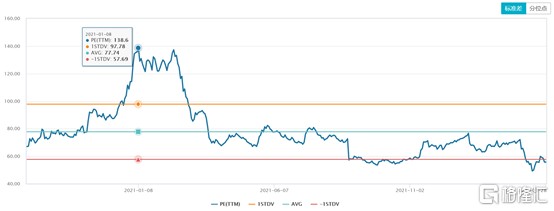

农夫山泉香港 IPO 定价为 21.5 港元/股,冻资规模达到 6777 亿港元,超越小米成为当时港股史上最大冻资王。上市首日,农夫山泉高开 85%,收盘涨幅仍然高达 54%,此后更是趁着全球股市高涨,股价一路涨至 2021 年 1 月的 68 块,较 IPO 价翻了 2 倍多,估值一度高达 138 倍,市值高达 7600 多亿港元,成功奠定自己的 “水茅” 地位,也将老板钟睒睒推到中国首富的位置。

农夫山泉估值走势,来源:wind

但之后,农夫山泉股价高位回落,一直横盘至今,跌幅 45%,市值蒸发 3500 亿港元,股价的大起大落,使得市场正在重新审视所谓的 “水茅” 质地。

既然堪称 “水茅”,自然需要和贵州茅台比拼一下,但你会发现,农夫山泉并不具备茅台那样的竞争优势,它没有茅台酒酿造过程中过分依赖特定地域和气候,不存在供应短缺,从消费需求上讲,农夫山泉和茅台的最大差别,是它缺乏茅台的强大社交需求,也无法提供诸如面子之类的 “附加价值”,所以能够获取的品牌溢价低,所以茅台可以通过提价把毛利率推到 90% 以上,但农夫山泉不行。

而现在,农夫山泉的估值还有 50 倍,比茅台(40 倍)还要高出 25%,更高于其他的食品饮料巨头,像伊利(25 倍)、蒙牛(26 倍),高估值通常与高增长相匹配,但是农夫山泉未来高增长的动力在哪?

宏观经济步入低增速、居民消费放缓已是事实,农夫山泉所在的行业也步入饱和阶段,未来能够跟得上宏观经济增速、配得上居民收入水平增速,已经不错,想长时间维持双位数增长,会越来越困难。

回过头看,2017 年开始,股市吹起了一股消费股热潮,在贵州茅台走红之后,各类消费 “茅” 开始频繁出现在投资者面前。卖酱油的龙头,叫酱油茅,卖食用油的龙头,是油茅,养猪的龙头,叫猪茅,各式各样,数不胜数。

然而,去年开始,消费股开始退潮,业绩增速不及预期甚至暴雷的,都不少,从底层商业模式上看,很多 “茅”,并非个个都能够比肩贵州茅台,遇到双杀也是情理之中。但是,仍然还有一些 “茅”,还处于高位。

例如农夫山泉,如果没有高增长预期,50 倍的估值,你说高还是低?