泰格医药扣非净利大增 74%,股权激励目标 3 年翻倍,但需留意这个数据 | 见智研究

对外投资收益是创新药市场的 beta,在行业泡沫逐渐出清的背景下,它可能会成为一个负面因素。

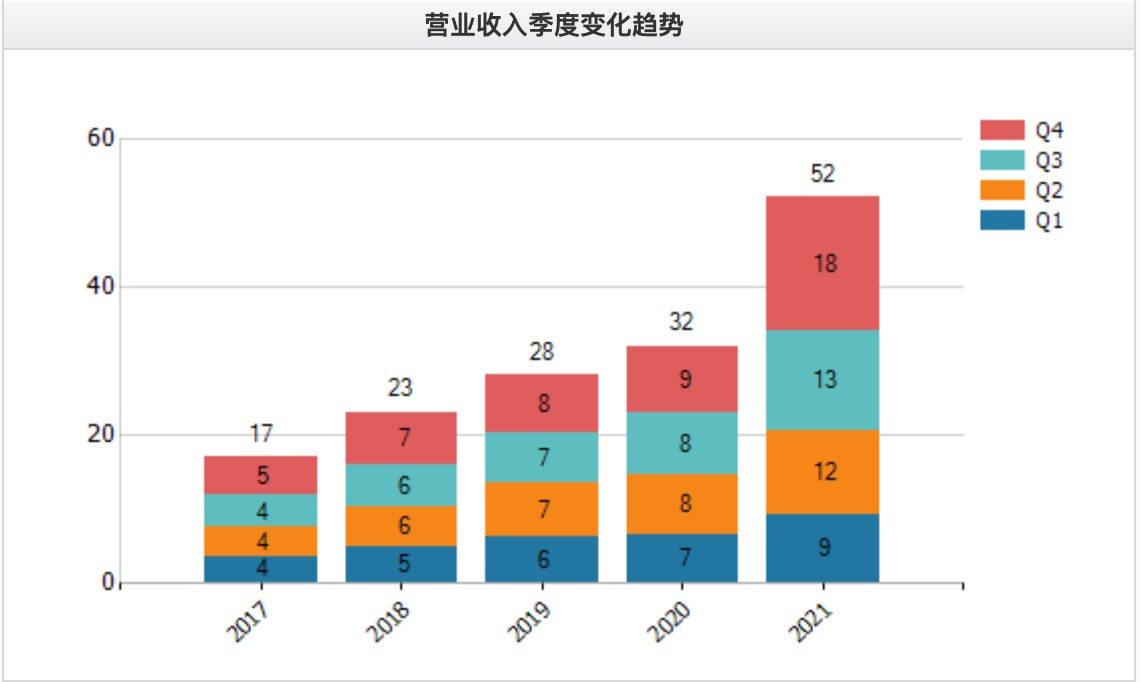

泰格医药 3 月 28 日晚间发布 21 年业绩,2021 年实现营业收入 52.14 亿元,同比增长 63.32%;净利润 28.74 亿元,同比增长 64.26%;扣非净利润 12.32 亿元,同比增长 73.9%,基本每股收益 3.31 元。公司拟每 10 股派发红利 5 元(含税)。

按业务拆分营收来看,临床试验技术服务收入 29.94 亿元,上年同期 15.19 亿元,同比增长 97.05%;临床试验相关服务及实验室服务收入 21.94 亿元,上年同期 16.57 亿元,同比增长 32.39%,主营业务增长主要由于客户需求增加以及经济自新冠肺炎疫情中进一步恢复。华尔街见闻·见智研究拆分各单季收入来看,21Q4 泰格医药同比实现营收翻倍增长,环比也有接近 40% 增幅,成为近 5 年最佳业绩季。

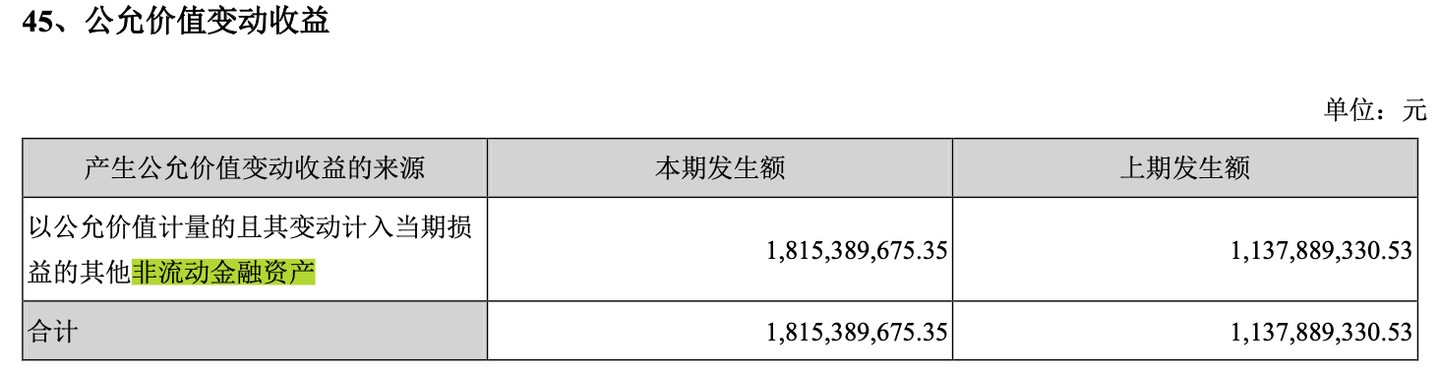

从盈利拆分来看,见智研究提示投资者值得注意的是,市场关注的 CXO 公司对外投资收益变动数额数据总额较大,本期泰格医药公允价值变动约 18 亿,约占利润总额的 64%。

代表泰格对外投资总额的公司非流动金融资产当期增加 35 亿元,总计超过 87 亿。

临床试验项目增加 178 个,是增长主要来源,但业务毛利均有下滑

21 年内,泰格医药新增合同金额 964,545.54 万元,同比增长 74.22%,截至报告期末,公司累计待执行合同金额 1,140,491.10 万元,同比增长 57.09%。

1)临床试验技术服务

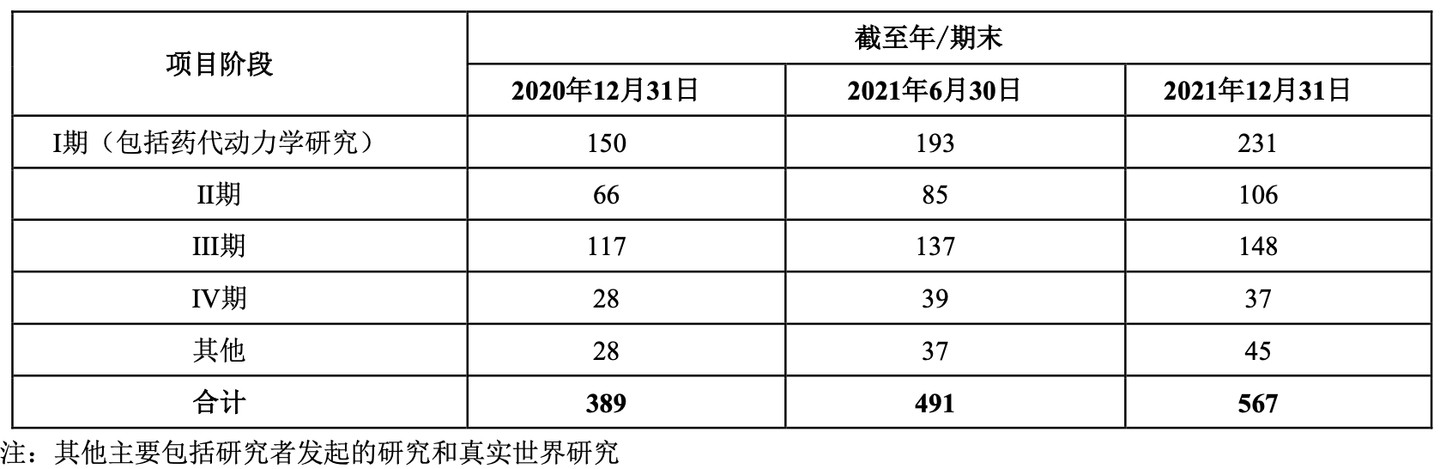

截至 2021 年 12 月 31 日,公司正在进行的药物临床研究项目从 2020 年 12 月 31 日的389 个项目增加至 567 个项目。其中,1 期项目增长最快,总比项目增长漏斗比例正常。

在所有药物项目中,有 385 个药物临床研究项目在境内开展,182 个项目在境外开展。境外项目中有 132 个项目在境外 (包括韩国、澳大利亚及美国) 进行单一区域临床试验;有 50 个项目在亚太地区、北美洲、欧洲、非洲及拉丁美洲进行多区域临床试验,涉及治疗领域包括肿瘤、疫苗、中枢神经系统、心血管疾病及罕见疾病等。

器械业务方面,泰格有 341 个正在进行的医疗器械项目,包括医疗器械和 IVD 临床试验、医学监查、方案设计和医学撰写。医疗器械临床研究团队助力 3 个创新医疗器械和 2 个人工智能医疗软件的成功上市。

对于真实世界研究,泰格该项目团队已经启动 20 多项关于药物和医疗器械的真实世界研究,公司已完成 74 个生物等效性项目,并有 161 个正在进行的生物等效性项目。

但报告期内,临床试验技术服务的毛利率从 2020 年的 50.13% 下降到 2021 年的 44.77%。

华尔街见闻·见智研究认为,从医药临床项目数量来看,公司在 21 年获得数量的大幅增长,但是毛利率下滑的原因值得注意。

公司公告毛利下滑是由于新冠肺炎相关试验在内的多区域临床试验,该等业务过手费高于其他临床业务。

这意味着公司虽然在新冠中获得了更多项目,但这些项目更多在东南亚等地,公司在当地暂时没有分支机构,将部分服务内容分包至当地第三方合同研究机构以及公司代表客户结算中心相关费用所致。这些项目本身对公司来说是毛利较低项目,且并不是长期可持续订单,因此需要考虑这类订单对公司本身的能力建设和潜在成长推动的意义。一旦该类订单在疫情后减少,新的替代订单能否持续获得将成为关注的重点。

2)临床试验相关服务及实验室服务

该项业务主要由方达控股完成,本报告期内,方达在执行的实验室服务项目由截止上年末的2,029 个增至本报告期末的 2,516 个。

公司正在进行的现场管理项目由截止上年末 1,180 个增至本报告期末的 1,432 个。现场管理团队 2021 年完成 203 个项目,与中国 147 个城市的 1,267 家医院和临床试验中心合作,有超过 2,700 名专业临床研究协调员 (CRC)。

公司数据管理及统计分析团队持续从现有客户获得业务订单,同时从境内外市场获得更多的新客户,该服务收入实现稳定增长,有 743 个正在进行的项目,国内团队执行 485 个项目,海外团队执行 258 个项目;客户数量由截止上年末 116 个增至本报告期末的 163 个。

21 年内,临床试验相关服务及实验室服务毛利率由上年同期的 44.59% 下降至本报告期的 41.48%

见智研究认为,数据管理和统计分析服务的毛利率下降,2021 年人民币兑美元较 2020 年升值是该项业务毛利下滑的主要因素,数据管理竞争加剧也值得注意。但是方达控股在 21 年大手笔收购项目,扩大的实验室服务业务是值得关注的下一个增长点,随着新产能的不断投产,中美一体化程度也将完善。

海外战略的新亮点,员工数量增长显示业务需求增长

泰格医药在大客户方面,2021 年前 20 大客户中有 6 家是跨国大型药企 (2021 年销售收入超过 200 亿美元),有 16 家是上市公司。

关于海外战略,见智研究认为是投资者需要关注的重点,公司在该部分增长也在所有业务中也颇为亮眼。

截至 21 年末,泰格医药在境外 (包括韩国、澳大利亚及美国) 进行中的单一区域临床试验由截至 2021 年 6 月 30 日的 111 个增至本报告期末的 132 个;在亚太地区、北美洲、欧洲、非洲及拉丁美洲进行中的国际多中心临床试验 (MRCT),由截至 2021 年 6 月 30 日的 29 个增至本报告期末的 50 个,涉及治疗领域包括肿瘤、疫苗、中枢神经系统、心血管疾病及罕见疾病等。

见智研究在关注 CXO 公司中的重要指标是员工数量,该数量直接影响着公司未来业务发展的瓶颈。

泰格医药员工总数由截至 20 年末的 6,032 人增至 21 年末的 8,326 人,同比增幅 38%;海外员工人数由截至上年末的 772 人增至截至本报告期末的 1,026 人,同比增幅 33%,海外员工遍布五大洲 52 个国家。

员工数量增长后,股权激励更加重要

泰格医药在发布年报的同时,发布了 22-25 年股权激励计划,解锁条件是 22-24 年公司净利润增幅相较 21 年增长分别不低于 40%、75%、105%,目标 3 年净利翻倍。

见智研究此前在药明康德的股权激励《药明康德 21 年利润大增 72%,三大角度剖析公司竞争力 | 见智研究》中提到,在当前阶段,CXO 公司员工数量增长速度可以正向反映公司经营情况,中国的工程师红利是中国 CXO 公司重要的竞争力之一。最近两年国内创新药快速泡沫化导致行业人才成本快速上涨也是行业出现的新问题之一。股权激励成为绑定员工利益的主要工具之一。

综上:对于 CXO 公司,一方面要关注业务漏斗项目数量增长比例,另一方面员工数量和成本也需要重点关注,最后对外投资收益的变动更多的影响因素是创新药市场的景气程度,在行业泡沫逐渐出清的背景下,这可能会成为一个负面因素。