谢治宇:波动的市场,什么时候才容易赚钱?

今年宏观环境下自上而下的传导会使得企业的盈利出现一些影响,但是从下往上看呢,却能看到一些企业出现较好的配置机会

“随着市场的比较大调整,很多企业开始变得很值得下手。” 刚刚兴证全球谢治宇在网上分享了他最近的看法。站在当前的时点,谢治宇想给市场传达什么样子的信号呢?我们不凡通过年报的动作以及他带来的观点来进行分析。

谢治宇现任职于兴证全球基金管理有限公司,任职公募基金经理以来最大盈利 808%,年化收益为 21.81%,现在管规模接近千亿级别,总体的投资方法采用自下而上精选个股的策略,从增速与估值匹配度的角度出发挖掘投资标的,寻找最具性价比的个股,而不是拘泥股票所处的周期。1、兴全合宜

谢治宇在管的基金有 5 个,其中兴全合宜相比管理时间最长的兴全合润,增添了港股的投资配置,投资范围更加广泛,我们选取兴全合宜进行分析。兴全合宜自 2018 年一月成立,至今累计收益 55.35%。其净值两年内受港股拖累影响净值,但是依然跑赢跑赢沪深 300 走势。

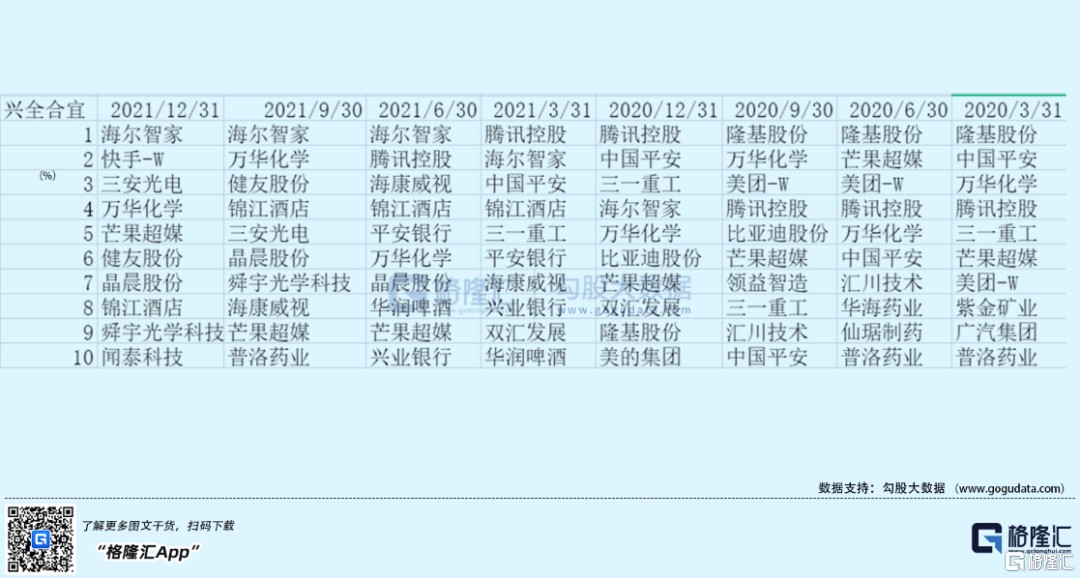

从这两年兴全合宜重仓股股票上看,可以看出谢治宇的持仓行业还是比较均衡的,并且持仓的风格比较稳健,没有追高景气的赛道股,前十大重仓股的基本占比都在 40% 左右,总体风格还是符合兴全系的作风的。

面对市场的动荡以及经济形势的转变,在第四季度兴全合宜部分仓位进行了调整,根据网上资料整理:2021 年四季度期间,谢治宇管理的兴全合宜减持了锦江酒店、普洛药业、上海家化等多只股票,梅花生物继续获其大手笔增持,大全能源、四方股份获其新进持仓。

总体减持的方向在消费与周期上,加仓了智能化以及新能源赛道股票。值得一提的是在加仓的个股中,梅花生物的最近的走势十分亮眼,逆市突破新高。在公司的披露中,谢治宇从 21 年第二季度就开始建仓,随后在第四季度大幅加仓 14,754,124 股,总持股 76,789,293 股,按照最近股价计算持股市值达到 6.97 亿元。

根据资料显示:梅花生物从 2002 年生产味精起步,快速发展为当今世界上最大的味精生产企业之一,是国内最大的氨基酸生产企业,为全球生物发酵领域的重要成员。2021 年梅花生物的股价大涨,其原因 21 年国内生猪产能大幅增长以及提早布局扩大产能带来的机会,并且在原材料大幅涨价的背景下,公司旗下产品涨价幅度超过了成本上涨幅度,创下历史新高的利润。谢治宇加仓梅花生物这一例子,可以从中看出他那套从下而上的选股逻辑,其中有一个核心的点是,现在企业状况变得不一样,在很多行业、领域看到企业的状况是非常好的,这些企业在逐步取得全球的竞争力,他们稳固的程度和他们未来可以想象的空间变得比以前大很多。

2、谢治宇观点

以下收集了谢治宇在直播中的一些精彩观点

从短期来看,很多企业,特别是中游和下游的企业,盈利状况一定会受到经济状况的制约。但可能不能完全由特别短期的业绩推演一个企业的长期竞争力。

市场发展起来的背后一定是企业发展起来了,背后一方面当然是市场在扩容,另一方面在市场里面这些企业不停在发展,很多企业已经发展的非常好了,取得了非常强的全球竞争优势,这些东西最终体现出来的才会是整个市场能够坚持稳定存在的基础。

在我的框架里面估值是非常重要的。我是非常难做到抛开估值的,特别是在成长股的领域,永远估值都是重要的,只不过估值的角度是多种多样的。

市场的长期收益率核心最终一定会取决于这个企业,或者这个经济体里面的核心企业最终的 ROE 水平。

持有人应该要对整个市场是一个波动的市场,对于在这个市场里应该获得多少收益率,和获得多少收益率是正常的这件事情有更好的认识。这可能是从长期角度来讲能够帮助你最终获得收益最为重要。

我们在什么情况下才会很容易赚到钱?就是你无意间走到一个β特别强的行业,比如父母那一辈人在核心地段买了房子。但当行业慢慢成熟的时候,你还想获得比较好的超额收益,不做出一定的研究,从概率的角度讲,是很难的。

3、结语

谢治宇表达了今年宏观环境下自上而下的传导会使得企业的盈利出现一些影响,但是从下往上看呢,却能看到一些企业出现较好的配置机会。从年报中我们也能看出他的一些自下而上的投资例子,像梅花生物这一例子也验证了在宏观环境承压的时候,底部也存在一些逆势而上的公司。在当前的阶段一些企业我们不应该从短期的业绩去推断出他长期的发展,例如旅游消费行业,在当前只是受疫情的影响行业进行短期的亏损,但是并不会影响到疫情复苏后的长期发展。总的来说,谢治宇表达了当前的市场风险并不大的观点,身为投资者我们应该要明白当前的投资预期,这样才能去抵抗风险以及市场的波动。