高增长时期一去不返 奈飞 “王位” 难保

目前从当前行业竞争态势、以及付费用户净增情况而言,唯一可以确定的是,奈飞的高增长已经一去不复返了。

奈飞 (NFLX.US) 在北京时间 4 月 20 日凌晨发布 2022 年第一季度财报,财报公布后,奈飞盘后股价暴跌逾 20%,今日美股盘前依然暴跌,截至发稿,该股跌超 27%,报 254 美元,原因是该公司最重要的指标全球净订阅用户减少了 20 万,是十一年来首次净订户不增反降,而公司原本预期会新增 250 万,市场原本预期新增 273 万。

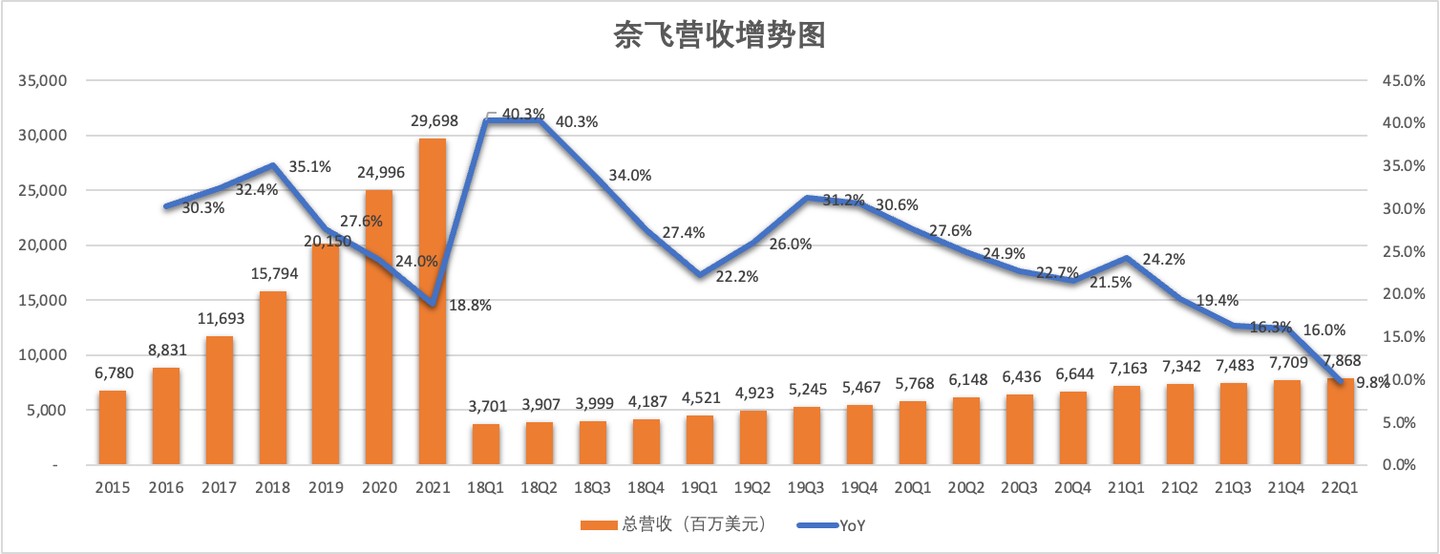

奈飞财报显示,今年一季度总营收 78.7 亿美元,同比增 9.8%,略逊于公司预期的 79 亿美元或同比增 10.3%,更低于市场预期的 79.3 亿美元。摊薄每股收益为 3.53 美元,较上年同期的 3.75 美元下滑近 6%,但高于分析师预期的 2.89 美元。

虽然净订户的减少暂时没有影响 Q1 总营收的同比增长,但奈飞营收增速严重放缓却已经成为不争的事实。

图 1

据智通财经了解,奈飞表示:“我们的营收增长已经出现大幅放缓。正如我们预测的那样,流媒体正在战胜传统媒体,公司的产品在全球非常受欢迎。然而,我们相对较高的家庭渗透率——包括大量拥有共享账户的家庭——加上竞争,正为公司带来营收增长方面的不利因素。”

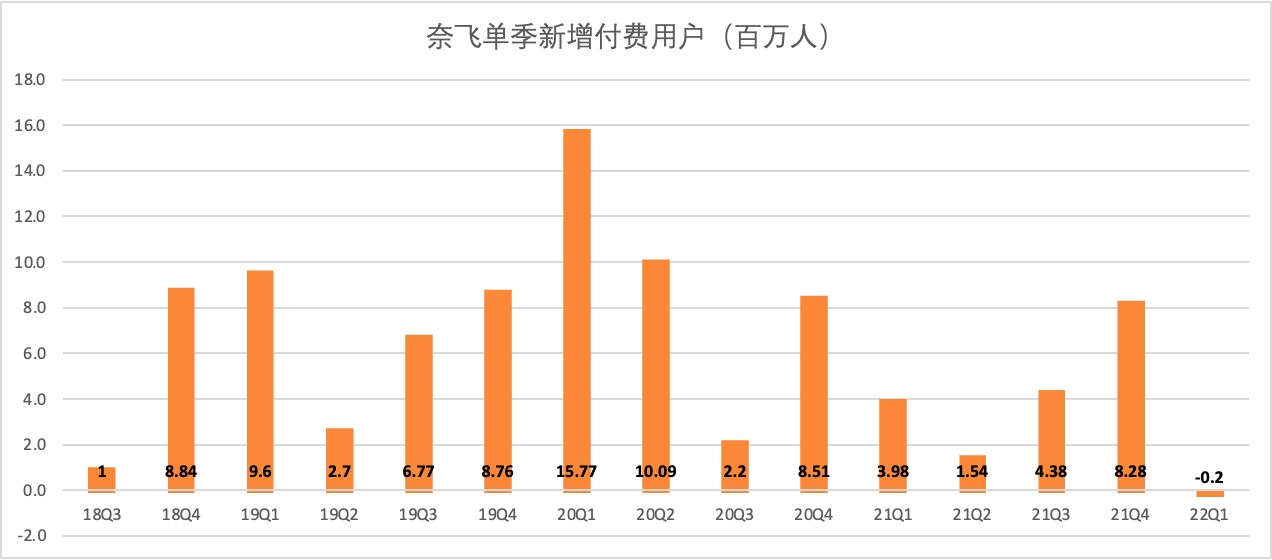

订阅用户流失成众矢之的

财报显示,奈飞 Q1 净订户流失了 20 万,远远低于其增加 250 万订户的指引,这是该公司自 2011 年以来首次出现用户流失,也导致该公司全球用户数量由 2021 年底的 2.2184 万降至 2.2164 万。另外,奈飞还预计今年第二季度净订户将再次减少 200 万。

图 2

奈飞对此解释道,由于该公司今年 3 月初退出俄罗斯市场导致第一季度减少了 70 万净付费订户,因此在排除了这种影响后,当季净增加 50 万用户。更值得关注的是,由于奈飞在美国和加拿大市场再次提价,导致其最核心市场美国和加拿大当季损失了 60 万最具价值的用户。奈飞预计今年第二季度净订户将再次减少 200 万,原因是一季度的用户流失率 0.2%-0.3% 有所提高。

相比之下,亚洲地区用户增长了 100 多万,这也是奈飞 Q1 财报中为数不多的亮点。奈飞一直在努力开拓海外市场,该公司表示,从长期来看,奈飞的大部分增长将来自美国以外的地区,这将通过在全球不同地区开发内容、个性化和语言呈现等本地化功能来实现,而不再是传统的将美国内容出口到海外。

事实上,这也是奈飞过去两年的一大战略,即将增长重心投向海外市场,加大对非英语内容的制作投入。目前奈飞已经在全球 50 多个国家制作电视和电影内容,最受欢迎的六大剧目有三个都是非英语内容,包括《鱿鱼游戏》和《僵尸校园》(All of Us are Dead) 以及《纸钞屋》(Money Heist)。

但遗憾的是,即便亚洲市场订户增长迅猛,也无法抵消其他三个市场订户大量流失。

此外,用户共享账号密码也是让奈飞感到头疼的问题。奈飞预计全球范围内至少有 1 亿人用现有用户的账号登陆,单是在美国和加拿大市场就有 3000 万人,每年平台因此损失近 90 亿美元。实际上,共享账号的问题一直都存在。据一项 2019 年的调查显示,美国只有 55% 的用户是用自己的账号登陆奈飞,其他 45% 的人要么和别人分担成本,要么干脆用别人的账号。

据悉,近期奈飞已经开始尝试打击账号共享行为。

今年 3 月,奈飞在秘鲁、智利和哥斯达黎加进行测试,允许用户向奈飞账户额外添加共享者,额外共享价为 2 美元或 3 美元。奈飞表示,目前公司还在试验这一收费模型,预计将在一年左右的时间内推行到全球。但那些选择共享账号的用户多是对价格敏感的消费者,如果采用严格封杀手段,或许反而会促使他们转向其他平台,这也是奈飞之前不愿铁腕打击共享账号问题的因素。

相较于考虑如何解决账户共享的问题,在面对日益残酷流媒体行业竞争时,奈飞提高自身竞争力则更加重要。

残酷竞争下却减少内容支出

奈飞在 2007 年转型进入网络视频领域后,经历十年极速增长,并彻底颠覆好莱坞,最终成为当之无愧的全球 “流媒体之王”。然后,当在疫情中吃过亏的传统制片厂来分流媒体蛋糕时,奈飞的王位看起来就不那么稳当了。其中最值得一提的便是,随着美国电话电报公司旗下华纳传媒的业务与探索频道合并,新公司华纳兄弟探索公司 (WBD.US) 将成为继奈飞、迪士尼 (DIS.US) 之后的又一大流媒体巨头。

华纳传媒曾在此前公布,截至 2021 年年底,HBO Max 和 HBO 频道的全球付费订阅用户达 7300 万;探索频道旗下的相关频道和流媒体则拥有 2200 万用户。业内人士称,合并以后,华纳兄弟探索公司拥有将近 1 亿订阅用户。该公司将于美东时间 4 月 26 日 (下周二) 公布 2022 年第一季度业绩。

除此之外,于 2019 年推出流媒体服务的迪士尼在经营一年半后,旗下的 Disney+、ESPN+ 和 Hulu 的订阅用户总数突破 1.7 亿,与奈飞已然相去不远。今年一季度,单单 Disney+ 的订阅用户就增长了 1180 万,远超奈飞曾创下的单季度增长 828 万记录。再加上 ESPN+ 和 Hulu,平台整体新增订阅用户 1740 万人,总计 1.964 亿,离 2 亿关口只差临门一脚。

同时,2021 年 6 月才入局流媒体行业的派拉蒙 + 在去年四季度增加逾 700 万用户,不仅如此,该公司还上调业绩指引,预计到 2024 年用户数量将达到 1 亿。

为什么当好莱坞传统制片厂开始开展流媒体业务时,可以在订阅用户上以碾压的姿态迅速增长,并且对奈飞几乎有 “降维打击” 的效果?

一方面是奈飞历经多年发展后,多少遇到了瓶颈,尤其是大本营北美市场,该市场新增付费用户数增速一直面临着黑暗时刻:Q2 负增长、Q3 仅 7 万增长、Q4 新增用户数 119 万,到了今年一季度,用户净增量又下滑到 60 万。

另一方面,主要还是大制片厂们本身在内容方面的优势,而这种优势集中体现在传统制片厂对 IP 的积累。比如迪士尼固定三四部的漫威电影 “年货”,以及拥有相当国民度的星战、阿凡达,海盗、公主和动画系列;派拉蒙的《星际迷航》、《变形金刚》、《终结者》和《碟中谍》等经典 IP 也可以在重启后焕发活力;华纳旗下的 HBO Max 更不用说,DC 系列对标漫威,电影方面有《黑客帝国》、《哈利波特》,剧集方面有《权游》、价值 5 亿多美元的《生活大爆炸》和从奈飞手里花 4 亿多美元抢回来的《老友记》。

虽然奈飞在流媒体领域是先行者和领跑者,但在电影行当和大制片厂们相比,在积累方面又没什么优势。而优质原创内容一直以来都是奈飞的优势,且爆款剧有助于拉新,然而奈飞一季度并未出爆款剧,几部剧基本是前几个季度的后续,表现平平。不仅如此,在收入端增长有显而易见的压力之下,以及可能受去年底以来的 Omicron 疫情影响,奈飞在内容支出投入 (流媒体内容现金支出) 上,还表现出继续放缓迹象。

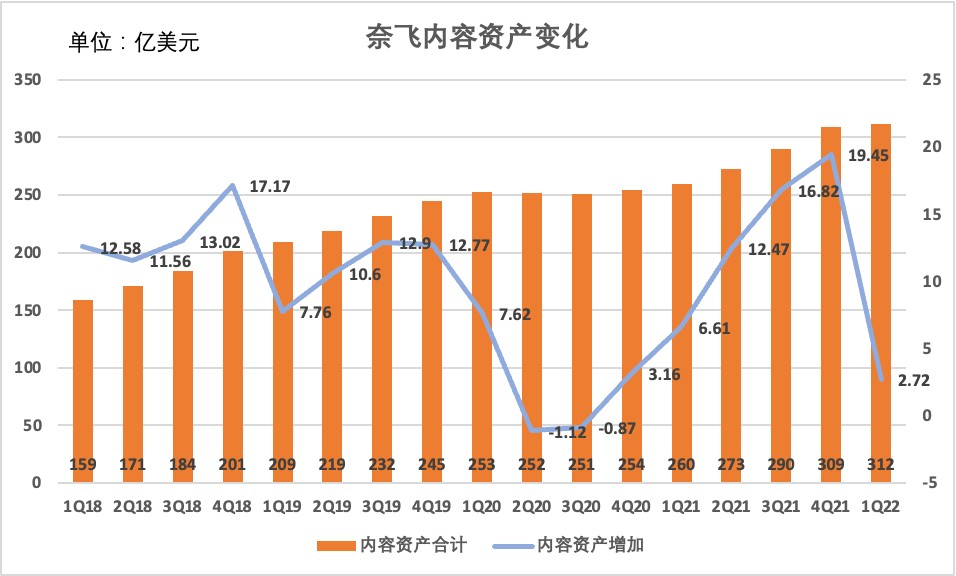

图 3

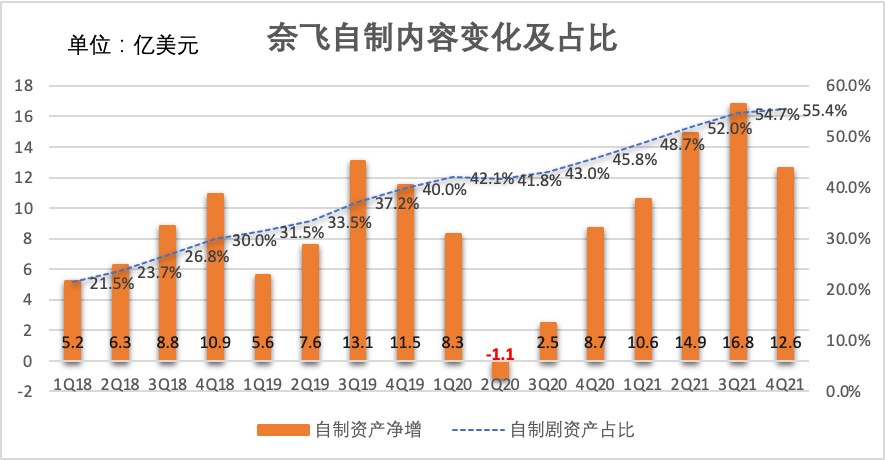

截至一季度末,奈飞整体内容资产规模 312 亿,环比新增投入从 19.45 亿美元大幅萎缩至 2.72 亿美元。而且,随着全球大小内容公司纷纷亲自下场与巨头合作涉足流媒体赛道,未来市场上可供奈飞选择合作的授权内容将越来越少,奈飞授权内容占公司内容资产的比例也会越来越低,因此自制内容占比预计将持续走高,目前自制内容已经提升至 55% 以上。

图 4

最后,在越来越残酷的流媒体环境里,奈飞还需要长期持有充足的资金与同行竞争。然而,奈飞手头并不是很宽裕,本季度也没有新增回购公司股票。截至一季度末,奈飞长期债务还有接近 150 亿的规模,持有现金 60 亿,即净负债为 80 亿。相比传统影视巨头迪士尼、华纳、派拉蒙等等,奈飞在资金盈余上并不占优势。同时,其他巨头在内容创作上的实力也并不弱,手中握有的版权也非常充足。

奈飞未来可能的新增长点

首先,奈飞可以尝试继续加速海外本土化内容布局。尤其是在《鱿鱼游戏》成为全球大爆款后,奈飞更应该继续掘金亚洲市场。事实上,奈飞曾经出品的海外本土化内容中,还有许多其他爆款,如韩国恋爱综艺《单身即地狱》刚上线就在全球收割了数不清的话题与流量,此外,奈飞还在中国台湾地区出品了华语剧集《华灯初上》,其成交的 “天价” 版权播出费用,也让该剧播出前就赚回成本。

相比起传统制片巨头,奈飞仍然在北美之外的地区有优势,和好莱坞 “将美国内容出口到海外” 的模式相比,奈飞在全球不同地区开发 “本地化” 内容的模式更容易赢得市场。比如在中国买《水浒传》、《三体》的版权,在日本开设东京都动画制作基地,在韩国拍丧尸、在泰国拍灵异,在英国拍宫廷,都取得了不错的效果。

奈飞似乎非常明白如何打造符合亚洲观众审美的爆款自制内容,若该公司能在该市场掌握流量密码,频出爆款,或许能在该市场打造专属奈飞的经典 IP,且占一席之地。不过,迪士尼也已经开始投资于海外市场的本土化内容制作,目前已有超过 340 部作品处于不同的开发和制作阶段。

此外,放开广告,让收入来源更多化或许也能让奈飞处境变得更好一点。奈飞此前一直对广告嗤之以鼻,并坚信该公司能用优质的内容吸引用户付费,用户的正反馈再反馈到内容生产中,借此避开用广告盈利。但遗憾的是,去广告化的策略并未给奈飞换回稳定增长的未来。

不过,在经历一季度业绩的打击之后,奈飞 CEO 和创始人之一里德·哈斯廷斯表示,目前对有广告的低价订阅模式 “非常开放”,希望能为用户提供更适合的服务。其实在此之前,迪士尼已经宣布将推出 “Disney+” 低价版,在该版本中会进行广告插播。看来以往在国内广受诟病的流媒体广告,即便在竞争如此激烈的北美也正在成为大势所趋,这或许会在不久之后成为奈飞们新的增长点。

最后,奈飞或许还能尝试开拓新业务,如游戏、新闻和体育栏目。

嘉盛集团资深分析师 Joshua Warner 表示,随着通胀飚升,生活成本上涨令消费者收紧支出,继而考验整个流媒体行业。投资者也关注公司是否有新的盈利催化剂,比如纵深拓展游戏行业,以帮助实现业务多元化,为核心业务提供缓冲垫。

事实上,奈飞在游戏领域早有涉足,该公司在一季度完成了两项收购 (领先的视觉效果公司 Scanline 和游戏工作室 Boss Fight Entertainment),减少现金 1.25 亿美元。公司还宣布收购总部位于赫尔辛基的游戏公司 Next Games,已经完成要约收购,预计将在 2022 年下半年完成交易。

除游戏之外,奈飞可以提供更广泛的内容,比如增加新闻和体育相关的栏目。突发的新闻以及体育赛事可以帮助奈飞吸引更多用户;拓宽内容受众群体,扩大新用户范围。据了解,奈飞目前不涉足需要高额许可费用的体育直播,也不提供任何直播新闻频道。

投行观点

不少华尔街投行在奈飞 Q1 财报公布前,就已经提前唱空该股了。其中,摩根士丹利分析师 Benjamin Swinburne 指出奈飞近期在新增用户方面的风险,并因此将该股目标价由 450 美元下调至 425 美元。而在财报公布后,大多数投行都将奈飞评级下调至 “中性” 或 “持有” 评级。

Piper Sandler 分析师 Thomas Champion 将奈飞目标价从 562 美元下调至 293 美元,将评级从增持下调为中性。Champion 表示,该公司第一季度的订户净增长为负 20 万人,严重低于该分析师预期的 250 万人。该分析师表示,奈飞订户的流失将持续到第二季度,且其收入增长将放缓,可能会持续到 2023 年。这是一种低增长、低可见度的模式,将促使投资者离场观望。

德意志银行分析师 Bryan Kraft 将奈飞目标价从 465 美元下调至 300 美元,维持 “持有” 评级。Kraft 表示,奈飞管理层正在进行战略上的转变,该公司正专注于将账户共享货币化,并推出基于广告的奈飞订阅服务,该分析师认为,考虑到奈飞现在 “在大多数西方市场的需求曲线平坦”,该公司需要采取这些措施来重新加速增长,并称其正在等待该公司在 2023 年下半年和 2024 年再次加速增长。

财报公布后机构关于奈飞的评级与目标价

总结

虽然目前来看,奈飞在流媒体行业的 “王位” 尚存,但面对其他巨头们的强势围剿及订户增长见顶的险境,奈飞真的能单纯依靠激活存量市场,及改变战略模式就能再次恢复往日的威风吗?当然,奈飞最终将选择如何改变战略部署还不得而知,但从当前行业竞争态势、以及付费用户净增情况而言,唯一可以确定的是,奈飞的高增长已经一去不复返了。