“孤勇者” 德銀再次吶喊:經濟衰退將比預期更嚴重

德銀表示,美聯儲需要過度緊縮、需要最大程度地進行加息,但它從來沒有在不引發一場重大危機的情況下,成功地做到這一點。

三週前,德意志銀行在其官方預測中警告稱,美國明年陷入經濟衰退已經成為 “基本情況”,成為首個預測美國陷入衰退的華爾街大行。

而在上週,該行又在其最新報告中發表了更為悲觀的觀點——經濟衰退衝擊因素的力度甚至更大。

德銀在報告中提出,經濟衰退是肯定的,美聯儲目前比上世紀 80 年代初以來的任何時候都要落後於曲線得多。

德銀稱,美聯儲需要過度緊縮、需要最大程度地進行加息,但它從來沒有在不引發一場重大危機的情況下,成功地做到這一點。

經濟衰退將比預期更嚴重

德銀首席經濟學家 David Folkerts-Landau 解釋稱,不僅衰退是必然的,而且通脹預期可能會大幅上升,最終導致更激進的緊縮政策和更深層次的衰退,同時失業率上升幅度更大,這反過來又會演變成美聯儲極力避免的結果——“硬着陸”(hard landing)。

德銀表示,令人驚訝的是,在彭博社的 75 名專業預測者中,目前只有德銀預測美國將在 2023 年底前陷入經濟衰退,是華爾街唯一一個將經濟衰退看作是 2023 年基本情景的 “孤勇者”。

德銀之前表示,更高的通脹率將決定了這十年的宏觀經濟基調;現在德銀認為,聯邦基金利率和歐洲央行利率可能要高於共識,因此,即將到來的經濟衰退甚至比其預測的更嚴重。

為什麼通脹短時間難以消退?

與大多數同行一樣,德銀認為,這場通脹災難不是暫時性的,而是將長期存在。德銀指出了一下五個原因。

第一,在新冠疫情的衝擊之前,近幾十年來普遍存在的一些結構性反通脹力量就已經開始發生轉變。這些因素包括全球化的逆轉,中國、美國和其他地區人口結構的變化,數字經濟趨勢向通脹的方向轉變,以及氣候變化等等。由於這些和其他方面的因素,通脹的基本趨勢已大幅上行。

第二,通脹現在越來越多地受到成本上升的推動,反映出在供應一直難以跟上的情況下,需求仍然保持強勁。勞動力市場非常緊張,預計今年還會進一步收緊,這部分是由於消費者驅動的強勁需求,部分是由於勞動力供應的中斷,目前看來這種中斷可能會持續一段時間。這意味着,已經遠高於美聯儲價格通脹目標水平的工資通脹,將進一步上升。

第三,通脹心理也發生了巨大的轉變。儘管成本大幅增加,但利潤狀況良好。賣家越來越願意將成本上漲轉嫁給客户,而買家也越來越願意消化價格上漲帶來的影響。

第四,雖然長期通脹預期可能仍接近美聯儲的目標,但它們總體上一直在上升。更重要的是,歷史經驗表明,這些預期受到最近實際通脹情況的強烈影響。鑑於近期通脹率可能持續走高,德銀預計在未來一年內,通脹預期將進一步大幅上升。

最後,按照市場目前的設想,美聯儲採取的政策措施抑制通脹的速度是緩慢的。在通脹保持在現有水平的情況下,即使縮減資產負債表會推高長期市場利率,但實際聯邦基金利率仍將繼續保持負值,因此無法達到正常限定的水平。

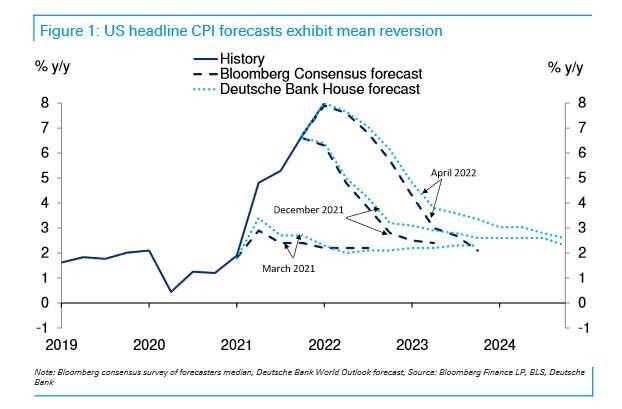

德銀認為,儘管通脹很可能已經見頂,但它還需要很長時間才能回落到美聯儲 2% 的目標水平。

美聯儲該怎麼做?

德銀指出,最重要的是,美聯儲遠遠落後於通脹曲線,並且遠遠超出了市場預期。

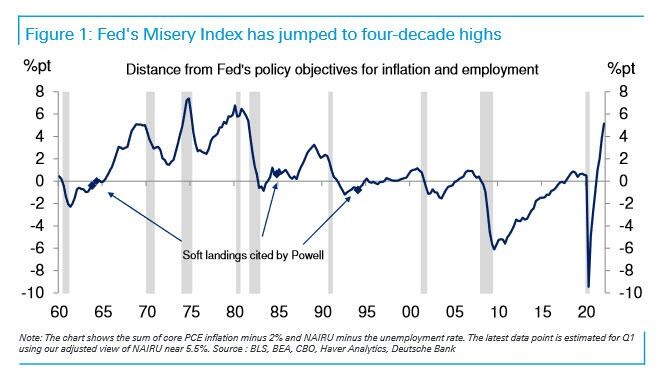

為了説明這一點,德銀採用了一種量化的衡量標準,來衡量經濟在多大程度上偏離了美聯儲的價格穩定和最大可持續就業水平目標。

下圖中的指數顯示了通脹率超過美聯儲 2% 目標水平的程度,以及勞動力市場的緊縮超過其可持續的充分就業水平的程度。

德銀把這個指數稱為美聯儲的痛苦指數,因為它與國家的痛苦指數(national misery index)相似,後者只是通脹和失業率的總和。

這顯然表明,美聯儲在緊縮方向上有大量工作要做:通脹率太高,或者失業率太低,都無法與穩定的通脹保持一致。值得注意的是,在過去,每當該指數明顯高於零時,經濟就會在幾年內由於貨幣緊縮而陷入衰退。從這個角度來看,美聯儲目前比上世紀 80 年代初以來的任何時候都要落後於曲線得多。

那麼,美聯儲需要提高多少利率?會有什麼影響?

德銀給出了一個十分簡短的回答:“很多很多”。事實上,這會打破市場平衡。

德銀稱,美聯儲的首要任務是儘快讓聯邦基金利率回到中性水平。由於高通脹可能會一直持續到明年,聯邦基金利率的中性水平很可能在 5% 附近。

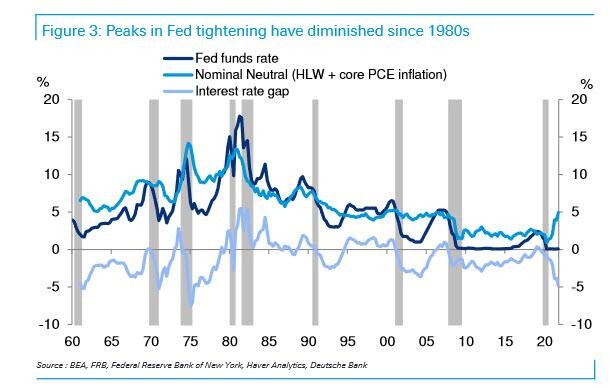

還有一點是,在計算出中性利率後,政策制定者必須確定,要讓經濟增速比中性利率水平高出多少,才足以讓通脹下降。在最近的商業週期中,美聯儲已經超過中性水平一個百分點或更少,下圖顯示了這種 “利率差距”,即聯邦基金利率減去對其中性水平的估計。

德銀 “保守地” 假設,聯邦基金利率調整到 5%-6% 的範圍內就足夠了。這在一定程度上是因為,美聯儲縮表將為貨幣緊縮過程提供支持。根據德銀的計算,縮表將相當於再額外加息兩次,每次加息 25 個基點。

如果美聯儲遵循標準泰勒規則的規定,那麼聯邦基金利率可能會達到兩位數。無論如何,德銀預計,政策利率上調、資產負債表縮減和通脹預期上升將使 10 年期美國國債收益率達到 4-1/2 至 5% 的峯值水平。

德銀指出,這種貨幣緊縮以及隨之而來的金融動盪,將在明年晚些時候把經濟推入嚴重的衰退。儘管勞動力市場已經過度萎縮,失業率預計還將上升幾個百分點。

德銀指出,在經濟衰退來臨時,下一個大規模寬鬆政策又將開始:“隨着經濟衰退在明年晚些時候開始,我們可以看到美聯儲扭轉了政策方向,經濟在 2024 年年中再次復甦。隨後,隨着勞動力市場和更廣泛的經濟形勢日趨疲軟,通脹將逐步向目標回落。” 在德銀看來,“這個過程發生得越早越好。”

德銀得出結論,美聯儲需要過度緊縮,但它從來沒有在不引發一場重大危機的情況下,成功地做到這一點。

德銀表示:

隨着美聯儲現在轉向更激進的緊縮立場,歷史經驗告訴我們,美聯儲從未能夠在不將經濟推入嚴重衰退的情況下,糾正其通脹和就業目標,哪怕是明顯較小程度的超調。

由於這些原因,我們認為,美國經濟衰退的風險——即將到來的經濟衰退的嚴重程度,明顯普遍高於共識預期。

三週前成為華爾街第一家做出此預測的銀行

美東時間 4 月 5 日週二,德銀成為第一個將美國的經濟衰退和歐元區在未來兩年內的增長衰退作為官方預測的華爾街大行。

德銀重新評估了當前經濟環境下的 “衝擊”——包括俄烏衝突帶來的影響,歐美國家的通脹繼續高企的勢頭。

首先是俄烏局勢帶來的影響。從能源、糧食和關鍵材料市場的動盪,而這反過來又進一步擾亂了全球供應鏈。儘管如此,經濟學家們假設從俄羅斯流向歐洲的天然氣不會被切斷,使危機不會大幅加深歐洲和全球經濟的成本,但這仍然是一個下行風險。

其次是歐美國家的通脹率。目前已逼近 8%,遠遠超過了最近 12 月份的預期。更令人不安的是,特別是在美國,有跡象表明,通脹的基本驅動因素已經擴大,來自非常緊張的勞動力市場條件,並從商品蔓延到服務。通脹背後的支撐因素已經發生了很大的變化,雖然長期的通脹預期還沒有變得不穩定,但它們越來越有可能有更大的上行壓力。

德銀暗示,俄烏局勢和更激進的貨幣政策使得全球增長預期降低,“今年超過 1 個百分點,明年 3/4 個百分點”。

預計到明年年底和 2024 年初,美國經濟將從美聯儲的額外緊縮中受到更嚴重的打擊,因此,德銀預計了兩個季度的負增長和美國失業率超過 1.5 個百分點的上升,這些發展顯然符合衰退的條件。