大摩空头 Wilson:美股今夏将加速下跌 标普 500 还能再跌 16%

要美联储救市?标普 500 最起码跌到 3500。

摩根士丹利警告,鉴于美国经济增长风险刚刚显现,今夏市场可能经历更加猛烈的抛售,标普 500 在未来 3 个月可能下探至 3400 点。

股市抛售远未结束

摩根士丹利首席美股策略师 Michael Wilson 警告,目前对于美股的看跌情绪正在迅速蔓延。

尽管投资者普遍看跌市场,但对于未来下跌幅度仍存在争议。部分摩根士丹利客户认为,随着标普 500 远期市盈率(NTM P/E)从去年 11 月的 21.5 倍下降至 16.5 倍,整体抛售可能已经结束。

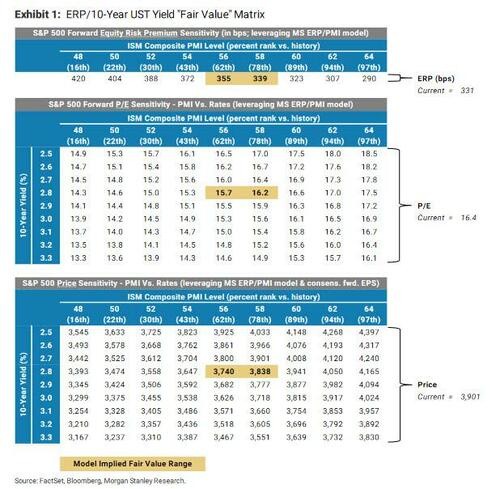

Wilson 认为这种观点可能过于乐观。鉴于未来 6 个月美股公司盈利及 PPI 指数可能继续下降(地缘政治风险反而更高),市场可能存在进一步下跌空间。在悲观情景下,标普 500 的最快可能在今夏回调至 3400 点,整体 PE 估值对应 14.5 倍。

Wilson 强调,虽然目前市场上看跌情绪普遍存在,但这并不意味着市场已经接近底部。机构投资者手中依然有大量的股票,伴随着机构投资者调仓,股市可能被进一步拖累。

消费不振是核心问题

Wilson 认为,受美国消费者财政状况恶化影响,美股非必需消费板块可能对市场造成拖累。

虽然新冠疫情对整个美国经济造成巨大的冲击,但许多消费者实际从中获益:美国政府向普通家庭提供的免费救助资金与疫情期间股价、房价抬升,使得美国大部分消费者借助疫情获得一笔不菲的意外财富。

但 “狂欢已经结束”。考虑政府救助完结、美股持续下跌以及来自食品、能源等项目的通胀压力,普通消费者在疫情期间积累的财富正被迅速消耗,进而影响商品消费。

商品消费活动放缓导致的负经营杠杆将扭转过去几年许多以消费者为导向的公司所获得的超额收益,相关板块今年可能将录得负收益。

Wilson 同时驳斥了技术支出增长将继续带动盈利增长的观点。这部分观点认为,目前公司技术支出已不再具有周期性,伴随着成本上涨大环境。公司将在技术上投入更多资金,尤其是软件,以提高效率。这将带动公司盈利继续增长,进而维持股价。

Wilson 表示,美股公司的技术支出目前仍跟随着企业现金流增长和行业情绪周期性变化。伴随着疫情刺激计划,相关科技公司(例如:消费电子)已经经历一轮资本扩张繁荣时期。随着政策收紧、扩张结束,今年美股公司的技术支出可能会经历周期性衰退,并可能会延伸到更广泛的的领域。这将对周期性科技硬件公司造成负面影响。

通胀是过去 6 个月最大的变量

Wilson 承认,过去 6 个月市场的最大的变化在于认为通胀将持续存在(而不是暂时的)。

仅仅在去年底,还有市场观点认为,美国通胀可能会在 2022 年下降,这将允许美联储采取更温和的加息路径来控制通胀。但随着美国前端、后端利率的大幅上涨,这种观点现在已不复存在。

Wilson 认为,考虑到更为悲观的经济增长前景,伴随着利率走高,更多的资金将涌向长期债券市场。目前债券收益率和股市双双走低可能就是投资者调仓再平衡的直接结果。目前调仓尚未结束,市场走势还将延续。

要美联储救市?再跌 13% 吧

针对市场翘首以盼的美联储救市,Wilson 也泼了一盆冷水。

在一般情景下,Wilson 认为至少要等到标普 500 跌到 3500 点以下,才能触发 “美联储看跌期权” 行权(即逼迫美联储救市时的点位)。这背后主要是由于通胀的持续抬升导致美联储面临比过去救市时更加复杂的局面。抗通胀更高的优先级别使得美联储短期内不会由 “由鹰转鸽”。

目前美股下跌已经导致 20 万亿美元的家庭财富消失,更晚的救市时间点将拉长投资者的痛苦期,使得负面财富效应加剧。

Wilson 本人则持更加悲观的观点,认为标普 500 跌落至 3400 点才能更准确地反映未来盈利风险的水平。考虑到盈利周期时间点,其认为股市的下跌最快将在第二季度财报季结束时完成。其敦促交易员利用近期出现的市场反弹,减仓投资者组合中盈利预期恶化的股票。