利润翻倍依旧难阻减持,存储龙头兆易创新怎么了 ?

MCU 业务大增 119%,市场担心的价格怎么样了?存储还会继续跌吗?

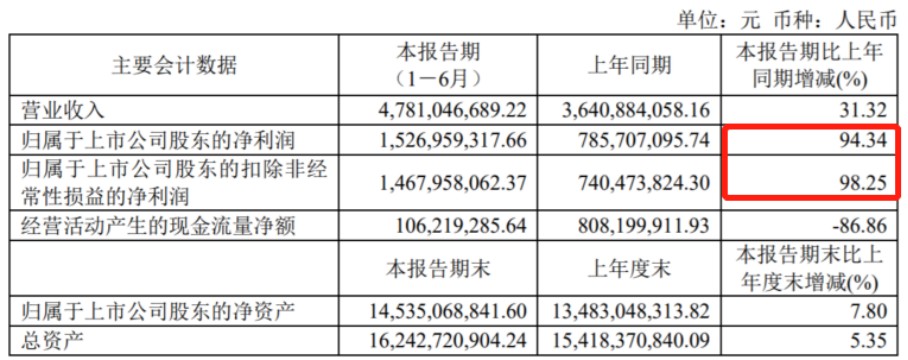

国内存储龙头兆易创新在 8 月 26 日公布了半年报,总得来看,业绩增长还是很不错的。

营业收入 47.81 亿元,同比增长 31.32%;净利润 15.27 亿元,同比增长 94.34%。

经营活动现金流的减少原因为:存货增加现金支付 6.6 亿元,预付货款 10 亿元;以及支付员工年终奖同比增加 2.05 亿元。

华尔街见闻·见智研究(公众号: 见智研究 Pro)对业务能否延续高增会抱有一丝担忧,将基于以下几点进行展开探讨。

- 业绩增长来自哪?工控和汽车会是未来的主力?

- 产品高价出售难以持续?下降趋势能持续多久?

- 大佬们纷纷出逃的原因?

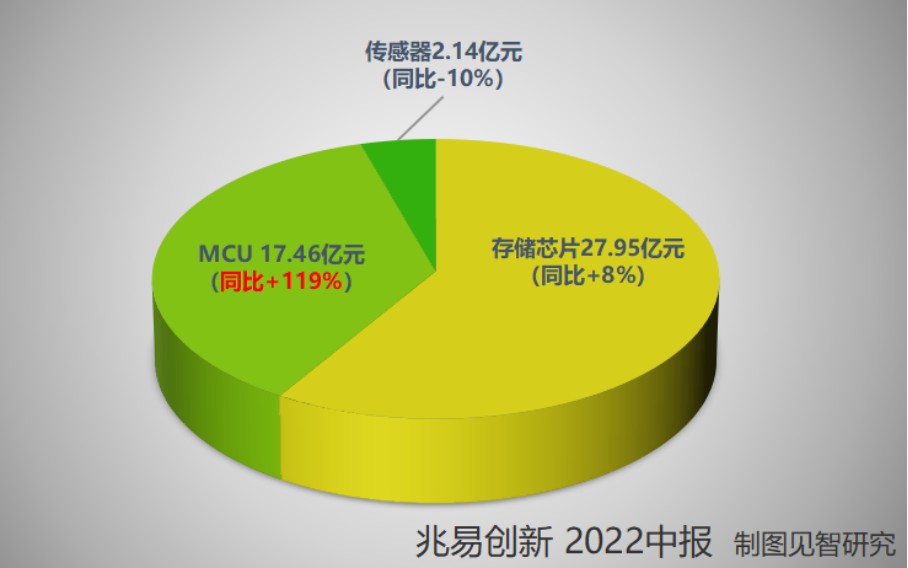

首先,非常直观的来看,本次财报数据同比增长速度是十分亮眼的。分别来看一下公司上半年的业务贡献:

MCU 业务大增 119%,但高毛利恐难持续

该业务上半年营业收入 17.46 亿元,占总收入比 37%。

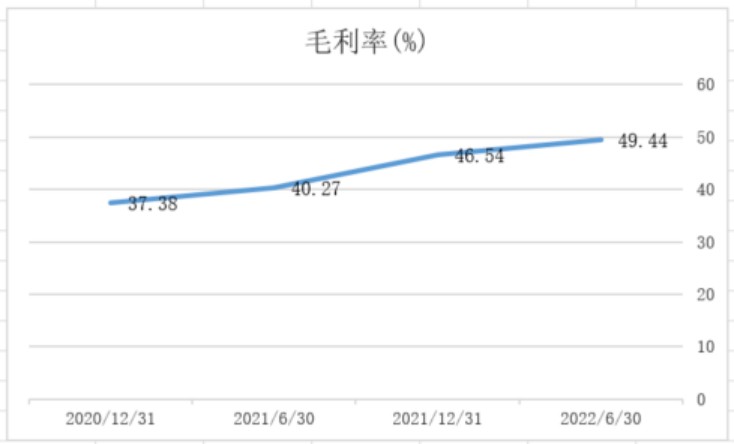

该产品是公司的高毛利率产品(21Q4 毛利率高达 66%),这部分业务的增长,也很大程度拉动公司的毛利率提高。

目前具有 450 多款 MCU 产品,产品覆盖 110nm、55nm、40nm、22nm 工艺制程。销售主要集中在在 55nm 及 40nm,重点应用于工业、能源电力。主要以出口销售为主。

华尔街见闻·见智研究(公众号: 见智研究 Pro)认为:

MCU 产品带给公司高毛利的表现,主要是来自于产品销售价格的提高。

从过往业绩中来看,公司 MCU 的毛利率通常是在 47% 左右,而从去年底到今年初,MCU 由于供需失衡,价格进入快速上涨区间,价格一度翻了四倍。

然而,未来 MCU 的价格增长趋势将很难延续此前的盛况,对此见智研究在半导体砍单蔓延到 MCU,价格雪崩已在眼前文章中对 MCU 的供需情况进行或详细分析。

MCU 8 月份价格又较 7 月份的跌幅持续扩大了 27 个百分点,ST32 位 MCU 目前价格为 40 元人民币。并且,根据经销商口径,22Q4 的合约报价在继续下降。

华尔街见闻·见智研究(公众号: 见智研究 Pro)认为:

MCU 的价格在今年底前几乎没有反弹的机会,公司所受 MCU 虽然是面向景气度比较高的工业领域,但是也难以抵挡市场供过于求的环境,因而毛利率很难持续保持高位。

但是,公司在下半年仍旧会推出面向车规级的 40nmMCU ,以车身电子、座舱和安全域作为切入点,覆盖 ADAS、汽车照明、HVAC、DCDC 车载充电、T-BOX、 EDR、导航等应用。业务收入增长的可持续性会有所保障。

存储芯片进入下行周期,供给过剩明显

存储是公司最大的收入来源 (占比 58%),上半年实现收入 27.95 亿元,同比增长 8%,业务增长平稳。

三大产品类型为 NOR Flash、NAND FLASH 和 DRAM;汽车和工业正成为公司主要销售方向。

分别来看:

1、NOR FLASH 产品提供 512Kb 至 2Gb 大容量的全系列产品,55nm 工艺制程产品出货占比提升明显,按出货量计算占比已接近 70%。

2、NAND Flash 产品 38nm、24nm 工艺节点实现量产,并完成 1Gb~8Gb 主流容量全覆盖。车规产品 GD25/55、GD5F 全系列产品通过认证。

3、 DRAM 在工业、TV、安防监控等成为主要营收来源。值得关注的是:17nm DDR3 产品预计 在 2022 年 9 月左右量产,带来新的收入来源。

总得来看,公司在存储产品领域中不断向汽车等领域开拓,并且新品落地的进展也十分顺利,能够对业务收入带来新的增长动力。

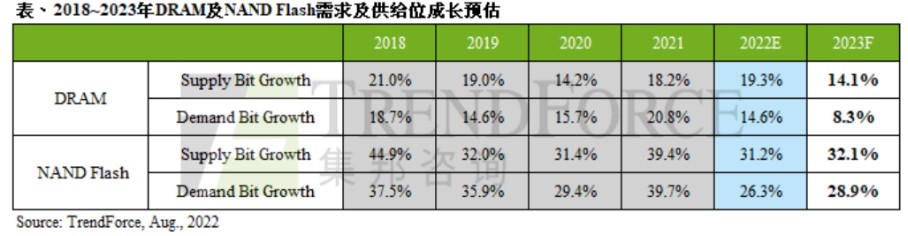

但是,又不得不谈一下存储的供需和下半年市场价格的趋势。可参考此前见智研究的存储芯片进入下行周期期一文。对国际龙头三星的库存和价格,美光科技等国际龙头公司情况进行分析。

根据公开市场消息:NOR Flash 价格将在 2022 年第三季度下降 10-15%。

根据 Trend Forceyuce 预测 :2023 年 DRAM 市况在供过于求的情势下仍相当严峻,价格恐将持续下滑。

由于供应链库存积压,第三季 NAND Flash 价格跌幅扩大至 8~13%。

华尔街见闻·见智研究(公众号: 见智研究 Pro)认为:

存储产品的供需情况已经是明牌了,需求无疑是小于供给量的,所以价格的下降也成为必然。

因而公司第一大业务存储,在下半年的需求和毛利率情况或较为低迷。(此前,毛利率一直较为平稳,中位数在 37% 左右)

传感器业务受手机需求拖累,即将有新品推出

传感器业务收入占比较小,仅有 4%。上半年收入 2.14 亿元,同比负增长-10%。

- 目前在 LCD 触控、电容指纹、光学指纹市场有广泛的应用。其中,电容指纹领域和光学指纹领域取得了主要手机客户的较大份额,但也因手机需求的不振而收到影响。

- 未来也即将推出 OLED 触控产品和新一代 LCD 触控产品,将用以满足消费电子、车载等市场需求。

大佬们减仓的原因为何?

说了这么多,最后再来横向对比一下公司每个季度的业务增速,看看大家有何发现?

没错,当见智研究从每个季度的业务增长速度来看,无论是收入和利润相较于去年都是呈现下降的趋势。

或许更大的问题在于:未来公司业务利润的增长速度还会放缓。

全球对存储的需求已经出现明确放缓趋势;MCU 卖出高价利润的环境已经开始扭转。

从去年年报、今年中报来看,大佬葛卫东、科技明星基金诺安成长仍在持续减仓。

半导体产业的需求周期已经进入下行区间,并且在今年底前已无扭转的可能。

对于公司下半年的毛利率也不得不担忧一下,延续此前的增长恐怕很难。