高通胀和潜在衰退正在成为美国经济的双重威胁。

在美联储紧缩的决心下,华尔街分析师看空的观点也保持不变。

在摩根士丹利最新研究报告中,该行首席策略师 Michael Wilson 指出,随着美联储对转向鸽派的希望破灭,美国资本市场可能正在进入 “冰火两重天”。

“火与冰”是 Wilson 在去年提出的观点,他认为美国经济正在受到双重威胁:高通胀和潜在衰退——称之为 “火” 与 “冰”——而市场因此即将经历持续的波动。

在他看来,当前资产市场的表现正符合其一年前提出的 “冰与火” 的说法:迄今为止,今年罗素 3000 指数只有 24% 的股票回报率处于正值,而其中大多是能源和公用事业类,即使在 2008 年的 9 月份,也有 48% 的股票上涨。

不过,这位最看空美股的华尔街分析师认为,尽管可以说今年对股票来说是历史上最糟糕的一年,但仍然不是看涨的充分理由:

股票的情况虽然很糟糕,但债券的情况甚至更糟,美国 20 年期国债今年下跌了 24%,巴克莱综合债券指数下跌了 11%;大宗商品也出现普跌,衡量各种商品现货价格的 CRB RIND 指数,今年以来下降了 7%。

此前,Wilson 在 “火与冰” 叙事中假设美联储在 2022 年必须采取积极行动,但从未想过会出现如此激进地加息。而在美联储的 “努力下”,美股在今年上半年创下几十年来最糟糕的开局。

虽然 6 月份美国股市和债市的低点是 “戏剧性的”,但 Wilson 一直认为,在本轮熊市中,标准普尔 500 指数的低点并不止于此。

我们对主要指数更悲观的看法是基于以下分析:从去年 12 月到今年 6 月,标普 500 指数市盈率下降 31% 的全部原因是利率上升,因为股票风险溢价 (ERP) 在此期间持平。

与此同时,标普 500 指数未来 12 个月(NTM)的 EPS 估计仅下降了 1.5%,而市盈率现在提高了 9%。由于利率比 6 月的高点低约 25bp,ERP 再次下跌,仅为 280bp。

这在正常环境下没有什么意义,但特别是考虑到我们认为仍将出现的大幅放缓和收益削减,情况就不一样了。

Wilson 表示,与今年上半年形成对比的是,这次股市下跌将主要是通过更高的 ERP 和更低的收益来实现的。

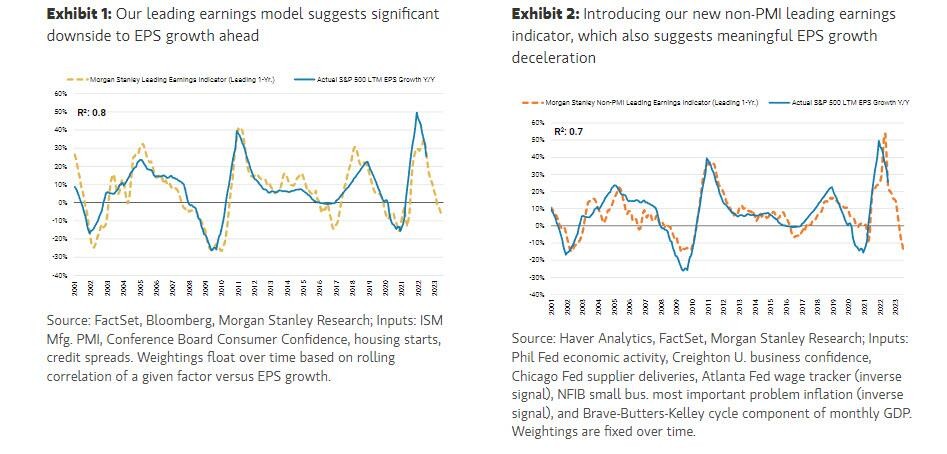

标普 500 指数的主要盈利模型都亮起了红灯,我们坚信标普 500 指数 NTM 的 EPS 估计的下降远未结束。