摩根大通 2023 年商品展望:超级周期还将延续?

随着全球经济的复苏,新的供需关系将推升大宗商品的价格,明年的大宗商品将继续处于超级周期。

在新的供需关系、全球经济复苏以及美联储加息放缓影响下,摩根大通认为,明年大宗商品将继续处于超级周期,实现强劲的投资回报率。

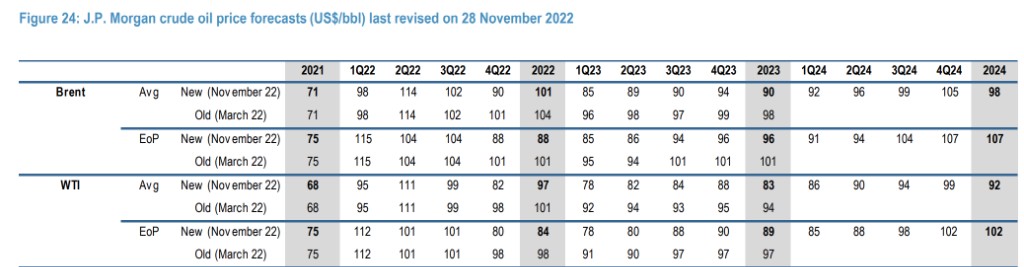

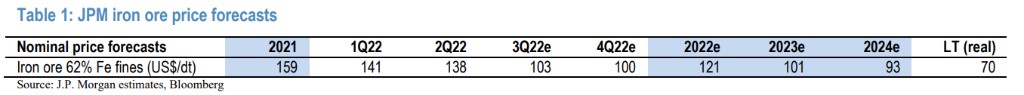

以 Christyan F Malek 为首的摩根大通分析师在 12 月 12 日三公布的一份报告中称,尽管 2023 年石油的平均价格将降低 8 美元/桶,但短期可能会上涨到 150 美元/桶,同时也看好中长期油价,并将2023 年的钢铁价格预测从 94 美元/吨提升到 101 美元/吨。

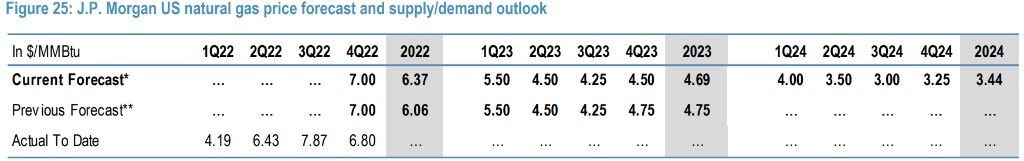

对于天然气的价格,摩根大通认为 2022 年的天然气产量将会对 2023 年天然气的价格产生一定限制,预计 2023 年天然气的平均价格将由 2022 年的平均 6.37 美元/百万英热,回落至 4.69 美元/百万英热。

不只是摩根大通,“大宗商品旗手” 高盛一如既往的继续唱多商品,明年大宗商品可能再度成为表现最佳的资产类别,年回报率可能达到 43%。

处于超级周期的大宗商品

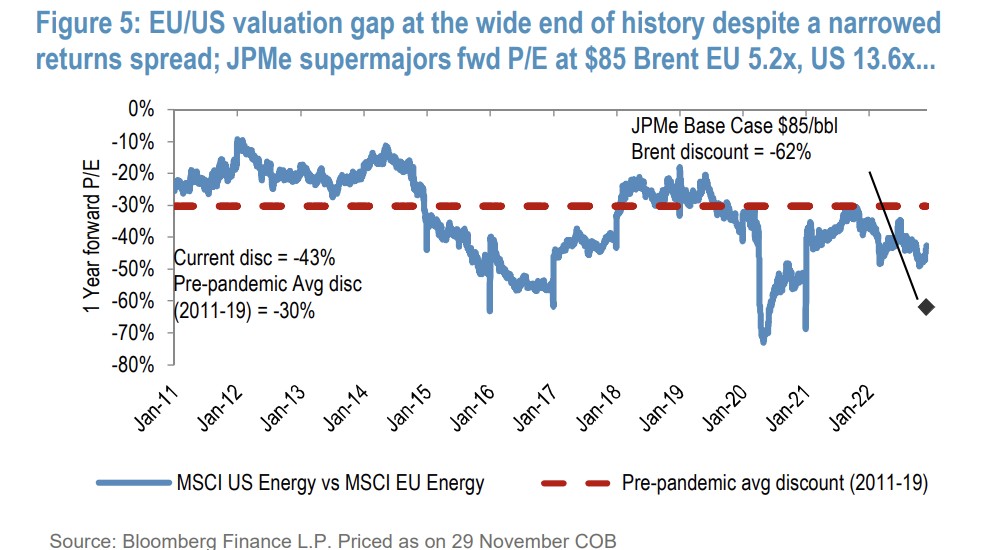

摩根大通认为,随着基本面的改善,明年大宗商品将继续处于超级周期,欧盟与美国的差距将逐渐缩小,实现强劲的投资回报率。报告指出:

我们在 2023 年更看好能源,因为积极的能源宏观背景和公司的基本面的改善可以推动强劲的 TSR。

尽管我们认为回报率差距缩小,但现在欧盟/美国的估值差距仍处于历史的高位。

同时,更多样化的化石/非化石燃料向 "GoodCo "过渡,我们认为应支持相应的企业资源计划(ERP),认为欧盟将在 2023 年与美国的竞争中占据优势。

同时摩根大通指出,原油现在正处于超级周期的早期阶段,强劲的需求将持续到 2024 年,同时 OPEC+ 或将继续限制供应,也会推升油价。

步入超级周期的原油

摩根大通认为,短期来看,由于潜在的供应链中断风险,原油价格或将达到 150 美元/桶,中长期来看由于库存和产能原因也会提振油价,报告指出:

因为仍存在潜在的供应链中断的风险,我们认为原油现在处于超级周期的早期阶段,明年或将上行到 150 美元/桶。

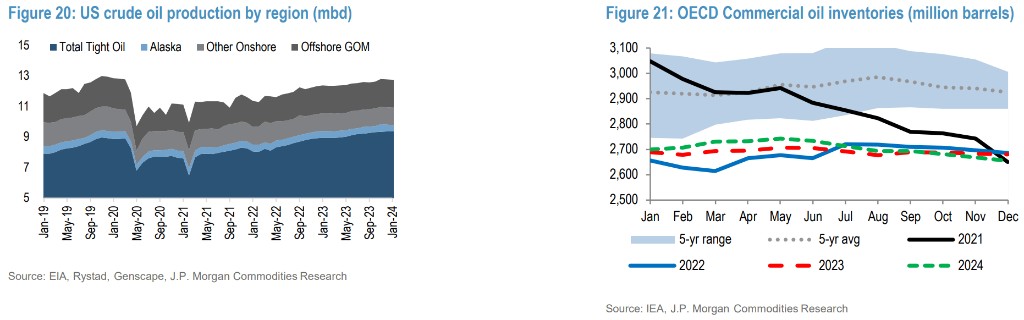

从中长期来看,我们仍然看好原油的前景,因为:(1)大部分上市生产商的价格为 75 美元/桶;(2)经合组织(OECD)油品库存降至最低水准;(3)产能有限。

从需求来看,摩根大通认为2023 年服务业将逐渐复苏,这将提振飞机等交通工具发动机对汽油、柴油的需求,但需求仍然会低于疫情前:

尽管我们的经济学家认为在 2023 年全球经济将以低于标准水平的 1.5% 的速度增长,但我们有充分的理由认为石油需求的增长将相对强劲,达 130 万桶/日。

因为随着服务业将逐渐复苏,这将提振飞机等交通工具发动机对汽油、柴油的需求(汽油、柴油和喷气),但这些需求仍比疫情之前的水平——270 万桶/日低。

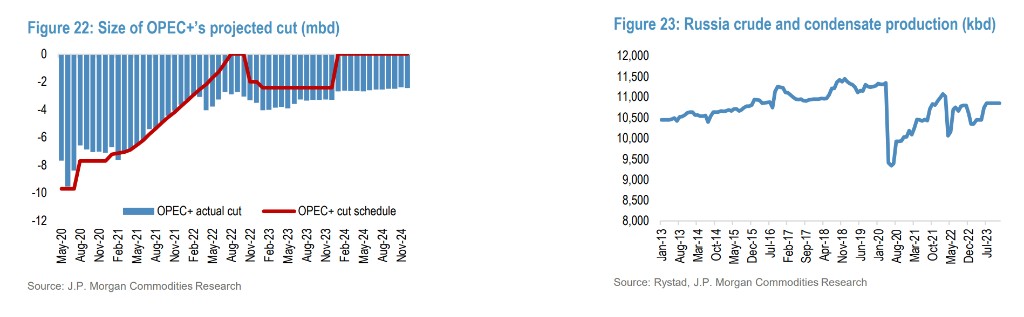

从供给短端来看, 摩根大通预计,从俄罗斯和 OPEC+ 的原油产量来看,2023 年的供应增长速度将比需求增长速度高出约 30%:

因为俄罗斯的原油生产在 2023 年将完全正常化,且常规石油和非常规石油的供应量将增加 160 万桶/日,为了保持市场平衡 OPEC+ 将需要在 10 月份的配额上再削减 40 万桶。

基于对供应和需求的考虑,摩根大通认为 2023 年石油的平均价格将降低 8 美元,预测 2023 年布伦特油价为 90 美元,因为俄罗斯的产量将在 2023 年中期完全恢复到正常水平,同时 OPEC+ 将在明年为保持市场平衡做出重大努力:

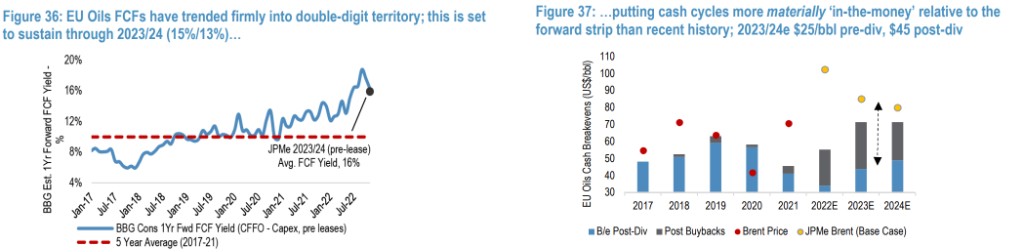

对于欧洲的油价,小摩认为欧盟主要经济体在 2023 年将会产生最具吸引力的风险回报比,同时成品油留存的现金利润(FCF)也将继续维持在两位数,与美国的差距将逐步缩小。

短期回落长期看涨的天然气价

摩根大通认为 2022 年的天然气产量将会对 2023 年天然气的价格产生一定限制,预计 2023 年天然气的平均价格将由 2022 年的平均 6.37 美元/百万英热,回落至 4.69 美元/百万英热。

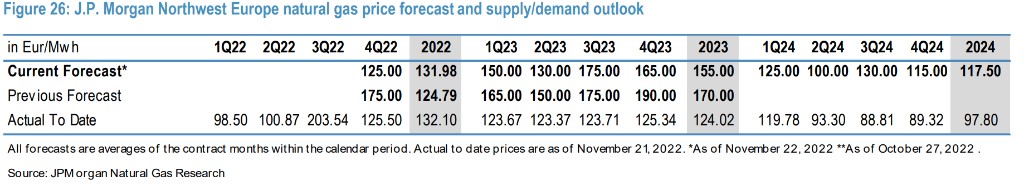

同时,小摩认为,如果明年没有极端天气的干扰,西北天然气公司可以完成 43% 的冬季补给。预测其 2023 年天然气的均价为 155 欧元/兆瓦时,比 2022 年的 131 欧元/兆瓦时有所上涨,2024 年天然气的均价为 117.5 欧元/兆瓦时。

供需趋于平衡的钢铁产量

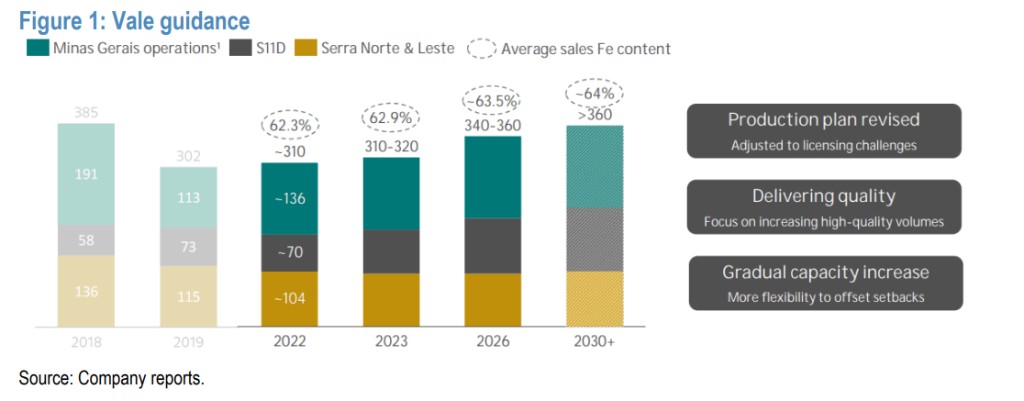

由于全球房地产的疲软,摩根大通认为,在中国持续优化的防疫政策下,对钢铁的需求会趋于稳定,同时,由于世界第一大铁矿石生产商,巴西淡水河谷公司将中期产能增长从 3.95 亿吨下调至 3.6 亿吨,因此明年钢铁会处于供需基本平衡的状态,将 2023 年钢铁价格的预测提升到 101 美元/吨。报告指出:

考虑到房地产行业的疲软,我们继续预计 2023 年中国钢铁产量将下降 1%。持续优化的防疫政策会起到稳定需求的作用,而不是加速需求。同时,全球 10 月份的产量仍然不尽如人意,全球钢铁产量处于 5 年来的低点,环比下降 4%。

淡水河谷下调产能预期后,我们也修改了供应假设。淡水河谷对 2023 年的钢铁产量指引为 3.1-3.2 亿吨(同比持平)。这低于我们先前估计的 3.3 亿吨,也低于共识。此外,淡水河谷将至 2026 年的长期目标已从 3.95 亿吨下调至 3.6 亿吨。RIO 也表示 2023 年的产量与去年持平,为 3.2-3.35 亿吨。

因此摩根大通认为,2023 年钢铁的供应将从 4.8 亿吨下降到 2.5 亿吨,供需基本平衡,预测 2023 年的钢铁价格将为 101 美元/吨,报告指出:

对中国持或许优化的防疫政策,推动了过去一个月钢铁价格上涨,现货从约 80 美元/吨升至约 110 美元/吨,基于我们的模型,钢铁产能已经从过剩接近平衡,因此我们将 2023 年的价格从 94 美元/吨提升到 101 美元/吨。也就是说,我们预计钢铁价格将在 2023 年下半年跌破 100 美元/吨。

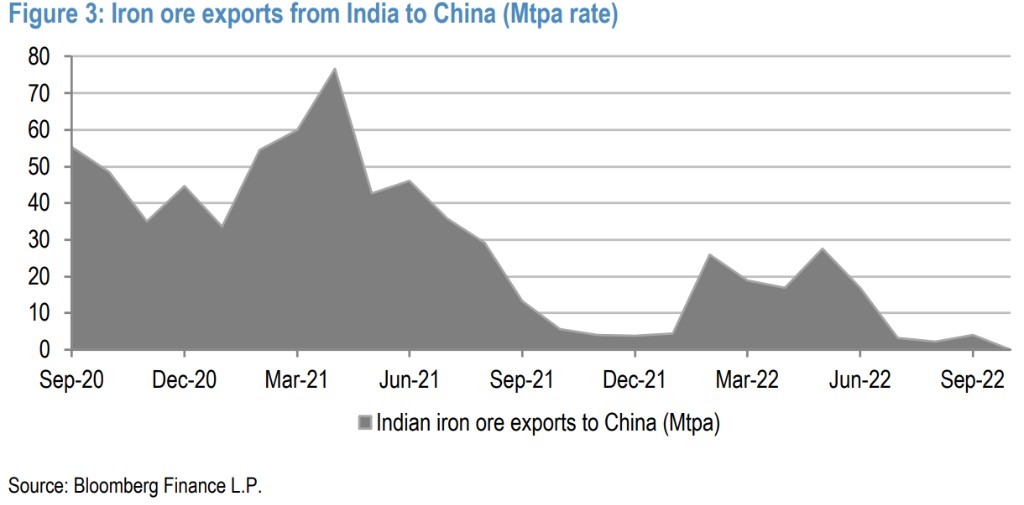

摩根大通指出,现在的关键的波动因素来源于印度铁矿石出口的恢复,因为印度的惩罚性出口关税已经取消。 报告称:

今年早些时候,高额的出口关税导致印度铁矿石出口降至零。11 月下旬,随着印度关税被取消,对于品位低于 58% 的铁矿石,出口关税已经降至 0%,而之前是 50%;对于品位较高的矿石(>58%),出口关税已经从之前的 50% 降至 30%。我们认为这可能会使更多的钢铁重新进入出口市场。

高盛认为大宗商品前景异常乐观

华尔街见闻此前提及,高盛认为全球商业周期远未结束。从基本面来看,明年大多数大宗商品将处于自高盛在 2020 年 10 月首次强调商品超级周期以来的最乐观的情况。随着亚洲经济复苏、美联储加息放缓,标普高盛商品指数明年有望上涨 43%。

对于明年商品走势,高盛分析师 Currie 认为投资者需要记住的是:商品超级周期永远不会直线移动。市场更多的呈现的形态是短线的起起落落。其认为在经济衰退预期的干扰下,明年一季度商品价格可能出现下跌,但接下来石油、天然气、工业金属的供应短缺将会推动价格继续走高,整体市场升势将从明年二季度开始。

2023 年需要关注的变化是,大宗商品是否会迎来新一轮资本支出周期。Currie 认为,随着新经济估值的下降和大宗商品价格的上涨,目前市场接近这种资本轮换。大宗商品与纳斯达克的夏普比率的 3 年移动平均线开始趋同。历史上,当这两者交叉时,资本将从大型科技公司转向能源和工业公司不断增长的利润。