中国改变一切!力挺油铜金,高盛预言:商品将再次超越其他资产

中国经济超预期复苏,市场流动性正在迅速恢复正常,或带领商品需求大幅回暖,此前较低仓位也成潜在助力。

“商品死多” 高盛鲜少降低对大宗商品市场的期待,而随着中国经济超预期复苏,高盛强调称,商品市场未来可期,而中国将成为提振行情的关键角色。

与此同时,Callum Bruce 等高盛分析师于 1 月 23 日发表的研报中写道,此前投资者对大宗商品的较低仓位也是助推后续行情的潜在助力。

另外在资产定价方面,和股票等其他资产相比,大宗商品对中国经济超预期复苏等提振因素的定价仍较低,拥有更大的上行空间。

中国改变一切!巨大需求带领大宗商品快步前进

Bruce 等分析师表示,看涨大宗商品市场的核心观点是,中国经济超预期复苏,市场流动性正在迅速恢复正常。

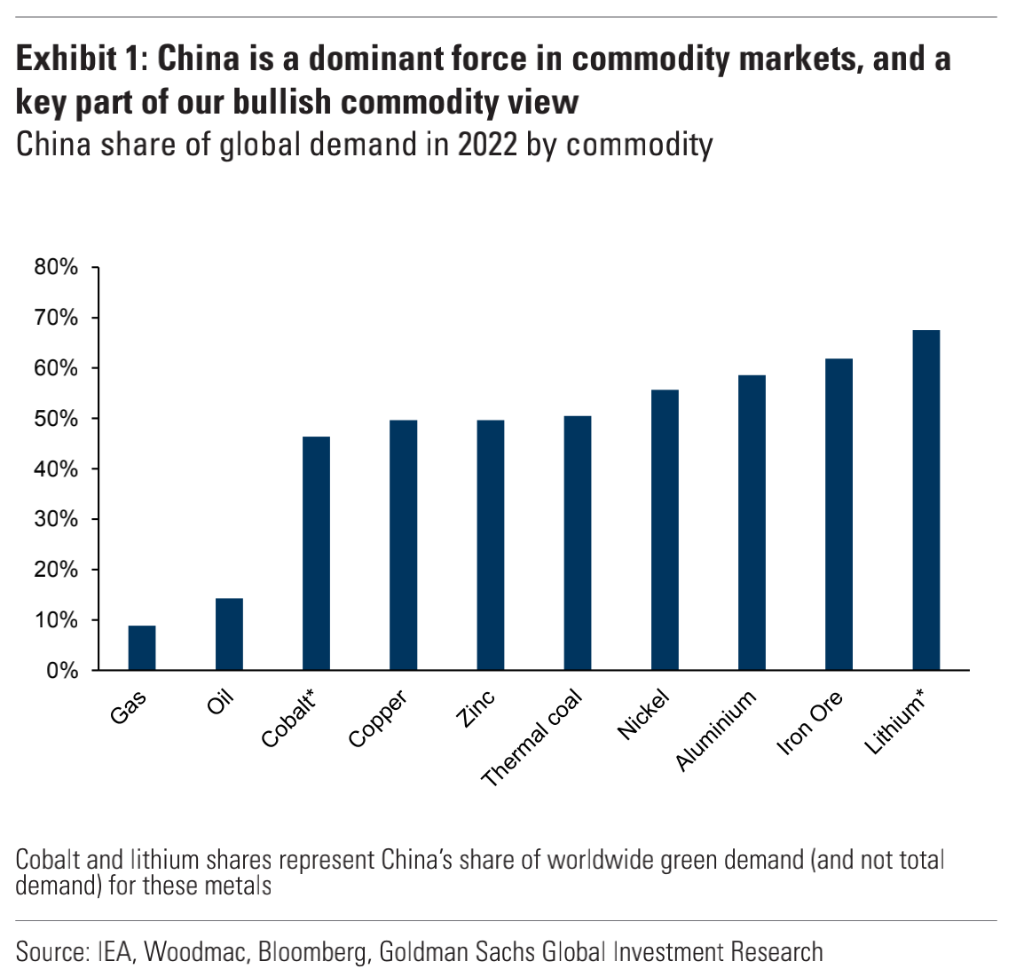

并且考虑到中国对大宗商品需求巨大,占据全球油气消费量的 10%-15%,以及金属(镍、锌、铜、铁矿石)和煤炭需求的 50% 以上,因此中国将对大宗商品市场的平衡和资产定价造成重大影响。

华尔街见闻此前提及,受中国需求上冲等利好因素影响,近期高盛频频对原油、黄金以及铜后市的发展表达乐观预期。

其中预计三季度油价上 110,关键在中国;受地缘政治冲突影响,“中立资产” 黄金更受央行青睐;中国需求复苏,铜价或将于今年年底前站上 1.1 万美元。

此前清淡行情为后市埋下伏笔

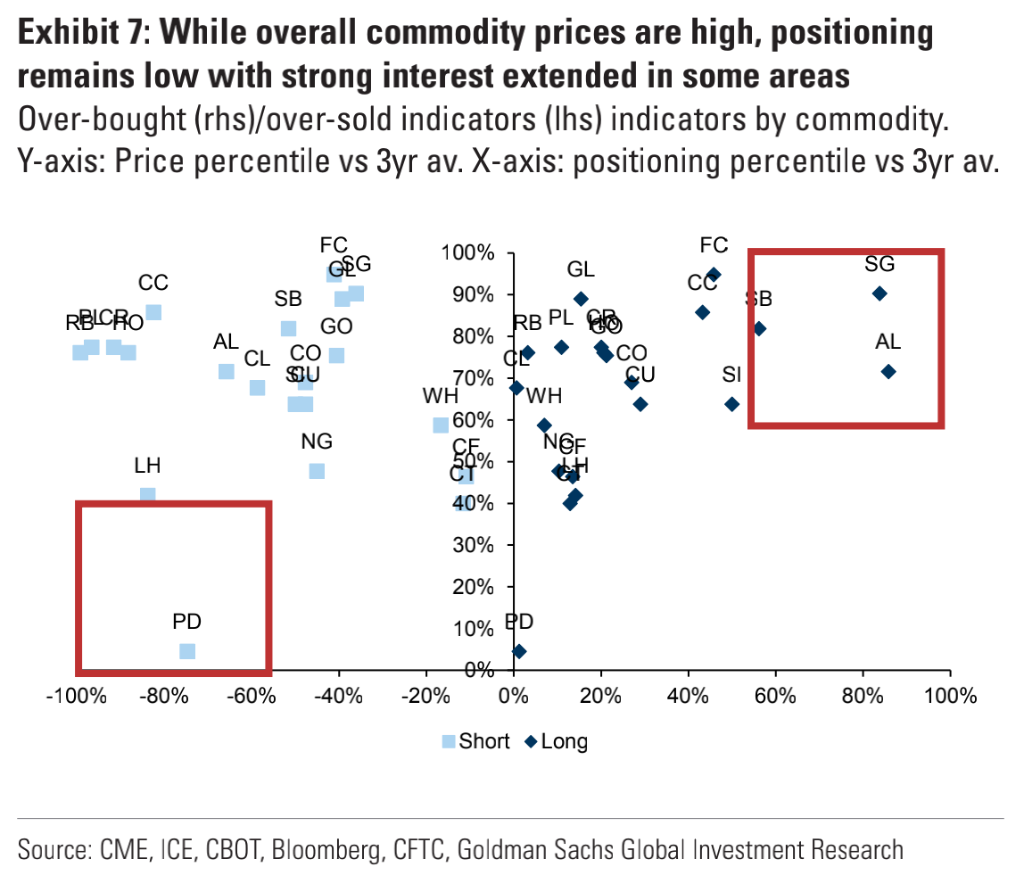

此外值得一提的是,受此前利率上行等因素影响,目前在总体上,大宗商品市场行情仍较为清淡,总头寸处于低位水平,其中只有 20% 的大宗商品仓位高于 50% 的配比。

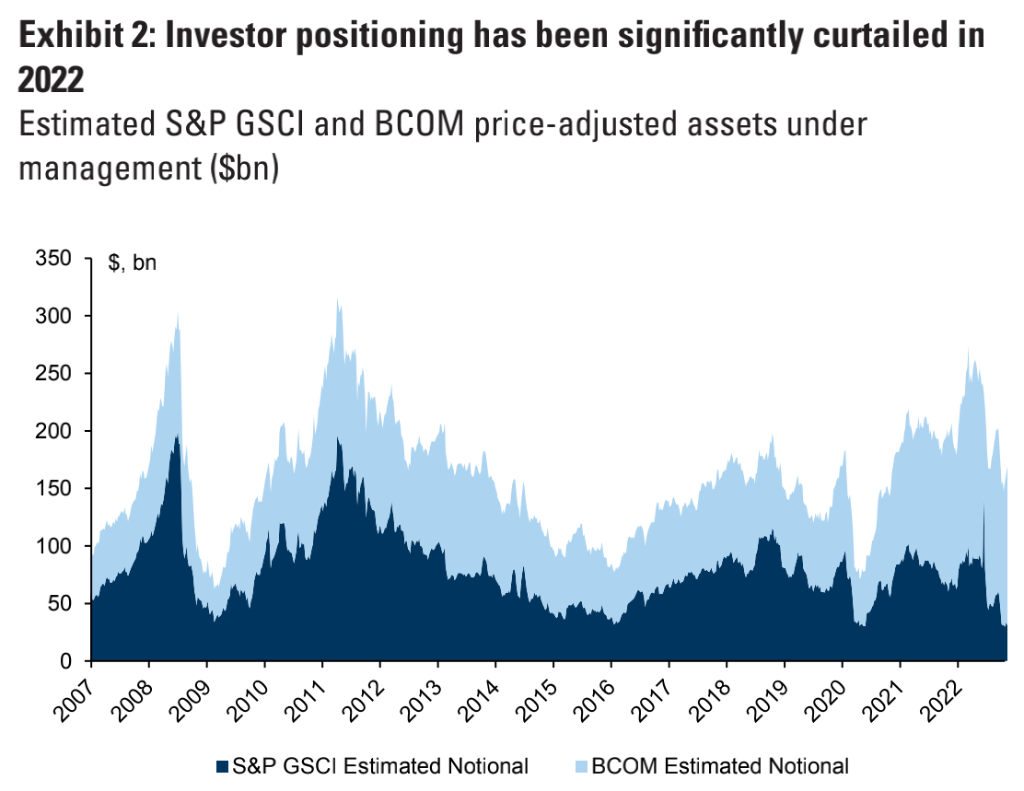

具体来看,Bruce 在研报中表示,和 2022 年高点相比,当前大宗市场经价格调整的资产管理规模下降了 30%。尽管行情在今年迄今为止出现反弹,但是鲜有大宗商品被超买。在分析中发现,约有 300 亿美元空头无法平仓,创下历史高位。

并且自去年能源危机以来,利率波动性大幅增加,叠加地缘政治冲突的影响,导致去杠杆显著增加。

高盛在数学模型中发现,在这种被动的下跌行情中,其中有三分之二都可以用利率上行和相关的波动性进行解释。而与当前的固定收益率相比,大多数大宗商品的利差都难以吸引投资者入场。

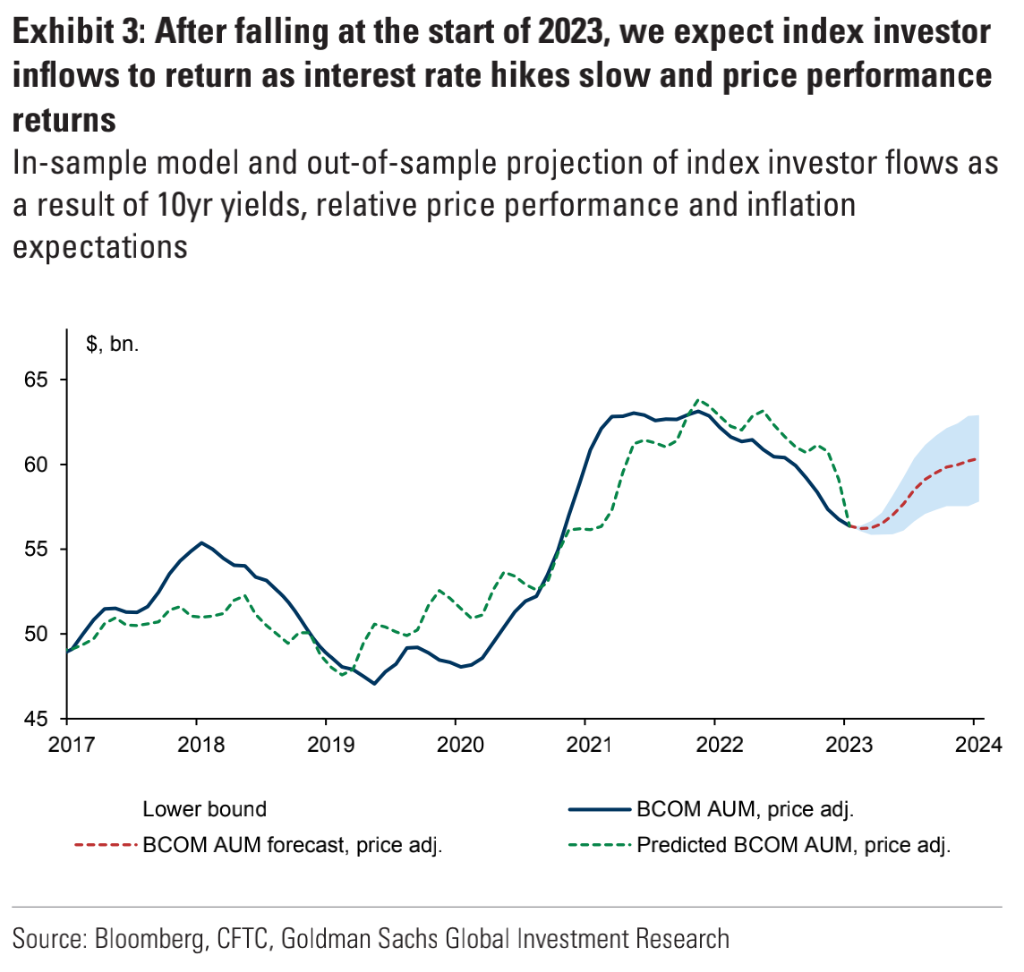

但随着中国需求的推动,以及众多央行的基准利率接近峰值,投资者或将再度把目光转向商品市场,开始重新调整头寸。

另外在资产定价方面,和股票等其他资产相比,大宗商品对中国经济超预期复苏等提振因素的定价仍较低,拥有更大的上行空间。