美股新股前瞻 | 毛利率持续下降,微巴士 “以价换量” 策略如今还能成功吗?

2021-2022 年度,微巴士实现收入由 1065.2 万元同比大幅增长 1119.9% 至 1.30 亿元人民币,增幅达逾 10 倍,仍尚未实现盈利。

自 2020 年疫情以来,居家办公成为趋势,跟团游也因大众出行减少而订单曾一度大量骤减,以通勤班车及定制包车为主营业务的相关企业在这场黑天鹅中迎来艰难的经营考验。

近日,中国数字化包车定制平台微巴士 (WETO.US) 向美国证券交易委员会 (SEC) 提交首次公开募股 (IPO) 申请,拟筹资 2000 万美元,计划于纳斯达克上市。

尽管公司整体业绩有向好发展趋势,但在过去两年较为艰难的经营环境下,微巴士依然未能实现盈利。如今,随着疫情不再影响居民出行,境外旅游逐渐升温,选择在此时登陆美股市场,微巴士能否随行业回暖迎来上涨?

毛利率逐年下降,尚未实现盈利

据智通财经 APP 了解到,微巴士成立于 2019 年,主要依托人工智能、大数据技术针对校园、通勤、会议会务、城际、旅游等出行场景提供用车出行解决方案。

除此之外,公司旗下还运营在线定制旅行预订服务平台 Wetour,专注全球华人包车定制出境游服务,总部 Wetour Travel Tech LLC 位于美国特拉华州,目前主打美国、加拿大等北美市场。

图片来源:公司官网

目前,公司在收入划分上主要将业务分为通勤班车服务、在线定制包车服务、跟团游服务及其他。对于这一商业模式,微巴士将其概括为 “移动即服务”(MaaS) 模型,共同形成一个解决公共交通灵活性及质量不足痛点的综合解决方案。

自 2019 年成立至今的短短三年间,微巴士便通过上述业务布局到达了行业头部。根据弗若斯特沙利文报告,以 2022 年上半年收入计,公司于中国顶级在线团体出行服务平台中排名第二。

然而,尽管如此,微巴士在所报告的业绩期内依然未能实现盈利。2021-2022 年度,微巴士实现收入由 1065.2 万元同比大幅增长 1119.9% 至 1.30 亿元人民币,增幅达逾 10 倍;而截至 2021-2022 年上半年,公司收入由 4686.2 万元增至 9372.1 万元人民币,同比增幅为 100.0%。

2021、2022 年度,微巴士毛利分别达 144.1 万、884.3 万元人民币,毛利率分别为 13.5% 和 6.8%;2021、2022 年上半年,公司毛利分别达 280.5 万元、460.1 万元,毛利率分别为 6.0%、4.9%。

反映在最终业绩上,2021、2022 年度,公司实现净亏损 782.4 万元、658.2 万元人民币;2021、2022 年上半年,分别实现净亏损 333.8 万元、306.2 万元人民币。

整体而言,微巴士作为一家通过数字化提供用车出行解决方案的公司,其资产模式相对较轻,而公司毛利率水平与宇通客车 (600066.SH)、亚星客车 (600213.SH) 等客车制造龙头相比,却并未展现出显著差距。

另一方面,尽管公司净亏损水平于近几个业绩期有所缩窄,但更多源于在运营费用端的开源节流,收窄更多源于此前公司在营销费用、管理费用及研发费用投入的高占比。未来仍将有多少改善空间仍为未知数。

以价换量,利润 “转正” 仍面临诸多荆棘

从报表数据来看,微巴士整体展现出收入大幅增长,但毛利率下降较为快速的特征,主要源于公司通勤班车服务主业的收入减少或增速缓慢,而在线定制包车服务及跟团游服务收入增长迅速,逐渐成为公司收入贡献最多的两项业务。

2021-2022 年度及 2021-2022 年上半年,微巴士在线定制包车服务收入同比分别增长 2716.6%、317.3%,跟团游服务收入同比分别增长 8128.0%、53.0%。

然而,业务规模快速增长的背后,微巴士也通过 “以价换量” 作为其发展的代价。据智通财经 APP 了解到,截至 2021、2022 年 6 月 30 日止年度及截至 2022 年 12 月 31 日半年度,微巴士在在线定制包车服务及跟团游服务均采用了战略性低毛利率的发展策略以换取市场份额。

据公司在招股书中提出的规划,随着客户对其服务产品及在线下单逐渐建立起偏好时,微巴士将计划上调其服务价格。与此同时,不断改善用户体验以尽量减少提价带来的影响,并在车队运营商及旅游运营商间获得更强的议价能力。

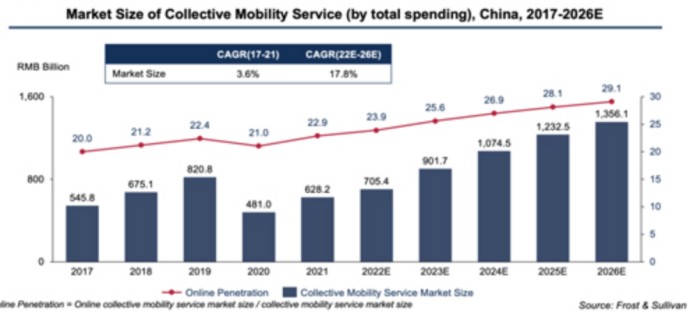

首先,从市场前景来看,根据弗若斯特沙利文的预测,由于疫情爆发及风控措施严重影响大众出行,以集体乘坐客运车辆作为出行方式的集体出行市场于 2017-2021 年市场规模复合年增长率约为 3.6%,预期自 2023 年上半年起将逐步恢复。

据弗若斯特沙利文预测,集体出行市场规模于 2022-2026 年复合年增长率将达约 17.8%,于 2026 年市场规模达 13561 亿元人民币,线上渗透率约 29.1%。

然而,尽管市场未来仍具备增长预期,但从集体出行服务市场本身来看,当前我国约有 100 余家在线集体出行服务平台,行业高度分散,竞争化程度也相对较高。

与此同时,随着疫情近三年来对大众生活方式的影响,虽如今封控政策已放开,但疫情对于人们出行观念的影响将更为长远,例如部分企业更倾向远程工作及灵活办公的工作模式。

另一方面,据微巴士在招股书中提到,公司的业务成功很大程度上取决于与第三方的合作,如公司很大很大程度上依赖于微信及其他第三方合作伙伴提供的平台上构建的小程序;同时,微巴士也依赖搜索引擎、社交网站和在线流媒体服务以吸引新客户。

若上述供应商提升价格,或公司无意中违反第三方平台规则,将可能对其业务发展、财务及经营业绩产生不利影响。

从当前现状来看,公司 “以价换量” 的发展模式在换取市场份额上展现出一定成效,但在增速表现上已初现乏力现象。当前公司何时迎来盈利拐点仍为未知数,其未来上调服务价格的规划多大程度上能顺利实施也仍未可知。面对激烈的行业竞争,尽管公司最终有望成功在美股上市,微巴士在利润 “转正” 的道路上或仍有诸多荆棘。