硅谷银行的危机,有空头一月就盯上了

SVB 的卖空者 William C. Martin 两个月前发现,SVB 在债券市场的世纪最高点,将其固定收益投资组合的规模增加了 700%。

硅谷银行 SVB 的股价停留在了周四,当天该股暴跌超过 60%。

如果早有预警,投资者就可能避开这个大雷。

其实在两个月以前,SVB 的卖空者 William C. Martin 就对该行资产负债表存在的问题,向他的 Twitter 粉丝发出过警告。

今年 1 月 18 日,也就是 SVB 公布业绩的前一天,Martin 的 Twitter 账户发布了一个有先见之明的帖子,开头是:

“投资者理所当然地关注 SVB 在风险投资领域的大量风险敞口,SVB 股价也在大幅下跌。然而,如果再深挖一点,你会发现 SVB 的问题要大得多。”

Martin 是一家现已关闭的对冲基金的前任经理,该基金资产峰值约为 10 亿美元,他的推文继续详细介绍了 SVB 如何 “在债券市场的世纪最高点”,将其固定收益投资组合的规模增加了 700%。

他的推文写道:

“SVB 存款从 2019 年第四季度的 610 亿美元增长到 2021 年第四季度的 1890 亿美元。利率如此之低,这些存款就像是免费的(平均成本约为 25 个基点)。”

“SVB 利用这些资金,将贷款增加 100% 至 660 亿美元;

疯狂地增持 “持有至到期”(HTM) 证券投资组合,将其主要是机构抵押贷款的资产从 2019 年第四季度的 135 亿美元增加到 2021 年第四季度的 990 亿美元。”

“SVB 的大问题在于其 HTM 投资组合。

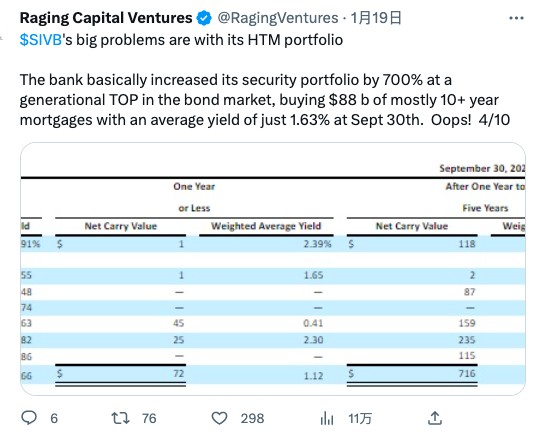

截至 9 月 30 日,该行基本上将其固定收益投资组合在债券市场的世纪最高点增加了 700%,购买了 880 亿美元的 10 年期以上抵押贷款证券,平均收益率仅为 1.63%。天呐!”

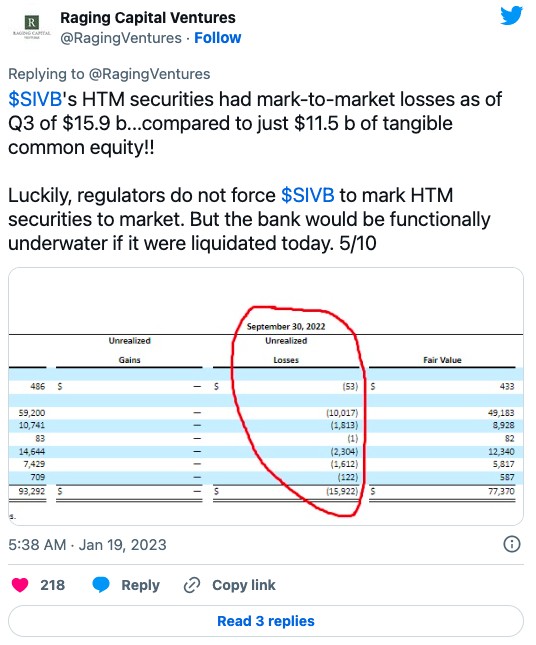

“截至第三季度,SVB 的 HTM 证券按市值计算亏损了 159 亿美元,而该行市值只有 115 亿美元!!

幸运的是,监管机构没有强迫 SVB 将 HTM 证券按市价计价。但如果现在清算,该银行将在功能上资不抵债。”

“除此之外,由于美联储加息,SVB 存款正在加速外流 (今年迄今-6.5%),因为非利息账户转移,以及利息成本飙升 (货币市场目前收益率为 4%)。此外,SVB 的风险投资客户也在烧钱!

基本上,随着融资成本重新走高,SVB 的 HTM(主要是固定收益证券投资组合) 面临着巨大的负套利成本 (由于抵押贷款的凸性的性质,这些成本不会很快消失)。”

“SVB 面临的风险是存款外流加速,以至于它被迫筹集股本和/或出售其 HTM 证券组合,从而实现重大损失。你可以打赌,SVB 正在祈祷美联储的转向!

SVB 管理层试图将其面临的挑战归咎于与风险相关的风险敞口。然而,难以掩盖的事实是,mgmt 买下了债券市场的 TOP。

明天的业绩报告和今年的业绩报告应该会很有意思。

购者自慎!(披露:我空了)”

Martin 说,他最初分析 SVB 是出于怀疑,认为他可能会在 SVB 向硅谷初创企业提供的贷款账目上发现该行的薄弱点。相反,他后来意识到,在债券市场经历了一年的严重亏损后,该行的固定收益投资已经变得多么脆弱。

Martin 在一次采访中说:

“他们在市场顶部购买了所有这些抵押贷款,有着巨大的未实现损失。它就摆在那里,很显眼。还有许多其他银行和保险公司也有类似的问题,但我还没有看到任何一家公司的规模接近硅谷银行。”

Martin 曾在新泽西州普林斯顿管理一家名为 Raging Capital 的对冲基金 15 年,后来关闭了该基金,并成立了一个家族办公室。他说,他从今年 1 月开始做空 SVB 股票。他说,这是他在家族办公室 angry Capital Ventures 中的最大空头仓位,但他拒绝透露自己在这笔交易中赚了多少钱。他说:

“这是一场漂亮的胜利,但我不愿谈论具体细节。”

由于 SVB 破产,这些推文引起了广泛关注。

然而,并不是所有人都及时注意到了 Martin 的警告。

Martin 表示:

“尽管我提出了建议,但我的两个非常要好的朋友还是把可观的资金锁在了那里。”“所以很遗憾。我从未想过事情会发展得这么快,甚至发展到这样的程度。”