奈飞暴跌 35% 拖累纳指跌 1%,标普尾盘转跌,长端美债收益率深跌,美油一度失守 100 美元

美国股市震荡分化,欧美国债价格上涨。奈飞创 2004 年来最大跌幅,科技、芯片、流媒体不佳,三大股指仅道指收涨,盘中最高涨 400 点。长端美债收益率深跌,短端收益率转涨,10 年期实际收益率连续两天短暂转正,5 年/10 年期曲线倒挂,2 年/30 年期曲线快速趋平。美元止步两连涨但近两年新高,日元再创二十年最低,卢布收复俄乌冲突来跌幅。美油先跌后涨,布油无法维持涨势、交投 107 美元,美天然气失守 7 美元。期金连跌两日至一周低位,现货黄金站稳 1950 美元上方,担心需求令伦敦基本金属普跌。

美国楼市持续降温。3 月成屋销售环比下滑 2.7%,至 577 万套,创 2020 年 6 月来新低,同比下降 4.5%,2 月数据也下修。售价中位数 37.52 万美元创有史上新高,同比增幅达 15%。美国最近一周抵押贷款平均利率升至 5.2%,创十二年新高。

反应地区经济状况的美联储褐皮书称,2 月中旬以来经济温和扩张,地缘政治和通胀影响前景,就业人口小幅增加但大多数企业招聘艰难,薪资平均增幅温和但部分企业大幅涨薪,企业有能力通过提高产品售价而将成本转嫁给消费者。

美联储官员继续 “放鹰”。旧金山联储主席戴利表示,美国通胀太高,“有目的性地” 加息至中性利率是头号优先任务。担任明年票委的芝加哥联储主席埃文斯也担心通胀过高,支持今年有两次大幅加息 50 个基点。

美联储主席鲍威尔和欧洲央行行长拉加德周四将就全球经济发表讲话。交易员预计美联储未来两次会议每次都加息 50 个基点,欧洲央行管委首次给出明确时间点,称最快可能在 7 月份加息。

奈飞暴跌 35%令纳指跌超 1%,道指最高涨 400点,标普尾盘转跌,科技、芯片、流媒体不佳

4 月 20 日周三,美股三大指数集体高开后迅速走势分化。投资者评估欧美上市公司第一季度财报,并持续关心俄乌冲突对经济的拖累,世界银行和 IMF 本周均下调未来两年全球经济增速预期。

道指全天保持涨势,最高涨 404 点或涨 1.2%,重返 3.5 万点上方,受到成分股 IBM 和宝洁公司的财报利好提振。标普涨 0.6% 后尾盘转跌,医疗保健和金融板块较好。科技股居多的纳指被奈飞拖累,最深跌 193 点或跌 1.4%,奈飞作为成分股的纳指 100 跌 247 点或跌 1.7%,失守 1.4 万点。

截至收盘,道指连涨两日至月内最高,收涨近 250 点,涨幅 0.71%,报 35160.79 点。标普 500 指数收跌 2.76 点,跌幅 0.06%,报 4459.45 点,徘徊 4 月 8 日来高位。纳综指和纳指 100 均从昨日所创的一周高位回落,纳综指跌近 167 点,跌幅 1.22%,报 13453.07 点,但周内仍累涨,纳指 100 跌 1.5%。

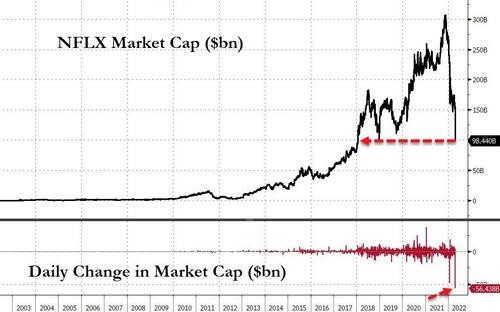

因一季报和下季指引均不佳、11 年来付费用户首度流失,流媒体巨头奈飞最深跌 39%创 2004 年来最大盘中跌幅,收跌 35%,至 2018 年 1 月 19 日来的逾四年新低,市值抹去 560 亿美元。今年跌价 63%,是标普 500 指数和纳指 100 中表现最差的成分股,10 位华尔街分析师下调评级。

流媒体公司齐跌,迪士尼跌 5.6%,刷新 2020 年 10 月底来最低。Roku 最深跌 8.9%,从两周高位回落,华纳兄弟探索公司一度跌超 7% 创新低,两股均收跌超 6%,新晋进军流媒体的派拉蒙全球一度跌超 12%,收跌 8.6%,至一个月低位。

尚未公布财报的大型科技股普跌。“元宇宙” Meta 跌 7.8% 至 3 月 15 日来最低,下逼 200 美元,并创 11 周最大跌幅。亚马逊跌 2.6% 从两周高位回落。谷歌母公司 Alphabet 最深跌 2%,盘后公布财报的特斯拉跌 5%,均止步两连涨并从一周半高位回落。苹果跌 0.1%,明星科技股中仅微软涨。

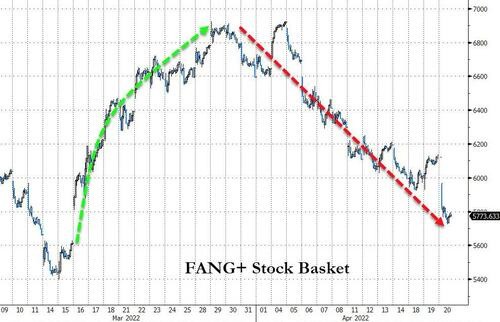

金融博客 Zerohedge 称,FANG+ 大型科技股经历了 2020 年 3 月欧美爆发疫情以来最大单日跌幅。有分析称,奈飞的遭遇令投资者开始担心在财报发布前买入科技股,

与此同时,IBM 和消费品巨头宝洁均财报利好,股价分别跳涨超 7% 和逾 2.6%,IBM 创去年 7 月来的近一个月高位,宝洁触及两个半月新高。

芯片类股高开后转跌,费城半导体指数涨超 2% 后收跌 0.4%,止步两日连涨。英伟达转跌超 3%,AMD 也跌 3%,但美光科技维持涨 0.7%,财报利好的 ASML 涨近 3%。

伯克希尔 A 类股涨 0.7% 后小幅转跌,从一周高位回落,美国最大养老基金支持罢免巴菲特担任公司董事长。“牛市女皇” 木头姐的旗舰 ETF ARKK 再跌 6%,今年跌了 40%,从去年高点跌 60%。

知情人士称特斯拉 CEO 马斯克正在接触华尔街的潜在合作伙伴,为 430 亿美元收购推特寻求债务融资、而非股权融资。社交媒体巨头推特波动不安,最终涨超 1%。

诺瓦瓦克斯称,早期数据显示,其新冠疫苗在新冠肺炎病毒和流感病毒实验中取得不错结果,股价一度上扬超 2 美元,日内整体转涨近 2.6%,但收跌超 1.6%,创 2020 年 6 月来新低。

热门中概股追随大盘下跌,中概 ETF KWEB 收跌 4.8%,CQQQ 跌 3.2%。纳斯达克金龙中国指数(HXC)跌 4.8%。纳斯达克 100 四只成份股中,京东跌超 5%,拼多多跌超 6%,百度跌超 3%,网易跌 5%。其他个股中,阿里巴巴和腾讯 ADR 跌约 4%,B 站跌近 8%,爱奇艺跌 6.7%,“造车三傻” 均跌超 7%。

分析指出,华尔街更加关注高通胀时期的企业定价能力以及对未来季度的财报指引。有人开始觉得市场对美联储加息的押注有些过度,而且通胀可能即将触顶,美国银行已经转而做多 10 年期美国国债。还有人建议,随着经济在后疫情时代重新开放,投资组合应从居家经济受益股中转移走了。

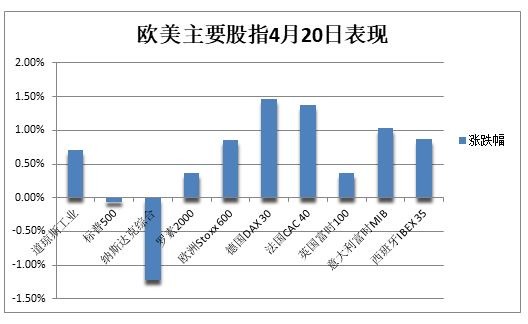

欧股集体收涨,科技股推动泛欧 Stoxx 600 指数涨 0.86%,德、法、意股指均涨超 1%。法国食品公司达能涨超 5%,在通胀压力下重申全年指引,啤酒制造商喜力也在利好财报后涨超 5%。但预警一季度亏损的瑞信跌近 2%,报告一季度铁矿石出货量低于预期的力拓集团英股跌约 5%。

长端美债收益率深跌,短端收益率转涨,10年期实际收益率连续两天短暂转正,欧债普涨

10 年期美债收益率从昨日所创的 2018 年底以来三年多高位回落,周三盘中最深下行近 10 个基点,日低失守 2.82%,美股盘后保持跌 7 个基点,止步三连涨,交投 2.84%,此前曾升破 2.98%。

对货币政策更敏感的两年期美债收益率一度下行 3 个基点,但美股午盘后转涨并升破 2.58%,仍接近 2019 年初以来最高。30 年期长债收益率一度下行 12.5 个基点,从三年高位回落。

5 年/10 年期美债收益率曲线重返倒挂,叠加长债收益率下滑,或显示市场对长期的经济信心不强。两年/30 年期收益率曲线重新快速趋平,两天里息差收窄了 30 个基点。

与通胀挂钩的实际收益率——美国 10 年期通胀保值国债(TIPS)收益率升至 0.035% 后再度跌入负值区间,但连续两天短暂转为正值,是 2020 年以来首次转正。这或对股市带来压力。

欧洲主要国家国债收益率也齐跌。尾盘时,10 年期德债和英债收益率均下行超 5 个基点,创 4 月 4 日以来的两周多最大跌幅。基准法债收益率也下行近 5 个基点,意债和西班牙国债收益率下行约 4 个基点,希腊基债收益率下行近 8 个基点。专家还警告,俄罗斯可能会发生债务违约。

美元止步两连涨但接近两年新高,日元再创二十年最低,卢布收复俄乌冲突来跌幅

衡量美元兑六种主要货币的一篮子美元指数 DXY 最深跌 0.7%,止步两日连涨,但仍站稳 100 关口上方,昨日曾升破 101 创 2020 年 3 月以来的两年新高。

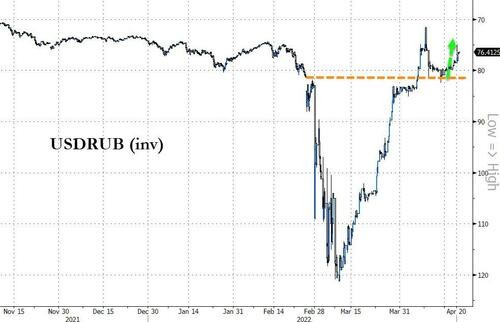

欧元兑美元涨 0.6%、重返 1.08 上方,上周曾以 1.0758 触及两年新低,今日涨势与德国央行行长也支持欧央行第三季度初加息有关。俄罗斯卢布也收复了俄乌冲突爆发以来的全部跌幅。

美元兑日元再度刷新 20 年最高,自 2002 年 4 月以来首次达到 129.43。这是因为美日央行货币政策鹰鸽分野,日本央行周三宣布以固定利率无限量购买政府债券,再次捍卫超低利率的宽松政策。但日本财长昨日警告货币贬值对经济弊大于利,日元今年在 G10 货币中表现最差。

市值最大的加密货币龙头比特币一度升破 4.2 万美元,创 10 日新高,美股午盘后转跌并失守这一关口。主流加密货币多数上涨,市值第二大的以太坊也转跌 0.4%,失守 3100 美元整数位。

美油一度失守 100美元随后反弹,布油无法维持涨势交投 107美元,美天然气失守 7美元

美油先跌后涨,布油无法维持涨势。WTI 5 月原油期货收涨 0.19 美元,涨幅 0.18%,报 102.75 美元/桶。布伦特 6 月原油期货收跌 0.45 美元,跌幅 0.42%,报 106.80 美元/桶。

今日到期的美油 WTI 5 月期货一度跌 1.86 美元或跌 1.8%,收盘前转涨并最高涨 1.60 美元或涨 1.6%,重返 103 美元上方。6 月期货在失守 100 美元关口后日内转涨,重返 102 美元上方。

国际布伦特 6 月期货一度跌 2.58 美元或跌 2.4%,日低失守 105 美元,收盘前重回 107 美元上方,从隔夜亚盘期间的高位 114 美元回落近 7 美元,并连跌两日。

分析指出,油价仍在来自俄罗斯和利比亚的供应短缺担忧,以及全球经济增速被下调和需求疲软的 “拉锯战” 之间波动不安。美油止跌转涨是由于上周美国 EIA 商用原油库存骤降逾 800 万桶。

消息还称,欧盟下周或追随英美制裁俄罗斯石油,力争加快寻找替代来源。这令上周美国石油出口创历史新高,出口量首次超过进口量,EIA 原油库存创 15 个月最大降幅。

NYMEX 美国 5 月天然气期货收跌 3.33%,报 6.9370 美元/百万英热单位,失守 7 美元整数位,周一曾涨超 10% 至逾 13 年新高,也是 2008 年来首次涨穿 8 美元,昨日跌超 8%,投资者获利了结。

欧洲天然气持续震荡。ICE 英国天然气期货周三收涨 2.62%,报 177.88 便士/千卡,脱离美股盘前录得的日高 195.810 便士,昨日曾收跌。欧洲基准 TTF 荷兰天然气期货尾盘跌 1.65%,报 92.2 欧元/兆瓦时,脱离美股盘前录得的日高 99 欧元,昨日曾涨近 8%。

期金连跌两日至一周低位,现货黄金站稳 1950美元上方,担心需求令伦敦基本金属普跌

COMEX 6 月黄金期货收跌 0.2%,报 1955.40 美元/盎司,连跌两日至一周低位。周二金价曾因美联储官员的鹰派言论一度跌 1.8%,因美债收益率走高提升了持有黄金的机会成本。

现货黄金周三一度跌超 10 美元或跌 0.6%,日低跌破 1940 美元整数位,美股午盘后转涨,并重回 1950 美元上方。分析称,2000 美元是黄金的关键阻力位,今日金价转涨与对冲俄乌冲突升温和通胀居高不下仍有关系。供应担忧令贵金属钯金涨逾 4%。

伦敦基本金属多数收跌,扭转昨日涨势。LME 期铜收跌 82 美元,报 10223 美元/吨,连跌两日,市场担心需求疲软且铜库存升至去年 10 月来最高。伦镍和伦铅结束四日连涨,从月内高位回落。不过,投机者将 LME 铜的净多头头寸增至最近 11 个月新高。

内盘期货夜市多数收涨,苯乙烯涨超 3% 领跑,焦煤也涨 1.8%,铁矿石、纸浆、沥青、LPG 和燃油均涨超 1%,但纯碱跌近 2%。