半導體拋售潮結束了嗎?

“軟着陸” 風險已經被消化,但 “硬着陸” 風險正在上升,半導體行業下行期或許才剛剛開始。

近期,由於手機、PC 終端消費需求持續疲軟,半導體板塊籠罩在砍單潮的陰霾中。

拋開業績接連 “撲街” 的英偉達、AMD 等巨頭們不談,就連全球晶圓代工龍頭台積電,也在上個月遭遇蘋果、超微和英偉達三大客户“砍單風暴”。從細分產品上看,部分之前供不應求、價格相對硬挺的微控制器(MCU)亦開始出現降價潮。

對於週期性極強的半導體行業而言,這是否意味着景氣下行期再次到來?

對此,由 Frank Lee 領導的滙豐科技行業團隊在近期發佈的研報中寫道,當前的市場已經消化了芯片需求 “軟着陸” 的情況,這意味着半導體行業面臨一場持續兩到三個季度的常態化週期性調整。與此同時,芯片需求在四季度 “硬着陸” 的可能性也在上升。

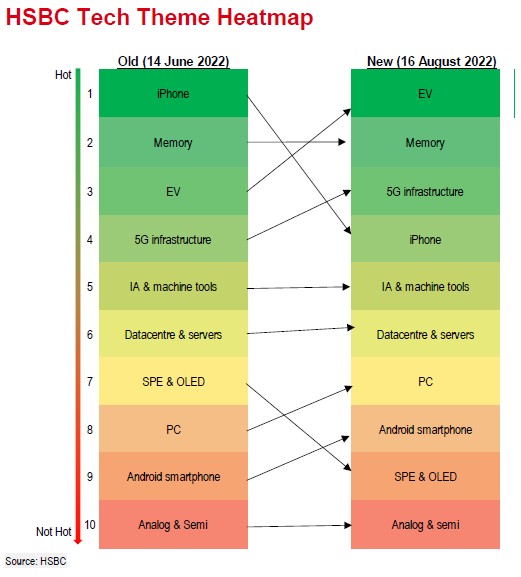

在此預期下,該機構最為青睞電動汽車、內存和 5G 基礎設施這三個細分板塊,原因是盈利大幅下滑的風險最小,估值風險/回報更好,尤其看好內存板塊;最不看好安卓手機、SPE & OLED 以及 Analog & Semi(模擬半導體),理由是需求仍存在不確定性,且企業盈利有下行風險。

半導體拋售潮遠未結束,行業估值並不低

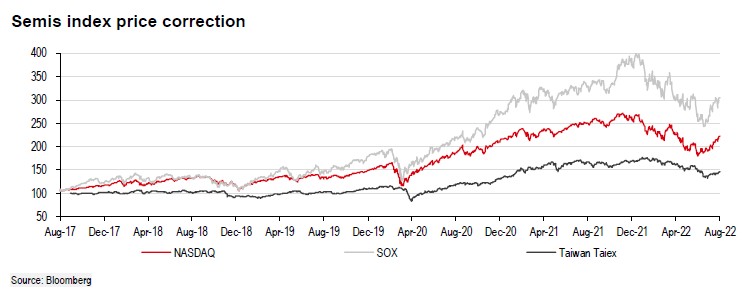

年初至今,納斯達克指數和費城半導體指數年內分別跌超 20% 和 27%。滙豐表示,這意味着市場已經消化了半導體需求的 “軟着陸”。不過,現在斷言回調的持續時間以及需求的疲弱程度還為時過早:

很多半導體公司都預期芯片需求將從今年下半年開始出現調整,一路持續到明年上半年,整體類似 2018 年的回調。但我們認為現在斷言還為時過早。

半導體供應鏈的整體庫存水平,尤其是無晶圓廠 IC 設計公司的庫存水平,仍處於歷史高位。整體需求狀況也繼續全面減弱,超過此前預期,看不到潛在復甦的跡象,尤其是在與消費者相關的需求領域。

估值方面,Lee 團隊亦認為行業估值其實並不算低:

納斯達克指數和費城半導體指數的 2023 年預期市盈率仍遠高於 2018 年時的低谷水平。

需求不容樂觀,中國台灣芯片行業回調剛剛開始

以宏觀角度看,Lee 團隊表示, 滙豐 7 月份的宏觀指標顯示,全球電子產品新訂單出現急劇下滑,新電子產品、消費電子和工業新訂單的需求都在下降。其中,7 月份的工業需求尤為疲弱。

以微觀視角自下而上分析,行業前景同樣堪憂。具體來看:

- 安卓智能手機的需求繼續低於預期。該行預計,2022 年全球智能手機出貨量將同比下降 8%。考慮到下半年智能手機需求的整體前景仍然疲弱,該行的悲觀預測認為,今年全球手機出貨量預計將同比下滑 12%-19%。

- 個人電腦 PC 方面同樣不樂觀。PC 方面,因需求持續疲軟,滙豐預計全球 PC 出貨量將同比下滑 15%,高於市場普遍預期的 10%。另在筆記本電腦方面,儘管滙豐預計今年全球筆記本電腦出貨量為 2.19-2.22 億台,高於疫情前每年 1.6-1.7 億台的水平,但並不排除因企業支出更為保守、消費需求日益惡化而進一步下降的可能性。

- 企業服務器方面,該行業看到了需求放緩的現象。滙豐分析師 Carol Juan 預計,2022 年服務器的出貨量將同比下降 6%,高於此前預期的 1% 降幅。

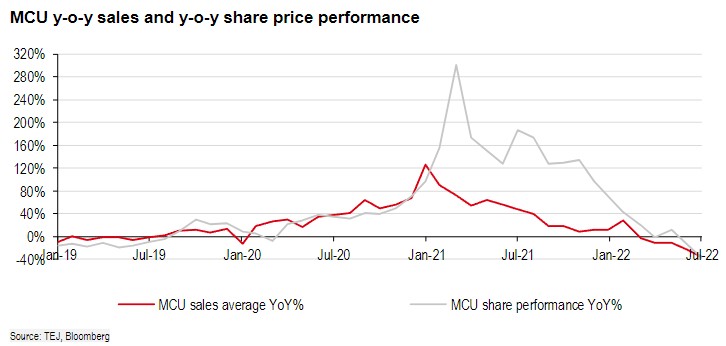

此外,滙豐注意到中國台灣半導體公司的股價與月度同比銷售趨勢之間存在一定的相關性。因此,該行認為此類公司的月度銷售額同比增速峯值通常是一個很好的股價先行指標,低谷自然也是週期底部潛在拐點的先行指標。

該行發現,如今在微控制器(MCU)等幾個產品類別中,台灣無晶圓廠銷售額不僅開始出現同比下降,甚至開始出現負值。該行認為,那麼這就意味着,整個台灣芯片行業的修正回調才剛剛開始。

“硬着陸” 來了?

滙豐認為,從四季度開始,受以下三大潛在因素影響,科技行業預計將出現持續時間更長、更加負面的週期性調整:

- 數據中心需求放緩;

- 汽車芯片需求放緩;

- iPhone 14 發佈後,潛在的 iPhone 供應鏈調整。( 蘋果通常會在 9 月發佈 iPhone,在 11 月或 12 月下調 iPhone 供應鏈預期。)

進一步,滙豐着重分析了汽車芯片和數據中心這兩台半導體近年推動產能擴張的 “主要引擎”。該機構表示,汽車芯片和數據中心芯片分別佔半導體行業總收入的 11% 和 13%,且需求也處於長期結構性增長階段。不過,該機構仍看到了一些潛在的放緩跡象。具體來看:

(1)數據中心:雖然我們還沒有看到美國 CSP 提供商出現任何有意義的放緩,但鑑於經濟前景不明朗,大多數美國數據中心公司已開始採取削減成本的舉措,例如凍結招聘。我們需要繼續監測,看數據中心芯片出貨量在 2023 年是否會出現減速,不過數據可能會令市場預期失望。

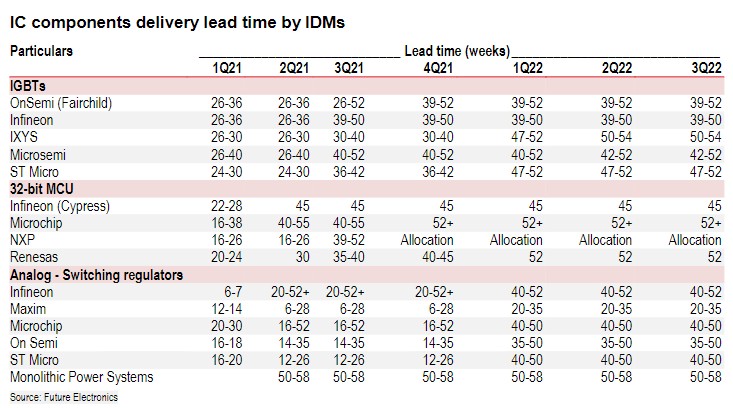

(2)汽車芯片:當我們觀察全球汽車供應鏈的庫存天數時,我們還發現,從全球 oem(寶馬、豐田和大眾) 到 idm(瑞薩、英飛凌、恩智浦、德州儀器和 ST Micro) 和汽車零部件系統供應商 (大陸、電裝和麥格納),整個供應鏈都出現了明顯的回升。我們看到大陸和電裝的庫存天數增加最大,從 20 年第一季度的 58 天和 52 天上升到 22 年第二季度的 71 天和 72 天。