華爾街 “最神秘” 巨頭公司,正在抄底內地 ETF

一家名為 “簡街香港有限公司 - 簡街亞洲貿易有限責任公司” 的華爾街巨頭機構最近以低調的貿易公司身份投資中國,目標是多隻內地基金公司發起的 ETF。該機構儘管來自海外市場,其投資的寬基股指卻選中了法國股票指數和美國納斯達克指數。此外,該機構通過離岸的人民幣投資通道投資內地產品,以貿易公司的身份行走中國內地市場,這是高頻交易機構慣常的手法。然而,該機構實際是使用自有資金投資,其實際持有多少品種以及入場的原因還有待澄清。

海外大牌基金對沖基金投資中國,一直備受關注。

但與通常 “大馬金刀” 的直接申請 QFII 資質、掃盤 A 股的友鄰機構不同,近期的一家規模超萬億的華爾街 “巨頭機構” 卻選擇了用低調的貿易公司身份來投資。

而且,它的目標鎖定了多隻內地基金公司發起的 ETF。

這是什麼路數?

海外巨頭亮相中國市場

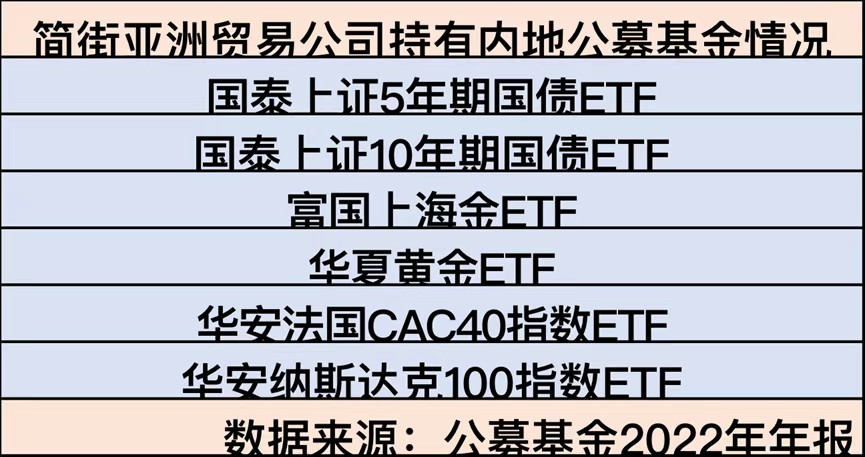

梳理 2022 年公募基金年報發現:有一家名為 “簡街香港有限公司 - 簡街亞洲貿易有限責任公司”,出現在多家 ETF 前十大持有人名單。

不要被這家公司的名字迷惑了。

他的背景一點不 “簡單”,“簡街” 是為 “JANE STREET” 的音譯,這家香港貿易公司的的母公司是華爾街大名鼎鼎的金融機構。

簡街有何來頭?

據簡街的官方網站,該機構設立於 2000 年,定位是 “一家全球流動性提供商和交易公司”。

市場對簡街的標籤是“大型做市商 + 自營型對沖基金機構”。

值得一提的是,華爾街的對沖基金機構通常分為三類,即 1)專注於自有資金的自營投資;2)管理外部客户資產的資管機構;3) 自營 + 資管的雙軌模式。

簡街屬於第三類。

公司官網還顯示,簡街資本旗下超過 2000 多位員工,在紐約、倫敦、阿姆斯特丹等 45 個國家均設有辦公室,所投資的資產涉及 ETF、股票、期權、商品現貨、期貨、債券以及外匯,另包括加密貨幣。

資料顯示:簡街資本在 2020 年運營超過 17 萬億美元的證券。該機構在 ETF 領域交易份額佔比很大,ETF 通常佔美股每日交易的四分之一。

“與眾不同” 的人民幣通道

值得注意的是:簡街通過人民幣投資通道投資內地產品,這與許多外資使用外匯資金的模式不同。

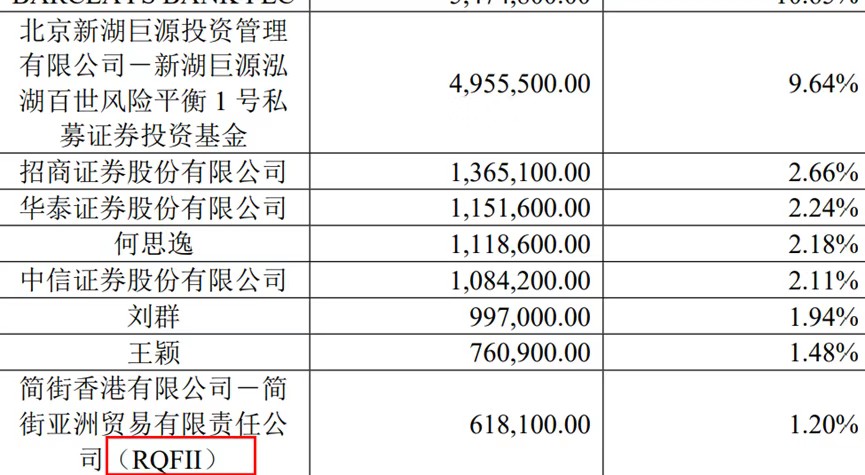

以簡街持有的華安法國 CAC40 指數基金為例,持有人名稱中有 “RQFII” 標記。

所謂 RQFII,即人民幣境外合格機構投資者 (RMB Qualified Foreign Institutional Investor)。

其是境外機構投資中國除 QFII 外的另一種渠道,主要為持有海外人民幣的外資機構使用。

另一個關鍵點是:RQFII 入境投資,沒有外匯額度限制。

簡言之:RQFII 機制下,境外機構只要有海外的人民幣資金,在獲得有關方面的許可後,可以通過香港中資券商和基金機構,投資中國內地證券市場,

由此看出:簡街是使用離岸的人民幣資金,持有多隻 ETF,並直投 A 股的。

“貿易公司” 故事多

簡街投資內地市場的主體——簡街亞洲貿易有限責任公司,也具有一個特殊 “標籤”。

簡街並非以資產管理公司、投資公司、基金公司的身份示人,而是一家貿易公司。

實際上,如果一家海外投資機構以貿易公司名義投資內地市場,則意味着其無法在岸募集資金,大概率使用自有資金。

而以貿易公司的身份行走中國內地市場,是高頻交易機構慣常的手法。

2015 年,美國頂尖對沖機構城堡集團(Citadel)——以擅長高頻量化交易聞名,曾通過在內地設立的貿易公司司度(上海)貿易有限公司,參與 A 股交易。之後一度受到監管機構嚴密關注。

城堡集團與簡街資本有着類似的 “兩面” 特點,一面是做市商機構,另一面是經營着對沖基金業務。

另一家海外高頻量化機構 Optiver(荷蘭最大的做市商機構),亦曾在中國內地設立澳帝樺( 上海 )商貿有限公司。

“惹眼” 之處

簡街投資中國 ETF 有一個 “惹眼” 之處:雖然簡街來自海外市場,但其選中兩隻外盤的寬基股指——法國股票指數,以及美國納斯達克指數。

且前者規模僅有 0.64 億元人民幣。

資料顯示:簡街在海外 ETF 投資的定位是授權參與者(authorized participant),在市場需求失衡之時,比如 ETF 折價幅度快速拉大,授權參與者有權單獨創建或贖回份額,撮合買家與賣家,提升債券 ETF 的交易量,在整個市場流動性上扮演關鍵角色。

但在內地市場它顯然無法充當類似角色。

它因何原因入場,又實際持有多少品種,還有很多 “謎團” 有待澄清。