符合预期 现在的估值有点鸡肋

$分众传媒(002027.SZ) First take:分众的三季报可以说比较具象的反映了当下艰难的宏观环境。

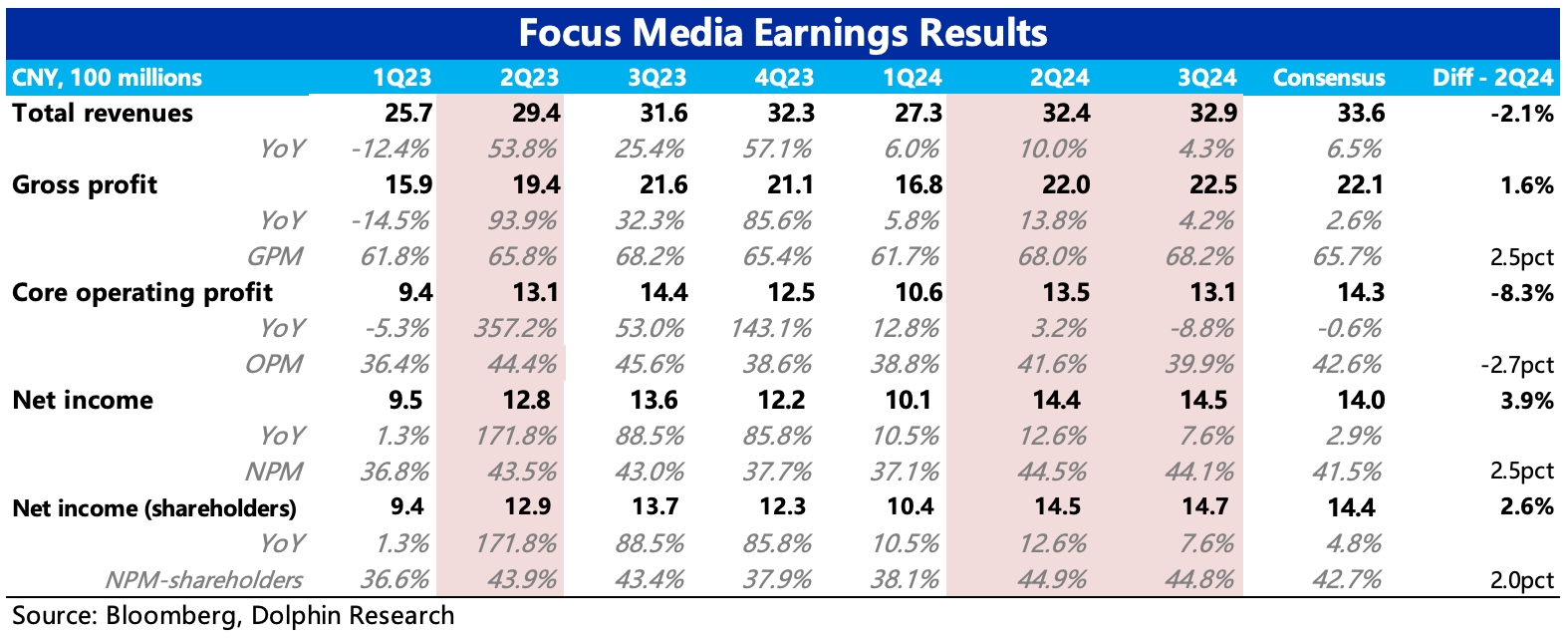

(1)收入 33 亿,落在几个头部机构对预期范围之内(32-34 亿)。收入同比增速 4.3%,相比上季度明显放缓,侧面反映上季度海豚君说的 “旺季更旺、淡季更淡” 的投放策略变化。

(2)净利润 14.8 亿,同比增速 7.6%,小超预期,但主要靠的是与主业不相关的投资收益等项。单纯看核心主业的经营利润,反而同比下滑了 9%,低于市场预期。同样的,比较归母扣非净利润,增速同样放缓到 4.5%(有效税率差异导致扣非净利增速与核心经营利润增速之间的差异)。

核心主业盈利能力下滑,主要源于走高的信用减值损失、其次是显著高于收入增速的营销费用。 结合固定资产相比上季度末增加了 17%,员工费用同比增长 10%,说明分众在积极扩充媒体点位,同时扩充销售团队寻求更多的客户。

(3)另两个反映当下环境的指标,信用/资产减值和应收账款周转天数,三季度都出现了环比走高,说明短期客户回款压力变大。

本文版权归属原作者/机构所有。

当前内容仅代表作者观点,与本平台立场无关。内容仅供投资者参考,亦不构成任何投资建议。如对本平台提供的内容服务有任何疑问或建议,请联系我们。