Unity:财报 Beat 芜湖起飞?先等等…

大家好,我是海豚君!

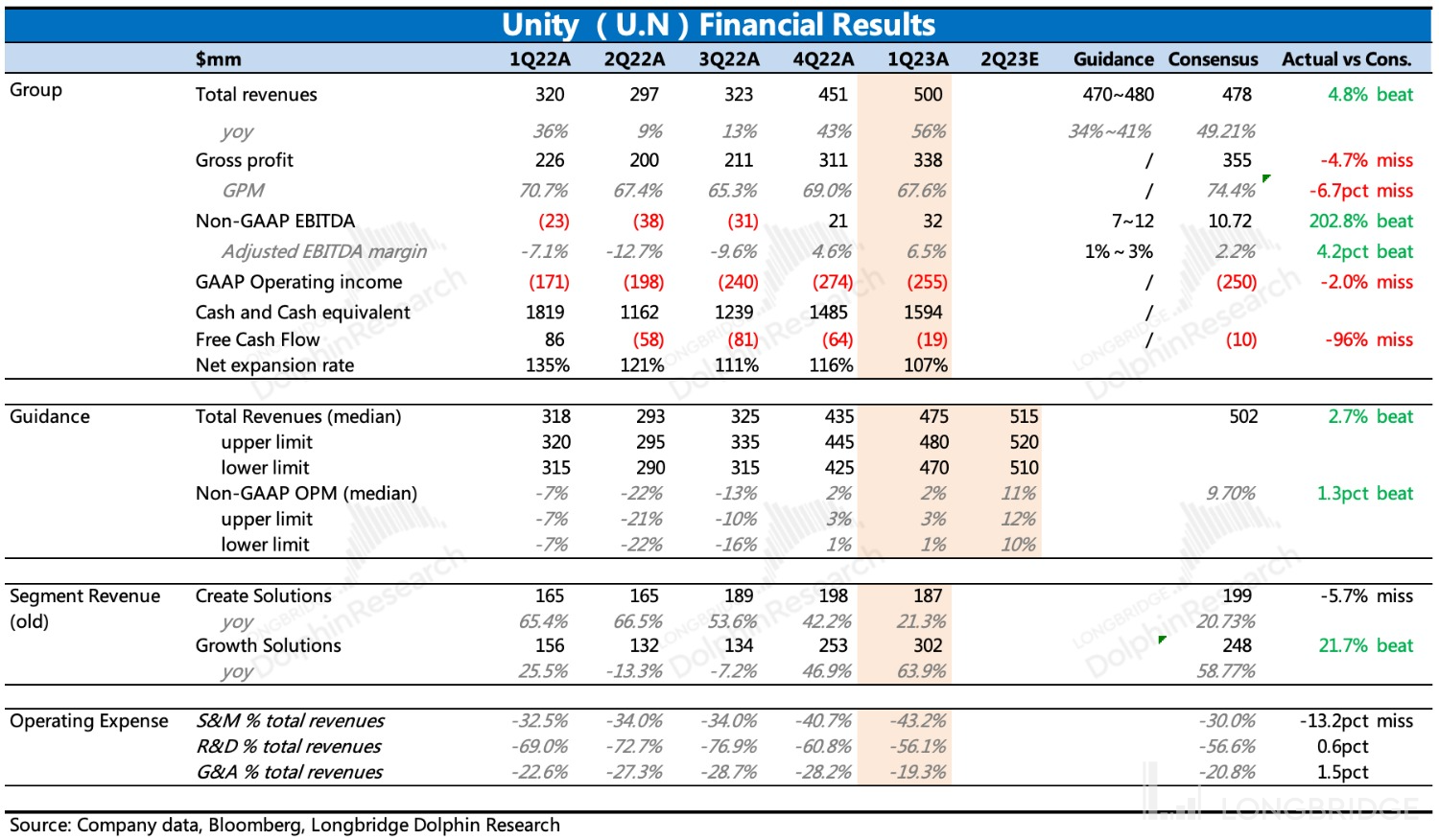

北京时间 5 月 11 日今晨美股盘后,游戏引擎龙头 Unity 发布了 2023 年一季度的业绩。乍一看好像是令人兴奋的收入盈利双双 beat,但海豚君认为无需太过激动,因为 Unity 真正的增长拐点还没到。

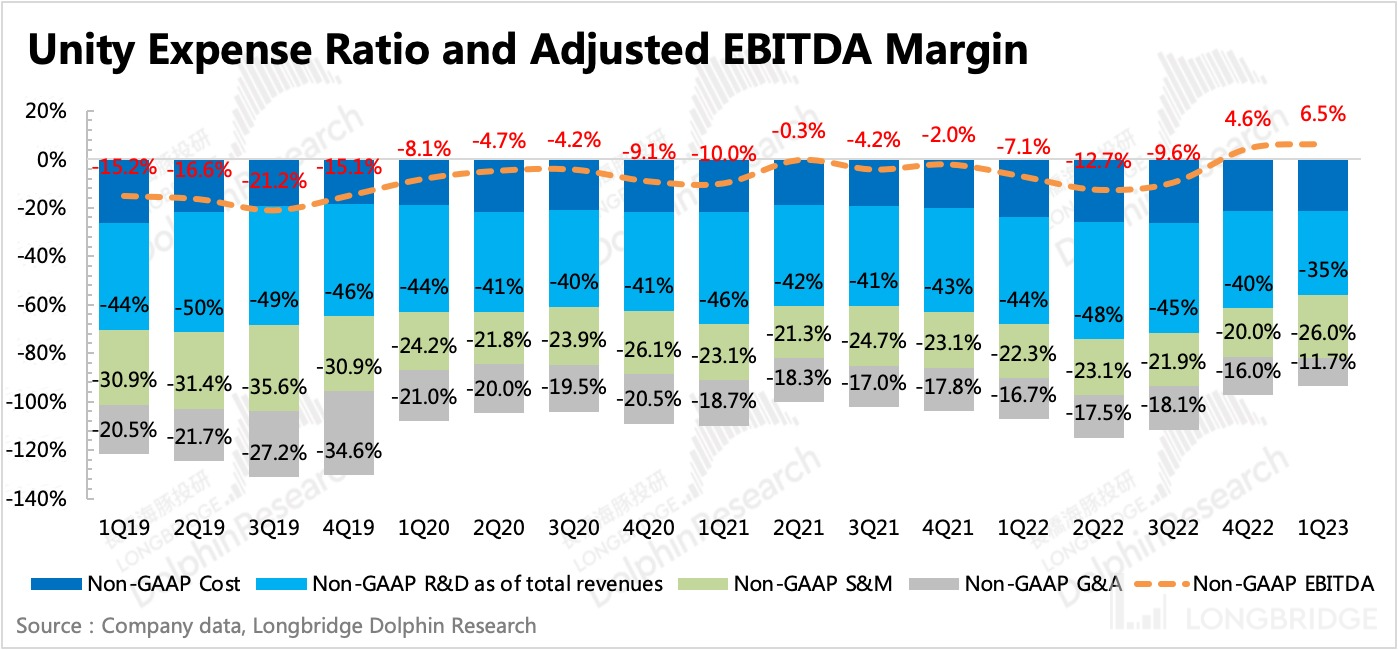

除了收入略超预期是我们也认可的点之外,对于利润端大幅度 beat 的说法海豚君并不赞同,在毛利率、经营利润率弱于预期下,调整后 EBITDA 却大超预期的情况,更多体现的是一种财技加分。

而从反映短期收入预期上的一些运营指标来看,Unity 短期仍然存在一些增长压力,真正重回增长可能需要等到下半年整体行业的风向转暖。

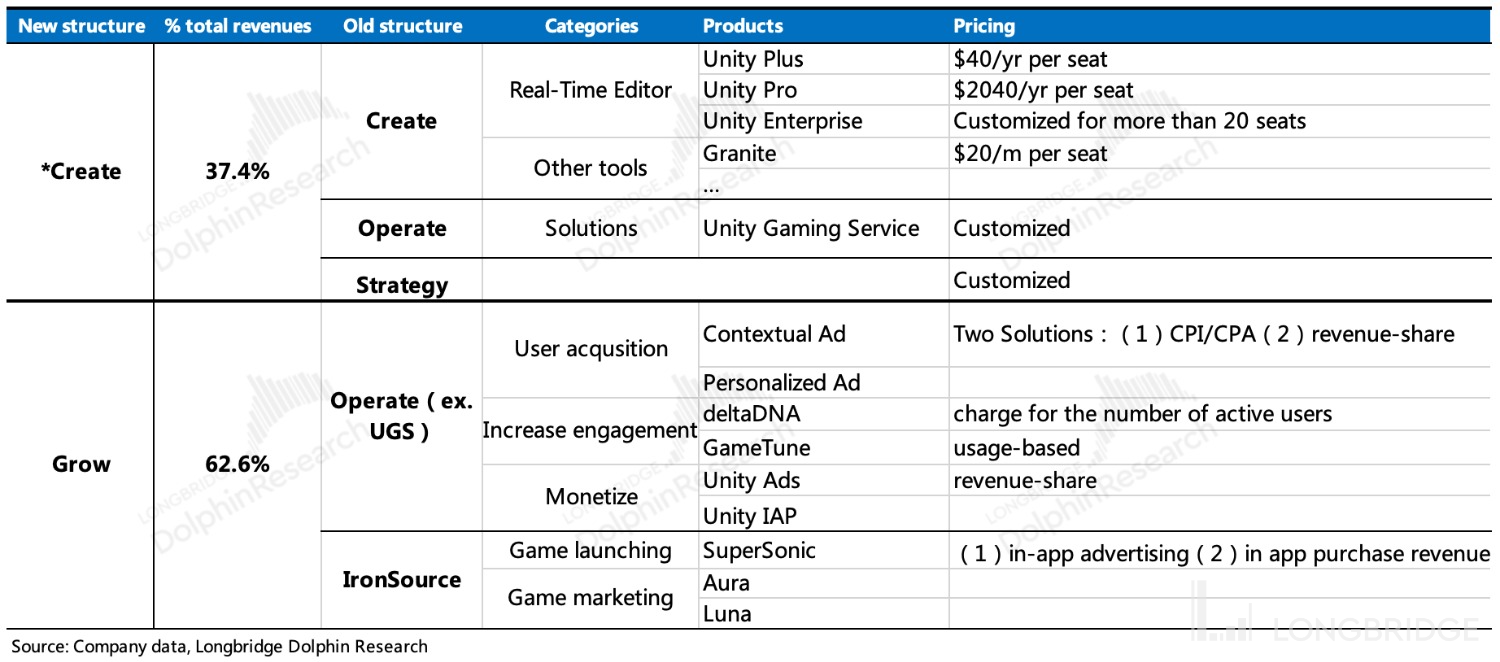

分析财报之前,先来看看并入 IronSource 之后 Unity 的业务架构以及基本逻辑:

一、Unity 业务基本介绍

披露结构大调整:四季度的业绩并入了 IronSource 两个月的经营情况,因此只看同比增速相对失真,并且由于细分业务的划分范围也进行了调整,因此加大了往期可比的难度。

新的披露结构下,分部业务从原来的三个(Create、Operate、战略)浓缩成两个(Create、Grow)。

新的 Create 解决方案包含了原先 Create 下的产品(游戏主引擎)外,还加入了原先确认在 Operate 中的 UGS 收入(Unity Game Service:针对游戏公司的全链条解决方案,帮助解决游戏开发、发行、获客运营的一揽子方案)、原 Strategy 的收入;

而 Grow 解决方案包含了原 Operate 中的广告业务,以及合并 IronSource 的营销(Aura、Luna)和游戏发行服务(Supersonic)。

收入贡献分布来源于游戏开发主引擎的席位订阅收入,和负责撮合竞价的广告平台收入、游戏发行收入等。

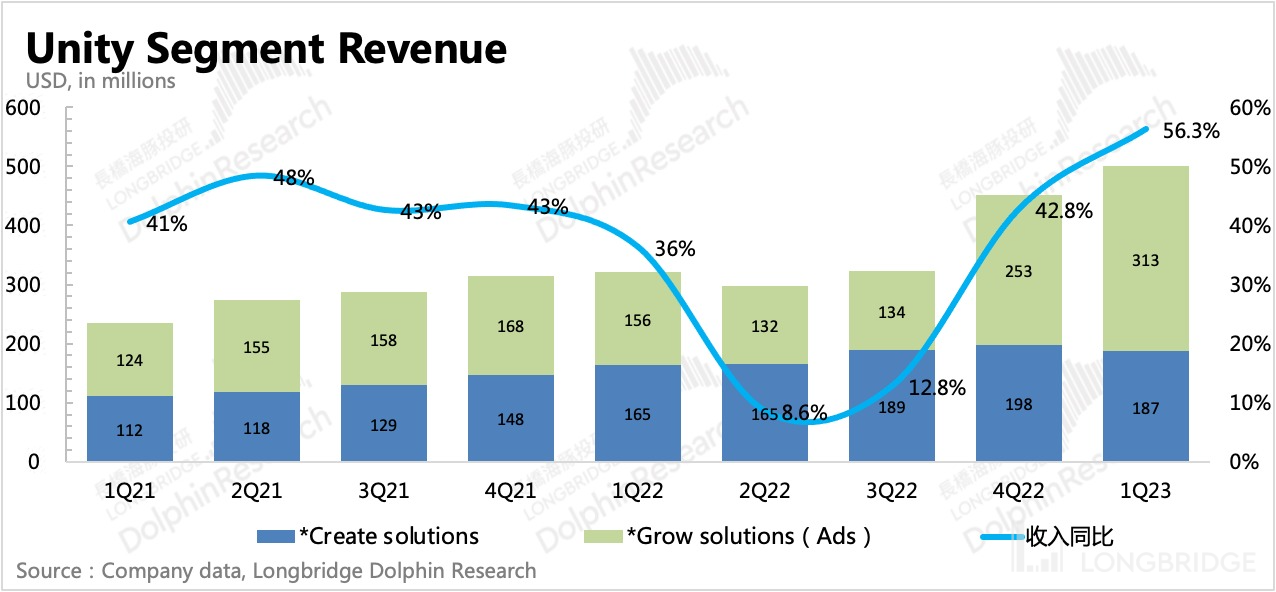

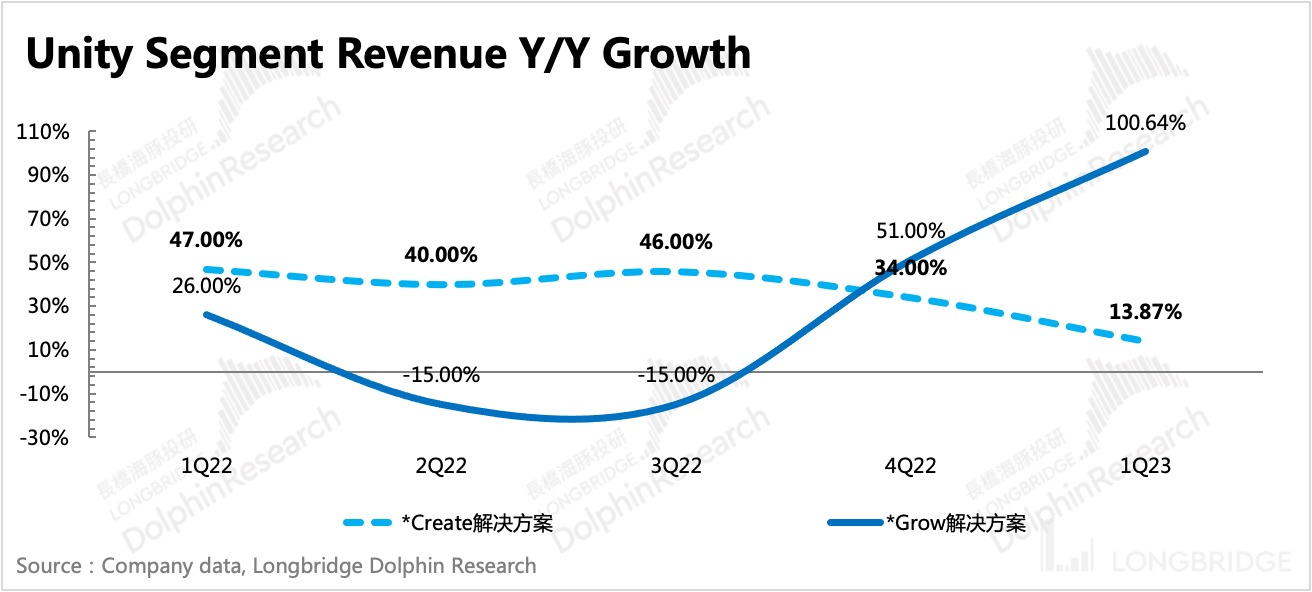

1、从 Unity 的过去几年的业务结构来看,虽然 Unity 声名鹊起在于其在手游开发引擎市场的绝对垄断,但实际上 Create 解决方案业务对整体收入的贡献率并不是最高的。并且随着激励广告游戏的加速增长,Grow(Operate)的广告收入也迅速攀升,对 Unity 的收入,尤其是利润的支撑作用更大。

2、回顾 Unity 过去两年的业绩,Create 收入基本保持在一个 30%-50% 的增速水平,符合一个发展相对稳态的 SaaS 平台表现,即用户渗透率达到阶段天花板,但粘性高续签率有保障,每年创收增长靠用户使用更多的工具软件或者是平台提价效应。

对于 SaaS 平台来说,经历过拓客期之后的稳态期,利润率不断提升,平台价值也会兑现。这也是 Unity 的中长期逻辑之一。

3、目前 Unity 虽然经营亏损还相对较大,主要源于主引擎的变现率相比同行较低,Create 的利润模型还未跑起来,而在近几年公司又不断增加对非游戏领域的投入扩展。

4、在主业领域还未盈利之前,就毫不手软的为新市场投钱,Unity 这是提前挖掘自己的新增长动力,这在管理层的几次讲话中也提及,公司当下的战略重点是抢占更多的市场。但也同时带来了市场对盈利模型、公司现金流的担忧。

5、与 IronSource 合并是基于中长期逻辑,一方面可以给 Unity 补足游戏产业链中的发行环节的能力和资源(偏超休闲游戏),赚更多游戏流水的分成,另一方面则有助于 Unity 扩大在独立游戏工作室中的使用渗透率,有助于在元宇宙 “掘金” 时代,Unity 的 “铲子” 影响力得以发挥。

二、本季度财报解读

1、市场对这次财报反馈比较积极,源于看到收入,尤其是 EBITDA 大超预期。不过海豚君的观点略有相反,我们反而认为收入端超预期的惊喜较多,但利润则相对平平。

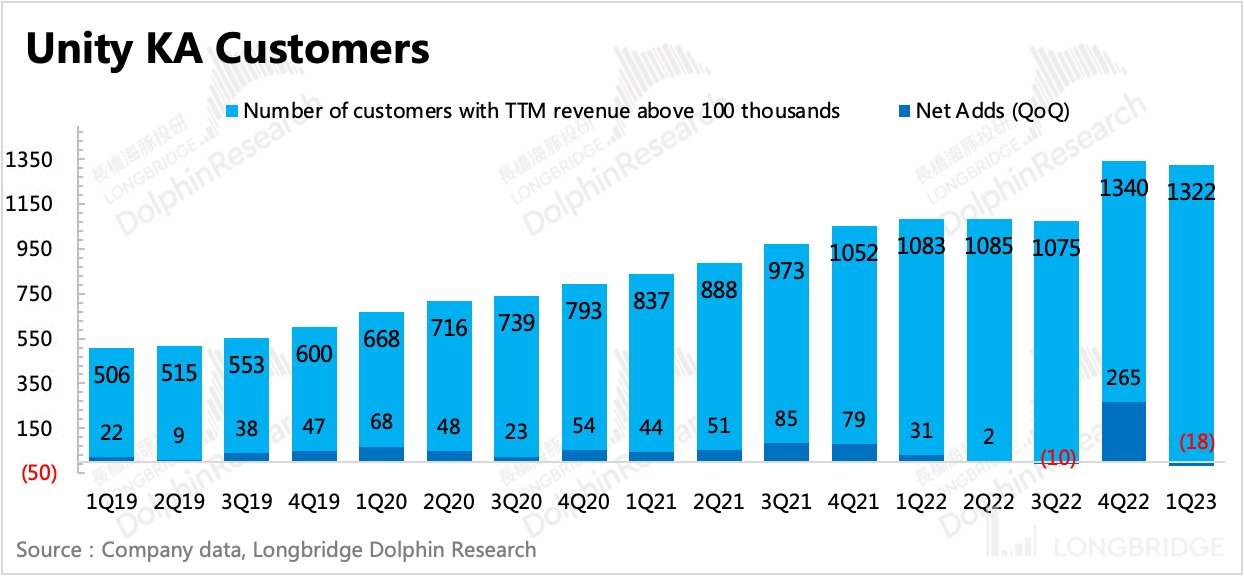

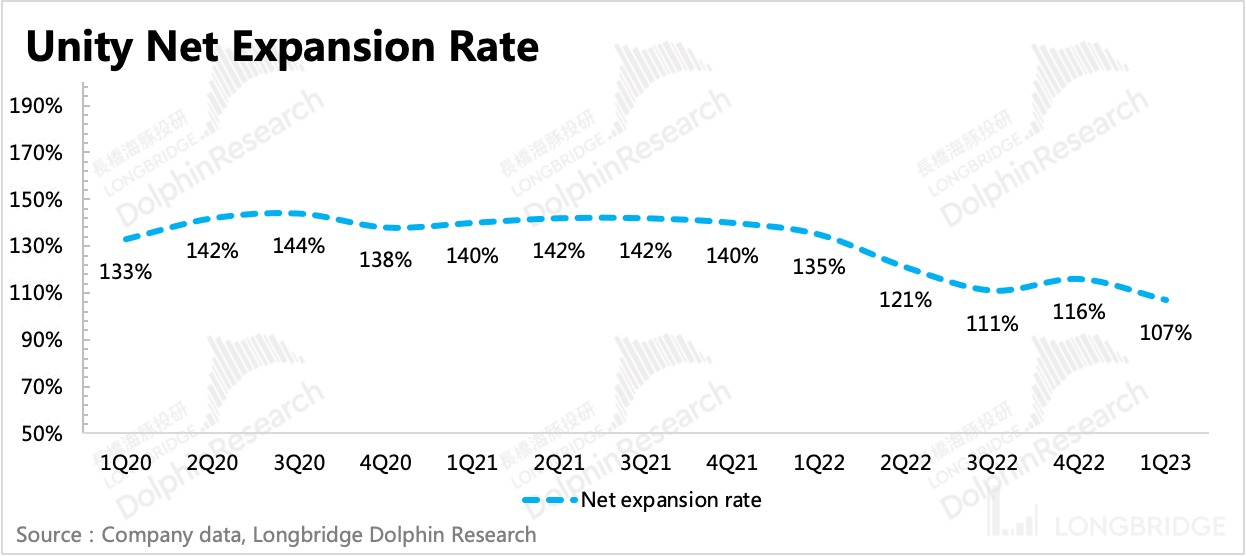

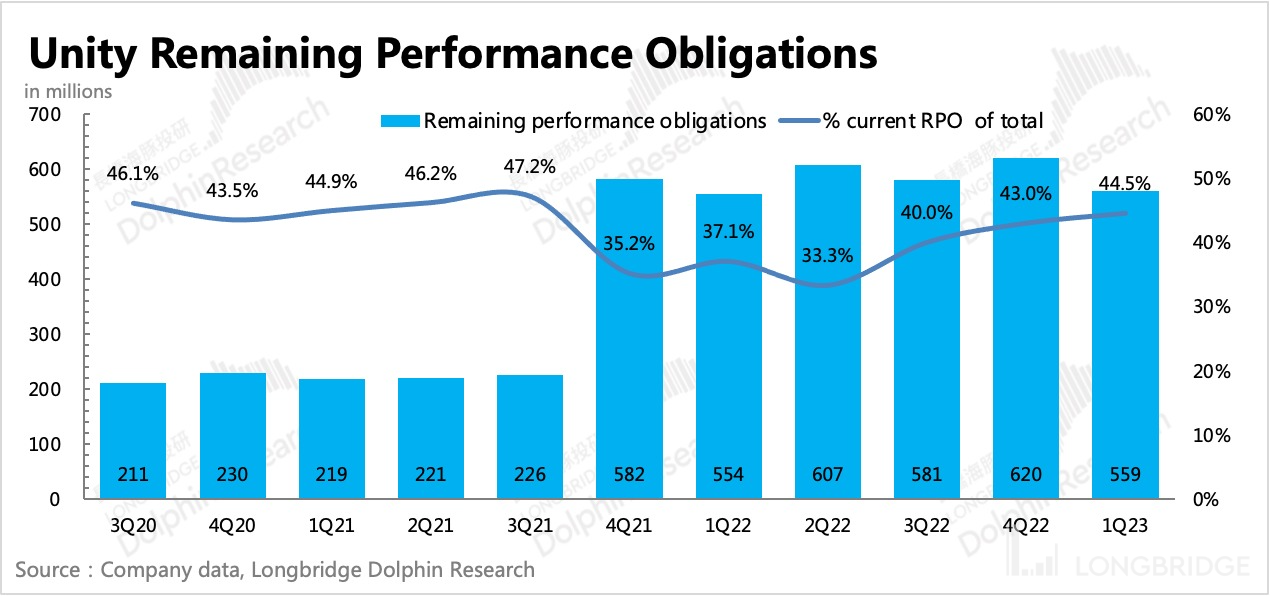

不过喜中有忧!一季度的 KA 客户数(减少 18 家)、Net expansion rate(环比下降 9pct)以及未履行合同额(环比减少 7000 万),仍然在环比走低,不免会对 Unity 整合 IS 的效果有所疑虑,也给市场预判游戏市场的短期拐点增加了难度。

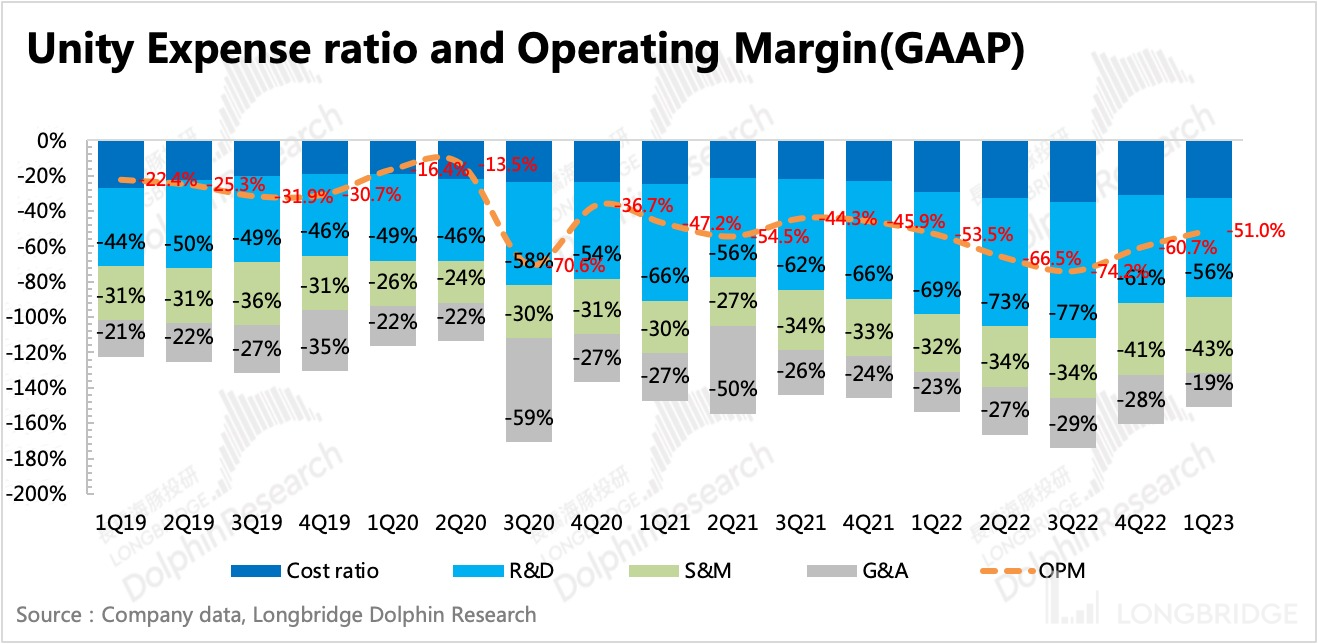

2、当然有人会提到调整后的 EBITDA 比市场预期要好的多,但海豚君考虑到一季度毛利率、经营利润率实际上弱于预期,因此再去看一顿财技操作后的调整性指标,意义并不大。

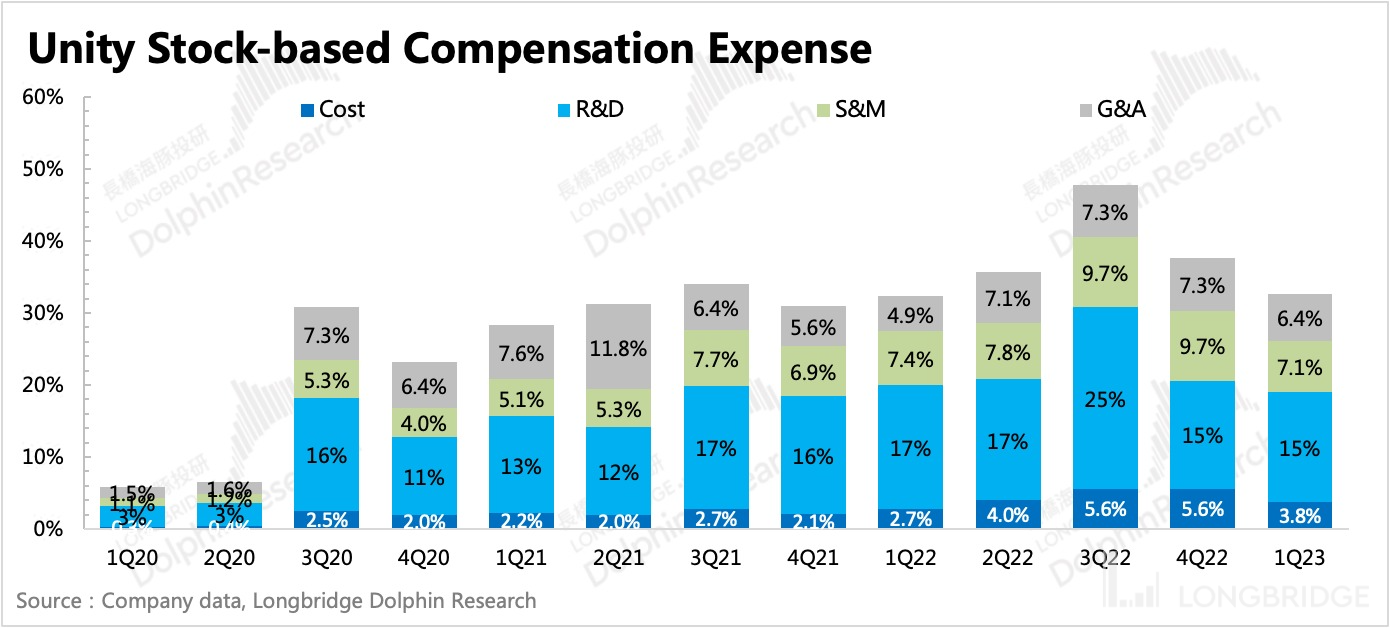

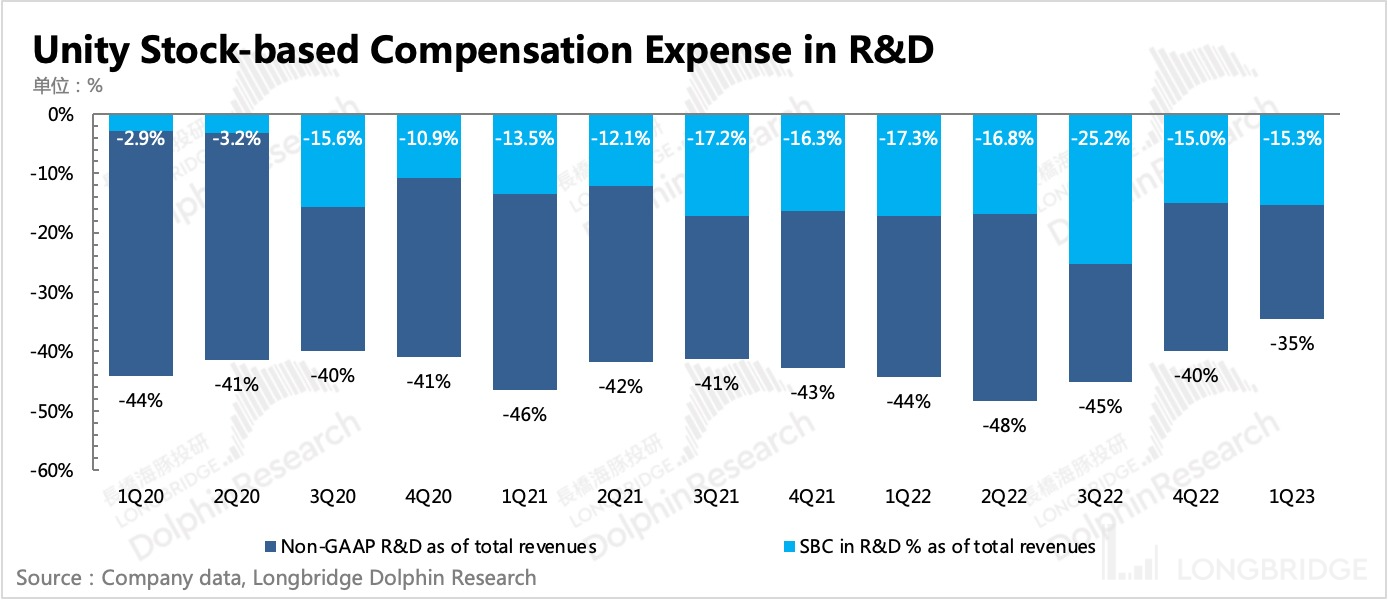

好在一直过度倚重的股权激励支出,一季度占收入比重继上季度之后再次环比下滑,虽然和市场上其他公司比起来,依然很高(占收入比重 32%),其中研发人员的股权激励占了一半(占收入比重 15.3%)。

但反过来也能说,因此也保留了未来可以进一步显著优化利润率的空间。

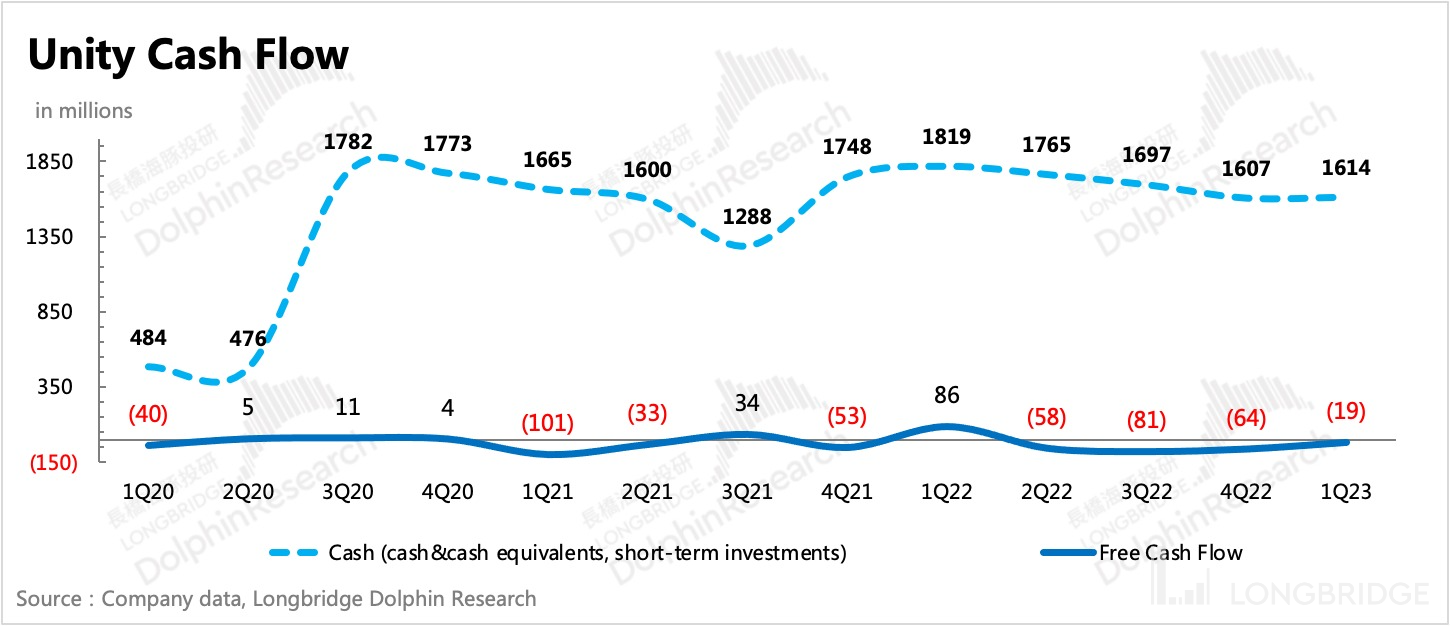

3、在宣布收购 IronSource 时,海豚君就指出 Unity 背后战略意图,除非补上缺少的游戏分发这块产业链拼图外,利用 Ironsource 来缓解现金流压力也是重要原因。

上季度虽然已经合并,但由于高居不下的收购成本支出、业务整合支出,因此 IS 修饰现金流的作用并没有淋漓尽致的体现出来。

而一季度则相对完整的体现了 IS 的现金流改善威力。虽然与市场预期还有差距,但已经有了改善(一季度 FCF 净流出 1900 万,比上季度的流出 6400 万减少了很多)。

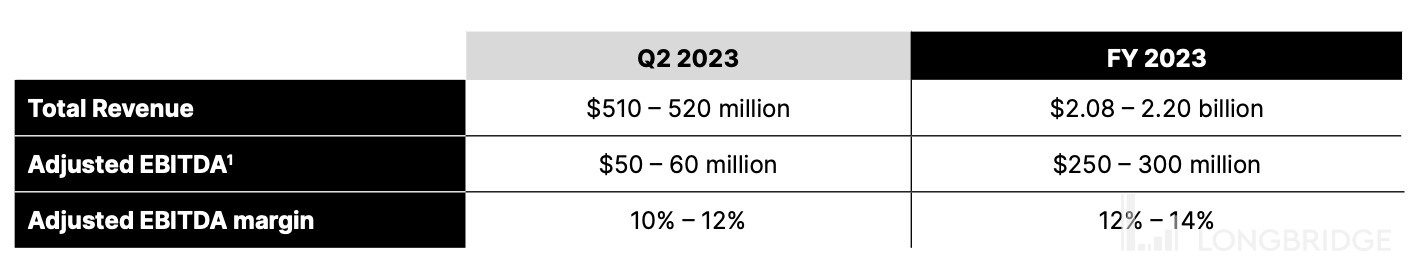

4、上季度管理层给的指引不高,并且在电话会中,对全年游戏市场的增长压力做了不少阐述,因此变相压低了市场预期。但也通过这样的预期管理过程,才有了这个季度的超预期。

不过这么一来市场对对于下季度 Unity 的增长预期就会线性拉满了。

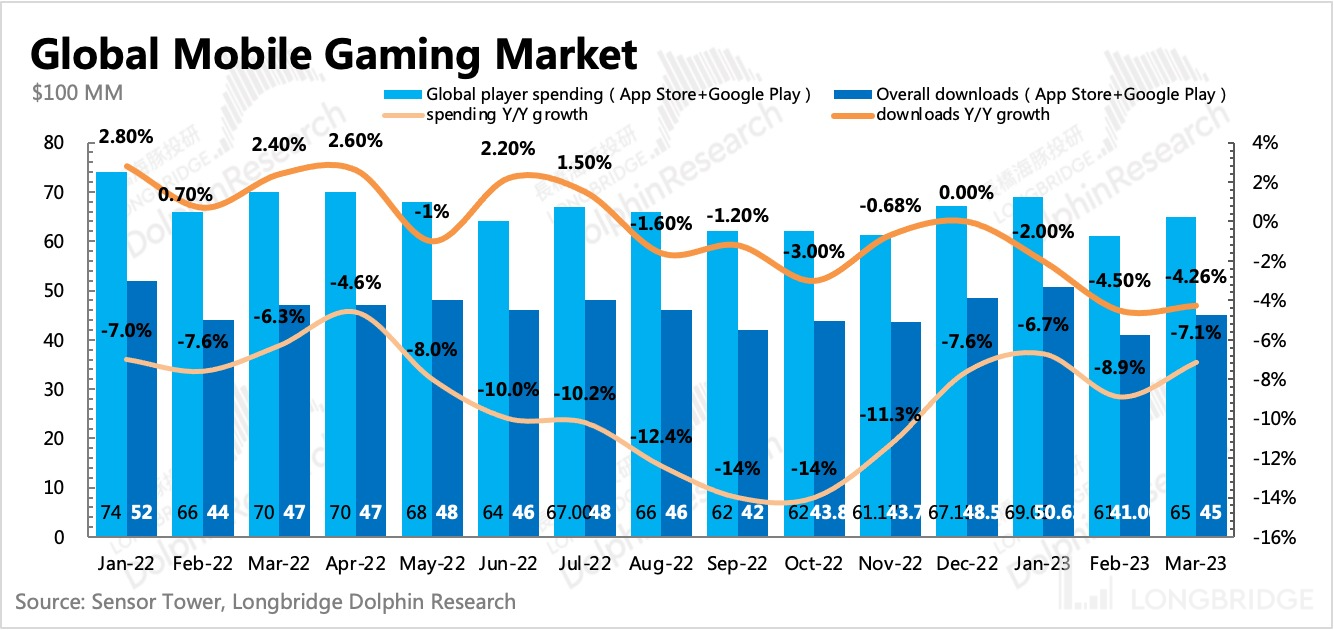

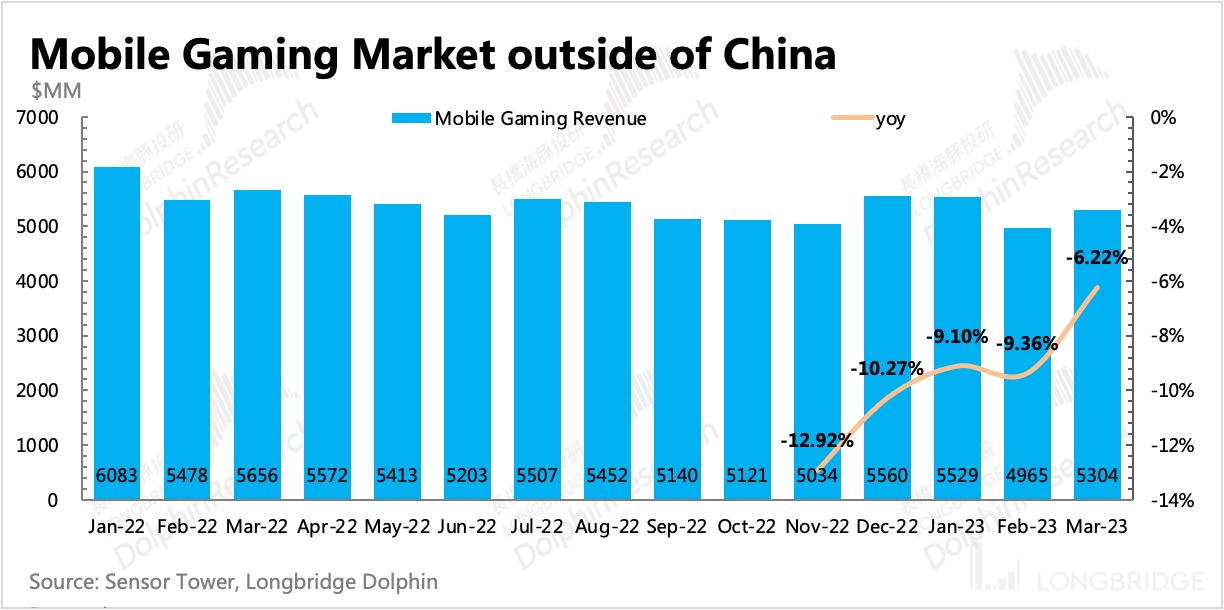

那么游戏市场何时能够支棱起来呢?从 Sensor Tower 今年以来三个月的月度数据来看,全球游戏市场虽然还未恢复增长,但已经不再恶化。剔除中国地区之外的全球市场,连续三个月形成的回暖趋势,有一定可靠性。

5、长期的业绩指引没变,还是 2024 年达到 run-rate 10 亿 Non- GAAP EBITDA 的水平。短期上,海豚君仍然维持上季度财报的观点,下半年游戏市场由于供给端不断丰富、逐步进入低基数周期,有望看到更明显的增长改善。

而利润端,Unity 短期有业务重组和裁员补偿的费用增加,因此可能减亏的节奏会有一些影响,但我们同样期望于下半年能够被快速消化。

6、从估值角度来讲,按照今年的业绩指引,当前估值虽然并不算特别高,但也是打入了一些长远期经营业绩的定价,比如 2024 年年化 10 亿调整后 EBITDA 的指引。

如果按照这个长期指引以及海豚君之前假设的相对悲观情形,则还是可以围绕我们的悲观到中性的估值区间(26 美元~41 美元)找符合自己风险偏好的机会。

需要再次提醒的是,当下的经营性指标还未看到确定性的成长恢复,因此尽管当下美联储加息节奏有了明显放缓,也需要做好承受 Unity 在真正拐点确认之前的可能存在不断波动的心理准备。

业绩简报对指引展望和业务重组的细节讨论不多,建议投资者关注电话会管理层的解答。海豚君会第一时间将电话会纪要发布到长桥 app 社区平台或投研群中,感兴趣可添加小助手微信号 “dolphinR123” 入群获取纪要。

<此处结束>

长桥海豚「Unity」相关阅读:

财报季

2023 年 2 月 23 日电话会《管理层:目前处于衰退期,关注复苏时点(Unity 4Q22 电话会纪要)》

2023 年 2 月 23 日财报点评《Unity:与 IronSource 强强联手,还是难抵行业寒冬?》

2022 年 11 月 10 日电话会《Unity 的 Q4 指引可能并未大超预期(3Q22 电话会纪要)》

2022 年 11 月 10 日财报点评《Unity:暴跌成习惯?业绩没那么糟也没那么好》

2022 年 8 月 10 日电话会《Unity:自有技术问题显著恢复,当下会面临短期宏观压力(电话会纪要)》

2022 年 8 月 10 日《Unity 疯狂资本运作,米哈游入局难解短期隐忧》

2022 年 5 月 11 日电话会《Unity:二季度指引逆风是内部问题导致,长期没看到影响(电话会纪要)》

2022 年 5 月 11 日财报点评《意外放雷,元宇宙铲子股 Unity 也崩了?》

深度

2022 年 10 月 12 日《游戏的凛冬已至,何处有暖春?》

2022 年 4 月 1 日《 《Unity 2022 全球游戏报告》中几个有意思的点》

2022 年 3 月 17 日《靠 “元宇宙” 的想象力拔估值?Unity 表示可以有》

2022 年 3 月 9 日《看不清的元宇宙,看得清的 Unity》

本文的风险披露与声明:海豚投研免责声明及一般披露