逆風出海,中國風電企業別無選擇

與光伏企業賺得盆滿缽滿相反,同為新能源主力的風電企業陷入了盈利下滑的困境。2023 年前三季度,金風科技、明陽智能(601615.

與光伏企業賺得盆滿缽滿相反,同為新能源主力的風電企業陷入了盈利下滑的困境。

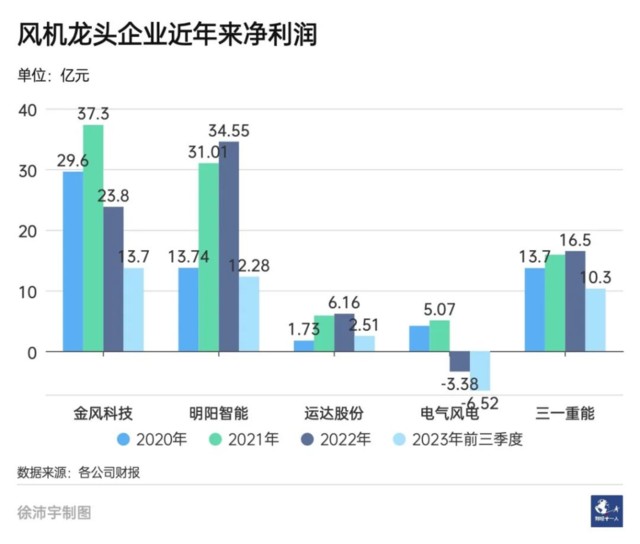

2023 年前三季度,金風科技(002202.SZ)、明陽智能(601615.SH)、運達股份(300772.SZ)、電氣風電(688660. SH)和三一重能(688349. SH)五大風電整機商淨利潤全面下滑,一家公司甚至出現了虧損。

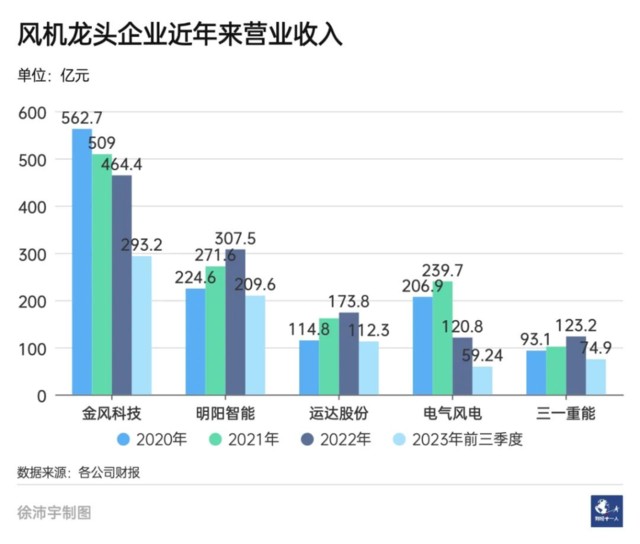

風電整機商業績下滑從 2021 年就開始了。領頭羊金風科技 2021 年和 2022 年連續兩年營收下降;2022 年開始,該司淨利潤也出現下滑,當年淨利潤同比下降了 36.1%。

這主要是風電裝機增速滑坡和整機商打價格戰兩大原因導致的。2021、2022 兩年,中國新增風電裝機容量分別下降 33.6% 和 21%。同期,風機售價不斷下降,目前中標價格不到兩年前的一半。

歐美風電整機商的日子更難過。由於供應鏈緊張和通脹導致的成本上漲,以及質量問題,歐美風電巨頭普遍出現虧損。

中國風電製造業產能整體過剩,同時在海外市場的佔比不足兩成。目前,海外風電市場的毛利率是中國風電市場的兩三倍,相較歐美同行,中國風電企業無論成本還是技術都優勢明顯,都在積極謀劃走出去。

但海外市場的風險也在增大。諸多國家都在醖釀供應鏈本土化政策,或者設置貿易壁壘。

風電企業盈利集體下滑

風電國家補貼取消後,風電企業盈利就開始下滑。2020 年起,陸上風電補貼取消;2021 年起,海上風電補貼取消。2020 年中國新增風電裝機達到最高點:71.67GW;2021 年和 2022 年分別降至 47.57GW 和 37.63GW。

同時,風電整機商打起了價格戰。據中國可再生能源學會風能專業委員會等機構統計,陸上風機平均招標價格從 2021 年 1 月的 3100 元/千瓦,跌到了 2022 年 12 月的 1700 元/千瓦左右。目前招標價格仍在 1500 元/千瓦左右的低位。海上風機價格從 7000 元/千瓦左右,降至目前的 3500 元/千瓦左右。

支撐價格戰的不是風電行業成本的下降,而是整機商的利潤。

在 2022 年淨利潤已經下滑的基礎上,2023 年前三季度,風電整機商的盈利水平進一步下滑:金風科技、明陽智能、運達股份、三一重能的淨利潤分別下降 46.7%、65.6%、45.4% 和 1.21%。

除了少數主動發起價格戰的風電整機商,其他多數企業都叫苦不迭。上海電氣風電集團首席技術官兼工程與技術研究院院長蔣勇在 2023 年北京風能展上説,當前整個風電行業價格不斷創新低,使得大家都在關注初始售價,而忽視了全生命週期的成本。這種現象不利於行業健康發展,決定風電整機商可以走多遠的一定是風機的品質和可靠性。

業內認為風機價格已沒有繼續下降的空間了。中國風機市場佔有率排名第二的遠景集團高級副總裁田慶軍對《財經十一人》説,價格戰已經持續了兩年多,相信很快風電行業就會更注重提升質量,價格也會趨於穩定。

中國風能協會預計 2023 全國風電將新增裝機 70—80GW,幾乎是 2022 年的兩倍。2024 年和 2025 年的新增裝機會緩慢增長,預計分別為 75—85GW 和 80—90GW。

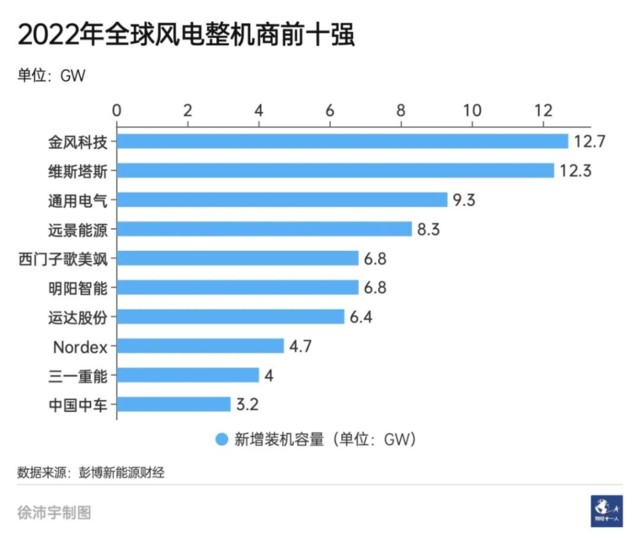

全球風電裝機的增速在這兩年也在下滑。據彭博新能源財經統計,在全球前十大整機制造商中,中國企業佔六席,歐美企業佔四席。2022 年全球風電新增裝機容量為 85.7GW,相較於 2021 年下降 15%。其中陸上風電裝機 76.6GW,同比下降 9%;海上風電裝機 9.1GW,同比下降 46%。

歐美風電企業的境況比中國企業更差。歐洲最大的風電整機商維斯塔斯 2021 年淨利潤下降了 38.53%,2022 年虧損 15.72 億歐元,毛利率從 10% 下降到 0.8%。歐洲另一大風機巨頭西門子歌美颯業績更差,2020 財年至 2022 財年分別虧損 9.18 億歐元、6.27 億歐元、9.4 億歐元。由於風機質量問題,該司將損失數十億歐元。

美國最大的風機制造商美國通用電氣公司(GE)近日宣佈,由於海上風電行業成本持續上升,公司海上風電業務最近一財年的損失已達 10 億美元。2022 年,GE 可再生能源業務虧損 22 億美元。陸上風電是 GE 最大的可再生能源業務。

彭博新能源財經全球風電研究主管奧利弗·梅特卡夫在 2023 年北京風能展發表演講時表示,由於原材料價格不斷上升,以及通貨膨脹的因素,基本上所有的歐洲整機廠商都在虧損。美國的情況也是類似,目前美國有一半的海上風電項目或在重新談判,或打算取消項目合同。

中國風電企業必須走出去

全球風電供應鏈集中在中國和歐洲。根據全球風能理事會 (GWEC) 的報告,截至 2022 年底,全球風電主機制造產能為 163GW,中國佔到 60%,是歐洲的 3 倍。歐洲之後,產能從大到小依次是美國、印度、巴西。2023 年,中國海上風電產能預計可達 16GW,除中國以外的海上風電產能預計為 11.4GW,主要集中在歐洲國家。

中國的風電產能相比國內需求已明顯過剩,但在歐洲等地,碳中和目標大力提振了風電需求,而當地風電產能卻未見增長。

全球風能理事會戰略總監趙鋒表示,由於地緣政治衝突和貿易壁壘,全球風電製造業的供應鏈有可能會停止流動。除了中國,世界各地的風電供應到 2026 年都會出現短缺。歐盟幾乎每個月都在放大風電裝機目標,但實際的產能和投融資並未到位。將中國風電企業的富餘產能用於全球,有助於保障全球風電供應鏈的安全。

從成本和技術兩方面來看,中國風電企業都從趕超者逐漸轉變成了引領者,這為走出去奠定了基礎。

中國風電製造業的成本全球最低。田慶軍表示,國際風電市場的毛利率比國內普遍高很多,一些區域的毛利潤可以達到百分之二三十。海外投標的時候,遠景的報價比歐美公司的成本價還低 20%,這還是利潤率較好基礎上的報價。歐美風電企業在成本上已經沒有辦法跟中國企業競爭了。

與國內打價格戰不同,中國風電企業出海以掙錢為目的。“絕對不會為了搶佔一個客户或者一個區域市場不惜一切代價。遠景絕對不會在海外做賠本的買賣。” 田慶軍説。

金風科技的海外市場佔比是中國風電企業裏最大的。據彭博新能源財經統計,2022 年金風科技取代維斯塔斯,登頂風電整機制造商新增吊裝容量榜首。金風科技年報顯示,2022 年海外市場訂單佔公司全部訂單的比重為 16.5%。

金風科技計劃在巴西建設海外首個生產製造基地。金風科技集團副總裁兼風電產業集團總經理薛乃川對《財經十一人》表示,巴西只是第一步,金風對海外市場的佈局已有更長遠的考慮。金風走出去並不會把國內的供應鏈一股腦地全帶出去,而是會在當地利用好已有的資源。在巴西,風電服務和零部件供應已經形成了體系,當地客户需求和政府的電力低碳目標也非常清晰。

維斯塔斯等國際風電巨頭是風電技術的先行者,在四十餘年的風電產業發展史上,一直領先於中國公司。如今,中國風電企業在技術上已逐漸追平甚至反超國際巨頭。

最近幾年,中國風電企業加大技術研發,核心技術和關鍵零部件的國產化、自有知識產權比例都在提高。以風機機型為例,中國企業的研發創新水平已是全球領先。陸上風機全球單機容量最大的都在中國,海上風機與國際巨頭基本同步。

在盈利下滑的情況下,風電整機商的研發投入仍然大幅增長。金風科技 2023 年前三季度研發投入為 10.37 億元,同比增長 46.7%。

技術研發推動了成本下降。金風科技副總裁陳秋華對《財經十一人》介紹説,金風的新風機在控制系統、變壓器、齒輪箱、主軸承等關鍵核心部件都已國產化。在國產化的過程中,成本也得以控制。比如,主軸承國產化之後,比原來進口軸承的成本下降了約 50%。

在成本和技術都佔優勢的情況下,走出去開拓海外市場將成為中國風電企業優先事項。田慶軍説,遠景的國際化戰略是堅定不移的。當然,海外市場未知的風險很多,如何控制風險是公司最關注的。開拓海外市場的路還很長,現在剛開始。

供應鏈挑戰:從本土化到全球化

中國風電企業的成長受益於風電產業鏈全球化的發展。中國風電整機商在發展之初幾乎都是從國外進口零部件,大量引進國外先進技術。如今,形勢逆轉。

據全球風能理事會 (GWEC) 統計,中國企業在風電主機、核心部件和海上風電的配套設施裏,都佔據全球一半以上的產能。在風機原材料上,中國供應鏈在全球的影響權重更大:鋼板產能佔據 52% 以上,鑄件佔 82%,永磁礦產材料佔 68%,加工以後的永磁原材料佔比 94%。

然而,風電行業已出現逆全球化趨勢。歐盟在醖釀出台針對中國風電企業的反補貼調查,美國已出台法案補貼新能源產業鏈本土化。

在 2023 年北京風能大會上,100 多家風電企業簽署併發布了《全球風電產業鏈供應鏈安全宣言》,宣佈將致力於構築安全穩定、暢通高效、開放包容、互利共贏的全球風電產業鏈供應鏈體系。但是,簽字的海外企業屈指可數。

趙鋒説,要實現《巴黎協定》的控温目標,全球風電產業的投資需要翻三倍。但目前來看,到 2026 年,除了中國,全球其他地區的風電產能都會出現不同程度的瓶頸。建設一個新的產業基地需要時間,中國建立完整的風電產業鏈花了 15 年,巴西花了 10 年。而美國補貼法案實施 2 年後,還沒有一台滿足本土化條件的風機。因此,中國風電企業在全球產業鏈上的作用不應忽視。

面對可能出現的全球風電產業貿易壁壘,中國風電企業已有準備。田慶軍説,海外市場不是簡單地把東西賣出去,而是要和當地的供應鏈、合作伙伴,以及客户要建立戰略合作關係。比如,遠景在印度不僅有主機廠,還有葉片廠,當地政府會將公司看成半個本地企業。

金風科技的海外戰略也是類似。薛乃川説,金風對海外市場有五個本地化的策略,即市場本地化、資本本地化、人才本地化、管理本地化和技術本地化。風電企業走出去之後,只有充分融合當地資源,才能讓當地像對待自己的企業一樣對待外來者。

其實,中國風電企業通過國產化降低成本的同時,也是為了降低對全球供應鏈的依賴。中國風電產業現在可以做到百分之百國產化,包括芯片。此前大量依賴進口的巴沙木(風機葉的底材),目前也可用別的材料替代。

陳秋華説,國產化是為了避免被 “卡脖子”,讓公司安全地活下去。這是做國產化的核心原因,但並不是最終目的,公司和諸多歐美企業都會繼續保持合作。“在歐洲調研的時候,當地企業問我能不能使用歐洲當地的零部件,我説沒問題。我們要融合到世界風電產業鏈裏。”

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。