民生策略:平准力量正在以相对无偏的方式为市场缓解流动性压力

平准资金以相对无偏的方式为市场缓解流动性压力,但市场多数机构投资者对 A 股的反弹行情并不舒适。国家队的歪打正着背后是长期基本面发生的变化。市场结构产生的不同影响是一面镜子,它照射出了市场过去拥挤的地方。国内以去金融化为核心的基本面变化正在发生。实物韧性凸显,中游制造业可能面临利润空间的压缩,消费。

【报告导读】平准资金以相对无偏的方式为市场缓解流动性压力,但如果这种方式被认为是 “有偏” 时,那么这本身就是一面 “镜子”,折射出了市场交易结构与定价的拥挤之处。“去金融化” 正在改变过去的世界,一种模式正走向尾声。变革可能让人彷徨,但时代却终将向前。

摘要

1“平准力量” 是一面镜子

在平准力量进入缓解流动性压力后,A 股企稳回升。不过对于市场多数机构投资者来说 A 股的反弹行情似乎并不 “舒适”,主动偏股基金超配行业在本周大多表现不佳,“既要救市,又要救自己的股票” 的呼声开始出现。有意思的是,平准基金在 2015 年 6-7 月救市时也出现了类似的情境。“国家队” 最开始的只加仓 ETF,但在 7 月后开始增加对中小盘风格资产的持仓。尽管此后小盘风格的反弹力度一度比较强,但长期来看:8 月平准力量撤出后,中小板块出现了普遍跌幅,2016 年开始曾经被市场所偏爱的小盘股难以跑赢大盘风格类资产,而当时并不是很受投资者欢迎的龙头白马逐步在未来 2-3 年成为主流。国家队的歪打正着背后是长期基本面发生的变化:2013-2015 市场的主旋律是转型,资本涌入新兴领域,一二级市场都产生了热潮,而传统领域逐步出清。在 2016 年的供给侧改革的加持下,需求改善后行业龙头的价值逐步凸显;而在 2014-2015 年备受市场青睐、通过并购等方式转型涌入新兴行业小型公司反而在之后面临商誉减值等问题的困扰。为市场提供流动性的 “平准力量” 对市场结构产生的不同影响是一面镜子,它照射出了市场过去拥挤的地方:一种 “无偏” 的行为被认为是有偏的,恰好是市场主流共识所在的地方出现了偏离。

2去金融化:本来就到了走出经验的时刻

国内以 “去金融化” 为核心的基本面变化正在发生:一方面,“去金融化” 使得实物韧性凸显,中游制造业可能面临利润空间的压缩,消费则因资产负债表收缩遭遇毛利率的压缩,而与实物联系更为紧密的上游则更有可能受益于流量的修复,这一特征正在持续得到工业企业经营数据的验证。另一方面,“去金融化” 的过程中地方政府资产负债表扩张会受到更大的制约,而过往的债务也开始进入偿债周期,这会导致:国有企业从承担社会责任开始切换向帮助实行国家战略,一方面从提供廉价公共品转向更多回收部分剩余财富,公用事业类国企的产能价值需要得到重估;另一方面,财政发力的呼声下,终端需求的提供方开始转向中央政府和央企,客户优势也让国有企业更接近需求端,所有制结构也会成为一种较为重要的定价因子。

3估值差异收敛后,即使 “赔率驱动 “也要找对地方

2021 年初以来,PB 与股息率视角下 A 股市场中各行业间的估值差异都有明显的收敛。自 “抱团” 行情结束至今,以食品饮料、消费者服务、电子、电新为代表的赛道型行业的 PB 估值确实下降明显,然而上述赛道型行业的估值分位数在所有行业中优势有限。而近期调整的 tmt 风格相对看长期调整幅度和历史分位数都不极端。通过观察 PB 分位数的行业分布可以发现,当前 PB 历史分位数无论是纵向和自己比、还是横向和其他行业比均处于低位的行业集中在金融板块和地产链,而这些行业恰好是国企市值占比较高的行业,这是真正的低位资产。银行、非银行金融、房地产、建筑行业当下处在行业见底的前夜,是更具有 “赔率驱动 “的资产。

4走出 “大厦 “,奔跑于明天

平准资金正在以相对无偏的方式为市场缓解流动性压力。当平准力量并没有同时形成 “既能稳住市场,又能与自身偏好一致” 的结果时,投资者可能需要重新思考自身所处的环境是否已经出现了与之前不同的变化。“去金融化” 的世界中,变革正在来临,时代也终将向前。推荐 “去金融化” 背景下挂靠实物属性的资源品(油、油运、铜、煤炭、黄金、铝);第二,国企的重要性正在提升,真正低位的赔率资产正在具备反转因素,值得重视(银行、非银行金融、房地产、建筑)。第三,具备垄断经营特性的公用事业(电力、水务、燃气)和交通运输(公路、港口)仍被看好;第四,大盘成长风格挂靠中国整体总量经济,企稳值得期待,或大幅优于中小成长。

风险提示:海外流动性紧缩超预期,海外经济下行速度超预期

报告正文

1、平准力量是一面 “镜子”

在国资委明确表示正在研究将国企的市值管理纳入国企考核范围、央行宣布降准等多重利好的共振下,本周万得全 A 止跌回升。资金面上,可以看到平准资金后开始发力,在周一市场出现较大调整时,沪深 300 相关的大盘指数类 ETF 的成交量有明显的增长。平准资金的入场一方面缓解了市场上的流动性压力,同时也稳定了投资者的情绪。当前主要股指期货品种的基差已由周一时的深度贴水收敛至正常区间。

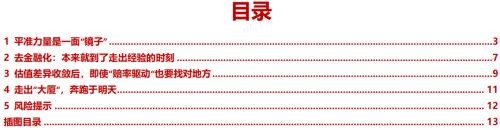

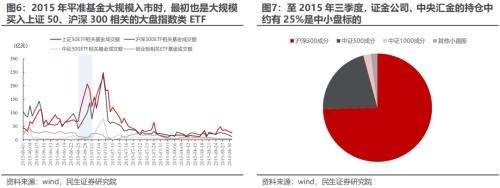

从行业特征来看,行业内国企市值占比较高的行业本周大多涨幅居前,而国企市值占比相对较低的行业本周则多有调整;从主要宽基指数和市场风格来看,本周大盘风格、价值风格明显占优。不过对于部分机构投资者来说,本周 A 股市场的反弹行情似乎并不 “舒适”——从本周公布的 2023Q4 基金持仓情况来看,2023Q4 主动偏股基金加仓最多的电子、医药行业在本周跌幅反而是最大的;与此同时,食品饮料、电力设备及新能源等主动偏股基金有明显超配的行业在本周同样表现不佳。正因如此,期盼着平准资金能够向市场偏好方向发力、而不仅仅局限于大盘价值以及国企占比较高领域的诉求也开始增加。有意思的是,在 2015 年 6 月末至 7 月初 A 股市场大幅调整、也就是平准资金上一次集中发力的时期,同样也出现了投资者 “既希望平准力量能为市场提供流动性、同时也希望市场的反弹与自己相关” 的情境。

从行业特征来看,行业内国企市值占比较高的行业本周大多涨幅居前,而国企市值占比相对较低的行业本周则多有调整;从主要宽基指数和市场风格来看,本周大盘风格、价值风格明显占优。不过对于部分机构投资者来说,本周 A 股市场的反弹行情似乎并不 “舒适”——从本周公布的 2023Q4 基金持仓情况来看,2023Q4 主动偏股基金加仓最多的电子、医药行业在本周跌幅反而是最大的;与此同时,食品饮料、电力设备及新能源等主动偏股基金有明显超配的行业在本周同样表现不佳。正因如此,期盼着平准资金能够向市场偏好方向发力、而不仅仅局限于大盘价值以及国企占比较高领域的诉求也开始增加。有意思的是,在 2015 年 6 月末至 7 月初 A 股市场大幅调整、也就是平准资金上一次集中发力的时期,同样也出现了投资者 “既希望平准力量能为市场提供流动性、同时也希望市场的反弹与自己相关” 的情境。

2015 年 6 月以来,受市场流动性压力的影响,万得全 A 在从 6 月中旬至 7 月初的下跌幅度一度超过 40%。在这一进程中,以证金公司、中央汇金为代表的平准力量入市为 A 股提供流动性。

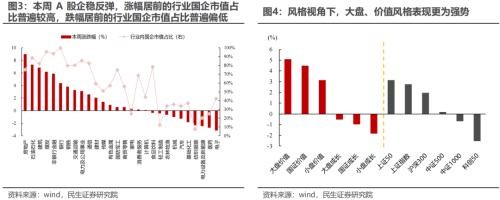

最初,平准资金的策略是增持大盘宽基 ETF 基金。中央汇金在 2015 年 7 月 5 日的公告中就曾明确表示:已于近期在二级市场买入 ETF,并将继续相关的市场操作。从 ETF 的成交情况来看,自 2015 年 6 月 25 日开始,上证 50、沪深 300 相关的大盘指数类 ETF 的成交量有明显的扩张。在 2015 年 6 月下旬,以创业板指、中证 500 指数、中证 1000 指数为代表的中小盘风格资产普遍表现不佳,但以中石油为代表的大盘权重股跌幅则相对较小,银行板块甚至逆势上涨。

不过,在投资者对平准力量加大对小盘股流动性支持的呼声渐强后,平准资金的策略也开始发生变化,开始增加对中小盘风格资产的持仓。7 月初开始,创业板指、中证 1000 指数相关 ETF 的成交量均有明显增长。此外,从 2015Q3 证金公司和中央汇金对个股的持仓情况来看,在 A 股市场大幅调整期间的新增持仓中,沪深 300 指数成分股占比约 75%,中证 500、中证 1000 指数成分股及其他中小盘资产的占比约 25%。从市场表现来看,在 2015 年 7 月初平准资金开始加大对中小盘资产的持仓后,小盘风格的反弹幅度超过了大盘风格。

2015 年平准资金大规模增持 A 股相关资产的过程大致在 8 月中旬告一段落。8 月 14 日,证监会发布公告明确指出 “市场由剧烈异常波动逐步趋向常态化波动;未来证金公司稳定市场的职能不变,但一般不入市操作。”值得注意的是,在平准力量对 A 股的影响逐步弱化后,当时投资者更偏好的中小市值资产并没有持续性地跑赢大盘股:在 2015 年 8 月和 2016 年 1 月初 A 股市场再次出现大幅波动的时期,以中证 1000 为代表的小市值风格资产的下跌幅度更大。

如果从此后两年的时间维度来看,在 2015 年 A 股市场大幅调整时被市场所偏爱的小盘股难以跑赢大盘风格类资产;而以沪深 300 为代表、当时并不是很受投资者欢迎的龙头白马类标的反而在 2 年后成为了市场新的机遇。这种转变背后的真正原因是基本面发生的变化:在经过 2014-2015 年的供给出清和 2016 年的供给侧改革后,需求改善后行业龙头的价值逐步凸显;而在 2014-2015 年备受市场青睐、通过并购等方式转型涌入新兴行业小型公司反而在之后面临商誉减值等问题的困扰。

2、去金融化:本来就到了走出经验的时刻

在年度策略报告《诺亚方舟》中我们曾指出:以房地产对经济拉动力持续减弱为特征的去金融化是国内当前最为重要的基本面变化。“平准力量” 是一面镜子,它无差别的买入市场和权重以支持市场流动性,市场有多” 不同意见 “,其实意味着市场认知和持仓的偏离程度。

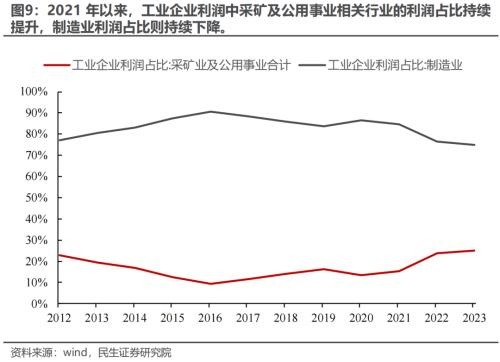

一方面,“去金融化” 会带来增加值率的下降,单位 GDP 所需要消耗的实物量将会上升;在经济流量修复的过程中,中游制造业可面临利润空间的压缩,而与实物联系更为紧密的上游则更有可能受益于流量的修复。从最新公布的工业企业经营数据来看,制造业在工业企业利润中的占比自 2021 年以来已连续三年下降,而上游采矿和公用事业相关行业的利润占比则是持续提升。同样的,我们已经论述过,金融化带来的消费公司系统提升毛利率的环境同样已经开始逆转。

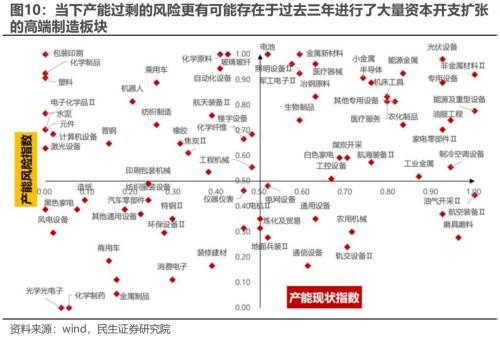

另一方面,“去金融化” 的过程中地方政府资产负债表扩张会受到更大的制约。在此前发布的报告《去金融化:繁花落尽》中我们曾指出,2023 年以来政府引导基金对新能源领域的投资体量已经出现了明显的下滑,与此同时地方政府对高端制造业补贴的累计增速也已经出现了边际下滑。值得注意的是,高端制造相关领域正是过去三年资本大量涌入的地方,资本的大量涌入造成了部分产业存在产能过剩的问题,产能出清压力下导致行业 “内卷” 的加剧,而地方政府对相关领域补贴的下降则会进一步降低资产回报率。由于一二级市场之间存在的联动效应,过去三年中二级市场投资者所青睐的资产可能正在面对基本面的持续恶化。

与此同时,在地方政府资产负债表扩张受限、而化债压力持续存在的环境中,能够为政府部门带来收入、且在电力等部分行业拥有垄断经营权的国企将会变得愈发重要。在报告《南海与密西西比往事:债务置换与资产泡沫》中,我们曾指出:在英国和法国政府深陷债务偿还压力时,分别在英国和法国拥有垄断经营权的南海公司和密西西比公司是两国政府赖以化解债务的倚仗,南海公司和密西西比公司的股票价格也都曾出现过 10 倍以上的涨幅。

3、估值差异收敛后,即使 “赔率驱动 “也要找对地方

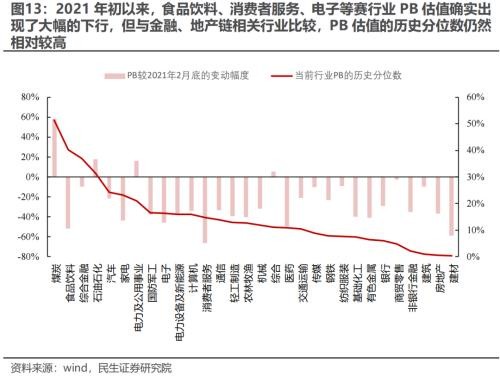

无论是在 PB 估值的视角下还是股息率的视角下,2021 年初以来 A 股市场中各行业间的估值差异都有明显的收敛。当前各行业 PB 分位数的方差水平已处于历史低位,而股息率间的差异似乎仍然有进一步收敛的空间。自 2021 年初的 “抱团” 行情结束至今,以食品饮料、消费者服务、电子、电力设备及新能源为代表的赛道型行业的 PB 估值有确实已经出现了非常明显的下降。然而如果以当前 PB 估值的历史分位数和其他行业进行横向对比,则会发现上述赛道型行业的估值分位数在所有行业中仍然排名靠前。相对来讲,以传媒、计算机、通信为代表的行业,则处在调整实际不够大,估值水平也不够便宜的尴尬境地。

通过观察 PB 分位数的行业分布可以发现,当前 PB 历史分位数无论是纵向和自己比、还是横向和其他行业比均处于低位的行业集中在金融板块和地产链,而这些行业恰好是国企市值占比较高的行业。本周三先是国资委表示将会研究把市值管理纳入国企业绩考核的范围,之后证监会也在周五的 2024 年系统工作会议上指出 “推动将市值纳入央企国企考核评价体系,研究从信息披露等角度加大对低估值上市公司的约束”。值得注意的是,当前 PB 市值低于 1、且高流动性资产(货币资金 + 可交易性金融资产)在 2023 年 Q3 的存量值高于当前公司自由流通市值的国企同样集中于银行、非银行金融、房地产、建筑行业,这可能意味着当国有企业如果面对估值修复,会相对更有弹性。

4、走出 “大厦 “,奔跑于明天

A 股在开年以来出现持续调整后,平准力量正在以相对无偏的方式为市场缓解流动性压力。当平准力量并没有同时形成 “既能稳住市场,又能与自身偏好一致” 的结果时,投资者可能需要重新思考经济基本面是否已经出现了与之前不同的变化。

从行业配置角度来看,在 “去金融化” 的大背景下实物消耗>GDP 增长>企业利润增长的格局仍会长期存在。优先推荐挂靠实物属性的资源品链仍然是最佳选择:油、油运 、铜、煤炭、铝、黄金。

第二,在地方政府资产负债表扩张受限、同时化债压力持续存在的情况下,国企的重要性正在提升。考虑到政策端对国企市值管理的诉求,推荐低估值、国企市值占比高、现金流充沛的行业:银行、非银行金融、房地产、建筑。

第三,具备垄断经营特性的公用事业(电力、水务、燃气)和交通运输(公路、港口)仍被看好,并不是简单的见底就应该被卖出的资产。

第四,大盘成长风格的底部或许已经出现,大盘类公司相较于中小盘成长公司有更强的未来确定性,大盘成长风格的反弹可以提前布局。

5、风险提示

1)海外流动性紧缩超预期。如果海外出现超预期的流动性紧缩,国际资本的流动可能会使得 A 股市场受到较大的扰动。

2)海外经济下行速度超预期。如果海外出现超预期的经济衰退,那么国际市场的流动性将会受到影响,进而对 A 股市场造成较大扰动。