房贷利率上涨,板上钉钉!

若是想守住当前的调控成果,就得稳住房贷利率

清明刚过,广州就迎来房贷利率的再次上涨,北京则是公开出来辟谣说 “利率没涨”。

近日,南方日报文章表示:广州的工、农、中等几个大型银行将房贷利率再次上调。调整后,首套房的房贷利率为 5.3%,二套房房贷利率为 5.5%。在广州地区被监测的 25 家银行来看,首套房房贷利率最高的是华兴银行达 6.5%。而渣打银行和汇丰银行这两家外资银行的首套房房贷利率均不到 5%。

从放款和额度上看,仅有汇丰银行、东亚银行表示目前在有序放款,其他银行普遍表示额度紧张,办理房贷需要排队。交通银行、江西银行和南粤银行因额度告急,已经暂停房贷业务了。

LPR 的持平似乎已经近一年了,房贷利率却有松动迹象。

01

房贷利率迎来二次上涨

近日,南方日报消息指出:继 1 月底广州四大行集体上调房贷利率以来,清明节后包含有工行、农行、中行等多家国有行再次上调房贷利率。首套房贷利率由 LPR+55 个基点调整为 LPR+65 个基点,利率为 5.3%,二套房贷利率由 LPR+79 个基点调整至 LPR+85 个基点,利率为 5.5%。

从影响上看,首套房房贷利率上调 10 个基点,就上涨 0.1 个百分点;二套房房贷利率上调 6 个基点,也就上涨 0.06 个百分点。鉴于房贷利率本就只有五六个点,这零点一个点甚至都不到的小幅上调,和动辄数百万的房贷来对比,似乎没什么影响。

从利率的这个百分数上来看,确实并不大。

但放在市区均价 4W+,核心区域 6W+ 的广州来看。即使是一套普通的商品住房价格也要个三五百万,甚至更高。如此,这利率即使浮动零点一个百分点,也会有出现数万元的还款差距。

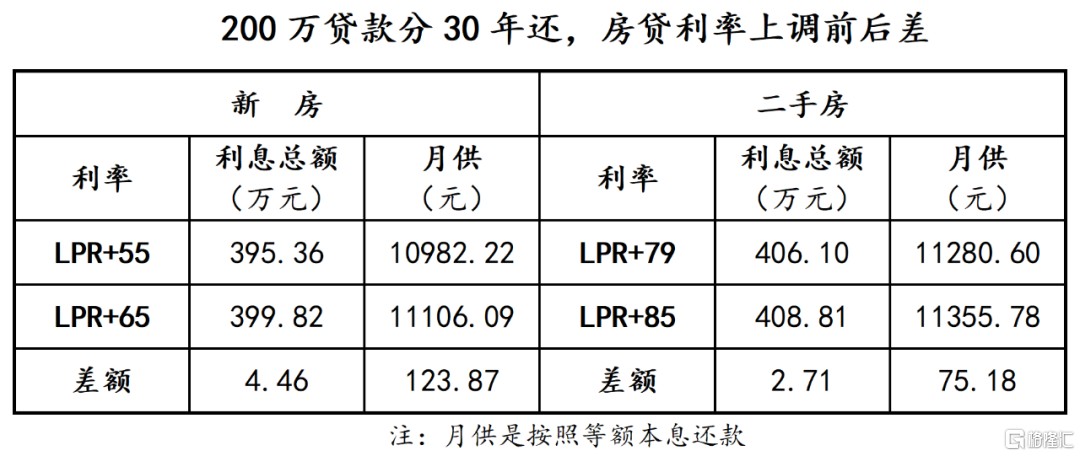

假如在广州买一套房,贷款 200 万元,分 30 年还清,以等额本息来计算,首套房月供将要多还 123.87 元,本息总额将要多还 4.46 万元;二套房月供将要多还 75.18 元,本息总额将要多还 2.71 万元。

同样:

如果贷款 300 万元,首套月供要多还 185.81 元,总额要多还 6.69 万元;二套房月供要多还 112.76 元,总额要多还 4.06 万元。

如果贷款 500 万元,首套月供要多还 309.69 元,总额要多还 11.15 万元;二套房月供要多还 187.94 元,总额将多还 6.77 万元。

可见,即便是这零点一个百分点的上浮,带来的也是每月多出数百元的还款金额,累计更是数万元甚至更高的还款差额。

房贷的波动,可能不会影响到一两个刚需的购房决定,但放在庞大的购房需求市场中来看,还是能左右其市场的发展。

熟悉广州市场的朋友可能会知道,广州的这次房贷利率上调,与之对应的还有房地产市场调控的影子:

1 月 7 日,被央媒点名后,广州住建局开展专项检查,要求中介不得参与 “哄抬房价”、“炒作预期” 等行为。

4 月 8 日,住建部副部长约谈广州等 5 个城市政府负责人,要求提高政治站位,充分认识稳房价的重要性。

但愿两次规范市场的举措和这两次房贷利率上涨是一个巧合。否则,这一次次被动举措,就让广州这座城市在 “稳房价” 的预期目标上显得有点尴尬了。

据不完全统计:

在一月底,据 21 财经报道:包含广州、深圳和惠州在内的广东省部分城市房贷利率迎来不同程度的上涨。同时,远在长三角的杭州也出现了房贷利率上调的情况。

在二月底,融 360 数据报告显示:在 2021 年 3 月被监测的 41 个城市中,有 20 个城市的平均房贷利率环比出现上涨,其中 4 个城市的涨幅在 10BP 以上。

在三月初,经济参考报消息,一季度以来多地楼市迎来新一轮调控收紧,多地房贷利率出现上行迹象。同时提到,部分地区的银行放款周期也有所延长。

在三月底,贝壳研究院的房贷利率简报显示,3 月 60 个主流城市首套房房贷利率为 5.34%,较 2 月有所增加。也提到了,平均放款周期 49 天,较 2 月也有所延长。

放眼看来,广州,只是这一轮房贷利率上涨潮中的一个代表,并非唯一。

02

房贷利率迎来破冰之际

早在去年 8 月,格隆汇楼市就在《LPR,到底该不该转?》文章提到:基于,“银行业利润下滑,不良率上升;郭树清警示贷款的风险;货币市场利率已经连续数月上升,资金成本水涨船高”三点做出了:“LPR 是否触底尚不知晓,但继续下调的空间比较小。大幅反弹就是在 ‘挖坑埋人’,长期来看 LPR 的趋稳或迫于市场压力的小幅波动回暖或许才是大概率事件”的判断。

截图源自:格隆汇楼市

随后在 11 月初的《买房人注意!高层 “吹风会” 透露 3 个重磅信号》文章中再次提到房贷利率下行空间小。另外基于前一篇文章的三点支撑,外加“银行在收紧房贷业务;不用再顾忌 LPR 并轨压力”并做出“最快在本月,保守在下月,最迟在年底,LPR 持续的平稳状态将会被打破,上扬的可能性会比较大”的判断。

在年底《大风起兮云飞扬,2021 年楼市十大预判!》文章中又一次提到:“住房贷款利率已是将近冰点,试图再次通过宽松的政策刺激房价上涨已经是不可能了”。

截图源自:格隆汇楼市

从今天来看,除了 11 月初提到的:“最快在本月,保守在下月,最迟在年底,LPR 的平稳会被打破”显得有些草率了,有些大意了。其余,基本一一应验了。

但是如果把 LPR(不等于房贷利率)当做房贷利率来理解,那就没什么问题了。

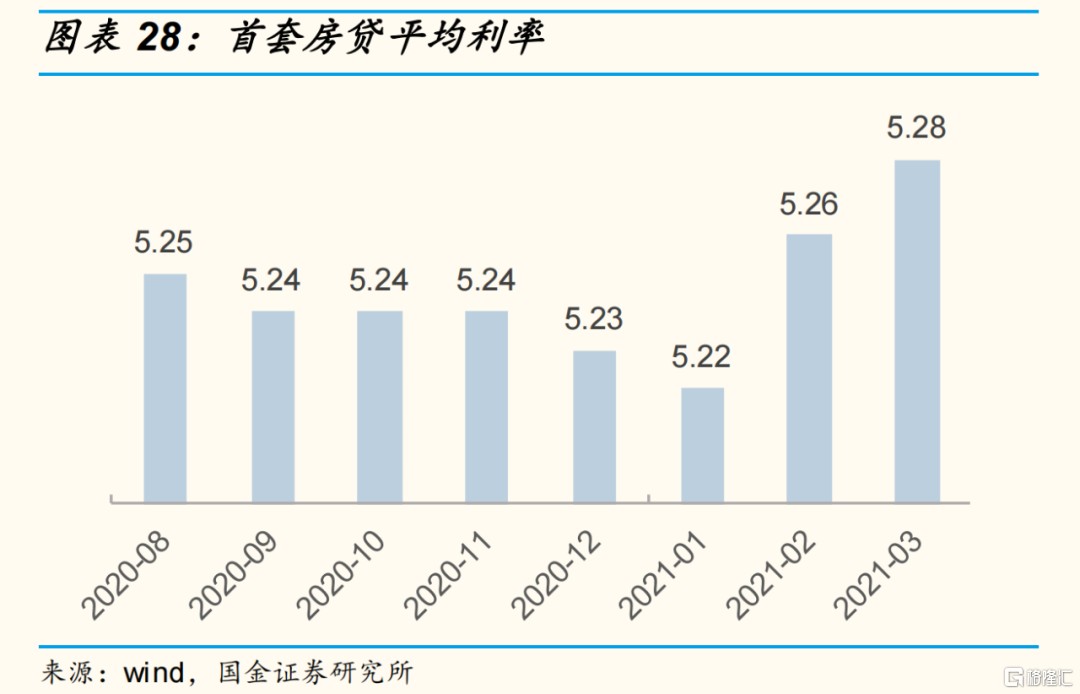

国金证券数据显示:首套房的房贷平均利率从 2020 年 8 月的 5.25% 稳步下滑至 2021 年 1 月的 5.22%,并在随后的二三月里急剧攀升至 5.28%。

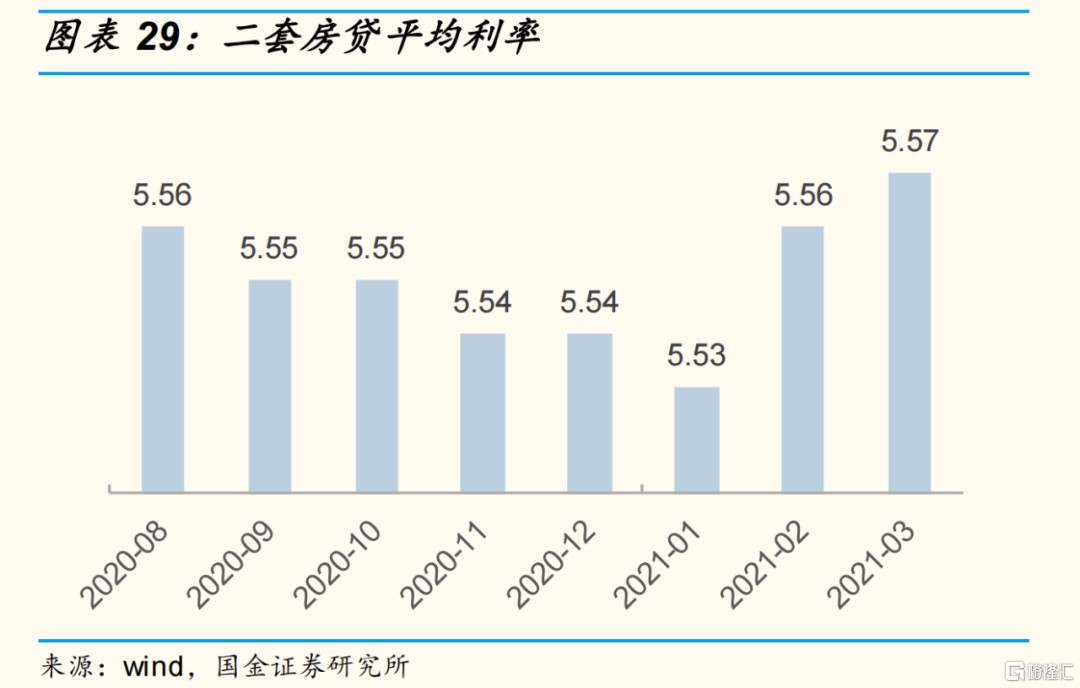

二套房的房贷平均利率从 2020 年 8 月的 5.56% 稳步下滑至 2021 年 1 月的 5.53%,并在随后的二三月里急剧攀升至 5.57%。

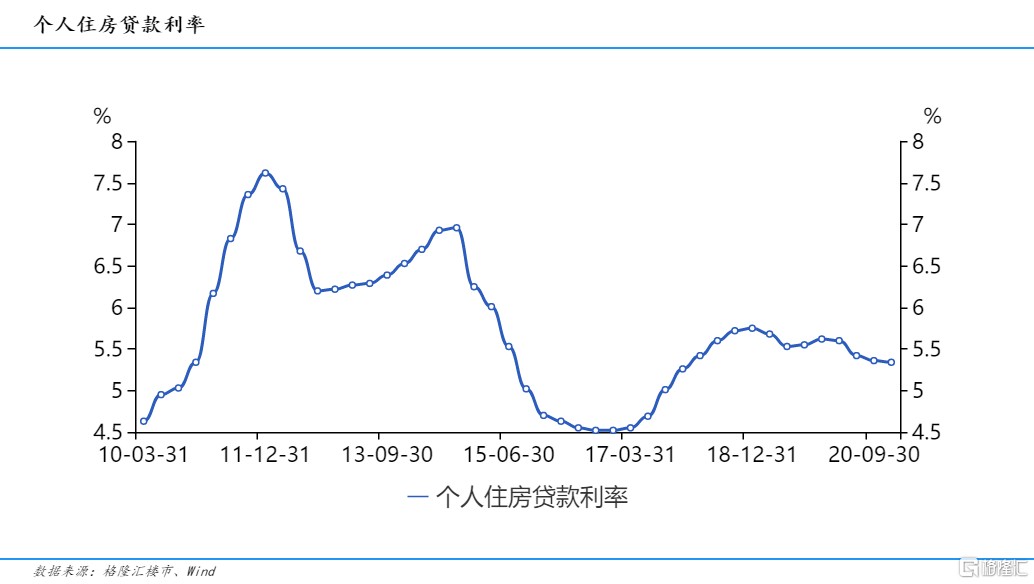

从长期来看,过去的十年里,个人住房贷款平均利率,出现两次阶段性低点,一个是 2010 年前后,一个是 2016 年前后。

这两次房贷利率不到 5% 的阶段性低点,也是过去十年来房价上涨最快的两个时间点。前者是一轮经济危机下的四万亿的 “铁公基” 刺激经济增长,后者则是喊了几年的 “去库存” 和 “棚改热”、“货币化安置” 发生碰撞。从这两波行情来看,简单说就是国家放钱了。

从对应利率水平来看,2010 年前后,房贷利率低至逼近 4.5%,而 2016 年房贷利率也只是略高于 4.5%。而当前的房贷利率水平则徘徊在 5.0% 到 5.5% 之间。低于最高值 2012 年前后最高值超 2 个百分点,和最低点 2017 年初只隔了不到 1 个百分点。

如此看来,当前的房贷利率水平在过去的十年里,依然处于相对较低的位置。

放钱,是推动房价上涨的最大动力,而钱的成本就是利率。

最近一次国家放钱就出现在最近严查的 “经营贷”。

为疫后的复工复产,印钞票,扶持企业渡过难关。如今我们看到的是,资金量较为集中的一线城市,也面临着各种规范信贷的调控或者监管举措,究其原因就是这笔本该流向实体企业的资金,不小心进入了楼市,深圳这一次又领涨了。

近一年来,房价之所以没有大范围上涨:

一方面,对于疫情的影响大家没有足够的信心。

另一方面,过去几年在 “房住不炒” 和 “因城施策” 调控基础还是有一定作用的。

但是,对于一些一二线或重点城市还是大有信心的,尤其是深圳和广州,也就是这轮房价的上涨的最典型代表。

对于未来:

4 月 13 日,央行等五部门表示:2021 年的信贷政策将以 “精准滴灌” 为主基调,且将重点集中在普惠小微企业贷款上。同时,近来多位上市银行高管在纰漏上年业绩时表态将加大对实体经济的信贷支持,坚持 “房住不炒”,加强对房地产贷款的管控力度。

“稳房价” 是终极目标。对于购房者而言,房贷利率的小幅波动左右不了动辄数百万的购房决定,尤其是当前浮动利率,谁都不知道下一个月或者下下个月的利率市场行情。房贷利率波动影响的是整个市场节奏,即使房价大涨的 2016 年,房贷利率也有 4.5 个百分点。

这一轮长达三年的楼市调控直到今天,效果还是很明显的,可谓是成果来之不易,若是想稳住当前的调控成果,就得稳住房贷利率。

对于未来,利率上行将从 “大概率事件” 转到 “确定性事件”,进而转向 “普遍性事件”。利率上行基本是板上钉钉了。