Q1 净利润增长 19.72 倍,单日大涨 18% 的 ASM 太平洋 (00522) 还能走多远?

在缺芯涨价潮得到有效解决前,ASM 太平洋的基本面都将得到有力支撑。

一则季度财报价值几何?ASM 太平洋 (00522) 给出了自己的答案。

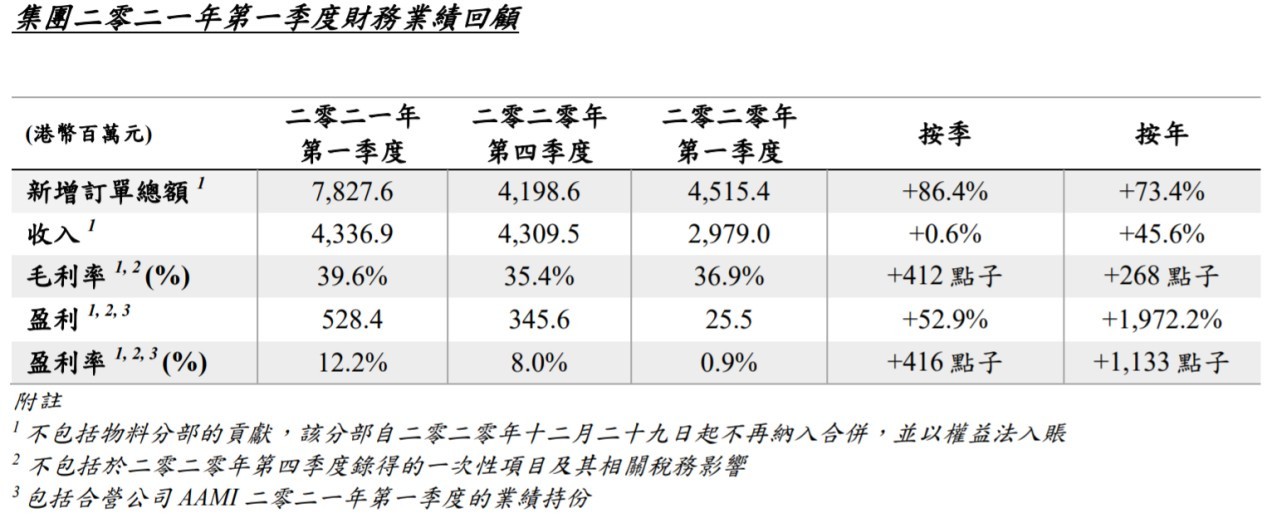

4 月 20 日,ASM 太平洋发布 2021 年的第一季度业绩,其报告期内的收入为 43.37 亿港元 (下同),同比增长 45.6%;净利润为 5.28 亿元,同比增长 1972.2%;且公司新增订单总额为 78.28 亿元,同比增长 73.4%。

在亮眼业绩的支撑下,ASM 太平洋在 4 月 21 日跳空高开,盘中股价持续走高,截至收盘时,涨幅为 18.21%,单日市值增加超 75 亿港元。

透过一季度报不难发现,随着下游市场需求的持续旺盛,ASM 太平洋的业务发展已进入了高景气周期,大额的新增订单为公司业绩的持续增长奠定了坚实基础,且公司预计 2021 年第二季度的收入在 46.5—50.38 亿港元之间,并表示下半年的收入仍将表现强劲。这说明,ASM 太平洋的业绩释放具有高确定性。

两大业务于行业中领先

于 1975 年在香港成立的 ASM 太平洋,始终围绕半导体设备及封装用材料精耕细作,公司在全球建立了 10 个研发中心和 12 个制造基地,业务遍布全球超 30 多个国家和地区,实现了从单一的焊线机生产商成长为后段工序全产品供应商的重大突破。截至目前,ASM 太平洋主要有两大业务,分别是半导体封装设备、SMT(表面贴装技术) 设备两大类。

值得注意的是,在 2021 年以前,ASM 太平洋有封装物料这一业务,但在引入战略投资方后,负责封装物料的企业已成为合营公司,ASM 太平洋目前持有其 44.44% 的股份。这也就意味着,封装物料业务分部自 2020 年 12 月 29 日起不再纳入合并报表,不计在收入内,但将以权益法入账。

而经过四十多年的积累后,ASM 太平洋的实力已冲至行业前列。据信达证券数据显示,自 2002 年起,ASM 太平洋的半导体封装设备市场份额便稳居全球第一,至 2020 年第三季度时,市占率为 29%;SMT 解决方案在 2020 年第三季度的市占率为 22%,位居全球第二;封装物料业务同期的市占率为 9%,位居全球第三。

作为行业领先者,ASM 太平洋率先从行业的复苏中获益。在受疫情冲击的 2020 年中,其实现了 168.9 亿港元的收入,同比增长 6.3%,不包括一次性项目及相关税务影响的盈利则增长 61.1% 至 10 亿元。至 2021 年第一季度时,得益于全球经济复苏带动市场需求的持续增长,ASM 太平洋的业绩增长大超市场预期。

收入增长,盈利能力大幅提升

报告期内,ASM 太平洋的收入为 43.37 亿港元,同比增长 45.6%。虽然有 2020 年同期低基数的影响,但该收入表现仍超出公司的指引上限,且与上一个季度相比,环比增长 0.6%,证明公司业绩 “淡季不淡”。

拆分来看,整体收入的增长主要由半导体解决方案所带动。报告期内,得益于 5G 基建、个人电脑设备、一般汽车、工业及汽车电动化需求的强劲,以及 Mini LED 的放量,再叠加 CIS 业务的持续增长,ASM 太平洋的半导体解决方案收入同比增长 78.7% 至 27 亿港元,环比亦增长 13.8%。

而在 SMT 解决方案中,可穿戴设备及 5G 相关装备带动 SiP 的高精度 SMT 系统需求持续强劲;与此同时,欧洲、美洲客户的生产活动恢复使得设备服务与零部件业务回升至疫情前的稳健水平。基于此,SMT 解决方案在报告期内的收入为 16.3 亿港元,同比增长 11.4%,环比则因季节性下跌 15.5%。

在整体收入增长的同时,ASM 太平洋的毛利率亦有所改善,从 2020 年第一季度的 36.9% 提升 2.7 个百分点至 39.6%,较 2020 年第四季度的 35.4% 亦增加 4.2 个百分点。

智通财经 APP 了解到,毛利率的改善主要得益于公司在半导体解决方案分部推出了一系列策略性的措施,其中便包括了精简及加强产品组合、在装嵌设备市场发力中高端产品,以及改善集团成本结构等。该等措施的落实使得报告期内半导体解决方案的毛利率升至 44%,同比提升 2.7 个百份点,环比提升 5 个百分点。而 SMT 解决方案的毛利率则同比维持稳定。

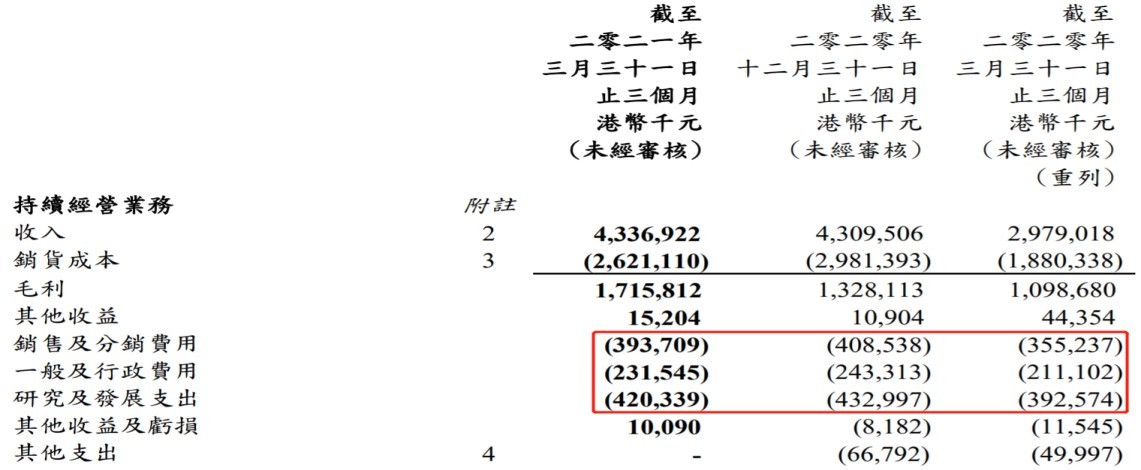

而在运营方面,ASM 太平洋保持着高效运营,其报告期内的营业费用同比增长未超 10%,远低于收入增速,且环比 2020 年第四季度时均有不同程度的回落。高效的运营,可更大程度的释放公司的利润。

得益于收入的增长、毛利率的提升以及高效的运营,再叠加封装物料的投资收益以及其他支出的减少,ASM 太平洋在报告期内的净利润为 5.28 亿港元,同比增长 17.92 倍,环比上季度亦增长 52.9%。且期内净利率提升至 12.2%,较 2020 年第一季度的 0.3% 增加 11.9 个百分点,较 2020 年第四季度的 8% 亦提升 4.2 个百分点。无论是同比亦或是环比,盈利能力显著提升。

若拆分来看,净利率的提升同样是由于半导体解决方案拉动。据公告显示,半导体解决方案分部的净利率为 20.4%,较 2020 年同期的 5.6% 大幅提升,亦远高于 2020 年第四季度的 12.2%。SMT 解决方案分部的净利率为 10.1%,同比提升 1.5 个百分点,与 2020 年第四季度相比则持平。

业绩大幅提升后,ASM 太平洋的现金水平得到明显改善。截至 2021 年 3 月 31 日止,其现金及银行存款结存创历史新高达 46.1 亿港元,保证了公司业务经营有足够现金流。

半导体行业持续高景气支撑公司基本面

事实上,ASM 太平洋能取得如此亮眼的业绩,与半导体行业的持续高景气有直接关系。

自 2020 年下半年以来,全球半导体景气度持续高涨,缺芯涨价潮越演越烈,涨价环节先由晶圆代工、封测环节带动,而后传导至芯片乃至终端产品。在 2020 年中,多家晶圆代工厂针对 8 英寸代工急单与新增投片订单不断上调价格,进入 2021 年后,涨价潮从 8 英寸蔓延至 12 英寸。

而在封测端,同样供不应求,打线封装、覆晶封装全面吃紧。比如日月光在 2020 年第四季度上调新单和急单约 20% 至 30% 价格后,2021 年第一季度再上调价格 5% 至 10%。信达证券表示,业界预期,日月光第二季度、第三季度价格有望逐季上调逾 10%,菱生、超丰等封测厂亦将跟进上调价格。

缺芯涨价越演越烈的背后,是下游需求的大幅提升与上游各制程产能紧缺之间的巨大矛盾。详细来看,全球被疫情压制的以手机为主的各类消费电子需求在 2021 年集中释放,且汽车销量的大幅反弹使得汽车芯片需求显著提升,再加上宅经济下的游戏机、电脑、服务器,以及矿机市场需求的井喷,下游需求整体呈现爆发式增长。

正是由于下游需求的快速爆发,上游各制程产能全线紧缺,且产能的扩张有一定的时间周期,难以短时间内实现大幅扩张,这就导致涨价潮向产业链各环节蔓延。市场预期,缺芯涨价或将延续至 2021 年底至 2022 年。

半导体设备作为半导体产业链的最上游,是半导体产业景气度的风向标,产能的紧缺必定使得半导体设备领域维持高景气度。各晶圆厂的扩张便是最好证明。比如台积电在接下来三年将投入 1000 亿美元增加产能;英特尔也斥资 200 亿美元新建两家晶圆厂,并进军代工业务;海力士亦将投资 1060 亿美元建设芯片厂;与此同时,国内的中芯国际也投资 23.5 亿美元生产 28 纳米及以上制程芯片。

晶圆厂的扩产必定带动封测需求的增长,ASM 的半导体解决方案也将从中受益。在满足传统封测设备的同时,ASM 太平洋积极推进先进封装设备开拓大客户,并把握 MiniLED/MicroLED 放量带来的新业务增量,且公司调整产品结构,以获得更高的盈利能力。

而在 SMT 业务中,5G 基站建设的推进、手机主板 SLP 渗透率的提升以及汽车电子化发展都将对 SMT 设备维持稳健增长。

新增订单金额便有效的证明了 ASM 太平洋两大业务的高景气度。据财报显示,2021 年第一季度中,该公司的新增订单金额为 78.28 亿港元,同比增长 73.4%,环比增长 86.4%。其中,半导体解决方案的新增订单金额为 53.11 亿港元,同比增长 120.4%,环比增长 105.3%;SMT 解决方案新增订单金额为 25.17 亿港元,同比增长 19.5%,环比增长 56.1%。

且 ASM 太平洋的订单出货比率为 1.8,是过去十年的最高水平,代表着市场需求十分强劲,订单出货比率有望维持高位。这意味着,在缺芯涨价潮得到有效解决前,ASM 太平洋的基本面都将得到有力支撑。