一隻 “小黃鴨” 撐起了一家公司

單一 IP 能走多遠?

提起小黃鴨,很多人腦海中會浮現出兒時的洗澡玩伴浮水鴨。

但此鴨非彼鴨,今天介紹的這個 B.Duck 小黃鴨是一個原創品牌,自誕生以來便以萌趣、可愛、靈巧的形象收穫了無數鴨粉的青睞,同時傳達創新趣玩的精神受到年輕時尚潮人的追捧。正因如此,小黃鴨背後的產權公司德盈控股也備受市場關注。

曾於 2019 年申請 GEM 上市未果的德盈控股,近日準備二次敲開資本市場的大門。5 月 6 日,德盈控股(H01124.HK)向港交所主板遞交上市招股書,光大證券為其獨家保薦人。在這個各路資本瘋狂追逐 IP 的時代,德盈控股究竟成色如何?

1

高度依賴 “小黃鴨”

2005 年,香港設計師許夏林受到 “小黃鴨漂流事件” 的啓發,萌生出創作屬於中國人的小鴨子形象的想法。

自此,擁有大大肚腩、伶俐眼睛和招牌笑容的 B.Duck 小黃鴨就誕生了。

同年,德盈控股開展以 B.Duck 為特色的消費商品的零售業務,首款產品浴室防水收音機就此推出,以浴室為主題的品牌產品隨後相繼面世。為了不斷擴張其品牌知名度及業務規模,公司自 2011 年起開始授權第三方使用 B.Duck 角色作為消費型商品及推廣項目用途,將角色授權業務從香港擴展至南韓、中國大陸、馬來西亞、泰國等地。

角色授權業務的擴張,一方面加速提升了自身 IP 在全球的知名度,另一方面,藉助多元化產品佈局,擴大市場覆蓋率的同時,也提升其 IP 變現能力。2012 年開始,B.Duck 小黃鴨開始涉足服裝、電子、廚具、文具等多個行業。至今,該品牌已擁有近 1000 款產品。

2017 年之前,除了角色授權業務之外,德盈控股及其旗下子公司還涉及批發、貿易及╱或消費型商品及推廣項目出口業務、零售店業務。為專注於角色授權業務的發展,公司 2017 年通過重組出售其零售店業務,同時轉讓獨立控股公司持有的電子商務及其他業務。直到 2021 年再次重組以將電子商務及其他業務納入德盈控股。

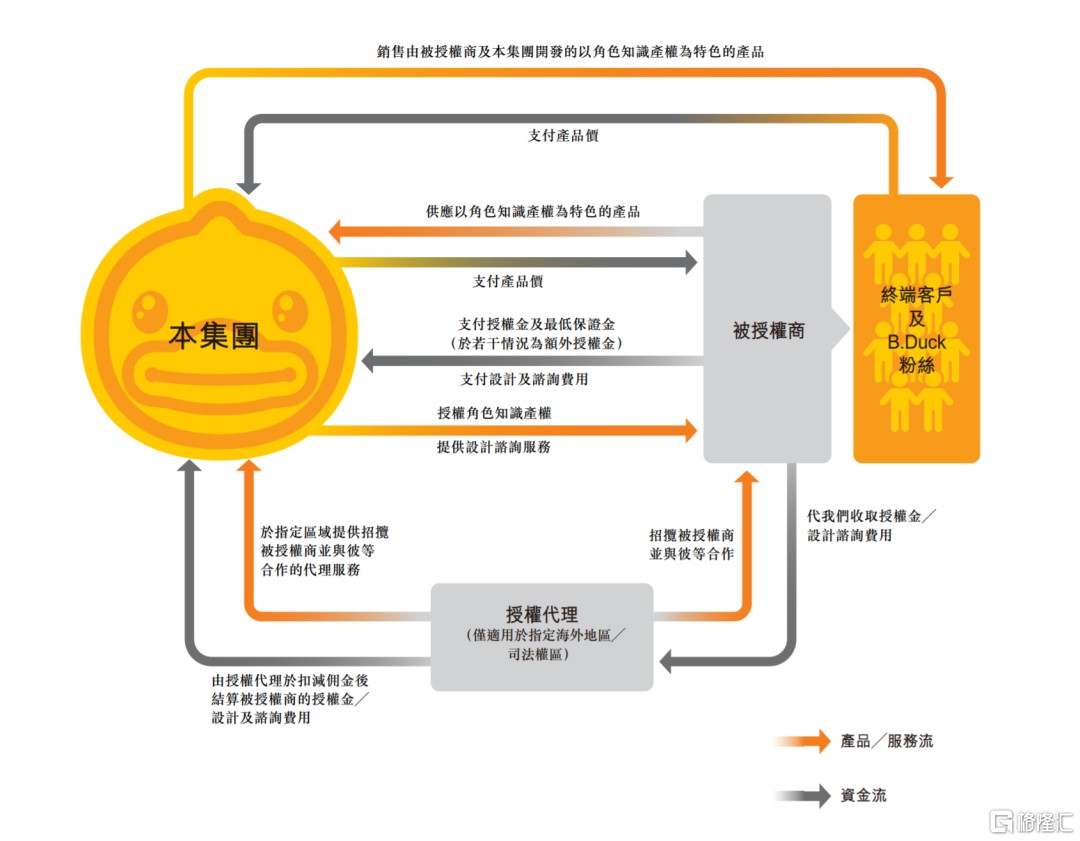

所以,德盈控股目前只有兩大業務,分別是角色授權業務和電子商務及其他業務。

從經營情況來看,在 2020 年新冠疫情衝擊之下,德盈控股營收出現一定程度下滑,但其盈利能力依舊強勁。招股書顯示,2018 年-2020 年,公司實現營業收入分別為 2.01 億港元、2.43 億港元、2.34 億港元;歸母淨利潤分別達 986.2 萬港元、2410.2 萬港元、5454.8 萬港元。

分業務上,電子商務及其他業務是德盈控股的主要收入來源,主要是通過天貓、京東、唯品會、HKTVmall 等平台,向消費者售賣以 B.Duck 為代表的自家產品。2018 年-2020 年該業務為公司帶來收入 1.37 億港元、1.61 億港元、1.35 億港元,佔營收的比重為 68.2%、66.4%、58%。

而角色授權業務則是公司跨多個渠道創建、設計及授權自創的 B.Duck 家族角色,以及對這些角色進行品牌管理及營銷。2018 年-2020 年,德盈控股通過角色授權實現收入分別由 6382.7 萬港元上升至 9803.9 萬港元,佔營收的比重由 31.8% 提升至 42%。

無論是角色授權業務還是電子商務及其他業務,公司均是圍繞 B.Duck 這個品牌角色開展。可以説,德盈控股造就了小黃鴨,小黃鴨也成就了公司。

但小黃鴨之後,德盈控股卻再無其他可以拿出手的 IP 角色。目前,德盈控股已創作的 26 個角色均是來自 B.Duck 的家族成員及朋友。

拿角色授權業務來説,2018 年-2020 年,德盈控股的五個核心角色 B.Duck、Buffy、B.Duck Baby、BathN Duck、Dong Duck 貢獻了該業務的全部收入。其中 B.Duck 吸金能力最強,2018 年-2020 年分別實現收入 5389.2 萬港元、6155.5 萬港元、7503.5 萬港元,佔同期角色授權業務收入的比重近 8 成。

值得注意的是,新推出的系列角色中,僅有 B.Duck Baby 較 2019 年實現收入正增長,而其他 Buffy、BathN Duck、Dong Duck 收入均較 2019 年出現不同程度的下滑。可以看出,德盈控股新塑造的 IP 家族角色推廣並不順利,恐怕還難扛大旗。

此外,僅靠單一的 IP 系列也將為公司後續發展埋下隱患。一方面,隨着時代的發展,消費羣體對於內容的需求日漸多元,源於電影、遊戲、漫畫及其他數碼娛樂等 IP 角色層出不窮,在此背景下,小黃鴨能否及時順應潮流變化,並不好把握。

另一方面,第三方未經授權的盜版、假冒產品,可能損害公司角色形象,加劇其業績下降風險,同時為公司帶來高額的訴訟費用。2018 年-2020 年,德盈控股分別向侵權人提出約 124 宗、618 宗及 581 宗訴訟,產生的相關成本分別約 0.7 百萬港元、2.2 百萬港元及 1.5 百萬港元。

如果要用一句話來形容德盈控股的現狀,那便是 “成也小黃鴨,‘敗’ 也小黃鴨”。

2

IP 商業化空間有多大?

儘管德盈控股尚未培育出能夠接棒 B.Duck 的新角色,但其所處的行業賽道仍具有較大的增長空間。

回顧中國的 IP 授權發展史,最早可追溯到 20 世紀 90 年代。以米老鼠、小熊維尼等為代表的娛樂卡通品牌產品傳入中國,迪士尼成為了中國授權市場的開拓者。不過,當時由於知識產權意識薄弱,授權生意麪臨假貨、壞賬等艱難處境。

直到中國加入 WTO 之後,知識產權意識不斷加強,中國授權業也得以發展。根據弗若斯特沙利文數據顯示,2015 年-2020 年中國內地及香港的角色授權商品零售額由 353 億港元增長至 404 億港元,複合年增長率約為 2.7%。

伴隨着 Z 世代消費觀念的轉變,相比於前代人,這代消費羣體更受電影、遊戲、漫畫及其他數碼娛樂的 IP 角色所吸引,因而願意在角色知識產權授權商品、內容或服務上的支出更多,中國內地及香港的角色授權商品零售額或將繼續擴大,預計到 2025 年將提升至 605 億港元,複合年增長率達到 8.4%。

對比亞太區域其他國家,中國內地及香港的市場規模增速有望超過日本,而後者在 2015 年-2020 年是亞太區增速最快的地區,同時亦是目前該地區最大的角色知識產權授權市場。

此外,中國知識產權產品電子商務市場亦增長較快。根據弗若斯特沙利文數據,中國的授權商品電子商務市場由 2015 年的 164 億港元增長至 2020 年的 303 億港元,複合年增長率約為 13.1%,預計 2025 年將增長至 650 億港元。

總體來看,國內 IP 授權行業具有較好的發展空間,儘管目前國內充斥着盜版山寨衍生品的現象,但隨着消費者版權意識提高,有可能改變國內 IP 產業雜亂無章的亂象。

對於 IP 創作公司而言,國內市場可謂接近於空白的價值窪地,德盈控股亦意識到此,公司計劃推出 Buffy 的朋友,如 Butter、Mocha、Cream、Moses 及 DaDa。但至於新創 IP 能否成為 “爆款” 仍具有一定不確定性,如若德盈控股把握機會還是有 “出圈” 的可能。

3

小結

作為德盈控股最具代表性的 IP 形象,B.Duck 小黃鴨無疑給公司帶來可觀的收益及知名度,若按 2020 年的角色授權收益計算,德盈控股已是中國第二大國內角色知識產權公司。

但僅靠單一的 IP 系列角色維持生存恐怕不夠,且不説錯失潮流趨勢變化,失去厚增業績的可能,IP 老化、系列中雷同新角色帶來的視覺疲勞,都令公司陷入的業績隱患。

如果可以,不妨學習業內標杆迪士尼發展模式,創作了無數經典 IP 形象的同時,規劃相應的衍生品。但就目前而言,德盈控股還是先好好雕琢自己的品牌。