Snowflake 增速放緩績後跳水,巴菲特首次打新就看走眼了?

SaaS 賽道魅力無限。

昨夜美股盤後,雲計算獨角獸 Snowflake 發佈了去年 9 月上市以來的第二份財報。據財報數據,Snowflake保持了季度營收的翻倍增長,並且上調了全年營收指引。但是在財報公佈後,Snowflake 盤後股價卻一度跳水跌超 8%,目前仍跌逾 3%。

這背後的原因,很可能是由於市場對 Snowflake 的翻倍增長抱有可長期持續的樂觀預期,但是,公司上市後發佈的兩份季度報告中,營收增速卻是一次比一次小。

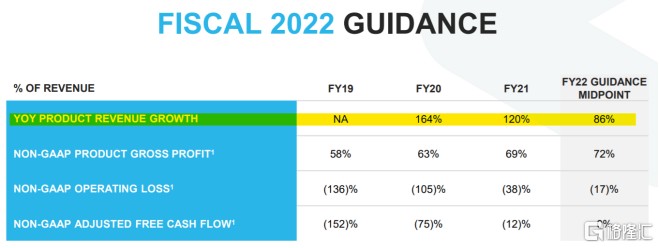

在昨天發佈的季報中,公司給出的下季度營收指引為 2.35 億-2.40 億美元,也就是説,同比增速的上限為 92%,與本季度報告中的 110% 相比明顯的放緩。而今年全年(2022 財年)產品收入增長率指引的中位數僅為 86%,較去年的 120% 也打了不小的折扣。

同時,Snowflake 的季度虧損也沒有收窄的跡象,虧損仍在擴大。報告期內淨虧損超過 2 億美元,虧損同比擴大了 217%。

01

“天選之股” 卻跑不贏大盤?

去年 9 月,“出道” 50 多年從不打新的巴菲特,意外的從千億現金中拿出一點零頭——2.5 億美元,參與了 Snowflake 的 IPO,後來又再從公司前 CEO 手中買了 400 多萬股。

除了生涯首次打新,在 Snowflake 之前巴菲特唯一持有的科技股只有蘋果。這使這家 SaaS(軟件即服務)行業的明星公司變成了不瞭解 SaaS 的投資者都分外關注的對象,也被認為是雲計算領域的 “天選之股”。

Snowflake 的主營業務是給企業提供雲原生數據倉庫,上市前被稱為 “硅谷最兇猛雲計算獨角獸”。因為 Snowflake 在去年 2 月完成了上市前的最後一輪融資,由 Dragoneer 投資公司和 Salesforce Ventures 領投,融資後的估值達到了 124 億美元,是 2018 年 40 億美元的估值的 3 倍。

在 IPO 過程中,Snowflake 發行股票 2800 萬股,融資 33.6 億美元,也成為了美國股市有史以來規模最大的軟件類公司 IPO。Snowflake 上市當天,開盤首秀便從 120 美元的發行價直線拉昇到了接近 300 美元的位置,最終收漲 111.61%,報 253.93 美元,市值超過了 700 億美元。

按發行價計算,巴菲特在 Snowflake 上市當天獲利超過 8 億美元。

但這半年以來,高增長的軟件公司幾乎都在殺估值,Zoom 已從 52 周高點回調了 40% 以上。Snowflake 自然也不能倖免,較最高點跌幅超過 39%,抹平了上市以來的全部漲幅。

今年以來,Snowflake 也已經累積跌超過 16%,而同期內納斯達克綜合指數兩度大起大落,也收穫了 6.5% 的累積漲幅。曾經的 “天選之股” 在截至目前的今年中,嚴重跑輸了大盤。

甚至在巴菲特的持倉中,年初至今總回報率為負的股票僅有 8 支,而 Snowflake 以超過 18% 的負回報,成為了讓巴菲特虧錢的倉位第二名。

02

2 次績後股價均跳水

事實上,不僅昨晚 Snowflake 的股價在業績公佈後跳水,去年 12 月 2 日,公司發佈上市後首份財報的當天,盤後股價也一度跌超 9%。也就是説,只要公司發業績,就有資金退場。

但公司的首份財報與昨晚公佈的財報一樣,單看業績都非常亮眼。截至 2021 年 1 月 31 日的季度,公司營收同比增長 119%,超出市場預期。只是淨虧損環比擴大,直接比市場預期高出了 4 倍。

而具體看看這第二份財報,截至 4 月 30 日的季度中,Snowflake 季度營收為 2.29 億美元,高於分析師預期的 2.134 億美元,同比增長 110%,維持了翻倍的營收增速(上季度營收同比增幅為 119%);

經調整後營業利潤為 3580 萬美元,同比減少了 16%,較上一財季同比下滑 24% 有所改善。Snowflake 的財務總監稱,與雲提供商重新談判使得公司毛利率有所提升。同時,公司還在 4 月開始實施的存儲壓縮預計也將會擴大利潤空間。

因此,公司將今年 3 月提出的全年利潤率目標從-23% 提高到了-17%。

截至季末,公司客户總數為 4532 家,略高於分析師預期的 4500 家。其中,500 強企業客户數量同比增長了 30% 到 187 家;過去一年內貢獻產品收入超過 100 萬美元的大客户數量同比增長了 117% 至 104 家。

只是,Snowflake 的季度虧損依舊在擴大,雖然處於高速發展的科技公司虧損很正常,但 Snowflake 虧損的擴大速度卻屢屢刷新了華爾街的認知。

不過,Snowflake 依然獲得了投行的看好,在跑輸了納斯達克指數後,高盛還是在本月初將 Snowflake 的評級調高至了 “買入”。

而眾多資本依然看好這家公司,與它所在的賽道有着直接的關係。

03

SaaS:“最容易賺到戴維斯雙擊” 的賽道

隨着雲計算技術的成熟、5G 應用的滲透率的逐漸提升,全球範圍內 SaaS 賽道的高景氣都成為了大勢所趨,美國的 SaaS 產業目前已發展超過 20 年,以豐富的經驗成為了全球 SaaS 行業的風向標。

過去 20 年中,美國企業 IT 成本中軟件成本的佔比從不到 37% 增長到了近 55%。經濟結構中服務業佔比的提升、勞動力成本的上行等因素,都在推動企業通過運用信息技術來提高運營效率,因此也帶來了 Saas 行業的快速發展。

根據 Alphawise 地調研數據,到 2023 年底,歐美企業 IT 部署中,雲的應用佔比將達到 47%,較目前 23% 的水平提升近一倍。而研究預測,到 2025 年,數據存儲市場規模將達到 350 億美元左右。

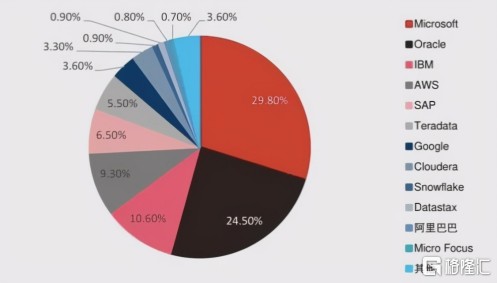

雖然這個市場裏不乏谷歌、亞馬遜這樣的科技巨頭,但 Snowflake 與它們有一個明顯的區別——12 年才成立的 Snowflake 是個徹頭徹尾的 “雲世代”,與從 “地面業務” 向雲上探索的巨頭們相比,它則是直接生在雲中,是個 100% 的雲公司。那就是充分利用了基於雲的數據分析需求,上手、接入、操作簡單,而且無需維護。

Snowflake 與這幾個巨頭的關係也比較微妙,一邊競爭,一邊合作。Snowflake 的核心業務目前在三大巨頭的公共雲基礎設施上均有運行,只不過要付給三巨頭的 “租金” 也比較高昂。

不過,Snowflake 在今年迎來了主要競爭對手——存在業務重疊的 Databricks,今年 2 月 1 日完成最新一輪融資後,Databricks 的估值已經高達 280 億美元,把曾經的 “最兇猛獨角獸” Snowflack 拍在了沙灘上。

Snowflake 雖然有巴菲特的加持,但 Databricks 卻是站在了微軟的肩膀上。

不知道是不是看到巴菲特打新 Snowflake 賺到了錢,Databricks 的投資者名單中甚至還有看起來是競爭對手的亞馬遜網絡服務部門 AWS、谷歌母公司 Alphabet 旗下的 CV 以及同樣也投了 Snowflake 的 Salesforce Ventures。

從 Snowflake 出逃的資金是不是叛逃去了 Databricks,還要靜待 Databricks 的上市表現來揭曉。

但回到 SaaS 賽道上來,目前從 Snowflake 或者整個美股的走勢上來看,資金好像都在逃離成長、擁抱價值,但這很可能只是在收緊貨幣政策擔憂下的短期選擇。畢竟,價值投資的代言人巴菲特,都擁抱了 Snowflake。

大數據和雲計算無疑正在改變企業的經營方式,而這樣的改變,開弓沒有回頭箭。

正如有句話説,所有的零售都值得用平台化的方式重做一遍,所有的軟件,目前看來,也都值得在雲上重做一遍。