美联储三号人物:还没到调整 QE 的时候,但提前讨论是合理的

威廉姆斯的言论在一定程度上为 “FOMC 在未来几次会议中的某次可能开始讨论减码 QE” 铺路。同日发言的 2023 年票委、达拉斯联储主席卡普兰也重申,美联储应当尽早逐步撤销刺激政策,先从调整房贷支持债券 MBS 的购买下手。

美联储内部对是否应开始讨论减码 QE 逐渐展现分歧,今日两位重要官员讲话便体现了这一点。也许可以这样推测,6 月到年底的剩余五次 FOMC 会议上,不再有 “全体官员一致同意” 的决策。

6 月 3 日,美联储 “三把手”、在职期间拥有 FOMC 永久投票权的美国纽约联储主席威廉姆斯在接受采访时称,现在不是美联储调整 QE 买债的时候,“尽管官员们讨论未来选项是有道理的”。

他坚持一贯的观点,即美国经济仍然未取得实现美联储通胀与就业双重目标的 “进一步实质性进展”,因此对调整买债政策而言 “还有很长的路要走”、“远不足以采取行动”。

与此同时,威廉姆斯和美联储主席鲍威尔一样对经济前景感到乐观,认为美国经济有所改善并处于良好的发展轨道上。目前供给侧追赶不上强劲的需求,但预计供应链问题将在未来几个月得到解决。他提到,当下不用调整买债,美联储有能力调整管理利率等其他工具,使其运作良好。

不过,威廉姆斯的言论在一定程度上为 “FOMC在未来几次会议上可能开始讨论减码 QE” 铺路:

“尽管如此,我们必须提前思考、提前规划,所以我确实认为美联储官员考虑未来可能有的各种选择是有道理的,例如谈论经济状况、我们认为它的发展方向是什么,并了解未来几个月的经济可能会如何发展和呈现。市场运作良好,所以美联储要开始缩减公司债券计划。”

同日,2023 年才有 FOMC 投票权、但参与每次 FOMC 政策讨论的达拉斯联储主席卡普兰也发表讲话,重申对调整 QE 买债 “宜早不宜迟” 的态度,与同事威廉姆斯的鸽派言论形成鲜明对比。

卡普兰称,在美国房地产市场估值达到历史高位的背景下,“美联储应该尽快开始讨论购买抵押贷款支持债券 MBS 的有效性”,“现在是时候了”。

他认为,有证据显示美国抗击疫情取得进展,房地产市场不需要美联储目前提供的支持水平,如果美国取消这些非常规措施,从中长期来看,市场和经济将更加健康。

他还提到,经济开始朝着美联储的双重目标取得进展,而且比他在去年 12 月份预期得要快。美联储的买债政策激励了市场参与者承担更多风险,如果需要突然降低风险,则存在市场过度暴露于风险资产并导致金融状况收紧的危险:

“从风险管理的角度来看,我宁愿看到美联储宜早不宜迟地稍稍松开油门一点,这样稍晚时刻就不用猛踩刹车了。重要的是开始讨论,这样你才能准备好适应经济的发展方式来调整政策。

美联储应当逐步撤销非常规的刺激政策,FOMC 货币政策无法化解劳动力市场存在的制约性因素。”

华尔街见闻曾提到,昨日也有四位美联储官员公开发言,其中卡普兰和费城联储主席哈克都支持开始讨论减码 QE 的最佳方式,而今年 FOMC 的两位票委——芝加哥联储主席伊文斯和亚特兰大联储主席博斯蒂克则支持维持宽松货币政策,认为 FOMC 讨论缩减资产购买的话题 “还为时过早”。

美联储今年以来维持当前 QE 购债速度不变,官员们一致同意需要等到通胀和就业双重目标取得 “进一步的实质进展”,才能开始调整货币政策。不过,在两周前发布的 4 月 FOMC 会议纪要中,美联储首次明确指出可能会在 “未来几次会议上开始讨论减码 QE”,这一提议得到多位官员支持。

昨日的消息显示,美联储确实在逐步撤销抗疫货币刺激政策方面迈出了一小步:终于要抛售去年疫情期间特别入市救助的公司债工具。

美东时间 6 月 2 日周三,美联储公布,将逐步且有序地抛售通过去年疫情期间设立工具 “二级市场公司信贷工具”(Secondary Market Corporate Credit Facility、缩写为 SMCCF)购买的公司债投资组合。计划先处理 ETF,然后在夏季开始卖出公司债,目标是在 2021 年完成整个出售过程。

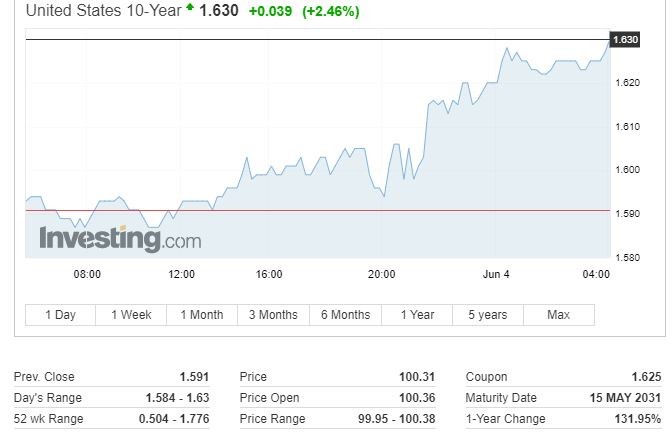

今日 10 年期美债收益率上行近 4 个基点,美股收盘时交投于日高在 1.63%,重返月内高位。美元指数涨 0.6%,重返 90 关口上方,创 5 月 14 日以来的三周高位。