高瓴要造 “机器人”?

狂砸 8 亿

医疗器械企业分拆子公司上市似乎已经成为常态化。

近日,微创医疗(00853.HK)旗下微创医疗机器人向港交所提交上市申请书,摩根大通、中金公司为其联席保荐人。这是微创旗下继心脉医疗(688016.SH)、心通医疗(02160.HK)先后登陆科创板、港股主板后的第三家上市子公司。

自成立以来,微创医疗机器人开展了多轮融资,吸引了高瓴资本、CPE 旗下天津镕浩、贝霖资本在内等明星投资者。其中,偏爱医药行业的高瓴资本挥金 8 亿,获得公司 8.05% 股份,成为其最大机构投资者。能够得到高瓴青睐,微创医疗机器人究竟成色如何?

1

产品尚未盈利

成立于 1998 年的微创医疗,作为一家国内领先的创新型高端医疗器械公司,从 2000 年开始销售裸金属支架,到现在产品组合包括心血管介入、骨科、心律管理、糖尿病及内分泌管理、外科手术、医疗机器人与人工智能等多领域。

作为微创医疗的一个孵化项目,微创医疗机器人诞生于 2014 年,刚开始着手于研发腔镜手术机器人。直到 2015 年,微创医疗机器人正式成立,至今其产品组合覆盖五大手术专科,包括腔镜、骨科、泛血管、经自然腔道及经皮穿刺手术,是全球行业中唯一一家。

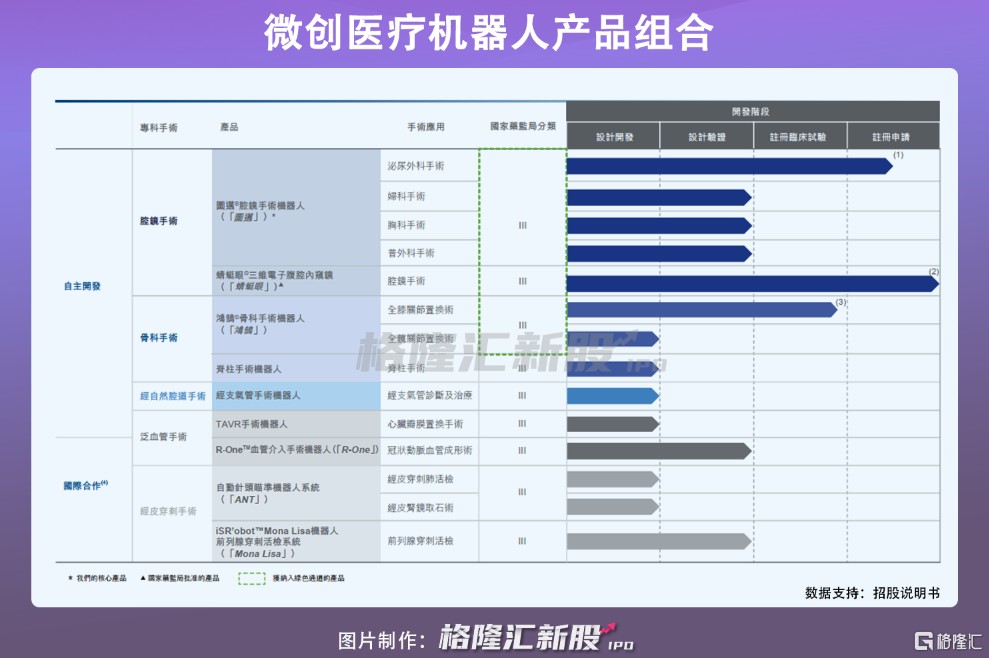

目前,公司已建立由一款已获批准产品及八款处于不同开发阶段的候选产品所组成的产品组合,如下图所示:

其中,微创医疗机器人旗舰产品,即图迈®腔镜手术机器人及鸿鹄®骨科手术机器人,均已被纳入国家药监局创新医疗器械特别审查程序,也就是 “绿色通道”,处于或接近注册批准阶段。而为检查腹部、胸腔及骨盆区等器官设计的蜻蜓眼®三维电子腹腔内窥镜已于 6 月获得国家药监局批准,正为 2022 年正式商业发布作准备。

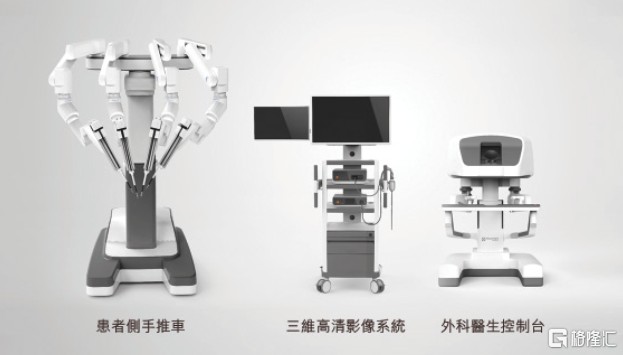

拿图迈®腔镜机器人这一核心产品来说,该产品主要由一部人体工学外科医生控制台、一辆拥有四个互动机械臂的患者侧手推车以及一个三维高清影像系统组成。外科医生安通过沉浸式三维高清影像来控制机械臂操控患者体内的手术器械。

图迈产品图,来源:招股书

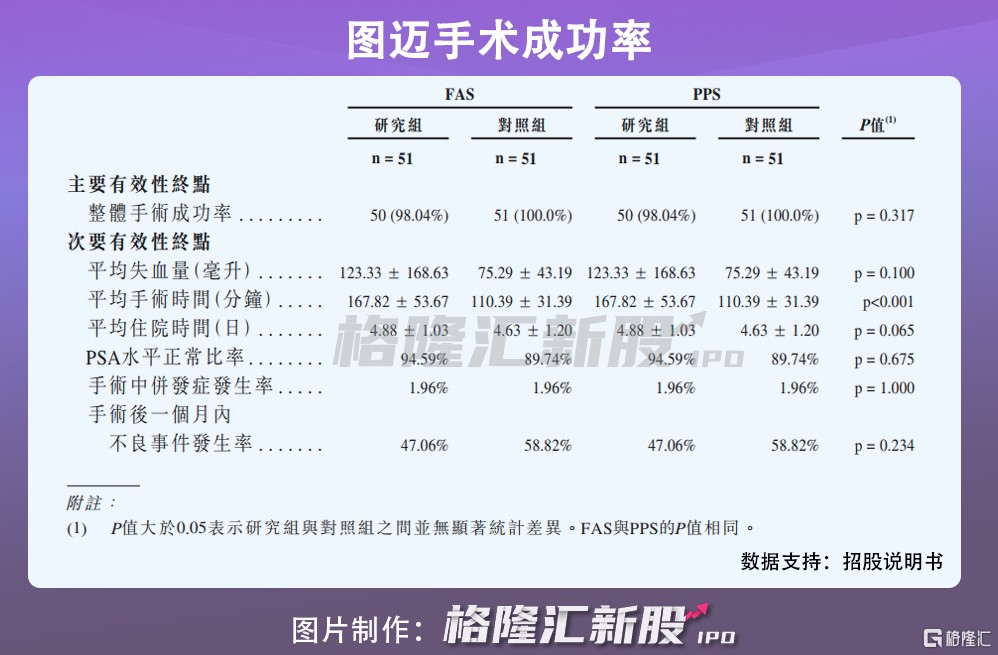

与进口机器人相比,图迈腔镜机器人所展示的有效性结果并不劣于达芬奇 Si(对照组),整体手术成功率达 98%,并且几乎所有次要有效性终点均无统计学显著差异。同时,图迈也呈现较好的安全性。

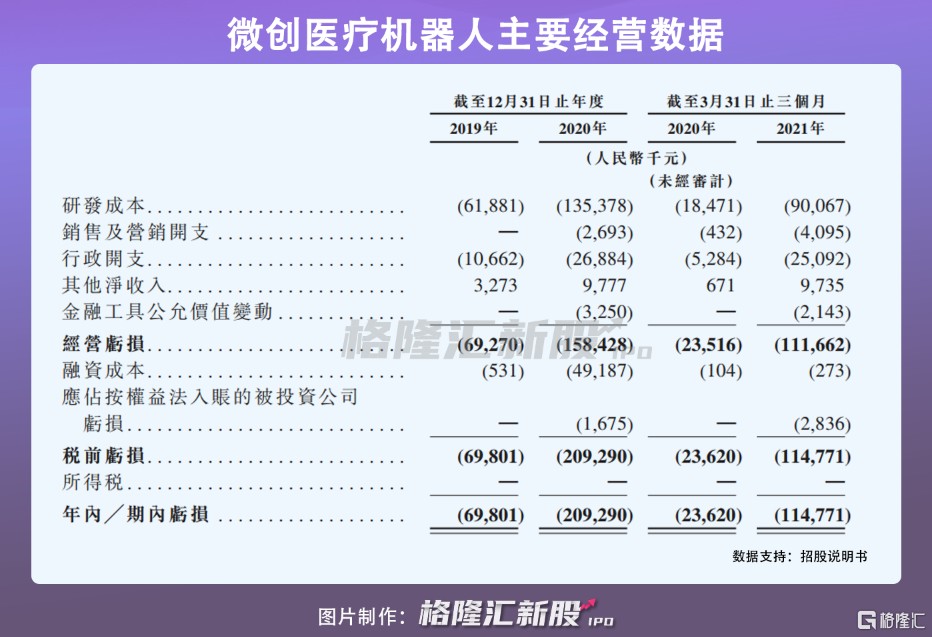

不过,值得注意的是目前微创医疗机器人尚未有产品商业化,依旧处于亏损状态。2019 年-2020 年,微创医疗机器人分别亏损 6980.1 万元、2.09 亿元,2021Q1 公司亏损幅度进一步扩大至 1.15 亿元。亏损的原因主要是其研发支出增加所致,报告期内其研发成本占经营开支总额的 80% 左右。

缓解研发资金压力或许是微创医疗分拆微创医疗机器人上市的原因之一。

2

高瓴为最大外部投资者

自成立以来,微创医疗机器人开展了 A 轮、B 轮融资,并吸引了多方机构投资者介入。

2020 年 9 月,微创医疗机器人完成总额 35 亿元的 A 轮融资,吸引了高瓴资本、CPE 旗下天津镕浩、贝霖资本、远翼投资、凯利易方资本在内的多家知名战略投资者。

随后 10 月,上海常隆向深圳芯龙、惠每康微、易方欣达、高瓴资本在内等 7 名投资方转让其持有的微创医疗机器人 2% 的股权,交易对价为 5 亿元。经过两轮融资后,微创医疗机器人估值达到 250 亿元。

IPO 前,微创医疗透过上海默化持有公司 52.76% 的股份,员工持股平台上海擎祯持有 1.85% 的股份,两者为一致行动人,合计持有公司 54.61% 股份。高瓴资本经过两轮融资加持,合计拥有公司 8.05% 的股份,为最大的外部机构投资者;花椒树远程医学透过上海常隆持有 4.76% 的股份;CRE 源峰通过天津镕浩持股占比为 3.49%。

能够吸引众多明星资本介入,无疑是看中了微创医疗机器人产品上市以及其背后的手术机器人市场。

如今,医学创新已经从传统依靠手艺时代进入到自动化、机器化时代。在此过程中,手术机器人以更高的精确度、灵敏度及控制力获得更多的临床需求。

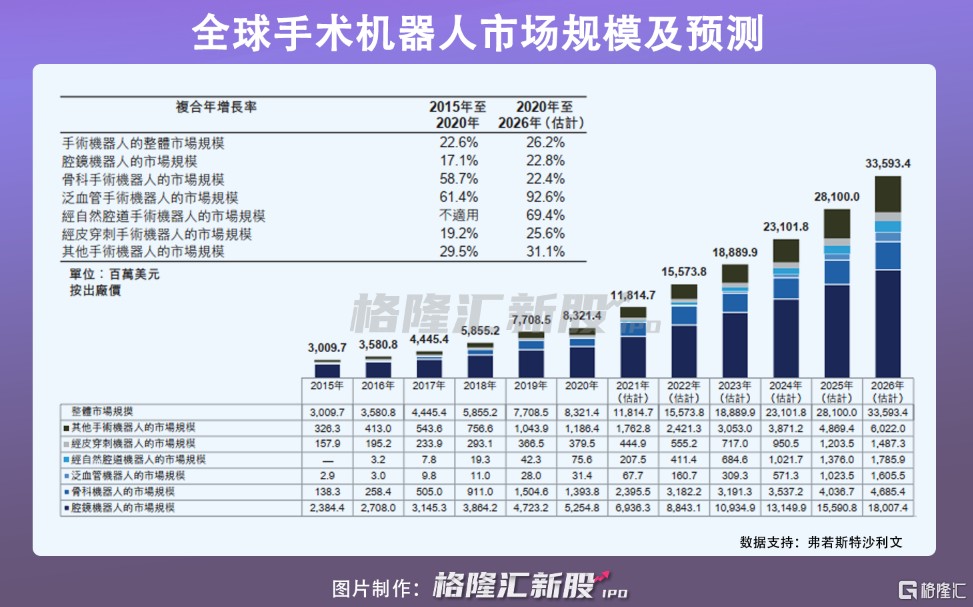

经过数十年的发展,手术机器人市场规模呈现快速增长的态势。根据弗若斯特沙利文数据显示,全球手术机器人市场由 2015 年的 30 亿美元增长至 2020 年的 83 亿美元,年复合增长率达 22.6%,预计将以 26.2% 的年复合增速增长至 2026 年的 336 亿美元。

就中国市场而言,手术机器人行业起步较晚且渗透率较低,预计将以远超全球的 44.3% 年复合增长率增长,市场规模由 2020 年的 4 亿美元增加至2026 年的 38 亿美元。

腔镜手术机器人作为其中最大的细分市场,亦是微创医疗机器人预计最早商业化的领域,在中国市场规模预计将从 2020 年 3.18 亿美元增长至 2026 年的 23.15 亿美元。

不过,从市场竞争来看,美国 Intuitive Surgical 公司的达芬奇机器人一直以来在中国市场拥有垄断地位。即使国内涌现出新一批研发企业,但仍未撼动其市场地位。

达芬奇 Xi 及达芬奇 Si 手术系统是仅有的由国家药监局批准注册的腔镜手术机器人,但即便是市占率最高,其在国内所有三级甲等医院中使用的比例不足 10%。由此可见,手术机器人需求缺口很大,但短时间内迅速放量的难度不小,需要经过长期的市场教育。

3

商业化后的风险

作为新兴科技产物,手术机器人在为医生提供便利及为患者带来福音的同时,技术安全、责任纠纷等问题时有出现,这也是微创医疗机器人未来商业化上市后不容忽视的风险点。

首先,手术机器人是一组器械的组合装置,本身难以避免会存在一定的技术或设计缺陷。此外,手术机器人目前也仅是起到外科手术的辅助作用,仍需要外科医生遥控和机械驱动,即便是经验丰富的外科医生,也难以保证手术运作的万无一失。

若手术中途一旦发生机械故障,对患者的生命健康造成的损害不可挽回。美国食品药品监管局 2015 年就发布数据称,2000 年至 2013 年间,在机器人手术中致死的患者已达 144 人,原因包括 “机器人短路走火”、“零件掉入患者体内” 等,而英国也曾爆出的达芬奇手术机器人 “机器暴走” 事件。

来源:网络

且不说手术具有一定风险,不幸发生时,事后责任认定对于微创医疗机器人在内的相关公司而言也是问题。

手术机器人造成的医疗损害事故,可能因为外科医生操作失误导致的,也有可能是产品设计缺陷或机器质量问题引起的。但目前国内对于手术机器人导致的医疗意外,责任应由哪方来承担,法律上尚无相关的明文规定,换而言之,国内关于医疗机器人的相关标准制定也处于起步阶段。

这类医疗事故一旦发生,发生医患纠纷等问题的概率也会增多。这对于微创医疗机器人而言,医疗事故风险亦是悬在其头顶上的 “达摩克利斯之剑”。

4

小结

手术机器人为医疗外科手术带来了技术革新,提高了手术的精确度和效率,不过随之而来的手术风险、事故责任等问题也需要关注。

微创医疗机器人作为国产手术机器人领域中的一员,旗下蜻蜓眼®三维电子腹腔内窥镜即将商业化上市,但高价格、高成本、高维护的投入并不一定能给医院创收,患者也未必真肯买单,短时间内公司倚靠蜻蜓眼迅速放量实现盈利的难度不小,在产品规模化销售之前,其仍可能陷入持续 “烧钱” 的焦灼现状。