华源医疗:港股” 手套茅 “?

现在还称不上

一场新冠疫情,催生了对医用防护产品的巨量需求,作为医疗手套第一股的英科医疗在A股市场一炮而红。仰望着英科医疗一年25倍的涨幅,手套企业迈向资本市场的脚步也在加快。

继顶级手套、泰能医疗等手套生产企业向港交所递交上市申请后,一次性非乳胶手套制造商及供应商华源医疗(集团)控股有限公司(以下简称 “华源医疗”)也加入赴港 IPO 队伍之中,华泰国际、中银国际为其联席保荐人。

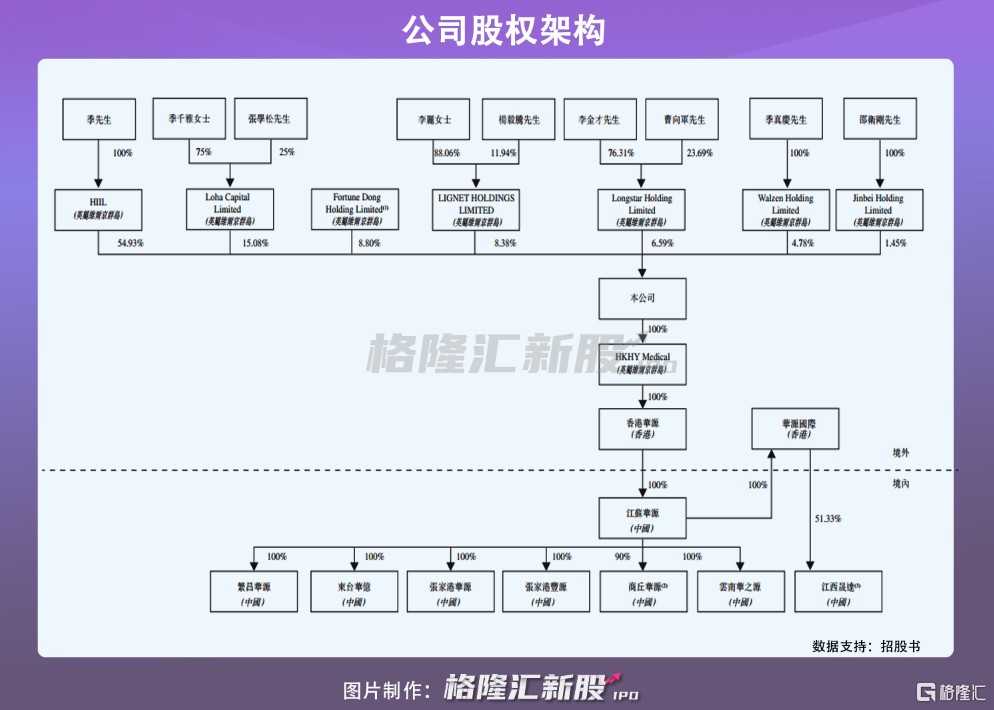

华源医疗成立于 2005 年,旗下主要运营附属公司江苏华源曾于 2016 年在新三板挂牌,因筹划上市便于 2019 年从新三板摘牌。从股权架构来看,其创始人及实际控股股东为季伟源,通过 HIIL 持有公司 54.93% 股份;Loha Capital Limited 持股 15.08%,背后是季伟源的女儿季千雅与张学松共同持有。

在疫情蔓延之下,全球一次性手套市场格局正经历重新洗牌。虽然华源医疗在手套市场中占有一席之地,但也不免面临市场竞争加剧,业绩高增长回落等窘境。

1

疫情带来业绩高增

一次性手套包括乳胶手套、丁腈手套、PVC 手套(聚氯乙烯手套)和 PE 手套(聚乙烯手套)。其中,PVC 手套不含蛋白质过敏原,可作为乳胶手套的绝佳替代选择,且具有透气性好、耐酸碱、抗静电等特点,可用于医学检查、食品处理、家居及一般工业用途。不过,其缺点是弹性一般,无法用于手术。

相较之下,丁腈手套提供高度的舒适性、敏感性及灵敏性,同时具有更好的弹性,对油、多种有毒化学品及溶剂具有很好的耐受性,特别应用于医学检查及涉及传染性物质的高风险情况。但每千只价格(174.3 元-716.7 元)偏高于 PVC 手套(74.1 元-353.4 元)。

与其他企业全覆盖手套产品不同的是,华源医疗侧重于一次性非乳胶手套,主要产品包括聚氯乙烯手套(包括 PVC 手套及聚氯乙烯合成手套)以及丁腈手套。其中,聚氯乙烯手套占据其收入绝对大头,在 70% 以上,而丁腈手套占比约在 20%-25%。

在 2020 年之前,华源医疗业绩其实并不出众,甚至出现下滑态势。追溯到华源医疗还在新三板上市期间,公司营业收入在 2017 年创下历史最高,同期归母净利润首次超过 8000 万元,增速达到 1 倍以上。但从 2018 年开始,华源医疗营收及利润双双下滑,2019 年收入同比下降 25% 至 3.51 亿元,归母净利润更是大幅下滑 85% 至仅 667.6 万元,这主要是由于公司产品大多销往海外市场,而中美贸易摩擦升级以及市场竞争加剧,导致公司产品平均售价均有所下降。

到了 2020 年,因疫情带来的医用防护用品需求 “风口”,加上产品在国内市场中量价齐升,公司各项财务指标得以呈现爆发式增长。华源医疗营业收入增逾 2 倍至 10.65 亿元,归母净利润达 4.66 亿元,增长近 69 倍,创下历史新高。

期间毛利率,也由 2019 年的 8.7% 上升至 2020 年的 59.4%,2021 年 Q1 进一步提升至 63.5%;同期纯利率由 1.9% 增长至 43.8%,2021 年 Q1 达 44.8%。得益于此,华源医疗现金流状况也有所改善,经营活动现金流入净额在 2020 年达到 6.05 亿元。

可以说,疫情救了华源医疗。

2

业绩高增难以为继

疫情过后,华源医疗还能维持业绩高速增长吗?

这个答案恐怕是否定的。

此前,海内外手套需求大增,以及供不应求导致的产品价格上涨是造成华源医疗业绩大增的主要原因,而从目前来看,“量”、“价” 这两方面都将回归常态。

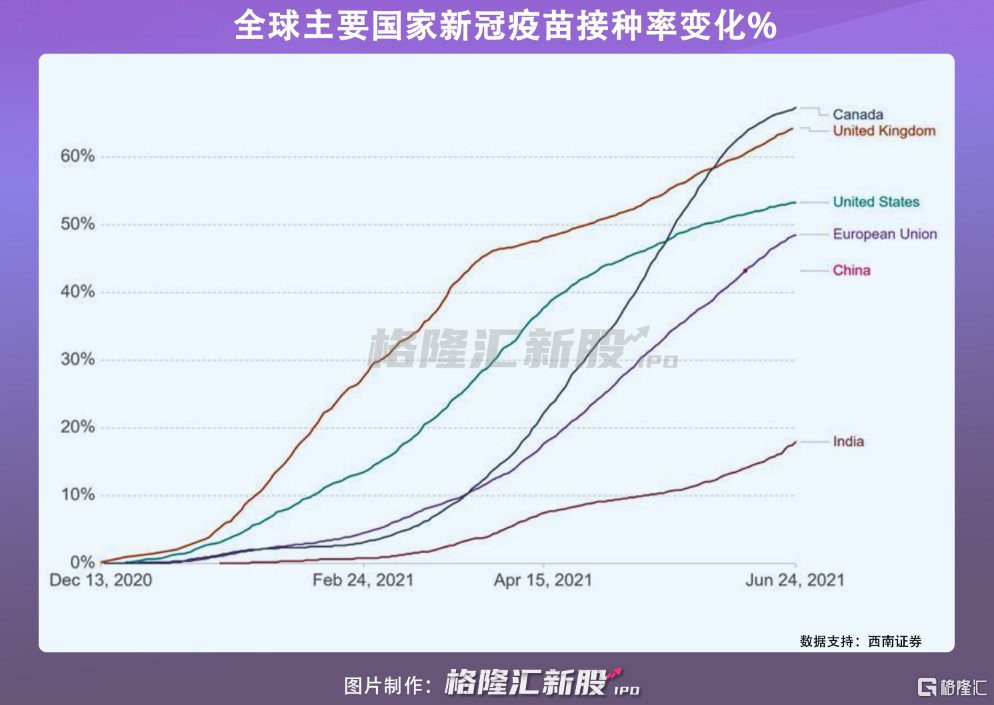

从海内外手套需求来看,全球一次性手套市场销售量由 2016 年的 4063 亿只稳步增长至 2019 年的 5290 亿只,年复合增长率在 9.2%。新冠疫情爆发后,2020 年全球一次性手套销量暴增 23% 至 6527 亿只,随着全球主要国家疫苗接种有效推进以及疫情防控趋于常态化,预计增速将会放缓到 13.1%,市场规模到 2025 年达 12103 亿只。

其中,2020 年 PVC 手套市场占有率最大,达 38.7%;其次是丁腈手套、乳胶手套,市场份额分别为 34.3% 及 20.4%。考虑到目前一次性手套行业的产品结构正在转型,丁腈手套、PVC 手套在众多应用场景中会逐渐取代其他手套市场,预计到 2025 年丁腈市场将成为最大的手套市场,达到年销量 4748 亿只。对于华源医疗而言,随着丁腈手套、PVC 手套市场的扩大对其产品销量有一定的支撑。

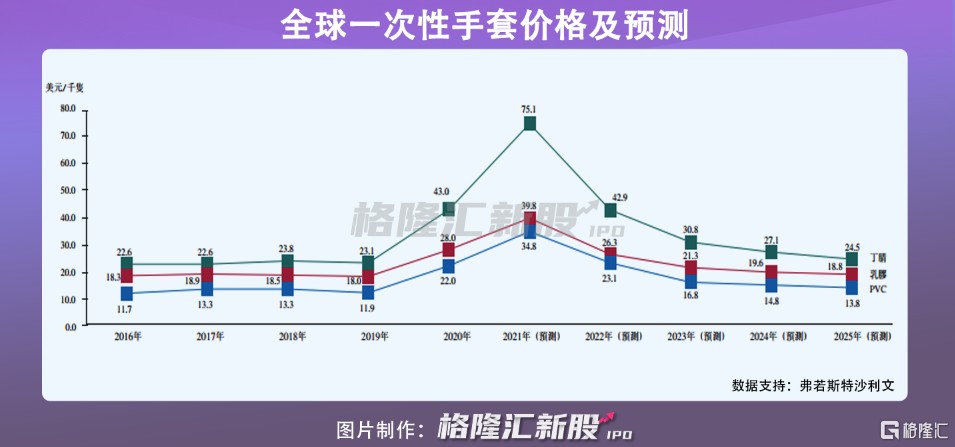

尽管销售量在未来趋稳或逐步提升,但销售价格回落可能才是影响未来业绩增长的最关键因素。从现在来看,相关手套产品的平均销售价格已于 2021 年初达到峰值,华源医疗亦坦言此后售价逐渐回落至更合理的水平。

可以看到,对于华源医疗乃至整个手套市场来说,2021 年可能是其业绩规模的高峰,自此之后,市场规模及业绩增速恐怕将回归常态。

3

竞争加剧,产能扩张落后

疫情加速一次性手套市场产能转移,其市场格局或因此改变,这意味着市场竞争将会愈来愈激烈,对于华源医疗是 “危” 还是 “机”?

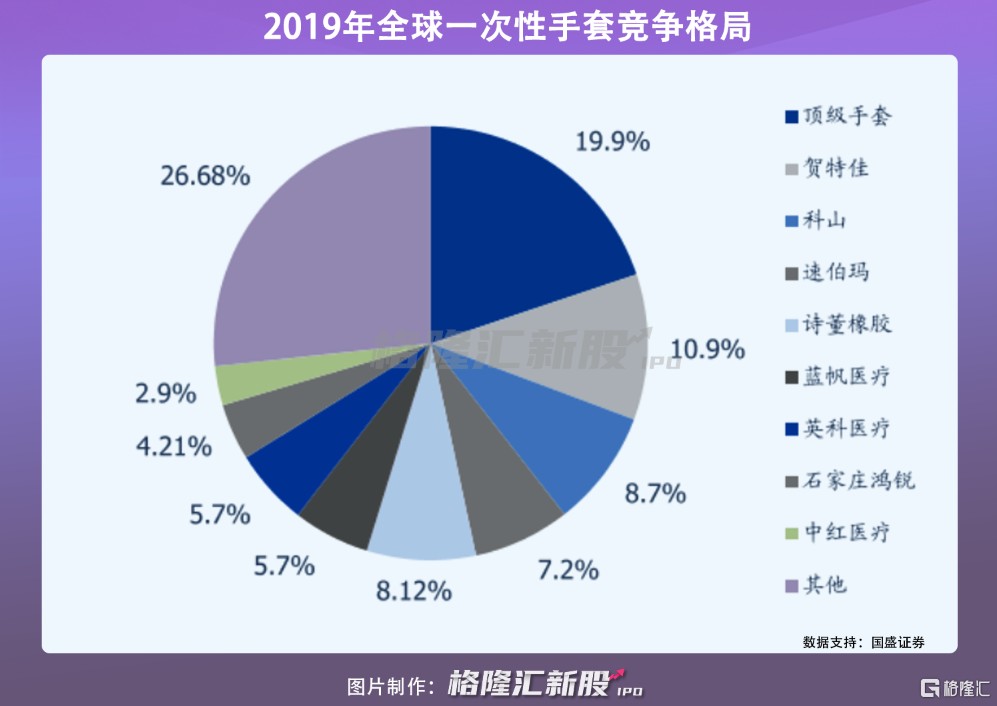

到 2020 年底,全球约有 200 至 250 家大型手套制造商,产能主要集中在马来西亚。头部企业包括顶级手套、贺特佳、科山橡胶。而国内企业,英科医疗和蓝帆医疗 2019 年市场份额均为 5.7%,其次是石家庄鸿锐和中红医疗。

以最大生产商顶级手套为例,其在全球范围内已经拥有了 47 家工厂,设有 765 条生产线,总装机产能为每年 930 亿件。从销量占比来看,丁腈手套占 43%,天然橡胶乳胶手套占 46%。其赴港募资后将添加 333 条双模具生产线,年产能在 2025 年前达到 1930 亿只手套。

国内企业中,英科医疗作为国产手套一哥,自 2020 年 3 月起,至少发布了 7 个扩产项目,若建设完成,公司手套总产能接近每年 2500 亿只。此外,其目前赴港上市也处在排队进程中,募集资金预计用于九江、安庆以及东南亚国家手套生产基地建设。

蓝帆医疗 2020 年亦先后披露了总计近 600 亿只的手套扩产计划。可以看到,疫情催生医疗手套需求,在生产跟不上需求的情况下,手套生产商通过扩大产能,比时间、比规模来提高企业竞争力,抢占市场份额。

在产能方面,华源医疗恐怕稍显逊色。目前,公司分别在中国江苏省、云南省及江西省经营三个生产基地,包括 54 条聚氯乙烯手套生产线及五条单模丁腈手套生产线,估计总年产能分别为87 亿只聚氯乙烯手套及 6.06 亿只丁腈手套。正在建设的产能有云南生产基地建造四条双模丁腈手套生产线,以及河南生产基地,预计分别增加 13.9 亿只。

可以看到,华源医疗扩产后的产能也仅有百亿只,远不足以与英科医疗、蓝帆医疗等国内企业相对比,这样一来,公司在市场竞争中地位显些被动。

4

小结

到 2020 年底,中国约有 10-20 家丁腈手套制造商,约 40-50 家聚氯乙烯手套制造商。论销售收入,华源医疗排名相对靠后,在中国丁腈手套行业中排名第 7,市占率 1.7%;在中国一次性手套制造商中以 2.3% 的市场份额排名第 9;在全球手套市场中仅 0.8% 的市场份额。

在全球手套市场扩张及洗牌的过程中,头部企业扩张速度更快而使得其市场占有率提升,同时规模化使得制造成本降低,头部企业更能将售价压低从而加速挤兑中小企业份额。如此一来,尽管卖手套很赚钱,若没有达到一定规模化生产,华源医疗不仅会面临市场竞争加剧带来的利润侵蚀,甚至会面临产能过剩的局面。