港股上市首日開盤即破發,被美團瘋狂看好的理想這次還行嗎?

燒錢壓力之下,理想領先蔚來先行回港。嘗試撕下曾經的 “增程式” 標籤走向純電,理想離自己的 “理想” 還有多遠?

8 月 12 日,理想汽車正式登錄港交所交易,成為繼小鵬之後第二家完成在美國和中國香港市場雙重上市的公司。

開盤一度跌超 1.6%,截至發稿,股價為 117.7 港元,跌幅約-0.25%。

值得注意的是,昨日理想汽車港股暗盤已經破發,股價一度跌 4%。

而反觀美股,截至美東時間 8 月 11 日收盤,理想汽車的美股收盤價 30.72 美元,約合 238 港元。

資料顯示,理想汽車此次回港與半個月前小鵬汽車回港的形式相同,採用 “雙重主要上市” 形式。

一般來説,中概股迴歸 A 股或港股有三種途徑:其一是從美股退市重新在 A 股或港股上市,其二是保留美股同時在港股二次上市,其三是保留美股上市地位在美股和港股分別上市,也就是雙重主要上市。

而雙重主要上市所面對的監管更加嚴格,需要受到美國證券交易委員會(SEC)和香港證券及期貨事務監察委員會(SFC)的共同監管。

按照港交所要求,二次上市需在合格交易所擁有至少兩個完整會計年度的合規記錄,而此前選擇在香港雙重主要上市的小鵬和如今的蔚來,在美上市均只有一年,不滿足此要求。

因此選擇要求更高的 “雙重主要上市” 方式,或許只是一種無奈之舉。

“蔚小理” 中,只有更早登陸美股蔚來在理論上符合港交所的二次上市要求,也被傳在 3 月就已經提交了赴港上市申請,但由於涉及用户信託持股等問題而被推遲。

據悉,理想汽車總裁沈亞楠表示,理想內部目前也在研討回歸 A 股可能性。

背靠美團,“蔚小理” 中理想歷史融資額最低

之所以造車新勢力在美上市後還要紛紛擠破頭回港,主要原因還是造車過於燒錢。

2020 年,蔚來、小鵬、理想的淨虧損分別為 53.04 億元、27.32 億元和 1.52 億元。理想汽車在上一季度實現盈利,可今年第一季度再度轉為虧損,金額達到 3.6 億元,超過了去年全年虧損的總和。

在實現內生穩定造血之前,外部融資才是短期續命的唯一王道。歷史上,它們也都是靠融資撐過一輪又一輪的比拼的。

據統計,截至 2021H1, 理想、蔚來、小鵬融資總金額分別為 36 億美元、54 億美元和 46 億美元左右。當然,小鵬回港後,又融了 140 億港元,已經超越蔚來的歷史融資額。

從融資規模上看,理想的規模最小。相比特斯拉,這一數據更是小巫見大巫。截至 2021H1,特斯拉的總融資規模為 202 億美元,超過 “造車新勢力” 三家之和。

天眼查顯示的融資歷程中,理想的主要互聯網背景是美團,國資方背景則是首鋼基金。

截至 IPO 前,理想汽車董事長兼 CEO 李想通過 Amp Lee Ltdchigu 23.79%,可行使投票權高達 75.74%;美團持股 13.23%,投票權為 4.21%;王興個人通過 Zijin Global Inc 持股 6.76%。此外,公眾通過存托股份和直接持股已經擁有超過 50% 的股份。

新款批量交付中,收入仍在激增,但還處於虧損中

在創立理想汽車之前,創始人李想曾經有過兩次創業經歷。

第一次創業做的是電子產品測評網站——泡泡網,對標太平洋、中關村等競爭對手,但最終僅名列第三;第二次做的是汽車垂直類網站——汽車之家,2005 年成立,2006 年就成為汽車垂直網站第一名,2013 年在紐交所掛牌上市。

2015 年李想從汽車之家卸任,開始專注造車。

2015 年 4 月,北京車和家信息技術有限公司成立,這就是理想汽車的母公司。

2019 年 12 月,理想 ONE 開始交付。

到 2021 年 4 月,理想 ONE 累計銷量已經突破 5 萬輛,創下造車新勢力最快交付記錄;2021 年 5 月,新款理想 ONE 正式發佈。

據招股書披露的數據,截至 2021 年 6 月,理想汽車已經交付了 63000 輛理想 ONE。這意味着在過去的 2 個月時間裏,理想 ONE 就交付了約 1 萬輛車,其中 6 月交付 7713 輛理想 ONE,均為 2021 款理想 ONE,同比增長 320.6%,環比增長 78.4%。同時,理想汽車 6 月新增訂單量超過 1 萬,創下歷史新高。2021 年第二季度,理想汽車累計交付 17575 輛,同比增長 166.1%。

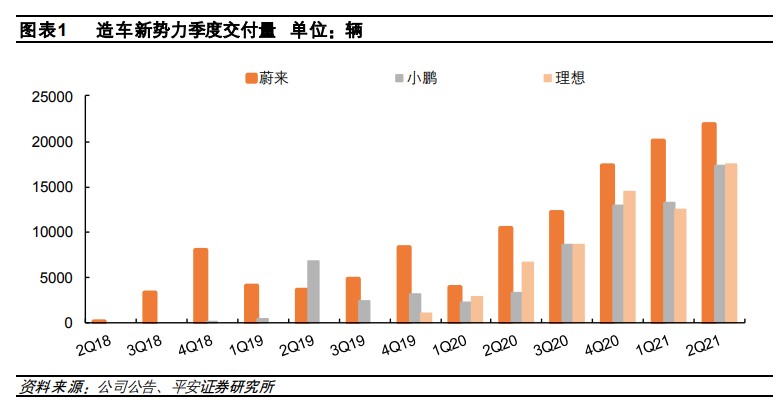

對比其他造車新勢力,二季度理想交付量僅次於蔚來,理想 ONE 排名單一車型銷量第一。

蔚來二季度交付量為 21896 輛,小鵬二季度交付量為 17398 輛。

單 6 月數據來看,蔚來 6 月交付車輛 8083 輛,略高於理想汽車;小鵬汽車 6 月份交付量為 6565 輛。

理想汽車年產能為 10 萬輛,擴建後,預計到 2022 年將達到 20 萬輛/年。公司銷量目標為在 2025 年達到 160 萬輛。

收入方面,2019 年、2020 年以及 2021 年 Q1,理想汽車分別實現營業收入 2.84 億元、95.56 億元和 35.75 億元。

淨利潤方面,2018 年、2019 年、2020 年以及 2021 年 Q1,淨虧損分別為 15 億元、24 億元、1.51 億元和 3.6 億元。

造車新勢力,到底誰是地表最強?

除造車新勢力” 蔚小理” 三家公司和傳統車企外,互聯網造車之風也越刮越大,華為、360 專攻智能網聯服務;百度、滴滴、字節切入細分自動駕駛領域,而小米想要做整車一族。

同時 “下週回國” 賈躍亭也帶着 FF 登陸美股了,預計將在明年實現 FF 91 的車輛交付。

在目前內外交戰的局面下,新勢力之爭中,“蔚小理” 們到底有哪些區別,誰更強?

1、技術路線

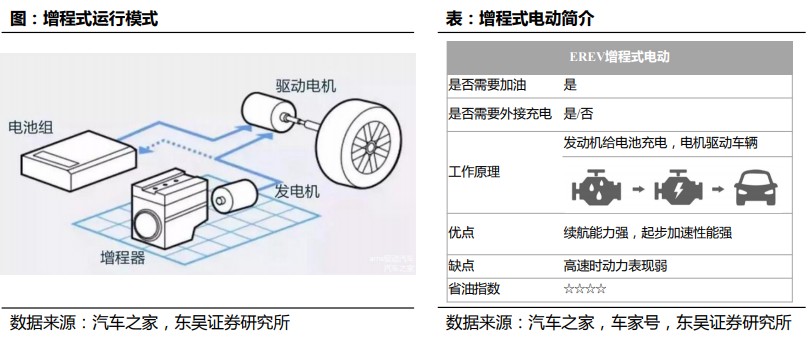

理想汽車與其他兩家有所區別,是國內首創增程式技術路線的車企。

增程式電動汽車,簡稱 EREV(Extended-Range Electric Vehicle),又叫做串聯式混合動力。這類車型是在純電動汽車的基礎上,裝備了一個小型的輔助發電機組 “增程器”,以備電池電量不足時為其充電。理想 one 配備電池 +55L 油箱,提供快充、慢充和加油發電三種能源補給形式,可實現 1080km 續航里程。

從技術角度説,增程式電動車搭載的發動機就相當於一個 “充電寶”,是給車輛供電用,而驅動這輛車跑起來的,依舊是車輛的電動機。但由於發動機不直接驅動車輪,所以它不需要變速箱,避免了起步時可能帶來的頓挫感,還降低了成本。

相比純電動汽車,增程式動力系統的成本明顯更低。

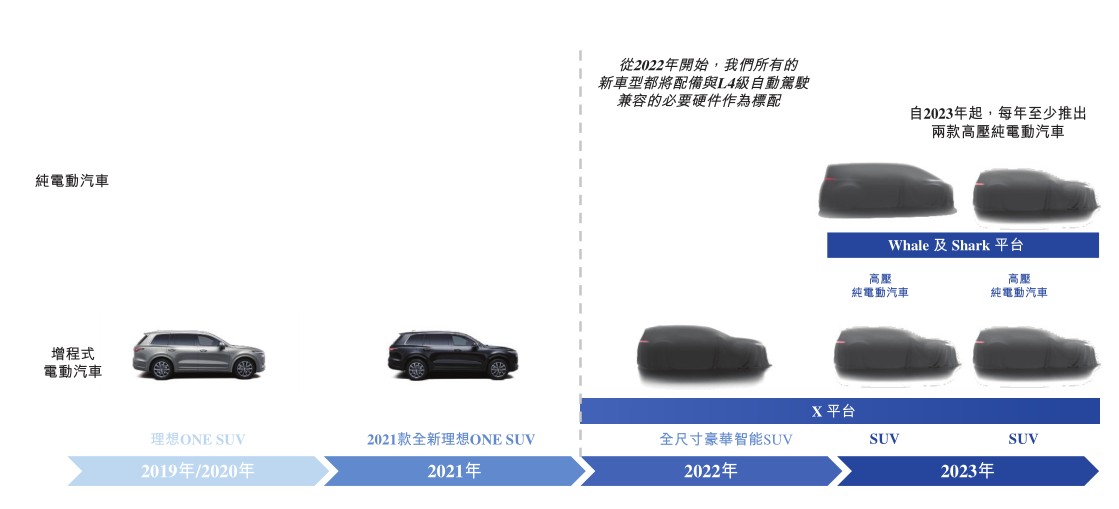

在原有的增程式電動平台的基礎上,理想也在同步研發高壓純電平台 Whale 以及 Shark 平台,目標為車型充電 10min 能夠完成 400km 的連續續航,在高壓充電樁設備的前提下,保證電動車可以接受高電壓的充電方式。

但在電驅及電控板塊,蔚來(蔚然動力)自研核心部件,理想的自研比例最低。

在電動化路徑的選擇上,新勢力均以為消費者安裝家用充電樁的方式為主,特色化發展思路上,理想採用增程式解決方案 + 家充;小鵬自建家充樁 + 超充站並引入第三方充電樁;蔚來採取自建充電樁、換電以及一鍵加 電 + 家充樁等方式;特斯拉則更多采取家充 + 自建超充站的方式。

此外,在電動汽車的下半場——自動駕駛領域,理想略微落後。小鵬汽車主打智能化定位,在泊車功能方面實現領先,首發停車場記憶泊車功能。

蔚來基本完成 L3 自動駕駛行車功能,而理想 L3 級別的則需要等到今年 9 月才能實現。

2、產品車型

在車型領域,每家公司的品牌主旨,因此打造產品的思路也不同。

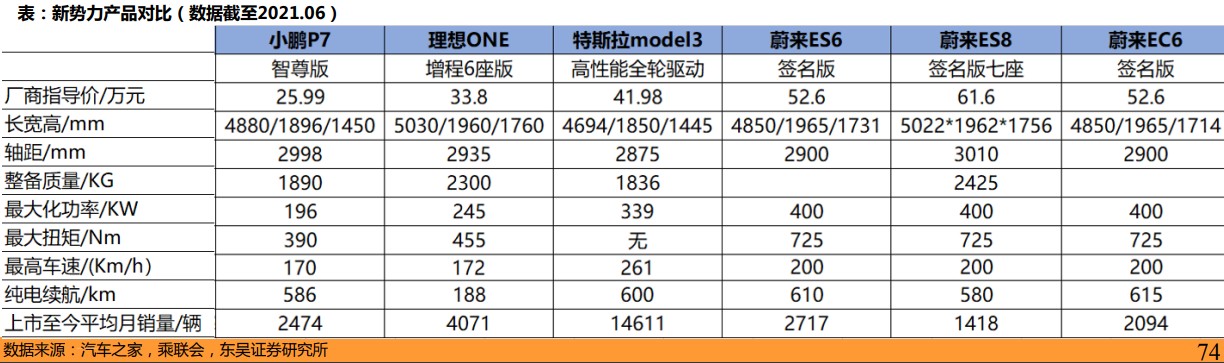

理想汽車追求的是 “移動&幸福的家”,只有一款車型,即理想 ONE,但會持續迭代出新款。

最新款理想 ONE 價格 33.8 萬,2021 款理想 ONE 車型純電續航里程微增 8km 至 188km,通過將油箱容積增大 10L 實現 NEDC 續航里程達 1080km 的水平,增加 280km。

相比之下,蔚來的車型比較多,ES8 定位 45-62 萬元大型豪華 SUV,ES6/EC6 價格繼續下沉定位 36-50 萬元中大型 SUV。隨即進入轎車市場,ET7 定位 45-51 萬元大型豪華轎車,後續 ET5 等轎車市場價格下沉至 30+ 萬元。

小鵬汽車的產品則價格定位更低,定在 15-30 萬元之間,包括 G3、P7、P5 等智能車型,且其智能駕駛軟件 XPILOT 已經開始實現收入。

3、財務數據

收入對比來看,依靠大體量車型,蔚來目前的收入規模最大,2020 年收入為 162.58 億元,接近理想汽車的 2 倍;小鵬 2020 年收入為 58.44 億元,排名末位。

毛利率角度,蔚來高於理想高於小鵬,2021Q1 蔚來的毛利率為 19.48%,理想的毛利率為 17.26%,小鵬的毛利率為 11.18%。

毛利率與規模效應息息相關,因此規模做得越大,毛利率就能拉得越高。相比之下,特斯拉 2021 年中報已經實現 1443.64 億元收入,毛利率達到 23%。

淨利潤方面,造車新勢力三家均處於虧損中。理想汽車曾經在去年四季度實現單季度盈利,但很快再次轉虧,且今年一季度虧損 3.6 億,遠超去年一季度。

但有特斯拉珠玉在前,已經多個季度實現穩定盈利。未來理想汽車作為虧損額最少的一家,有望率先實現盈利。

費用方面,從絕對值來看,理想的研發費用及其他費用均為最低。從費用率看,也處於較低水平。2021 年第一季度,蔚來、理想、小鵬的研發投入分別為 6.87 億元、5.15 億元和 5.35 億元,研發費用在整體營收中的佔比分別為 8.61%、14.41%、18.13%。

不過蔚來、小鵬的研發費用率已經逐步從高位降低到與理想大致相當的水平,蔚來 2021Q1 的研發費用率更是已經低於理想。

單車收入方面,蔚來的單車收入在 40 萬元左右,理想接近 30 萬元,小鵬則在 20-25 萬元之間。三家新勢力的單車收入呈現逐漸增加的趨勢。

單車虧損來看,理想最少。

增程式轉純電動,能不能行?

從數據對比來看,無論是技術路線、還是車型,理想屬於一條道走到黑,體現在收入和利潤上,就是 “摳門”。

但這種選擇對於理想來説,是把雙刃劍。

一方面,增程式技術路線 + 單一車型使得理想汽車的摳門變得可能,很顯然,理想的單車虧損額在三家造車新勢力中最小。

但另一方面,作為造車新勢力,它們面臨的情況與傳統車企相差很大。傳統車企的地位已經相對穩固,但造車新勢力每一季都要靠新產品和競爭對手打一次。

而只靠單一車型的理想,能否在每一次戰役中都取得勝利,這是一個概率事件。

多產品線佈局的蔚來和小鵬,還可以 “東邊不亮西邊亮”,但理想只能心繫一車。

另外,在技術角度,增程式與其他形式走了幾乎完全不同的兩條路。

純電、氫燃料等都是力圖直接改變提供能源的形式,而增程式則是盡其所能地榨乾每一滴油的價值。這種技術在日本銷量最高的 NOTE 上也有使用,因為成本低 + 續航不錯。

但未來,隨着新能源汽車賽道戰局正在不斷深入,更徹底的純電動汽車必然會是各家爭奪的重點,包括政策上也會向純電傾斜,如上海此前宣佈 2023 年 1 月 1 日起,對消費者購買或受讓插電混動汽車的(含增程式),不再發放專用牌照額度。

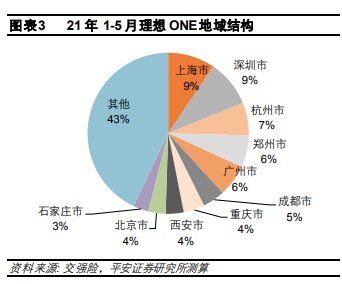

雖然沒有蔚來對上海市場那麼依賴,但上海一直也是重要銷量來源之一。

為應對這個問題,曾經認為 “純電難以成功” 的理想也不得不開始轉向純電了。

在聆訊資料中,理想汽車表示,從 2023 年開始,計劃每年至少推出兩款高壓純電動新車型。

目前,公司已經在計劃開發高壓純電動平台的關鍵部分,比如高壓空氣壓縮機。為促進純電動汽車商業化,理想還計劃部署一個由超快充電站構成的高功率充電網絡。

高壓純電平台的目標是為車型充電 10min 能夠完成 400km 的連續續航,在高壓充電樁設備的前提下,保證電動車可以接受高電壓的充電方式。

但對於 “摳門” 的理想來説,這一轉變可能並不容易。

首先是消費者對理想的認知和定位問題,以往理想汽車打開市場依靠的就是獨家的 “增程式”,當它決定推出純電時,能否得到消費者的認可首先是一個最大的問題;

其次是競爭對手不等人,對於此前已經選定了增程式技術路線的理想汽車來説,現在要從頭開始在純電動領域積累,已經失去了時間紅利,等於走了彎路。而且由於理想三電的自研比例較低,因此要做純電,大概率電池要外購,想要實現在續航等關鍵指標上的優勢,可能性已經不大。

除此之外還有成本問題,為了應對純電動,一條新的生產線也是必不可少的;本次赴港募集資金就包括建設廠房、採購新的生產設備、建立新的產線等。但同時增程式還不願意放棄,募資計劃中仍然包括下一代增程式電動車的研發。

聚焦於單一產品的理想汽車通過技術優勢、單一車型零部件採購成本優勢等,能夠將費用率控制在較低的水平。而一旦要從單線作戰改為多線作戰,不僅意味着精力分散,也面臨着技術、營銷、規模效應等原先優勢的喪失。

有這麼多資金需求,能二次募資當然也必然要選。

不過,對於理想來説,也不是全無機會,因為消費者雖然對續航里程已經不再焦慮,但對充電時間還在焦慮。

因此,對理想來説,在純電領域可能的發力點是快充,這也是三電裏面理想為數不多的自研部分。

未來 3 年,對於理想汽車真正實現 “理想”,可能是至關重要的三年。