小鵬最虧錢,蔚來最燒餞,理想最摳錢

小鵬奪銷冠,但營收、淨利潤均墊底;蔚來雖營收和研發投入均最高,但增長也最為乏力;理想整車毛利率最高,但是淨虧損同比仍在擴大。

隨着小鵬汽車於 3 月 28 日晚正式對外公佈年報,造車新勢力 “蔚小理” 均已交出 2021 年的成績單。

三張答卷略有差異。總體來看:小鵬奪銷冠,但營收、淨利潤均墊底;蔚來雖營收和研發投入均最高,但增長也最為乏力;理想整車毛利率最高,在同樣銷售超 9 萬輛汽車的背景下,其渠道、管理等費用最低,但是,其淨虧損同比仍在擴大。

小鵬奪銷冠,蔚來掉隊

從最初蔚來一枝獨秀,到 “蔚小理” 三足鼎立,再到蔚來 “掉隊” 的聲音不絕於耳,新勢力江湖格局的演變一直是外界關注的焦點。

2021 年 7 月,蔚來的交付量被理想和小鵬超越,此後,蔚來連續多月無緣月度銷量冠軍,而小鵬和理想卻大有勢如破竹之勢。

小鵬汽車 2021 年銷量在 “蔚小理” 陣營中位居第一。數據顯示,2021 年,小鵬總交付量為 98155 輛,較 2020 年的 27041 輛增長 263%。其中,P7 交付量為 60569 輛,較 2020 年的 15062 輛增長 302%。

儘管理想汽車的銷量是三家中最少的,但相比蔚來和小鵬,理想 ONE 這款產品的單兵作戰能力幾乎是無出其右。2021 年,理想銷量錄得 90491 輛,同比增長 177.4%。

2021 年,蔚來交付新車 91429 輛,增長 109.1%,同比增幅墊底。且 2022 年 1 月和 2 月,其分別交付新車 9652 輛、6131 輛,同比分別增長 34%、10%。從蔚來目前的增長勢頭來看,企業亟需新產品注入動力。

2022 年是蔚來汽車的產品大年。據悉,3 月 28 日,蔚來第二代技術平台 NT2 的首款車型 ET7 已經開啓交付;定位中型職能電動轎跑 ET5 將於 9 月開啓交付;而定位中大型高端五座 SUV 的 ES7 將於二季度發佈,計劃於三季度開啓交付。隨着新產品的陸續到來,蔚來的頹勢,也或將得到改變。

小鵬下半年也將上市 G9,逐步向高端發力,理想 L9 則是在中大型 SUV 的基礎上再上一步。

小鵬營收、淨利潤均墊底,理想整車毛利率最高,蔚來營收居首

相比蔚來和理想,小鵬汽車價格較為親民,在 “蔚小理” 陣營中,小鵬雖然賣得最好,但營收卻是倒數第一,與此同時,小鵬的淨利潤和整車毛利率均墊底。

2021 財年,小鵬汽車總營收為 209.9 億元,較 2020 年的 58.4 億元增長 259.1%,即便獲得顯著的增長,但其總營收依然位居末位。此外,小鵬汽車毛利率(即汽車銷售毛利潤佔汽車銷售收入的百分比)為 11.5%,相較 2020 年年度的 3.5%,即便有不小的提升,但與競爭對手相比,小鵬的整車利潤率還是處於較低水平。

源於更為高端的產品定位,蔚來汽車的總營收在 “蔚小理” 陣營中居首。2021 年,蔚來總營收為 361.4 億元,較上一年度增長 122.3%,且其整車毛利率也僅次理想,為 20.1%,上一年度則為 12.7%。

蔚來汽車創始人、CEO 李斌解釋稱,這主要受益於單車銷售收入的提升以及 75 度三元鐵鋰電池包帶來的成本優化。

理想汽車總營收由 2020 年的 94.6 億元增加至 2021 年的 270.1 億元,同比增加 185.6%。緣於供應鏈管理的成本控制提升,自 2021 年 5 月 2021 款理想 ONE 推出以來,交付量日益增加,使平均售價增加,理想車輛毛利率由 2020 年年度的 16.4% 上升至 2021 年年度的 20.6%,位列 “蔚小理” 陣營第一。

此外,得益於遠超對手的成本控制能力和運營效率,理想 2021 年淨虧損僅為 3.215 億元,但淨虧損仍同比擴大 111.9%。同期的小鵬和蔚來,淨虧損分別為 48.6 億元、40.16 億元。其中,小鵬淨虧損同比擴大 30.3%,蔚來淨虧損同比收窄 24.3%。

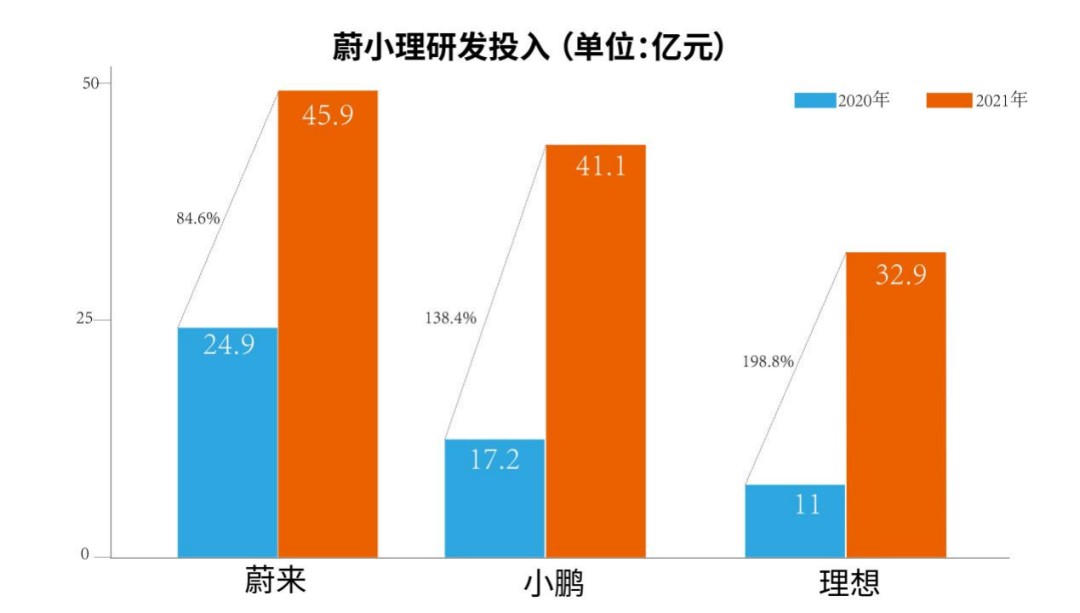

研發投入蔚來最大,理想增幅最高

“研發投入對蔚來的長遠競爭力至關重要,2022 年,我們就能看到去年加大研發的投入的部分成果。2022 年,我們計劃交付基於 NT2 的三款全新車型。” 李斌在 2021 年 Q4 財報電話會議上如是表示。

2021 年,蔚來的研發投入超過小鵬、理想位居第一。研發費用增加主要由於研發職能人員的增加以及新產品和技術的設計及開發成本增加所致。2021 年,蔚來的研發費用為 45.9 億元,較 2020 年增長 84.6%。

從研發投入絕對值來看,蔚來目前處於領先地位,但如果從研發投入同比增幅的視角來看,理想幾乎是遠超蔚來和小鵬。

理想汽車創始人、董事長兼 CEO 李想表示,“從 2021 年開始,我們就開啓了智能駕駛的全自研,語音 AI 技術方面也建立了強大的團隊,從域控制器到下一代的電子電信架構,都構建了非常好的自研團隊。”

基於此,理想汽車的研發費用由 2020 年的 11 億元增加 198.8% 至 2021 年的 32.9 億元。而同期,小鵬的研發費用則為 41.1 億元,較 2020 年的 17.2 億元增長 138.4%。

理想拓展渠道最瘋狂,費用也最低

理想拓展渠道最瘋狂,費用也最低

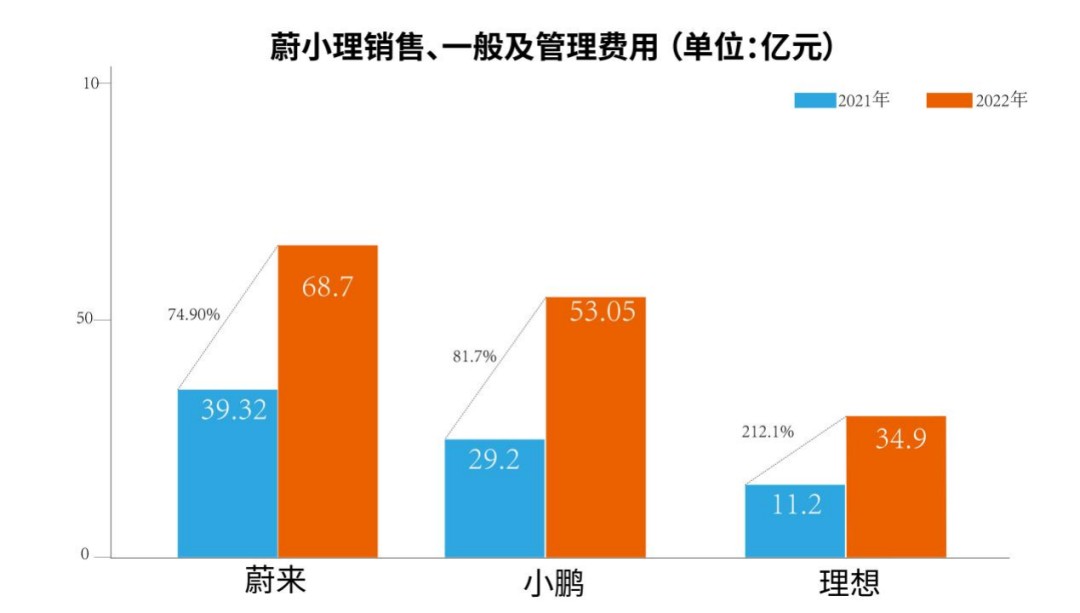

緣於人員增加導致僱員薪酬增加,以及隨着公司銷售網絡的擴大,營銷及推廣活動及租金支出增加,理想汽車的銷售、一般及管理費用由 2020 年年度的 11.2 億元增加 212.1% 至 2021 年年度的 34.9 億元。

可以看出,理想汽車在渠道層面的佈局極為兇猛。理想方面透露,“2021 年,公司大幅擴張直營及服務網絡,年末零售中心數量幾乎是去年末的 4 倍。” 截至 2021 年 12 月 31 日,理想於 102 個城市擁有 206 家零售中心,並於 204 個城市運營 278 家售後維修中心及理想汽車授權鈑噴中心。

2021 年,蔚來的銷售、一般及行政費用為 68.7 億元,較上一年度增長 74.9%。主要由於銷售及服務職能的人員成本增加、與銷售及服務網絡擴展相關的成本增加以及增量營銷及促銷費用增加所致。

數據顯示,蔚來現有 46 個蔚來中心和 341 個蔚來空間,覆蓋全球 155 個城市。“我們在中國 146 個城市擁有 60 家蔚來服務中心和 179 家授權服務中心。2022 全年,蔚來計劃在中國市場新增不少於 100 個銷售網點,新增超過 50 家蔚來服務中心和授權服務中心。” 李斌如是説。

而同期,小鵬汽車的銷售、一般及行政開支為 53.05 億元,較 2020 年的 29.2 億元上升 81.7%。截至 2021 年 12 月 31 日,小鵬汽車銷售門店持續快速擴張,包括 357 間運營中門店,覆蓋 129 個城市。

本文作者:吳靜,來源:汽車商業評論,原文標題:《小鵬最虧錢,蔚來最燒餞,理想最摳錢》