少见!利率交易惊现 “熔断”,市场加息预期一夜巨变

美债流动性急剧恶化,利率期货市场罕见熔断,投资者开始押注市场动荡使美联储的加息周期被迫结束。

3 月 15 日周三,硅谷银行倒闭风波蔓延至利率期货市场,由于期货价格飙升美国利率期货市场惊现 “熔断”,市场加息预期一夜巨变。

当地时间上午 9:14 左右,随着美债流动性急剧恶化,利率期货市场罕见熔断,交易暂停两分钟,2 年期美国国债收益率一度下跌 54 个基点至 3.71%,为 9 月中旬以来最低,交易意外暂停影响了与有担保隔夜融资利率(SOFR)相关的 6 月、7 月和 8 月期货,以及 8 月和 9 月联邦基金利率期货。

被视为 “美联储喉舌”、有 “新美联储通讯社” 之称的华尔街日报记者 Nick Timiraos 在最新的文章中指出,硅谷银行引发的一系列市场动荡,或暗示美联储的加息周期宣告结束,他在文中开门见山地说:

越来越多的投资者认为,因过去一周内美国两家地区性银行倒闭引发的金融动荡,使美联储结束加息周期。

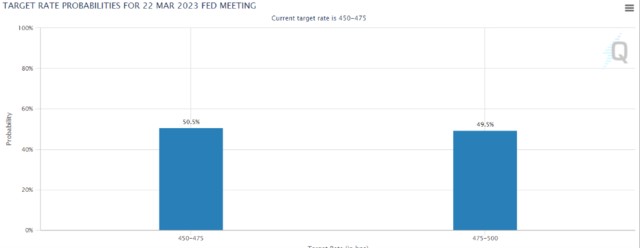

根据芝商所编制的数据,周三利率期货市场的投资者认为美联储在 3 月的议息会议上不加息的可能性已经略高于 50%,显著高于周二的 30%。市场预测 3 月议息会议之后,美国联邦基金利率将保持在 4.5% 至 4.75% 之间。

Timiraos 说,在过去八次的议息会议上,美联储都决定提高利率,以应正处 40 年来高位的通胀,但硅谷银行产生的风暴和动荡的市场无让美联储的加息计划多了不确定性,使其在讨论其下一步控制通胀的举措时需要更多权衡。

仅一周,市场对美联储加息路径出现 “惊天逆转”,期货市场交易预测美联储有望在 7 月前开始降息。周三,市场认为到年底,美联储将利率降至 4% 以下的可能性接近 70%。而几天前,当美联储主席鲍威尔在国会听证会上暗示 3 月可能加息 50 个基点时,投资者一度认为今年年底利率峰值将会达到 5.6%。

Timiraos 担忧,美国银行业的危机可能只是个开始,如果融资市场出现更严重的崩溃,美国国债出现崩盘,可能会使美联储的加息决定更加困难。当前美联储正在缩减 8.3 万亿美元的资产负债表,其中就包括 5.3 万亿美元的美国国债,如果美债市场崩盘,美联储所面临的情况将比去年的英国央行更为复杂:

去年 9 月,英国央行面临一场由政府债券收益率上升引发的危机,而英国国债债券收益率上升反过来又引发了这些债券的大量抛售,从而压低了价格并进一步推高了收益率。英国央行当时面临 “死亡循环”,而现在如果美债市场崩盘,美联储的遭遇可能会比英国央行更为复杂。

周三,前波士顿联储主席 Eric Rosengren 在社交媒体上表示,加息应该暂停:

金融危机造成需求破坏,银行减少信贷可用性,消费者推迟消费,企业推迟支出。加息应该暂停,直到可以评估需求遭到破坏的程度。