强监管当前,银行股转跌,科技股再挺美股走高,中概高涨,京东涨近 8%

美国首次申请失业救济人数超预期回升、三周来首次增长,仍强劲的劳动力市场有放缓迹象。投资者押注美联储加息进尾声、利率接近峰值,关注点转向周五公布的 2 月通胀指标 PCE。纳指又创六周新高,标普近六周新高;白宫呼吁加强银行监管,金融板块独跌,被大摩首次下调评级的嘉信理财跌 5%;周三步入技术性牛市的纳斯达克 100 连创七个月新高;芯片股指数涨超 1%、连日跑赢大盘;京东创年内第二大日涨幅、盘中曾涨近 10%,蔚来涨超 6%,拼多多涨近 5%,阿里涨超 3%。泛欧股指两连涨至三周高位,H&M 涨 16%,力挺零售板块涨近 4%。德国 3 月 CPI 放缓仍高于预期,四季度美国 PCE 超预期上修,德债收益率创两周新高,两年期美债收益率又创一周新高,均连升四日。美元指数回落,接近七周低谷。原油反弹,本周三度创两周新高。美国天然气跌近 4%,徘徊两年半低谷。黄金反弹至一年高位。伦锡十连涨再创一个多月新高,伦镍止步四连阳跌至一周低位。

投资者押注欧美央行加息将结束、利率接近峰值,且银行业动荡将进一步缓和,风险偏好持续回暖。欧美股市继续上行,国债价格齐跌、收益率盘中转升。

周四盘前公布的美国上周首次申请失业救济金人数超预期回升,三周来首次增长,表明劳动力市场依然强劲,增长却有放缓迹象,让美联储更有理由结束加息行动。在银行股抛售高潮已过,美联储官员周四表态暗示,还需要为遏制高通货而继续紧缩。

里士满联储主席巴尔金称,现在对 5 月怎样加息没有任何看法,通胀仍很高,若通胀风险持续,可以进一步加息,鉴于前景面临的不确定性,利率路径有范围很广的可能结果;波士顿联储主席柯林斯称,银行业的压力让人难以判断怎样的利率政策合适,但再加息 25 个基点似乎是合理的,她目前预计会适度收紧货币,然后维持到今年底;明尼阿波利斯联储主席卡什卡利称,他致力于让通胀回落到目标 2%,现在还没有完全明确金融系统动荡会产生什么影响。

银行业强监管呼之欲出,拜登政府周四呼吁加强对中型银行的监管,银行股盘中转跌,因客户撤资规模超预期而被摩根士丹利首次下调评级且大砍目标价后,资管巨头嘉信理财大幅回落。

评论指出,金融业的压力让美联储加息更有可能酿成经济衰退。但柯林斯周四和上周鲍威尔的表态呼应,称银行业的阵痛可能相当于加息 25 个基点。因为信用环境收紧,所以可能之后不需要进一步加息。分析师也认为,信用环境收紧可能相当于更激进的加息。投资者的关注点转向本周五将公布的联储青睐通胀指标 PCE 2 月表现。

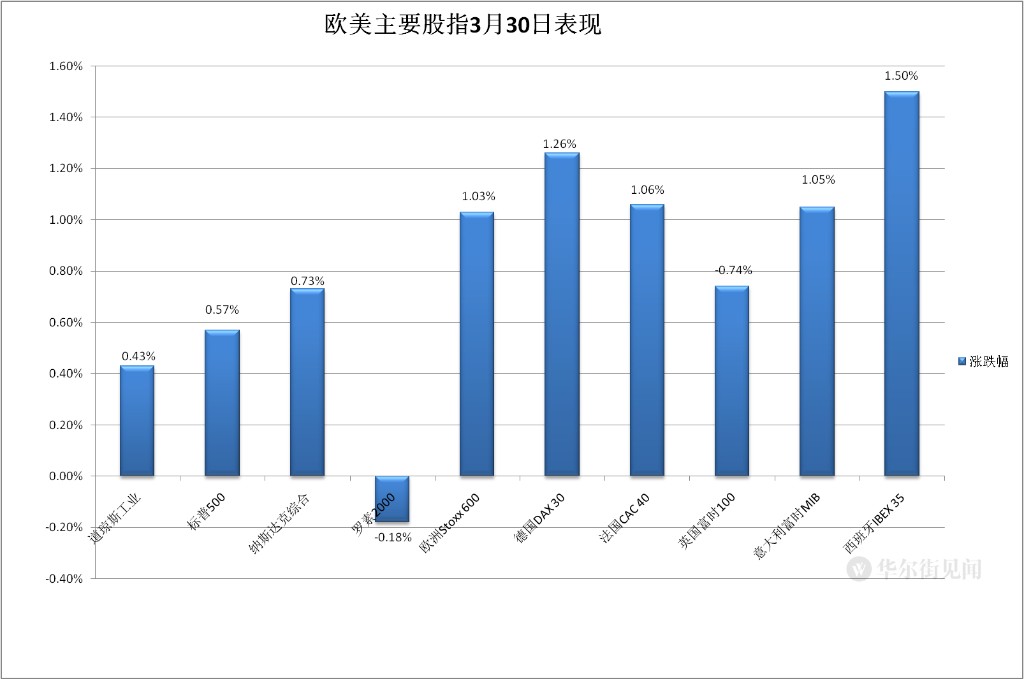

欧美主要股指周四继续齐涨。营业利润超预期强劲的 H&M 为首,零售股领涨欧股。科技股仍是美股走高的主力,周三刚刚步入技术性牛市的纳斯达克 100 指数站稳牛市区间。中概股表现更胜大盘一筹。公布分拆京东工业、京东产发、让其各自独立申请在港上市后,京东股价大涨,创将近三个月来的今年内第二大盘中涨幅。

周四公布的两大欧元区经济体总体通胀放缓,但表现各异:西班牙 3 月 CPI 同比增速超预期放缓至 3.1%,几乎较 2 月增速减半,德国 3 月 CPI 增速 7.8%,低于 2 月却还高于市场预期 7.5%。欧洲央行鹰派官员和华尔街分析师都警告,剔除能源和食品价格的两国核心通胀仍高企。

同时,美国公布四季度 GDP时披露,当季美联储青睐的通胀指标 PCE 增速第二次上修至 4.4%,略高于预期的 4.3%。德美两国通胀相关指标均较预期强劲,欧美国债收益率加速脱离欧市盘初刷新的日内低位,德债收益率创 3 月中以来新高。美债收益率在美股盘中回落,两年期收益率仍保住升势,继续攀升。

德国 CPI 提振欧元汇率,欧元兑美元涨至一周来高位,加之银行业担忧消退,美元指数重回跌势,不但跌至一周低位,而且靠近一周前所创的 2 月初以来低谷。

纳指又创六周新高 标普近六周新高 金融板块独跌 芯片股连日跑赢大盘 京东创年内第二大日涨幅

三大美国股指集体高开,盘中表现不一。早盘刷新日高时,纳斯达克综合指数一度涨约 1%,标普 500 指数曾涨超 0.7%。道琼斯工业平均指数盘初刷新日高曾涨逾 188 点、涨近 0.6%,午盘之初转跌。午盘标普和纳指的涨幅有所收窄,此后道指转涨,三大指数尾盘涨幅均有所扩大,一度接近日高。最终,三大指数均在周二集体收跌后连涨两日,但涨幅较至少 1% 的周三缓和。

纳指收涨 0.73%,报 12013.47 点,连续两日创 2 月 15 日以来六周新高,在连跌两日后连涨两日。标普收涨 0.57%,报 4050.83 点,在周三收创 3 月 6 日以来新高后,又创 2 月 17 日以来新高。道指收涨 141.43 点,涨幅 0.43%,报 32859.03 点,在周三创 3 月 8 日以来收盘新高后,又创 3 月 6 日以来新高,和标普均在周二止步三连阳后连涨两日、最近六个交易日内第五日收涨。

价值股为主的小盘股指罗素 2000 收跌 0.18%,跌落周三反弹所创的 3 月 21 日上周二以来高位,跑输大盘。周三较去年 12 月末低位反弹 20% 后,科技股为重的纳斯达克 100 指数早盘曾涨超 1%,周四收涨 0.91%,连续第二日创去年 8 月以来收盘新高,连续两日跑赢大盘。

标普 500 各大板块早盘齐涨,午盘金融板块转跌,最终只有金融一个收跌。涨 1.2% 的房产和涨 1.1% 的芯片股所在 IT 板块领涨。亚马逊所在的非必需消费品涨 0.9%。

芯片股总体连涨两日,且连续两日跑赢大盘。费城半导体指数早盘涨幅曾达到 2%,最终和半导体行业 ETF SOXX 均收涨逾 1.6%,创去年 4 月以来新高。标普 500 的 IT 板块成份股中,AMD 涨近 1.9%,英特尔涨 1.8%,英伟达涨近 1.5%,而周三涨超 7% 的美光科技盘初转跌,早盘曾跌超 1%,收跌 0.7%。

龙头科技股大多上涨,特斯拉收涨 0.7%,连涨两日,继续刷新 3 月 21 日上周二以来高位。FAANMG 六大科技股大多连涨两日,奈飞收涨逾 1.9% 至 2 月 17 日以来高位;亚马逊涨近 1.8% 至 2 月 7 日以来高位;Facebook 母公司 Meta 收涨 1.2%,刷新上周五所创的去年 5 月 5 日以来高位,苹果收涨近 1%,继续刷新去年 9 月 12 日以来高位,微软涨近 1.3%,刷新上周五所创的去年 8 月 19 日以来高位,而周三结束三日连跌的谷歌母公司 Alphabet 跌近 0.5%,刷新周二所创的 3 月 16 日以来低位。

银行股总体早盘转跌。连涨四日的银行股指标 KBW 银行指数(BKX)收跌 1.2%,地区银行指数 KBW Nasdaq Regional Banking Index(KRX)收跌 2%,地区银行股 ETF SPDR 标普地区银行 ETF(KRE)也跌 2%,均回吐周三反弹的涨幅,3 月至少跌超 20% 的势头不改。

大银行中,截至收盘,富国银行跌近 1.6%,美国银行跌近 1.3%,摩根大通跌 0.3%,摩根士丹利跌近 0.2%,而花旗涨近 0.3% 高盛涨逾 0.1%。此外,被摩根士丹利首次将其增持评级下调、降至持有、并将目标价从 99 美元大幅下调 31% 降至 68 美元后,资管巨头嘉信理财(SCHW)收跌约 5%,在标普 500 成份股中跌幅最大,大摩发现嘉信理财的银行存款客户以一个月 200 亿美元的速度撤资、是大摩分析师预期的两倍。

地区银行股中,第一共和银行(FRC)收跌 4%,西太平洋合众银行(PACW)收跌 4.4%,KeyCorp(KEY)收跌 2.3%,Zions Bancorporation(ZION)收跌 2.4%,阿莱恩斯西部银行(WAL)收跌 0.4%,收购硅谷银行大部分资产的第一公民银行股份(FCNCA)收跌 0.8%,结束两日连创历史新高之势。

两家本周二复牌、开始在场外交易市场交易的银行股中,已倒闭的纽约币圈银行 Signature Bank(SBNY)收跌 21.4%,回吐周三大反弹逾 81% 的部分涨幅,硅谷银行母公司 SVB 金融集团(SIVB)收跌 7.7%,在周三涨超 167% 抹平周二收盘跌幅后回落。

波动较大的个股中,在提议募股筹资 3 亿美元时再次警告可能申请破产保护后,家庭用品零售商 3B 家居(BBBY)收跌 26.2%;维珍集团旗下小型卫星发射公司 Virgin Orbit(VORB)收跌 16%,盘后一度跌超 50%,该司未能锁定必要的融资需求,融资失败后,CEO 裁员 90%,称将在可预见的未来放弃运营;四季度营收超预期猛增 283%、EPS 亏损低于预期的电动汽车充电网运营商 EVgo(EVGO)收涨 22.1%;因看好其会受益于拜登政府的降低通胀法而被高盛将评级从中性上调至买入后,储能解决方案供应商 Fluence Energy(FLNC)收涨 14.7%;被 B. Riley 首次覆盖给予买入评级的鞋履零售商 Crocs(CROX)收涨 4.9%;被 D.A. Davidson 将评级从中性上调至买入、认为除了严重衰退的环境外、该司较预期进一步下行的风险优先后,薪资和人力资源技术供应商 Paycom Software(PAYC)收涨近 3.7%;最近被 Susquehanna 上调中性评级至正面的嘉年华邮轮(CCL)收涨 2.7%。

热门中概股总体连涨三日,继逆市反弹的周二之后,本周第二日跑赢大盘。纳斯达克金龙中国指数(HXC)收涨 2.4%。中概 ETF KWEB 和 CQQQ 分别收涨近 1.9% 和 1%。拆分两家公司并让其独立上市的京东跳空高开约 6%,午盘涨幅一度接近 9.7%,收涨 7.8%,创 1 月 4 日以来最大盘中和收盘涨幅。媒体称旗下菜鸟准备在港上市后,阿里巴巴早盘曾涨超 4%,收涨逾 3%,本周累计涨近 20%。其他个股中,截至收盘,蔚来汽车、金山云、虎牙涨超 6%,拼多多涨近 5%,富途证券涨超 4%,斗鱼涨超 3%,腾讯音乐、微博、唯品会涨超 2%,腾讯粉单、小鹏汽车涨超 1%,老虎证券涨 0.6%,网易涨 0.2%,而百度、新东方跌超 2%。

欧股方面,周二小幅回落的泛欧股指连涨两日,本周第三日收涨。在周三创 3 月 10 日以来收盘新高后,欧洲斯托克 600 指数又收创 3 月 9 日以来新高。主要欧洲国家股指连涨四日。公布在截至 2 月的第一财季营业利润超预期猛增 58% 后,全球第二大时装零售商 H&M 大幅收涨 16.3%,领涨斯托克 600 成份股,力挺所在的零售板块领涨。受益于央行利率将见顶预期的房产板块也涨 3.7%,共同领跑,银行板块涨 1.5% 至一周高位。

金融股中,上周五跌 5.2%、连续第二日创历史新低的瑞信欧股(CSGN)收涨 1.5%,瑞银欧股收涨 3.4%,在宣布前 CEO Sergio Ermotti 重掌帅印后连续第二日涨超 3%,均连涨四日。德意志银行欧股收涨 0.6%,连涨两日,未逼近上周五大跌所创的去年 10 月以来五个月低位。

德债收益率创两周新高 两年期美债收益率又创一周新高 均连升四日

欧洲国债价格总体连跌四日,收益率盘中转升、最终连升四日,在德国 CPI 和美国 PCE 公布后刷新日高。英国 10 年期基准国债收益率收报 3.51%,日内升 5 个基点,在欧市早盘曾下测 3.41% 刷新日低,美股盘前升破 3.55%,继续刷新 3 月 22 日以来高位;基准 10 年期德国国债收益率收报 2.37%,日内升 4 个基点,欧市盘初曾降至 2.23% 刷新日低,日内降约 10 个基点,后持续拉升,美股盘前逼近 2.40%,刷新 3 月 15 日以来高位;2 年期德债收益率收报 2.72%,日内升 9 个基点,在欧市盘初下破 2.52% 刷新日低至 2.517%,日内降约 11 个基点,美股盘前逼近 2.80%,也创 3 月 15 日以来新高。

美国 10 年期基准国债收益率在亚市盘中曾逼近 3.60 刷新日高,日内升近 3 个基点,靠近周三接近 3.61% 所创的 3 月 22 日上周三以来高位,但很快回落,欧市盘初曾下破 3.54% 刷新日低,日内降约 3 个基点,美股盘前公布德国 CPI 和美国 PCE 后曾升破 3.59%,接近日内高位,美股开盘后持续回落,到美股收盘时约为 3.55%,日内降约 1 个基点,在连升两日后连续两日回落。

对利率前景更敏感的 2 年期美债收益率在欧股盘初下破 4.04% 刷新日低,美股盘前曾升破 4.16%,连续四日刷新 3 月 22 日以来高位,到美股收盘时约为 4.12%,日内升约 2 个基点,连升四日。

美元指数回落 接近七周低谷

欧元兑美元持续上行,美股盘前曾涨至 1.0935,刷新 3 月 23 日上周四以来高位、向 23 日所创的 3 月 2 日三周来高位靠近,美股收盘时仍处 1.0900 上方,日内涨约 0.6%。英镑兑美元在美股午盘曾接近 1.2400,创 2 月 2 日以来新高,美股收盘时接近 1.2390,日内涨约 0.6%。

追踪美元兑欧元等六种主要货币一篮子汇价的 ICE 美元指数(DXY)在亚市早盘接近 102.80 刷新日高至,日内涨逾 0.1%,未到欧股开盘已转跌,并持续下行,美股早盘曾跌破 102.10,日内跌近 0.6%,逼近上周四跌破 102.00 所创的 2 月 3 日以来盘中低位,日内跌 0.55%。

到周四美股收盘时,美元指数处于 102.20 下方,日内跌近 0.5%;追踪美元兑其他十种货币汇率的彭博美元现货指数跌约 0.4%,刷新周二所创的 2 月 2 日以来低位,和美元指数都在周三结束两连跌后回落。

离岸人民币(CNH)兑美元跌破 6.91,创 3 月 16 日跌至 6.9139 以来盘中新低,后持续回涨,美股午盘收复 6.88。北京时间 3 月 31 日 5 点 59 分,离岸人民币兑美元报 6.8749,较周二纽约尾盘涨 191 点,抹平周三回落的跌幅,最近五个交易日内第二日上涨。

连日反弹的加密货币盘中转跌。比特币(BTC)在亚市早盘曾涨破 2.91 万美元,时隔一周又创去年 6 月以来新高,后很快跌落 2.9 万美元,并持续下行,美股午盘跌穿 2.8 万美元后一度跌至 2.77 万美元下方,较日高跌去约 1500 美元、跌超 5%,美股收盘时略低于 2.8 万美元上方,最近 24 小时跌超 1%。

原油反弹 本周三度创两周新高 美国天然气跌近 4% 徘徊两年半低谷

美元走软、加之市场看好中美经济前景,支持国际原油期货盘中转涨,抹平周三结束两连阳的跌幅。在周四亚市盘中刷新日低时,美国 WTI 原油跌至 72.61 美元,日内跌近 0.5%,布伦特原油跌至 77.86 美元,日内跌超 0.5%,欧市盘初转涨后保持涨势,美股午盘刷新日高时,美油涨至 74.63 美元,日内涨约 2.3%,布油涨至 79.55 美元,日内涨超 1.6%。

到收盘时,WTI 5 月原油期货收涨 1.40 美元,涨幅 1.92%,报 74.37 美元/桶,布伦特 5 月原油期货收涨 0.99 美元,涨幅 1.26%,报 79.27 美元/桶,和美油均刷新周一和周二所创的 3 月 13 日上上周一以来收盘新高。

美国汽油和天然气期货继续齐跌。NYMEX 4 月汽油期货收跌近 0.3%,报 2.6614 美元/加仑,继续跌离周二所创的 3 月 6 日以来收盘高位,在连涨两日后连跌两日;NYMEX 5 月天然气期货收跌 3.7%,报 2.104 美元/百万英热单位,在周四即月合约转为 5 月合约后,接近 2020 年 9 月以最低位,周三到期的 4 月合约连续三日创 2020 年 9 月以来新低。

评论称,周四打击天然气的因素包括,美国能源部下属能源信息署(EIA)公布的上周美国 EIA 天然气库存减少 470 亿立方英尺、降幅低于市场预期,以及,Freeport LNG 在得州的 LNG 出口工厂有望在去年 6 月发生爆炸暂停出口后全面重启运营。

伦锡十连涨再创一个多月新高 伦镍止步四连阳 黄金反弹至一年高位

伦敦基本金属期货周四表现不一。伦锡小幅上涨,连涨十日,2 月下旬以来首次收盘逼近 2.6 万美元,连续四日创至少一个月新高。周三止步五连涨的伦铝反弹,逼近周二所创的三周多来高位。而伦镍跌超 2% 领跌,在连涨四日后连跌两日,不但继续跌离周一和周二所创的三周来高位,而且自上周四以来首次收盘跌破 2.32 万美元。连涨三日的伦铜回落,未能继续靠近上周四所创的三周高位。三连阳的伦铅收平,止住连续三日创约四周新高的势头。

纽约黄金期货 4 月合约在周四亚市盘中刷新日低至 1954.9 美元,日内跌逾 0.6%,欧股早盘转涨,盘中加速上行,美股午盘一度涨破 2000 美元至 2002.4 美元,本周首次突破这一关口,日内涨 1.8%。

最终,COMEX 4 月黄金期货收涨 0.68%,报 1980.30 美元/盎司,抹平周三回落的跌幅,靠近上周四所创的去年 3 月 10 日以来收盘高位。而 COMEX 6 月黄金期货收涨 0.66%,报 1997.70 美元/盎司,创去年 3 月 10 日以来主力合约收盘新高。