市场与美联储持续博弈 非农数据能否为降息预期 “添一把火”?

美国劳工部将于北京时间周五 20:30 公布 4 月非农就业数据。市场预计 4 月非农就业人数将增加 18 万人,这将是自 2020 年 12 月以来的最小增幅,低于 3 月的 23.6 万人。

智通财经 APP 获悉,美国劳工部将于北京时间周五 20:30 公布 4 月非农就业数据。随着加息的累积和延迟效应开始影响经济的广泛领域,美国 4 月非农就业人数预计将出现近两年半以来最小增幅。一项对经济学家的调查显示,预计 4 月非农就业人数将增加 18 万人,这将是自 2020 年 12 月以来的最小增幅,低于 3 月的 23.6 万人。

但这份备受关注的就业报告可能不会给正在与高通胀作斗争的美联储官员带来安慰,因为经济学家预计,4 月工资增长仍将相当强劲。失业率预计将升至 3.6%,但这一水平仍处于历史低位。

周三,美联储将隔夜基准利率再上调 25 个基点,至 5.00%-5.25% 的区间,并暗示可能暂停自上世纪 80 年代以来美联储最快的货币政策紧缩行动,不过,美联储仍保持了鹰派立场,鲍威尔表示,通胀仍然远高于目标水平,货币紧缩的全部影响需要时间才能体现出来。而鉴于我们认为通胀需要一些时间才能下降,因此降息还不合适。自 2022 年 3 月以来,美联储已将其政策利率上调了 500 个基点。

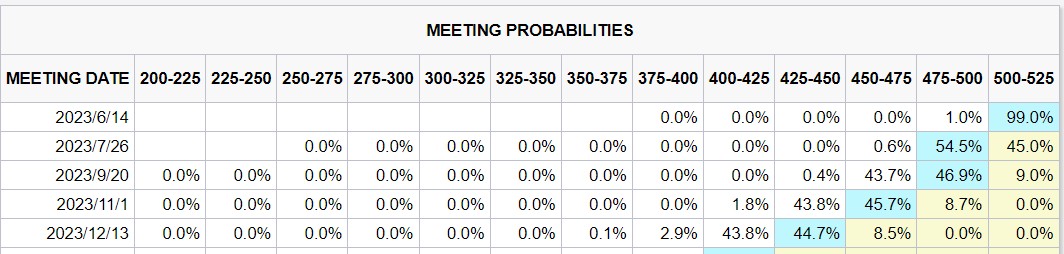

但是,利率期货市场对于降息的态度却与鲍威尔的最新发言相左。交易员们仍在大力押注美联储年前降息至少约 50 个基点,CME“美联储观察工具” 显示,多数交易员押注美联储年前有可能降息至 4.25%-4.50%。

“劳动力市场的增长正在缓慢地减速,但没有崩溃,” 富国银行高级经济学家 Sam Bullard 表示,“目前劳动力市场仍有韧性,但趋势是势头继续放缓。”

另外,虽然 18 万人的预期将是就业增长连续第三个月放缓,但新增就业岗位仍远高于满足适龄劳动人口增长所需的每月增加 7 万至 10 万个。

然而,一些经济学家认为,劳动力市场夸大了经济的健康状况,指出消费者支出和就业增长之间存在分歧,以及工人生产率的持续下降。消费者支出在 2 月和 3 月陷入停滞;生产率已连续五个季度同比下降,这是自 1948 年政府开始跟踪该数据以来持续时间最长的一次。

Vested 驻纽约首席经济学家 Milton Ezrati 表示:“在一个经济增长的年份,这是非常奇怪的,我认为这说明企业正在囤积员工。企业主管还记得 2021 年的情况,他们不想面临缺人。”

经济学家还指出,就业增长越来越集中在休闲和酒店业以及州和地方政府,这些部门的就业率仍低于疫情前的水平。

由于借贷成本高企和金融市场压力下紧缩的信贷条件,经济衰退的风险越来越大,招聘形势可能会迅速改变。

NatWest 首席分析师 Kevin Cummins 表示:“一个关键问题是,裁员和信贷紧缩将在多大程度上波及整体经济,这主要取决于消费者支出的维持情况。如果消费者支出大幅放缓,那么银行业动荡/信贷紧缩对就业的总体影响可能会相当大。”

目前,市场普遍的共识是,至少在第四季度之前,美国经济将继续创造就业机会。

服务业可能是 4 月份预期就业增长的主要来源。预计商品生产部门将进一步裁员,主要反映建筑业和制造业的下滑。

由于利率上升对房屋建设的影响,建筑业将是激进货币政策收紧的早期牺牲品。

工资增长温和

经济学家预计,4 月份的平均时薪将增长 0.3%,增速与 3 月份持平。这将使 4 月份工资的同比增幅保持在 4.2% 不变。

但以雇佣成本指数和亚特兰大联储的薪资追踪指数等其他指标衡量,工资仍显示出增长势头。即使以目前的速度,就业报告中的工资增长仍然过于强劲,无法与美联储 2% 的通胀目标保持一致。

Wrightson ICAP 首席经济学家 Lou Crandall 表示:“今年春季,该数据的增速可能会趋于稳定,从而缩小与其他工资数据的差距。”

另外,平均每周工作时间预计将保持在 34.4 小时不变。这表明,部分公司可能正在减少工作时间,而非裁员。

用以计算失业率的家庭调查的细节可能会被淡化。市场预计,家庭就业在 3 月份飙升后将有所放缓。

劳动力参与率,即处于工作年龄的美国人有工作或正在找工作的比例,预计将保持在 62.6% 不变。由于 25 至 54 岁人群的比例处于疫情前的水平,劳动力参与率进一步提高的空间有限。

安永 - 博智隆驻纽约高级经济学家 Lydia Boussour 表示:“劳动力供应的反弹令人鼓舞,因为它可以作为抵御工资压力上升的减压阀。然而,劳动力参与率仍然受到人口结构的限制,随着形势恶化和就业机会变得稀缺,未来几个季度应该会面临压力。”