半年前 “做空” 巨亏后,“大空头” 最新动作:重仓中概,加码做空美国芯片股、包括英伟达

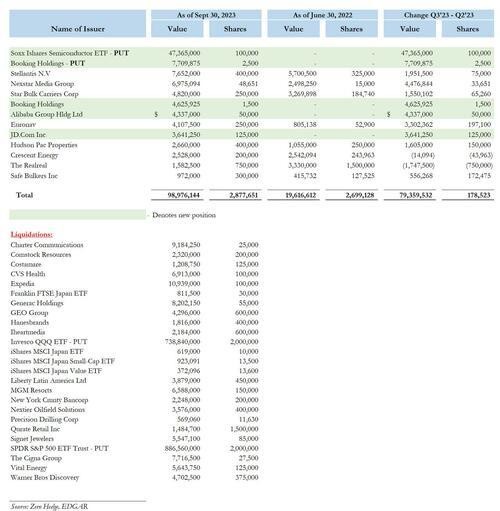

三季度,Michael Burry 重新持有了此前已清仓的重仓股京东和阿里巴巴,大手笔买入了 SOXX(美国半导体 ETF) 的看跌期权。

六个月前,因做空遭遇巨亏的 Michael Burry 承认不该喊出卖出的口号,六个月后,这位华尔街知名空头继续对其整个投资组合进行了快速轮换,买入此前清仓的中概股并做空芯片股。

最新 13F 文件显示,三季度,Burry 清仓了总共 25 个现有头寸,包括此前的三大现金持仓 Expedia、Charter 和 Generac,同时新增了一些小额的股票,如 Stellantis、Nexstar 等,但这些新股票在第三季度和第四季度均表现不佳。他还对订房网站 Booking Holdings 做了避险操作,在持有股票的同时买入看跌期权。

除此以外,Burry 重新买入了京东和阿里巴巴,显然他仍期待中概股反弹。值得一提的是,京东和阿里巴巴在第一季度是 Burry 的最大持股,第二季度,Burry 又将其卖了出去。

更重要的是,他大手笔买入了 SOXX(美国半导体 ETF) 的看跌期权,做空芯片股。这可能是受到他对英伟达等芯片股空头观点的影响。

但事后看来,这仍是一个失败的交易,SOXX 指数后来大涨,反弹至高于 Burry 买入看跌期权时的水平,背后主要受益于英伟达股价大涨。

一季度重仓中概股

今年一季度,Burry 维持了整个投资组合快速轮换的趋势,并在清仓了他剩余的 2022 年遗留持股,抛售了他在 Black Knight、Wolverine World Wide、美高梅和 Qurate 等公司的全部持股,减持了他以前最大的持股地产运营商 GEO 集团,并且将收益重新分配到 3 个方面:

增持中概股,京东和阿里巴巴成为最大持股;

在 Coterra、NOV 和 Devon 等能源公司上建立新仓位;

最值得注意的是,在其 21 个仓位中,有 7 个都是银行股,除了富国银行之外,大多是遭遇困境的区域性小银行和/或信用卡公司, 比如 CapitalOne、阿莱恩斯西部银行、西太平洋合众银行、第一共和银行和亨廷顿国民银行,所有这些银行在 3 月的银行业危机中都遭到了沉重打击。

这已经开始表明,“大空头” Burry 可能正在调整自己的市场观点和投资方向。

二季度大规模卖空交易,亏损清仓

时光回到 8 月, Burry 旗下的鹰石资产管理公司对这位投资者的个人投资组合进行了大刀阔斧的调整。

首先,Burry 清仓了他第一季度持股的大部分,卖出了此前的两大头号持股京东和阿里巴巴,以及另外 13 只股票,包括 Zoom、Sibanye、Coherent、能源公司 Coterra、NOV 和 Devon,以及他在 3 银行业月危机期间收购的所有银行,包括 Capital One、富国银行、阿莱恩斯西部银行、西太平洋合众银行和第一共和银行。

与此同时,他也买入了一堆股票。截至 6 月 30 日,Burry 最大的现金持仓分别是 Expedia(1090 万美元)、Charter Communications(920 万美元)和 Generac(820 万美元),不过后者在发布灾难性二季度财报后市值大跌近三分之一。Burry 买入的其他公司有 Cigna、CVS、美高梅、Stellantis 汽车。

然而,最有趣的不是 Burry 买卖的单只股票,而是他的 ETF 和衍生品交易。

Burry 在 2022 年第二季度进行了一次大规模卖空交易,但到了第三季度这个投资已亏损清仓。

Burry 在 2022 年 6 月底持有大量 SPY(标普 500ETF) 和 QQQ(纳斯达克 100ETF) 的看跌期权,这些看跌期权的名义价值加起来高达 16 亿美元。到了第三季度,Burry 已平仓清算了这些 SPY 和 QQQ 的看跌期权。

而在 Burry 平仓的时候,标普指数并没有低于 6 月 30 日的水平。这意味着 Burry 这个空头赌注已经亏损。可能是期权到期变成一文不值,或者 Burry 被迫低价平仓止损。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。