提前降息,美聯儲會 “重燃” 通脹嗎?

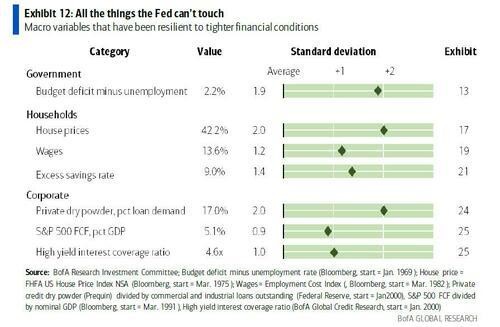

美國銀行警告,如果美聯儲在明年開始降息,可能會重新引發結構性通脹。儘管美國經濟依舊強勁,房地產等多個領域甚至不受加息影響,但抵押貸款利率已經鎖定在較低水平,房地產市場能夠保持強勁增長。此外,緊張的勞動力市場、強勁的工資增長、政府支出和私人部門手中的現金儲備也可能會讓經濟保持強於預期。儘管美聯儲四十年來最激進的加息週期有力抑制了通脹,但美國 CPI 三年年化增長率仍為 4.9%,物價水平高於六十年以來的高位水平。政府支出不受美聯儲影響,美聯儲加息並不能阻止政府增加支出。近 90% 的政府支出難以壓縮,主要包括國防支出和淨利息支出。目前政府手上有充足的財政資源,但能夠進行產出性支出的方式不多。

市場暢想美聯儲明年開啓降息通道之際,美銀髮出最響警告,小心高通脹捲土重來。

美銀研究投資委員會主席 Jared Woodard 最近發佈一份報告稱,美銀警告,如果美聯儲在明年開始降息,可能會重新引發結構性通脹,因為美國經濟依舊強勁,房地產等多個領域甚至不受加息影響。

比如,抵押貸款利率已經鎖定在較低水平,即使美聯儲加息,房地產市場也能夠保持強勁增長,緊張的勞動力市場、強勁的工資增長、政府支出和私人部門手中的現金儲備也可能會讓經濟保持強於預期。

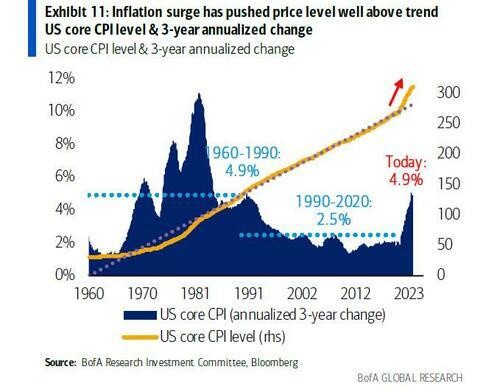

Woodard 承認,美聯儲四十年來最激進的加息週期有力抑制了通脹,預計通脹壓力可能會在 2024 年進一步緩解,但值得注意的是,美國 CPI 三年年化增長率仍為 4.9%,這將物價水平推高至遠高於六十年以來的高位水平。

這是否意味着,通脹已經完全融入美國經濟?只有徹底的通縮才能將其推回長期趨勢?

政府支出不受美聯儲影響

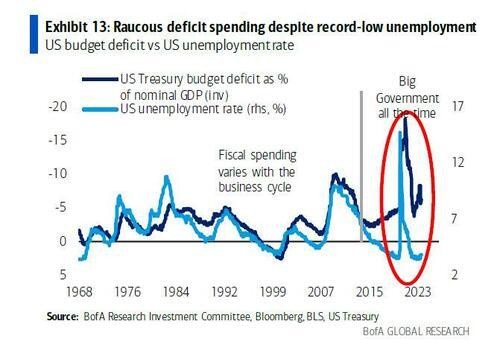

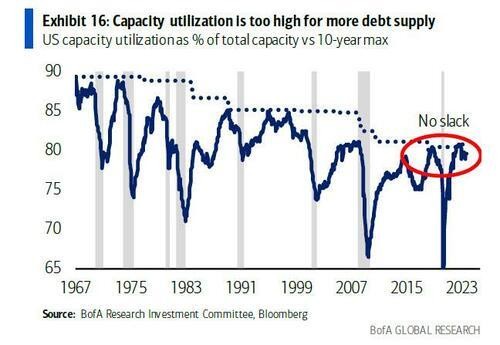

Woodard 認為,美聯儲加息並不能阻止政府增加支出。過去三年通過的大部分刺激資金尚未支出,經濟中的產能利用率已達到十年來的最高水平,而鉅額政府赤字可能抵消了美聯儲加息預期帶來的大部分緊縮政策。

首先,美國聯邦政府支出已經達到令人瞠目結舌的水平,赤字絕對水平與失業率之間的差距比正常水平高出近兩個標準差,幾乎沒有正常化的跡象。

即使在有記錄以來最強勁的勞動力市場之一,國會的支出似乎就像我們正處於深度衰退中一樣。

從政治上而言,近 90% 的政府支出是較難壓縮的,這部分主要包括國防支出和淨利息支出。

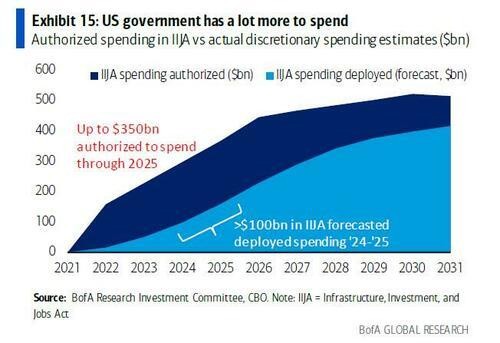

Woodard 表示,目前政府手上有充足的財政資源,但能夠進行產出性支出的方式不多。《芯片法案》、《基礎設施投資與就業法案》和《急救助補充撥款》等法案授權的 2 萬億美元聯邦資金中,目前還有 77% 尚未使用。

美銀估計,如果立法沒有出現變化,考慮到已通過的立法授權撥款規模巨大,未來十年政府的實際支出還會持續增加。

明年美國赤字將從佔 GDP 的 5.1% 降至 3.3%。Andrew Obin 計算出,2024 年現有預算授權中可能會再支出 1560 億美元,這可能會抵消部分財政整合的影響。

Woodard 指出,當經濟有充裕的閒置產能時,高水平的政府支出是可行的,但當前美國的產能利用率已達到 80%,接近十年來的最高水平,產能的緊張限制了私營市場可以吸收的產出性支出的規模,加劇了通脹的上行風險。

家庭擁有穩健的資產負債表

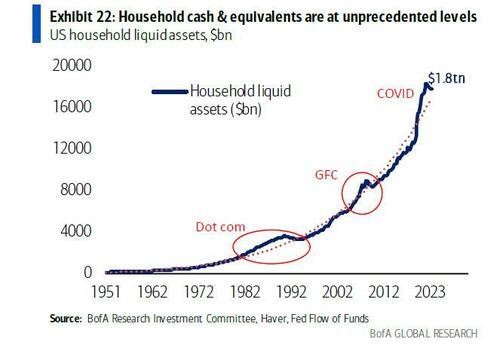

Woodard 認為,美聯儲加息尚未對家庭產生影響,理由是房價大幅上漲,工資仍然很高,而且消費者手頭的現金達到創紀錄水平,保持一定的彈性。

在房地產市場,過去三年,美國房價上漲超過 40%,為有記錄以來最快的速度之一,表明金融狀況仍然是寬鬆的。美國房主平均擁有 3.74% 的固定利率抵押貸款,相對免受美聯儲加息的影響。

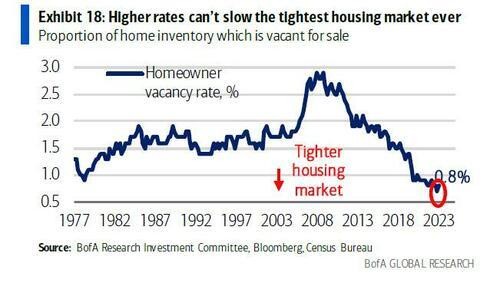

空置率也創下歷史新低,表明當前是美國曆史上房地產市場供需最為緊張的時期之一。美聯儲的政策不能直接影響住房存量,除非經濟增長受到硬着陸的嚴重打擊,否則房價不太可能大幅下滑。

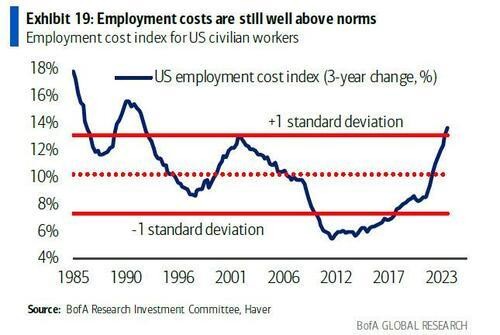

工資方面,衡量總薪酬的就業成本指數 (ECI) 自 2020 年以來上漲了 13.5%,為 1992 年以來的最大增速。

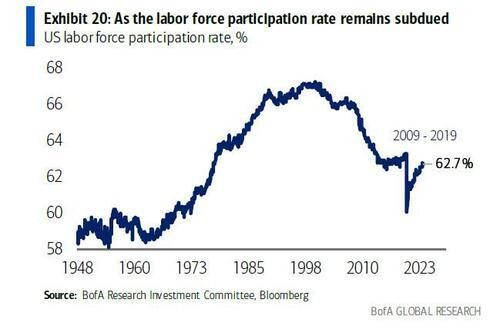

Woodard 認為,未來工資不太可能下降,因為勞動力參與率仍遠低於過去十年的平均水平,甚至還沒有達到新冠疫情爆發前的水平。

另外,疫情三年後,刺激措施對經濟的影響仍然存在,美國消費者還在存錢,以備不時之需。

美銀估計,美國家庭仍有 9500 億美元的超額儲蓄,家庭儲蓄每年增長 8.5%,這是近 30 年來從未有過的增長率。如果美國經濟實現軟着陸,那麼消費者將更不需要榨光每一分存款。

2020 年,家庭流動資產暴漲了 5 萬億美元,目前總額達到 18 萬億美元這一史無前例的水平。儲蓄增加和家庭財富的提高進一步增強了消費者的抗風險能力。

私人部門現金儲備充裕,企業資產負債表依然強勁

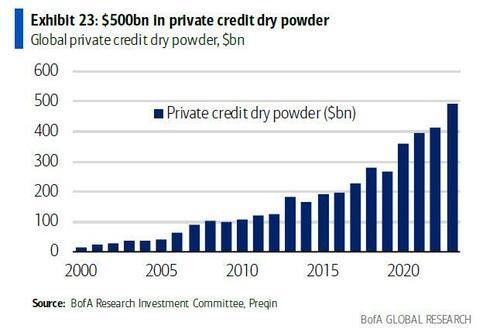

美聯儲收緊金融環境之際,私人部門正在往相反的方向用力,成為全球信貸市場前所未有的支柱。

美銀數據顯示,2023 年,全球私人信貸市場的現金儲備達到了近 5000 億美元,比 2013 年增長了 170%。相比之下,目前商業和工業貸款需求總額為 2.8 萬億美元。

由於美聯儲加息導致貸款環境收緊,現在比以往任何時候都更容易地從私人金融機構獲得貸款。

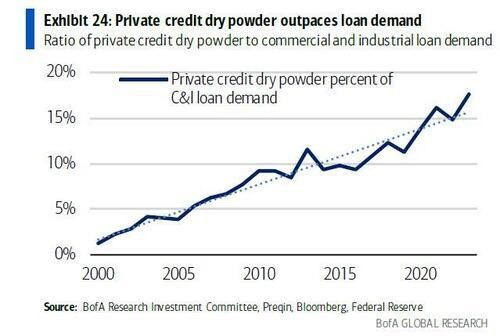

值得注意的是,美銀數據顯示,私人部門的現金儲備在 2018 年佔商業和工業貸款需求的 10%,截至目前,該比例已經升至 17%,為有記錄以來最高水平。

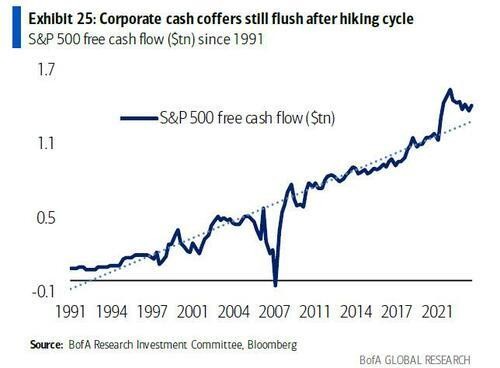

得益於強勁的私人信貸市場,標普 500 成分公司的自由現金流量尚未回落至疫情前的趨勢。當前標普 500 自由現金流量為 1.4 萬億美元,比歷史趨勢預期高出 1000 億美元。

美銀衡量標普 500 成分公司自由現金流量相對於名義美國 GDP 比率的指標目前為 5.1%,高於歷史水平一個標準差,表明金融環境依然相對寬鬆。

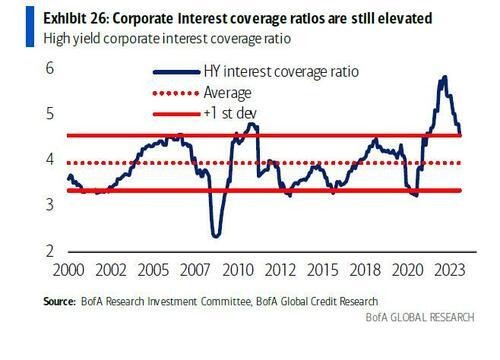

與此同時,企業現金儲備幾乎已重新回升至 7 萬億美元,超過了利息支出。美國高收益公司的當前利息保障比率已從疫情峯值回落,但仍高於平均水平一個標準差。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。