摩根士丹利:2024 年,全球新興市場八大意外

摩根士丹利發佈新興市場策略報告,認為有 8 大意外因素可能對新興市場產生重大影響,包括主權信用債回報率下降、本幣債表現優於美元債、資本流入迴歸、埃及債務重組、巴拿馬銅礦危機、阿根廷債務回報率增加、沙特取消減產以及哥倫比亞比索危機等。摩根士丹利預計,隨着全球央行降息和美國經濟避免硬着陸,新興市場將迎來一個好年景,但市場走勢並非一帆風順。

摩根士丹利策略師 James Lord 團隊在最新發布的新興市場策略報告中表示,隨着全球央行普遍走在降息軌道上以及美國經濟避免硬着陸,預計新興市場將又迎來一個好年景,但市場走勢並非一帆風順。

分析師認為,目前有 8 大意外因素,可能會給新興市場帶來重大影響:

1. 新興市場主權信用債回報率降至 0%:如果美國通脹再次升温,美債收益率反彈,新興市場主權信用利差可能擴大到 450 個基點,回報率將為 0。

2. 本幣債勝過美元債:摩根士丹利預計,如果新興市場貨幣上漲,本幣債表現可能跑贏美元債,而匯市情況要好,需要美國經濟避免硬着陸、歐洲增長回升、中國增長改善,從而提振大宗商品價格。

3. 新興市場資金流入迴歸:如果美國經濟能夠實現軟着陸,預計新興市場回報穩健在 10% 左右,資本流入可能有望逐漸恢復,同時保持低波動性。

4. 埃及債務重組:過去兩年,由於通脹上升,五年期埃及債券收益率從 14% 升至 24%,埃及利息負擔日益沉重,摩根士丹利推斷埃及可能會在短期內進行債務重組。

5. 巴拿馬銅礦危機:巴拿馬最大銅礦被關閉可能會影響該國主權信用評級,明年 5 月份的選舉可能導致關閉該銅礦的決定被撤銷,提振經濟,避免代價可能高昂的仲裁裁決。

6. 阿根廷債務回報率 100%:在收益率降至 11% 的理想情況下,阿根廷債券回報可以達到 100%,不過要實現這一點需要米萊的經濟政策能夠有效推行。

7. 沙特取消所有減產:今年的減產已經影響了沙特在 2030 願景改革方面的支出能力,政府面臨提高原油產量的壓力。

8. 哥倫比亞比索再次跑贏新興市場貨幣:哥倫比亞比索是 2023 年表現最佳的新興市場貨幣,摩根士丹利指出,哥倫比亞比索可能在明年仍然會保持這一地位,但哥倫比亞比索已經存在重重風險,大摩一直在猶豫是否做空該貨幣。

01 2024 年新興市場主權信用債回報率降至 0%

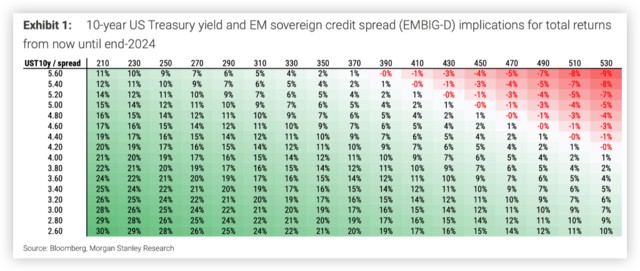

摩根士丹利認為,如果美國通脹再次升温,新興市場主權信用利差可能擴大到 450 個基點,回報率將為 0。

明年新興市場主權債務的表現很大程度上取決於美國國債收益率。

第一種糟糕的情況是,美國通脹再次升温,迫使美聯儲出手,繼續加息,基準 10 年期美債收益率重回 5%。

如下圖所示,這將導致,新興市場主權信用利差可能擴大到 450 個基點,回報率將為 0。

另一種情況是,美國經濟陷入衰退,利率大幅下滑。

雖然長期以來,市場一直預期會出現衰退,尤其是考慮到政策收緊的程度。但在最近幾個月,市場似乎已經忘記了衰退的風險,轉向定價軟着陸了。

但摩根士丹利認為,有一些領先指標正在惡化。

一旦美國陷入衰退,將會對世界其他地區帶來溢出效應,拉低大宗商品價格和全球經濟增速。

摩根士丹利預計,債權回報受影響較為嚴重的國家有安哥拉、尼日利亞、墨西哥、南非和厄瓜多爾。

不過,該行也提到,美國經濟衰退將引發利率快速回落,有利於新興市場投資級債券表現,假設美國經濟僅發生温和衰退,那麼新興市場投資級債券的回報預計仍然為正。

02 本幣債勝過美元債

摩根士丹利所稱的第二大意外,是以本幣計價的新興市場國債指數(GBI-EM),表現可能超過以美元計價的新興市場國債指數(EMBI)。

一般而言,同時關注本幣套利和外匯收益的投資者會關注 GBI-EM 指數,而美元套利者主要關注 EMBI 指數。

分析師強調:

GBI-EM 的表現只有在美債收益率下跌時才會優於 EMBI。因為拋售美債,可能導致利差擴大,甚至導致一些新興市場國家的債券違約,而新興市場本幣債券不一定會出現這種情況。

分析師還指出,在過去十四年中,GBI-EM 的表現只有三次超過 EMBI:2011 年、2017 年和 2023 年。

這三年裏,新興市場外匯的回報均為正值。

而新興市場外匯表現要好,需要三個必要條件:

1)美國經濟增長放緩,但沒有陷入崩潰;

2)歐洲經濟回暖,歐元保持穩定或走強;

3)中國經濟繼續改善,增加大宗商品進口。

分析師寫道:

到目前為止,我們認為第一個條件正在成為現實,美國經濟正在進入軟着陸。

歐洲經濟增長目前似乎面臨更大的挑戰,但一旦歐洲央行得以放緩,經濟前景可能會在 24 年的某個時候好轉。

整體而言,我們認為 GBI-EM 跑贏 EMBI 的門檻相當高,但如果在 2024 年出現這樣的情況,那將是一個驚喜。

03 新興市場資本流入迴歸

摩根士丹利認為,如果美國經濟能夠實現軟着陸,預計新興市場回報穩健在 10% 左右,資本流入可能有望逐漸恢復,同時保持低波動性。

目前來看,投資者對新興市場流入的預期仍然不高。

分析師指出,此前,新興市場出現大幅資本流入的年份分別是,2005/06 年、2009/10 年、2012 年、2016/17 年和 2019 年。

除了 2019 年的美聯儲降息,在這些年份新興市場的共同表現是低利差、低波動性和穩定的高回報。

分析師指出,雖然明年的起始利差可能在 400 個基點以上,仍然相對較高,但如果美國經濟能夠實現軟着陸,預計新興市場回報穩健在 10% 左右,資本流入可能有望逐漸恢復,同時保持低波動性。

分析師還特別強調:

新興市場信貸回報的復甦往往會吸引資金流動,但會有所滯後。如果近期收益激增之後,在 2024 年有一個較長的穩定收益期,類似於 2017 年和 2019 年的情況,後面有可能持續流入。

04 埃及重組債務

雖然現在來看,由於儲備充足且穩定,埃及尚未步其他違約主權國家後塵,但隨着利息負擔日益沉重,摩根士丹利推斷埃及可能會在短期內進行債務重組。

分析師指出,過去兩年,由於通脹上升,五年期埃及債券收益率從 14% 升至 24%,這也是埃及融資成本高企的主要原因。

考慮到金融穩定,對地方債務進行重組會使問題複雜化。

埃及的情況更為複雜,因為過去兩年發行的大部分債券更多地流向了國庫券,而國庫券通常被排除在債務範圍之外,因為它們可能對銀行間流動性產生深遠影響,從而影響銀行業和整體金融穩定。

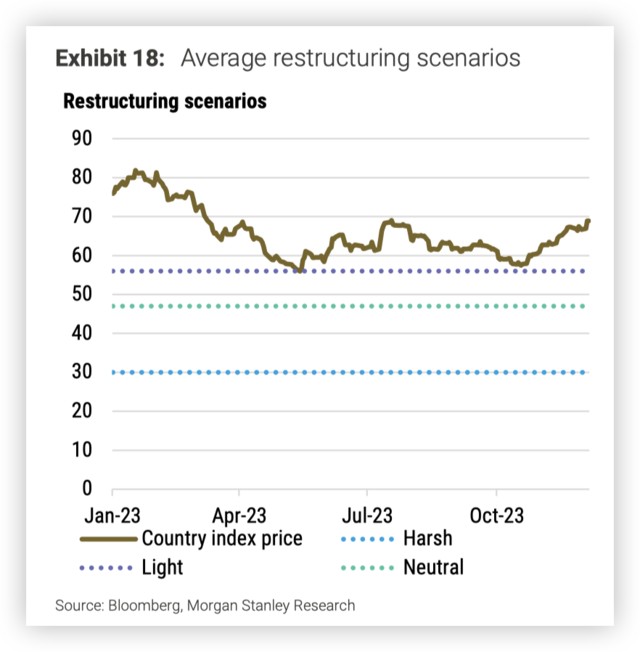

假設所有債券都有 20% 的減記,20% 的票息調整和 7 年展期。在這種情況下,假設退出收益率為 12%,埃及國家指數回落至 47。顯然,目前較低的長期債券價格已經反映了一些信貸事件的價格。

更嚴厲的重組(減記 40%,減息 30%,展期 10 年)將使埃及國家指數達到 30,而輕微的重組 (減記 20%,不減息,展期 5 年)將使該指數維持在 56。

日益增長的非石油輸出國組織供應,以及石油輸出國組織成員國在自願削減方面表現平平的合規性,可能會讓沙特再次把重心放在市場份額上。這為過剩產能較低、盈虧較高的出口商創造了困難的經營環境。

05 巴拿馬銅礦危機

摩根士丹利表示,巴拿馬最大銅礦被關閉可能會影響該國主權信用評級。

近期,巴拿馬最高法院裁定該國最大銅礦 Cobre Panama 的合同違憲,隨後巴拿馬政府宣佈該礦將暫停生產。持有該礦的礦商第一量子確認已暫停生產並啓動仲裁程序。

摩根士丹利認為,永久關閉該礦可能會給巴拿馬主權評級造成負面影響,但在新政府領導下,Cobre Panama 仍然有機會恢復生產。

首先,摩根士丹利指出,該銅礦的銅出口額佔巴拿馬出口總額的 60%,對巴拿馬經濟貢獻極高(3%-4%)。一旦永久性關閉,巴拿馬經濟可能會陷入負增長。

並且 3%-4% 僅僅是考慮到對 GDP 的負面影響,未計入可能損失的外國投資的影響。

包括標普和穆迪在內的評級機構都在緊盯巴拿馬銅礦案件進展,如果銅礦真的被徹底關閉,可能會引來負面評級。

明年 5 月份的選舉可能導致關閉該銅礦的決定被撤銷,從而有助於經濟增長,避免代價可能高昂的仲裁裁決。

06 2024 年阿根廷債務回報率 100%

摩根士丹利相信,在收益率降至 11% 的理想情況下,阿根廷債券回報可以達到 100%,不過要實現這一點需要米萊的經濟政策能夠有效推行。

在極右翼總統候選人米萊贏得大選後,阿根廷債券價格已經反彈 25%。

目前,米萊正在極力推動阿根廷美元化。摩根士丹利指出,目前 IMF 等機構已表示願意參與阿根廷的財政調整,是一個好的開始。

米萊還需要實現:

1)阿根廷國內社會的支持;

2)市場保持信心,資本外流處於可控範圍;

3)維持外匯儲備增長。

分析師指出,鑑於阿根廷宏觀經濟失衡的嚴重程度,這一切都有賴於近乎完美的政策執行:

雖然米萊有一個良好的開端,但我們認為,執行階段將更加棘手。因此,我們對阿根廷債券保持中立。

07 沙特取消減產

摩根士丹利認為,明年沙特可能會態度調轉,開足馬力生產石油奪取市場份額。

以沙特為首的 OPEC+ 減產是支撐 2023 年油價表現的關鍵因素之一。

但是,隨着減產對沙特本身的財政和經濟增長帶來影響,疊加 OPEC 內部意見分化,摩根士丹利認為沙特可能會取消減產,不再嘗試推高油價,而轉向爭奪市場份額。

三季度,沙特油氣收入為 2021 年以來最低,導致預算赤字約 100 億美元,影響了王儲薩勒曼 2030 願景改革的雄心。

分析師寫道:

盈虧平衡點高的石油出口國受到的影響最大:供應激增導致油價下跌,這可能傷害到巴林、安哥拉、尼日利亞和厄瓜多爾等全球成本較高的石油生產國。

對沙特阿拉伯本身來説,影響可能取決於它能向市場補充多少桶石油,因為更高的供應有助於降低財政盈虧平衡點。阿聯酋和卡塔爾等成本較低的石油生產國也有望受益於此,尤其是阿聯酋,鑑於其不斷增長的產能,該國一直主張提高產量。

08 哥倫比亞比索再次跑贏新興市場貨幣

哥倫比亞比索是 2023 年表現最佳的新興市場貨幣,摩根士丹利指出,哥倫比亞比索可能在明年仍然會保持這一地位,但哥倫比亞比索已經存在重重風險。

截至 12 月 8 日,哥倫比亞比索同比上漲約 21.5%,幾乎是今年表現第二好的新興市場貨幣墨西哥元的兩倍 (+12.4%)。

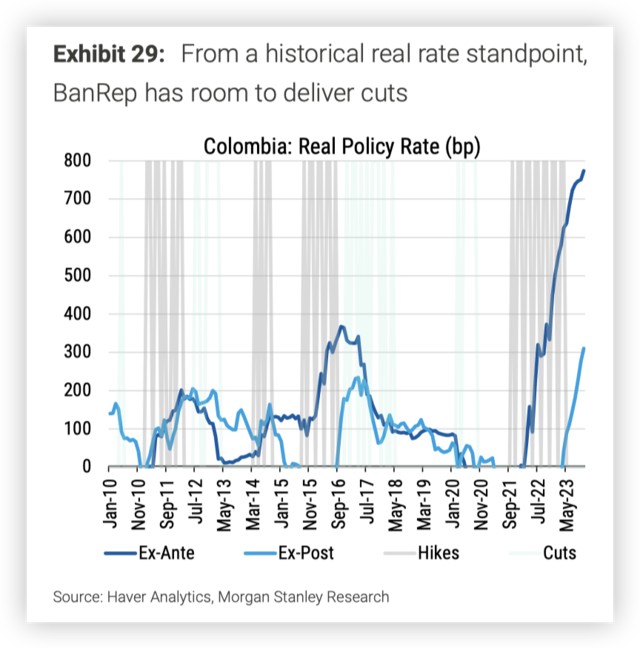

摩根士丹利認為,哥倫比亞比索的強勢,是因為利差大幅改善,哥倫比亞比索非常便宜,而且哥倫比亞央行把政策利率加到了南美地區最高水平 (13.25%)。

分析師表示:

2024 年哥倫比亞比索的狀況看起來更具挑戰性,因此我們預計明年的不良表現將更為嚴重。

雖然我們一直對哥倫比亞比索持看跌觀點,並一直強調其估值看起來相當昂貴,但由於高利差以及與當地債券流入存在一定程度的相關性,我們一直對做空哥倫比亞比索猶豫不決。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。