2024 年度核心主題:全球央行集體轉向降息

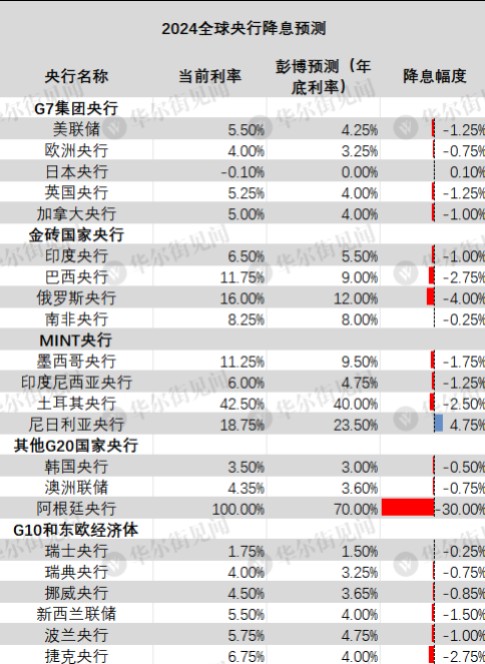

研究預計,更廣泛的降息之年已經到來,美聯儲引領發達國家央行轉向,日本央行是 G7 唯一逆行者。其他經濟體紛紛跟隨,其中俄羅斯央行料大幅降息 4%,阿根廷央行則有望暴降 3000 基點。

從衰退到繁榮,經濟週期往復循環,永不停歇。相應地,經歷數十年來最激進緊縮政策後,全球央行正集體轉向寬鬆貨幣政策。

去年年底,德意志銀行在報告中指出,隨着全球經濟的放緩,截止 2023 年 11 月 20 日,全球降息次數自新冠危機來首次多於加息次數,標誌全球貨幣政策大轉向!

最新的機構全球利率總體指標顯示,今年全球利率預計將下降 128 個基點,主要由新興經濟體引領,其中巴西、捷克和一些央行已經開始了降息。

毫無疑問,2024 年將是更廣泛的降息之年。研究指出,美聯儲先前暗示今年降息,預計將引領發達國家央行轉向,歐洲央行和英國央行則相對謹慎,預計從今年 6 月份開始降息。

新興經濟體方面,阿根廷和俄羅斯預計今年降息幅度最大,其中經濟水深火熱的阿根廷將大幅降息 3000 個基點,利率處於高位的俄羅斯將降息 400 個基點,此前一直避免過早寬鬆的墨西哥央行也將降息 175 個基點。

不過,今年 “降息潮” 中也有逆行者,日本央行料最少加息 10 個基點從而退出負利率政策,此外通脹持續高企的 “非洲第一大國” 尼日利亞預計將大幅加息 475 個基點。以下是對全球二十多個國家央行的利率前景預測,這些國家經濟總計約佔全球 90% 的 GDP。

G7 集團:美聯儲引領 英歐加跟隨 日央行逆行

美聯儲將引領發達經濟體央行的轉向,美聯儲基金利率目前處於 5.25%-5.5% 區間,預計該利率區間上限到今年年底將降至 4.25%,即預計美聯儲今年將降息 125 個基點。而市場則傾向於美聯儲今年有 6 次 25 基點降息,並預計首次降息大概率在 5 月。

大多數美聯儲官員都預計今年將降息,但他們同時也強調,美聯儲的行動取決於通脹方面的進一步進展,並將以數據為指導。上個月公佈的點陣圖顯示,政策制定者預計 2024 年將降息 75 個基點。

美聯儲主席鮑威爾及其同事強調,美聯儲將 “謹慎行事”,這表明他們並不着急採取行動。鮑威爾在 12 月的新聞發佈會上表示,現在宣佈勝利還為時過早,但他也承認聯邦 FOMC 已經討論了何時開始放鬆政策的問題。經濟學家 Anna Wong 則指出:

美聯儲加息週期已經結束,從一些關鍵指標來看,核心通脹有望在今年 3 月接近美聯儲 2% 的目標,屆時 FOMC 很可能會通過首次降息來應對增長乏力和失業率上升的問題,我們預計今年餘下時間還會再降息 100 個基點,從而使 2024 年底的美聯儲基金利率上限回落到 4.25%。

與美聯儲相反,歐央行、英央行和加拿大央行並不願談論降息的可能性,但隨着通脹放緩、經濟壓力加大,預計將跟隨美聯儲降息。

首先來看歐央行,歐元區通脹回落幅度超預期,經濟正瀕臨新冠疫情來的首次衰退,市場押注歐央行將進行降息,而歐央行管理委員會成員卻駁斥了相關降息的觀點。現在的關鍵是,歐元區是否會經歷一場仍可算作軟着陸的温和衰退,或者歐央行史無前例的加息行動的持續連鎖反應是否會引發一場嚴重到足以提前改變貨幣政策的衰退:

歐洲央行已完成加息,基本通脹率正在下降,調查顯示經濟活動顯著惡化,信貸擴張也比歐債危機時期更弱,此外全球情緒也發生了變化。但除非經濟出現衰退,否則歐央行仍需要時間來確信通脹已步入正軌,預計歐央行將在 2024 年 6 月進行首次降息,不過提前行動的風險較大。

其次英央行方面,儘管英央行行長貝利堅稱現在考慮降息還為時過早,但交易員們還是加大了對英央行最早於 5 月降息的押注。

市場猜測,英央行很可能在下次會議(2 月 1 日)下調通脹預期,英國 11 月通脹率低於 4% 遠低於預期。雖然英國可能在 2023 年下半年遭遇了輕度衰退,但經濟增長形勢已開始好轉。英央行的新預測可能反映出市場預期的借貸成本下降、通脹放緩以及實際工資增長。英國央行還將在 2 月公佈其對經濟中期增長潛力的年度評估。但最新研究指出:

最近幾個月,英國 CPI 通脹前景大幅改善,我們認為春季通脹率將低於央行 2% 的目標,這為央行開始寬鬆政策提供了充足的空間。首次降息可能會在 5 月,2024 年末的利率為 4%。

此外加拿大央行方面,雖然加拿大央行行長 Tiff Macklem 一再表示,現在討論降息還為時過早,但經濟學家和市場都認為,加央行將在第二季度開始降息。在二十年來最高的利率水平下,加拿大的高負債家庭將如何繼續生活下去是一個關鍵問題。與美國家庭相比,加拿大較短期的住房抵押貸款展期比美國的更快,這是經濟學家認為該國經濟對利率更為敏感的一個重要原因。

加拿大央行管理委員會的六位成員也越來越一致贊同,利率 “足夠嚴格”,可以使通脹率回到 2% 的目標,這表明該央行的關注點正在 “降通脹” 轉向 “利率給經濟造成壓力”:

隨着勞動力市場和更廣泛的經濟活動降温,家庭和企業將繼續感受到價格和利率上漲帶來的壓力。儘管加拿大央行行長暗示政策轉向即將到來,但我們預計只有在數據顯示通往 2% 通脹目標的 “最後一公里” 可以實現之後,降息才會在今年下半年開始。

然而對於日本央行來説,問題是何時而非是否結束全球最後一個負利率政策。日本央行行長植田和男在上任第一年放寬收益率曲線控制 (YCC) 政策,以應對收益率突然上升。

元旦期間日本發生的地震令少數預計日本央行即將加息的經濟學家推遲了他們的預期,市場普遍觀點認為日本央行將在 4 月加息。而今年 3 月的春季工資談判的初步結果預計將備受關注,因為日本央行已明確表示這是其追求工資 - 通脹良性循環的關鍵數據:

日本央行加大了溝通力度,為最終推出 YCC 和負利率政策做好準備。但日本央行並不急於採取行動,工資和通脹數據並沒有出現明確信號,讓日本央行相信 2% 的通脹目標是可持續的。我們預計日本央行將在今年下半年、最有可能在 7 月向新框架過渡。

金磚國家:印度通脹企穩後轉向 俄羅斯料大幅降息 4%

為了應對經濟逐步放緩,海外研究預計印度央行明年降息 100 個基點。印度 6.5% 的高利率已經成功降低了核心通脹和通脹黏性,現在的重點將轉移到確保食品價格上漲不會傳導到經濟的其他領域,預計高利率還會保持一段時間。

有經濟學家指出,印度央行將在未來幾個月內降息,以應對經濟增長逐步放緩,但前提是美聯儲先採取行動,預計美聯儲將在 3 月份降息,隨後印度央行將在 4 月份降息,到第四季度將利率下調 100 個基點至 5.5%。即便如此,印度央行仍有可能保持流動性緊縮,可能從 3 月份開始出售政府債券,以維持 “積極抑制通脹” 的政策。

俄羅斯方面,在過去的一年中,俄羅斯央行將關鍵利率提高了一倍多,達到 16%。俄羅斯央行行長在 12 月表示,緊縮週期可能即將結束。

研究認為,俄羅斯央行的關鍵利率已經觸頂,政策制定者的下一項工作是避免過早寬鬆。大多數央行都將在 2024 年面臨同樣的任務,預計俄羅斯央行到今年年底將降息 400 個基點,若俄羅斯央行在整個 2024 年將政策利率維持在 12% 以上,那麼到年底通脹率預計將降至同比 4.7%。

巴西央行方面,自去年 8 月份以來,巴西央行已降息 200 個基點,大多數分析師認為這一寬鬆週期將持續到 2024 年年中,巴西央行此前表示將在 3 月份之前繼續降息半個百分點。研究預計,巴西央行將在 5 月份的會議上保持目前的步伐,之後巴西央行可能會更加謹慎,將降息幅度降至 25 個基點,年底實際利率將接近 9%。

南非央行方面,南非央行在去年 11 月份的會議上一致決定維持回購利率不變,這證實了加息週期已經結束。儘管價格增速在 2023 年底有所放緩,但通脹風險仍是南非央行的關注點。研究部門預計,南非聯儲將在第一季度的兩次會議上維持關鍵利率不變,當通脹率接近 4.5% 的水平時,央行很可能會在第四季度開始降息。

MINT 央行:墨西哥料降息 175 基點 土耳其加息後再轉向

在拉美主要的以通脹為目標的央行中,墨西哥央行是唯一沒有采取行動的央行,自去年 5 月結束緊縮週期以來一直將利率維持在 11.25%。墨西哥央行行長表示可能會在第一季度實施降息,不過預計通脹率到 2025 年第二季度才會回落至 3% 的目標水平,這意味着任何寬鬆政策將逐步實施,預計墨西哥央行到今年年底將降息 175 個基點。

奉行 “降息抗通脹” 的埃爾多安在去年迴歸常規貨幣政策,今年預計將再次重新降息。海外研究預計土耳其央行將在 1 月最後一次加息,將把基準利率上調至 45%(目前為 42.5%),土耳其央行將在第三季度前保持這一利率水平,同時將通過銀行監管等替代工具進一步收緊貨幣政策。不過,土耳其 3 月的地方選舉仍可能促使土耳其央行比預期更早啓動寬鬆週期,該國總統埃爾多安傾向於通過提供廉價資金獲得選舉支持。

印尼方面,研究預計印尼央行到今年年底將降息 125 個基點,該央行在轉向寬鬆政策時將更加謹慎,印尼面臨供應鏈中斷、乾旱天氣等通脹風險,持續的市場波動也可能削弱印尼盾,推高石油和大米等進口商品的成本。尼日利亞方面,由於奈拉疲軟以及取消燃料補貼導致價通脹,預計至少在第一季度之前通脹率將繼續加快,研究預計,尼日利亞央行轉向以通脹為目標,將在 2024 年加息 475 個基點。

其他 G20 國家和東歐經濟體:阿根廷預計暴降 3000 基點 韓澳瑞紛紛開啓降息

阿根廷總統米萊新官上任三把火,對貨幣政策進行了全面改革,將比索貶值,並將其基準利率工具從 28 天債券改為 1 天回購票據,這意味着將利率從 133% 降至 100%。米萊警告説未來幾個月可能會出現惡性通貨膨脹,對貨幣政策構成了巨大挑戰。

展望今年,研究預計阿根廷將繼續降息 3000 基點 。有經濟學家指出,米萊執政之初,實際利率下降可能有助於降低公共債務的實際價值,但這一策略存在風險,它可能會刺激對公共債券的需求,但也有可能助長通脹和對美元的搶購。

韓國央行正在反駁外界的猜測,即韓國央行可能會跟隨美聯儲發出比預期更早調整貨幣政策的信號。韓國央行行長李昌鏞表示,央行現在有更大的空間根據國內情況制定自己的路線,抗擊通脹的 “最後一公里” 可能很艱難。預計韓國央行將從第三季度開始降息,到今年年底將降息 50 個基點。

澳洲聯儲的緊縮政策已接近尾聲,目前的借貸成本已升至 12 年來高點。澳洲聯儲主席堅持鷹派基調,預計不會像其他發達經濟體的央行行長那樣輕易轉向寬鬆政策。但與此同時只有少數經濟學家認為,如果通脹再次被證明是頑固的,澳洲聯儲今年年初可能會再次加息。預計澳洲聯儲到今年年底將降息 75 個基點。

其他央行方面,瑞士是發達經濟體重通脹增速最慢的國家之一,經濟增長也比預期更有韌性,瑞士央行可以在 2024 年降息 25 個基點。新西蘭央行可能將在第三季度經濟意外萎縮後提前開始降息,修正後的經濟數據顯示新西蘭 2023 年經濟增長疲軟,通脹壓力較小。