摩根大通:技術性看多美股,但仍有這些擔憂

摩根大通交易員認為,美國現在正處於不對稱衰退之後的經濟擴張中期,1 月份通脹火熱可能只是一個例外,未來美股或繼續上漲。不過,由於股市已經出現技術性超買,經濟衰退論調重燃,AI 板塊易受利空因素衝擊,信貸緊縮等等,美股仍存下行風險。

隨着財報季拉下帷幕,且美聯儲可能會一直按兵不動直到今年夏天,標普 500 指數徘徊在 5100 點附近。現在,全球的目光開始轉向一個問題——未來美股將走向何方?

考慮到美股存在的"泡沫"和"自滿"情緒,摩根大通首席策略師 Marko Kolanovic 對未來感到悲觀和恐懼。然而,這家華爾街大行的交易員團隊卻持"技術性看漲"觀點。

在最新公佈的研報中,摩根大通交易員團隊寫道:

雖然市場將繼續圍繞通脹前景和聯儲政策反應函數展開爭論,但我們的判斷並非建立在降息預期的基礎之上。我們認為,當前的經濟狀況最類似於 20 世紀 90 年代,當時 10 年期國債收益率在整個 10 年間均值為 6.65%,但我們仍然看到 GDP 強勁增長以及股市顯著上漲。對我們而言,關鍵問題不在於是否會出現衰退或美聯儲政策走向,而在於何時有更多週期性行業開始跑贏大盤。

從另一個角度思考,如果人們對收益率曲線倒掛的歷史記憶淡忘,現有數據似乎表明我們在 2022 年上半年就經歷了一次衰退,而現在可能正處於一次不對稱衰退之後的經濟擴張中期。

降息並非我們看多論點的核心依據,但我們確實意識到,在許多企業建立在廉價貸款基礎之上的時期,高利率會導致收益率曲線倒掛,不降息或繼續加息存在風險。

六大看多理由

經濟數據意外積極:

股市與經濟數據意外強勁之間存在正相關關係,上週五製造業 PMI 數據帶動美股強勁反彈之後,如果服務業 PMI 和零售銷售數據表現更好,美股將繼續上漲。

TMT 板塊提振:

博通公司即將在 3 月 7 日公佈財報,並在 3 月 20 日舉行分析師會議,預計將對美股形成提振。英偉達公司 3 月 18 日的年度技術大會(GTC)將產生更大的推進力,這或將使納斯達克綜合指數大幅走高。

温和的通脹數據:

市場已經消化 1 月通脹數據因季節性因素表現火熱,但如果月環比通脹再次走高,這將導致收益率曲線上移,迫使人們重新審視當前的樂觀情緒。

國際經濟重新啓動:

2023 年美國為全球 GDP 增長做出了主要貢獻,但如果其他國家也加入,將有助於全球風險偏好上揚,從而推升盈利前景,因為標普 500 指數約 38% 的受益由美國以外國家貢獻;

美元走軟:

標普 500 指數的走勢與美元歷史上呈負相關關係,美元疲軟可能反映出更強勁的國際增長,同時也將推高美國國內股市;

漲勢外溢:

與客户交流顯示,如果我們看到更多板塊參與此輪上漲行情,並有盈利支撐,他們將對此輪行情的可持續性更有信心。

五大看空理由

做多頭寸過於巨大/技術性超買:

由於部分指標閃現拋售信號,且動能因素的解除可能放大損失,投資者可能會重新調整增長/盈利預期,導致市場迎來回調;

通脹飆升/收益率飆升:

儘管 PCE 通脹數據符合預期,但如果 CPI 再度火熱,可能會導致收益率在較高利率波動率環境下飆升,部分投資者現在正在押注聯儲將重啓加息;

經濟衰退論調重燃:

製造業和區域經濟活動指標疲軟可能會重新引發這一論調,我們還在等待"長期和可變的滯後影響"顯現,如果出現熱門的 CPI 數據,這種情況將更加嚴重;

AI/科技、媒體和電信板塊脆弱:

儘管 AI 的故事似乎還有數年時間可以持續發酵,但在短期內,如果博通財報或英偉達公司例行演講等釋放利空信號,都可能導致該板塊終結漲勢。自 2023 年 1 月 1 日以來,該板塊的漲幅達到了 136%。

信貸緊縮:

紐約社區銀行的問題似乎很特殊,但美股一直在迴避區域性銀行,區域銀行指數(KRE)年初至今下跌 9.2%,而標普 500 指數上漲 7.7%,金融板塊上漲 7.2%。

去年美聯儲/財政部的行動似乎消除了銀行業危機擴大風險,但如果在當前高利率環境和收益率曲線倒掛的情況下,出現多家銀行面臨壓力,情況可能就不一樣了。

1 月份通脹火熱只是一個例外?交易員仍持技術性看漲觀點

但綜合而言,經濟增長以及通脹數據的樂觀前景,令摩根大通交易員團隊仍持技術性看漲觀點:

我們目前確實發現看漲論點更有説服力,但我們也承認,這是一個對增長和通脹前景存在分歧的市場,因此非農就業和通脹數據將成為 3 月份最強大的宏觀催化劑。

我們的框架——包括增長中的 GDP(處於或高於趨勢線)、企業利潤呈現正週期拐點以及美聯儲暫緩加息——在宏觀數據和企業盈利公佈的支撐下繼續得到驗證。

從宏觀層面來看:

過去三個月,非農就業人數月均新增 28.6 萬個,過去六個月月均新增 24.8 萬個。彭博社公佈的一致預期為 19 萬個,Mike Feroli 預計將增加 20 萬個。

對於通脹數據,市場希望看到 1 月份(通脹環比加速增長)只是一個例外,當時整體通脹率環比增長 0.3%,核心通脹率環比增長 0.4%。前三個月整體通脹環比增速分別為 0.1%、0.2% 和 0.2%(從 10 月到 12 月),核心通脹環比增速則為 0.2%、0.3% 和 0.3%。

目前彭博社公佈的一致預期為(2 月)整體通脹環比增長 0.4%,核心通脹環比增長 0.3%,同比通脹率較高可能因油價和汽油價格上漲所致。

如果數據與當前一致預期相符,可能會進一步加劇利率波動,因為這些數據無法提供令人信服的證據,表明通縮壓力正在持續或另一個通脹高峰已經出現;但這可能會降低 5 月和 6 月降息的概率,目前分別為 21% 和 58%。

就短期經濟預測而言,紐約聯儲預計 2024 年第一季度 GDP 增長率為 2.8%,而亞特蘭大聯儲預計為 3.0%。

Dan Silver 告訴我們:"...最近的支出數據表現好於我們的預期,因此我們對第一季度 1.75% 的實際 GDP 增長率預測增加了一些上行風險。"

基本面也存在利好因素:

觀察微觀經主體,百思買、科斯特、蓋普、克羅格、羅斯特和塔吉特等公司的財報將有助於展現消費者狀況,尤其是低收入消費者的狀況。

同時,博通、馬威爾和甲骨文的財報也可能會為 AI/科技巨頭的故事提供進一步支撐。

標普 500 指數目前的市盈率為 2024 財年每股收益 242.9 美元的 21 倍。

2025 財年每股收益預期為 272.2 美元,使用相同的市盈率計算,標普 500 指數將達到 5710 點。

盈利層面方面:

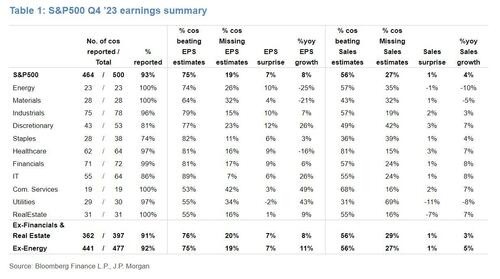

在標普 500 指數成分股中,93% 的公司已公佈財報,整體營收同比增長 4%,盈利同比增長 8%。

剔除蘋果、微軟、亞馬遜、谷歌、Meta、英偉達和特斯拉等 7 家巨頭公司後,標普 500 指數的税前利潤同比將下降 2%。

能源、材料和公用事業是營收下滑的行業;能源、醫療保健和材料是税前利潤下滑的行業。