As inflation worsens, the "rate cut expectations" collapse, will the rise in US stocks come to a sudden halt?

本週美股漲勢將面臨關鍵考驗:1.通脹數據過熱會否再次扼殺降息希望;2.美股一季度的財報季拉開序幕,企業的盈利能力和前景能否支撐起當前的較高估值。

通脹預期捲土重來疊加勞動力市場火熱,似乎都在支撐 “美聯儲不急於降息” 的觀點,市場降息預期持續下滑。

上週,國際油價大漲以及美聯儲官員發表 “鷹派言論”,使得美股三大指數一度盤中跳水超 1%,“恐慌指數” VIX 飆升至年內高位。本週美股又將迎來兩大考驗:

1.若週三即將公佈的 3 月通脹數據再次高於預期,再疊加上週強勁的就業報告,將對美股造成壓力。

2.美股第一季度的財報季將從本週拉開序幕,投資者還將關注企業的盈利能力和前景能否支撐起當前的較高估值。數據統計,華爾街策略師們對於美股企業在第一季度的業績表現卻並不樂觀,標普 500 指數成分股公司第一季度的利潤同比增幅預計將為 2019 年以來最低,僅為 3.9%。

今年以來華爾街的降息預期已從 7 次降至 3 次,而現在,這個數字可能還將進一步下降,不少經濟學家警告稱,今年年內恐怕都看不到降息了。

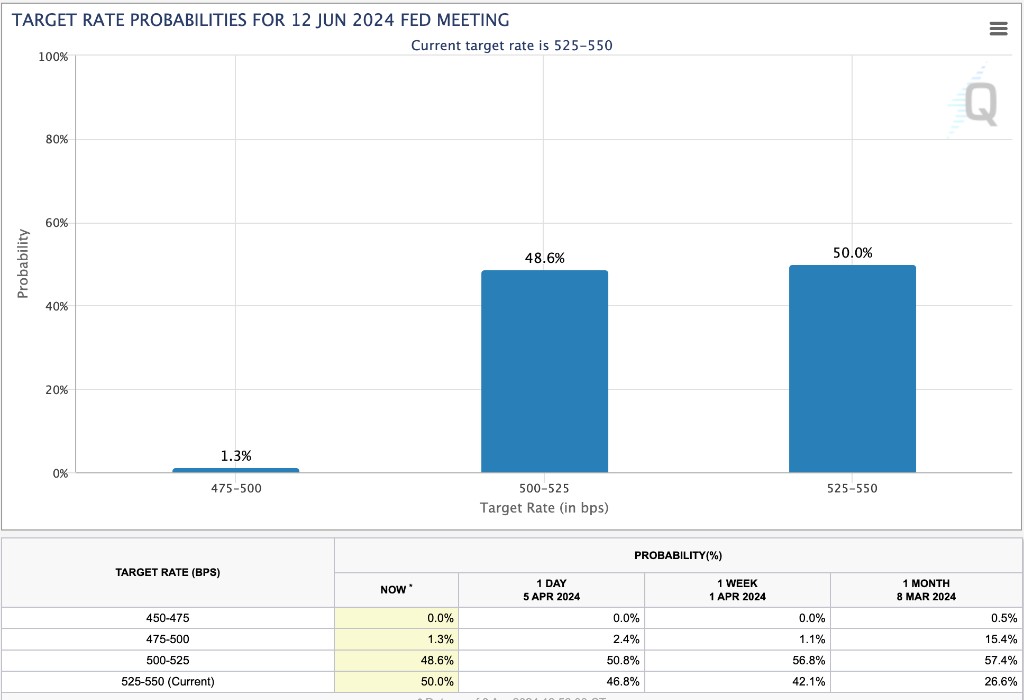

CME 美聯儲觀察工具顯示,市場對於美聯儲 6 月份首次降息的預期可能性已經從一週前的 55.2% 降至 50.8%。互換合約市場定價顯示交易員預計 9 月可能才首次降息。

儘管經濟學家們對於年內降息的預期在下滑,但美股漲勢並未停止,標普 500 指數第一季度上漲超 10%,分析師指出,雖然利率下降理論上對股價有利,但從長期來看,最終推動股價上漲的是企業盈利增長:強勁的經濟數據和消費數據表明了市場對未來的盈利預期,有助於推動股市的上漲。

寬鬆預期受挫

強勁的經濟數據與美聯儲官員的最新表態讓 6 月降息預期受挫。

週四明尼阿波利斯聯儲主席卡什卡利稱美聯儲今年甚至有可能不降息之後,擁有 FOMC 永久表決權的美聯儲理事鮑曼週五表示,有可能需要提高利率才能控制住通脹。

鮑曼表示,美國通脹存在一些潛在的上行風險,政策制定者們需要小心,不要過快放鬆貨幣政策,甚至有可能需要提高利率,才能控制住通脹。

受上述因素影響,美債進一步下挫,10 年期美債收益率突破 4.4% 上方,再通脹交易重燃,多位華爾街人士預計,10 年期美債收益率將在近期升至 4.5% 以上,一旦達到 5%,很可能會引發美股調整。

本週三出爐的 CPI 報告視為決定美債收益率走勢的下一個關鍵節點。

投行們普遍認為,美國 3 月通脹壓力並未緩解,在大宗商品價格大幅上漲之際,預計 3 月 CPI 同比漲幅由上月的 3.2% 反彈至 3.5%,環比增速由 0.4% 小幅放緩至 0.3%;核心 CPI 同比增速由 3.8% 放緩至 3.7%。

分析師們指出,3 月 CPI 能源同比繼續上升,布倫特原油期貨價格自去年 10 月來首次站上 90 美元/桶高位,今年以來大漲 18%。

此外,銅、鋁、可可等其他原材料價格也在大幅上漲,住房相關分項、保險費用和投資管理費用的上漲也將導致超核心通脹數據的反彈,想要短期內看到通脹降至美聯儲的目標位或許可能性不大。

市場波動性或上升

國際油價大漲以及美聯儲官員發表 “鷹派言論”,使得美股三大指數一度盤中跳水超 1%,導致 “恐慌指數” VIX 飆升至年內高位。

紐約人壽投資公司 (New York Life Investments) 經濟學家兼首席投資策略師 Lauren Goodwin 認為,對於美股未來的走勢而言,如果市場對降息的預期進一步減弱,可能會引發更多的問題,今年美聯儲開始降息實際上是一個非常重要的市場信號:

根據與客户的對話,浮動利率的借款人正焦急地期待利率的下降,希望能夠通過再融資來獲益。如果降息的可能性下降,那麼這些借款人將面臨越來越大的挑戰,這將會影響他們的業務決策,包括是否招聘等等方面。

但 Laffer Tengler Investments 首席執行官兼首席投資官 Nancy Tengler 則認為,2024 年股市仍有繼續上漲的空間,未來上漲路徑不會完全受到美聯儲降息次數的影響:

目前的情況與上世紀九十年代的 “格林斯潘時代” 相似,美聯儲可能會採取類似於 “長時間維持高利率” 的策略,推動生產率的提高來抑制通脹,尤其是在人工智能技術不斷進步的情況下。

Nancy Tengler 認為美聯儲最有可能在 2024 年降息一次但這不會影響美股走勢。

億萬富翁投資者、費舍爾投資公司創始人 Ken Fisher 認為,就業數據推動了投資者對經濟增長前景的樂觀情緒,AI 日益普及也提高了企業效率,這都表明即使美聯儲利率保持高位,股價也可能繼續上漲。

美股第一季度的財報季將從本週拉開序幕,摩根大通、花旗、富國銀行等將於本週五率先亮相。除了宏觀層面的因素,投資者還將關注企業的盈利能力和前景能否支撐起當前的較高估值。

華爾街策略師們對於美股企業在第一季度的業績表現卻並不樂觀,數據顯示,標普 500 指數成分股公司第一季度的利潤同比增幅預計將為 3.9%,刷新 2019 年以來最低。

FactSet 的數據顯示,一季度標普 500 的每股收益預計同比增長 3.2%,有望實現連續三個季度的正增長。