Emerging market bond market surges 15% this year as traders bet on Fed rate cuts adding more momentum

新興市場債市在今年上漲 15%,主要受到美聯儲重啓降息週期的推動。資產管理經理和策略師普遍看好這一趨勢,認為將為債市帶來更大動力。美元走弱和低利率環境使得本土貨幣債券成為投資者的首選,尤其是摩根士丹利和美國銀行等機構對新興市場的投資意願明顯增強。美聯儲的寬鬆政策預計將繼續支持新興市場的股票和債券。

智通財經 APP 獲悉,資產管理經理與策略師普遍押注,美聯儲重啓降息週期的舉措,將為新興市場債市近年來最大規模的漲勢再添動力。

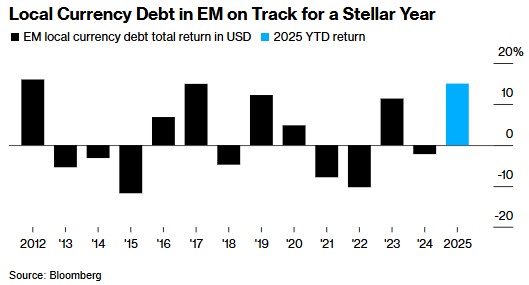

今年以來,以美元計價的發展中國家本土政府債券基準指數已為投資者帶來 15% 的回報,有望創下 2017 年以來的最佳年度表現。這波漲勢的導火索,源於特朗普政府的貿易戰及頻繁政策變動引發市場對美國經濟前景的擔憂,推動投資者將部分資金轉向其他市場。

如今,美聯儲在暫停加息 9 個月後再度開啓降息,進一步刺激投資者尋求更高收益的資產。

本土貨幣債成香餑餑,套息交易 “無替代”

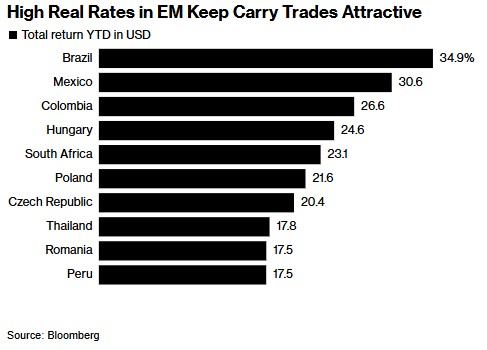

若美元持續走弱,以本土貨幣計價的債券回報將進一步放大——這類資產已成為傑弗裏·岡拉克旗下雙線資本 (DoubleLine Capital)、摩根大通資產管理等機構基金經理的首選。紐伯格伯曼 (Neuberger Berman) 看好新興市場貨幣與本土債券;美國銀行則認為,今年剩餘時間內,新興市場套息交易 “無可替代”(即從低利率國家借款,投資於高收益率市場)。

“投資者對非美元資產的配置意願非常明確。” 摩根士丹利投資管理組合經理帕特里克·坎貝爾表示,“我們看到市場對新興市場本土債等跟蹤基準的策略興趣大增——説實話,這種熱度自 2012 年以來就沒出現過。”

這些持倉背後的邏輯是:美聯儲寬鬆政策將持續壓制美元,而貨幣升值會推升以該貨幣計價的債券回報;同時,這也可能激活以美元為融資貨幣的套息交易。

“美聯儲的行動進一步支撐了 ‘美元走弱、未來利率下行’ 的觀點。” 宏利投資管理 (Manulife Investment Management) 高級組合經理內森·圖夫特指出,“這兩個因素都對新興市場股票和債券構成利好。”

新興市場的普漲行情,部分源於特朗普政府反覆無常的關税政策——今年上半年,美元匯率創下 1970 年代初以來的最大跌幅。與此同時,發展中國家的利率仍顯著高於美國:許多新興市場央行因擔憂通脹,對寬鬆政策持謹慎態度,這使得其資產收益率更具吸引力。

雙重因素疊加下,新興市場政府債券表現碾壓全球多數固定收益資產:15% 的漲幅是美國高收益企業債 (垃圾債) 的兩倍多,更遠超彭博美國國債指數 5.4% 的漲幅。其中,巴西、墨西哥、哥倫比亞、匈牙利、南非領漲,今年以來回報均超 23%。

風險猶存,但美聯儲寬鬆 “權重更高”

當然,當前漲勢的幅度可能限制未來收益空間。若美元因 “美聯儲降息預期降温” 或 “地緣政治緊張升級” 再度走強,可能打擊市場情緒;今年初土耳其的拋售潮、以及上週阿根廷局勢急劇惡化 (迫使央行耗盡外匯儲備),也凸顯政治動盪可能迅速顛覆新興市場。

但分析師與投資者認為,這些風險將被美聯儲此前貨幣決策的積極影響所抵消,上週宣佈降息 25 個基點後,美聯儲同時暗示年底前還將再降兩次息。

部分原因在於,新興市場央行可能跟進降息,為債券提供額外支撐;南非、哥倫比亞等地的通脹調整後收益率 (實際收益率),也可能持續吸引套息交易資金流入。

摩根大通資產管理固定收益國際首席投資官伊恩·斯蒂利表示,歷史數據顯示,美聯儲降息後,新興市場債市平均回報在 6%-8% 之間。他參與管理的 “摩根大通全球債券機會基金”,目前仍對新興市場保持超配。

雙線資本組合經理 Valerie Ho 透露,其基金已加大對巴西、南非、匈牙利的持倉——這些市場均將受益於美聯儲政策轉向與美元走弱。“在這種背景下,我們樂於維持這些頭寸。”

回報攀升持續吸引資金流入新興市場基金。美國銀行援引 EPFR 數據顯示,截至 9 月 17 日的一週,專注於新興市場債的基金淨流入約 3 億美元,實現連續 22 周資金流入;今年以來累計淨流入已達 450 億美元。

PGIM Fixed Income 的凱西·赫普沃思表示,鑑於今年以來硬通貨債券漲勢強勁,她已部分獲利了結;但這位新興市場債負責人仍維持 “做空美元” 的偏向,並對高收益貨幣保持超配。

“當前環境對新興市場的支撐仍在持續,” 赫普沃思稱,“趨勢非常明確。”