左手黄金右手美股就能对冲风险吗?原中金首席风险官李祥林教你用衍生品辨别应对 “黑天鹅”

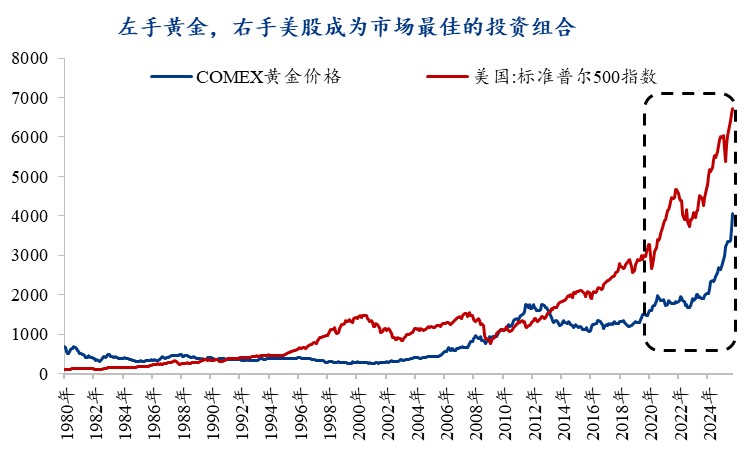

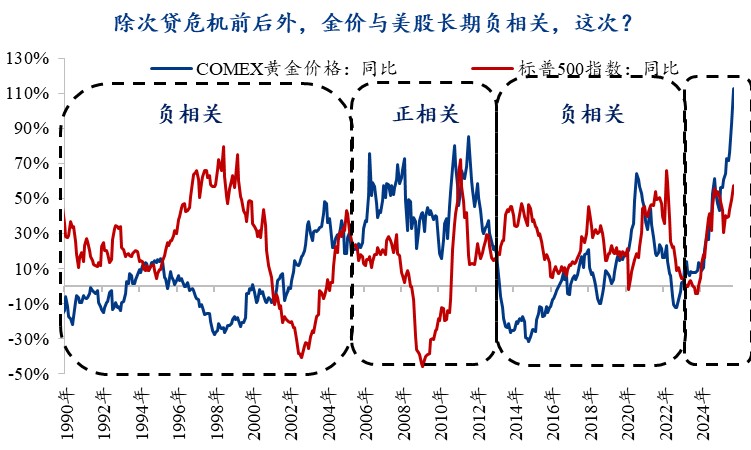

2025 年,全球市場面臨戲劇性變化,AI 熱潮與避險資產如黃金的需求並存。儘管股市屢創新高,風險偏好卻急劇下降,機構資金湧入黃金,金價屢創新高。歷史上類似情況曾在 2000 年互聯網泡沫和 2008 年金融危機中出現,當前市場的脆弱性在於過度依賴算法和模型,可能導致集體聰明下的崩潰。

2025 年,是一個充滿戲劇性的年份。一方面,全球流動性重啓,市場熱情再度升温——AI 敍事持續發酵,從算力到應用,從芯片到算法,每一個細分賽道都被冠以 “改變世界” 的使命。全球股市屢創新高,“水牛行情” 彷彿讓人重回 2021。但另一方面,風險偏好卻在急劇下降——機構資金瘋狂湧入黃金等避險資產,不斷提高 “防禦型倉位”,導致金價年內多次刷新歷史新高。

全球投資者,一手押注 AI 的未來,一手又緊握黃金的現實。這看似荒誕的局面,其實在金融史上反覆上演過。

2000 年,互聯網泡沫巔峯時期。全球投資者沉迷於 “科技將改變一切” 的幻覺,納斯達克市盈率高達百倍,硅谷被譽為 “新黃金時代”。但當泡沫破裂,指數在兩年內腰斬,市場才意識到——估值不是增長的保證,故事也無法替代現金流。

2008 年,華爾街上演另一幕戲劇。CDO 與 CDS 讓風險看似被完美切割、重新包裝,金融工程成了 “現代智慧” 的象徵。市場以為風險可以被模型控制,直到雷曼兄弟轟然倒下,連鎖反應席捲全球,原本被視為 “無懈可擊” 的模型,成為危機的導火索。

今天的全球市場,同樣充滿着這種微妙的不協調——AI 敍事的狂熱,與避險需求的升温並存;指數創紀錄上漲的同時,風險資產的波動性卻在放大。

人類的金融史,總在 “理性繁榮” 中醖釀下一次非理性的崩塌。

如果説 2000 年的泡沫來自 “新敍事”,2008 年的危機來自 “模型幻覺”,那麼當下的風險,正在於聰明本身。算法讓投資更精準,模型讓風險更可視化,但也可能讓市場在 “集體聰明” 的表象下,變得更脆弱。

所有人都知道,隨着美聯儲步入降息週期,全球流動性氾濫的助推下,我們正在擁抱一個史無前例的金融泡沫,但華爾街的精英們又不得不一次次強撐着腰桿,拍着胸脯告訴世人:“我們有足夠多的經驗和工具能來控制風險,現在的市場和過去不一樣,我們現在很安全”

但殊不知,信息越多,噪音就會越多;算得越細,失誤就會越大。市場真正的危險,往往不是 “看不見的風險”,而是 “被誤判的確定性”。

當世人認為自己已經能夠掌控風險時,或許只是 “時候未到”——風險只是推遲了爆發的節奏。

在這個週期裏,投資者真正缺的,不是行情判斷力,而是識別風險,應對風險的框架。過去幾年,你或許已經歷了這些:

-

宏觀邏輯被頻繁推翻,政策信號不斷反轉;

-

資產配置越來越複雜,但分散不再意味着安全;

-

模型看似能解釋一切,卻預測不了 “黑天鵝”;

-

你知道市場在變,卻不知該信什麼、不該信什麼。

這種迷茫感,不是知識的缺口,而是邏輯的塌陷。

11 月 30 日,李祥林教授受華爾街見聞邀請,在上海舉行的本次 Alpha 線下閉門課上給大家傳授的,正是針對 “風雨欲來” 的當前市場所必需一個關鍵技能——如何重建一個在混亂中仍能保持清醒的風險框架。

我們希望通過本門課程,幫助大家理解:

-

金融風險是如何產生的?

-

哪些信號可以作為風險的前瞻指標?

-

面對風險,我們有多少應對的手段和工具?

-

機構投資者又是如何渡過一次次重大金融危機的呢?

課程詳情參考長海報

為什麼説李祥林教授是國內最適合講金融風險管控的專家?

李祥林教授發明了一個可以改變世界的模型,又眼睜睜看着它摧毀了半邊金融世界,就像奧本海默那樣。

在華爾街的黃金年代,他是花旗與巴克萊資本的信用衍生品量化負責人。他提出的 “高斯聯結違約函數”,成為 CDS 和 CDO 等複雜信用產品的數學基石。一時間,整個華爾街都在用他的公式定價風險,市場相信:風險可以被計算、被切割、被馴服。

然而,2006 年的李祥林,卻選擇了離開。那時 CDO 交易正處巔峯,他卻清醒地意識到:“模型在房貸上用得太過了,但沒人願意聽。”

2008 年,雷曼倒閉,次貸危機爆發,他的公式成為替罪羊,被媒體稱為“摧毀華爾街的公式”。而他,早已在危機到來前 4 個月離開巴克萊,回到中國,出任中金公司首席風險官——當整個華爾街沉迷於用他的模型賺錢時,他選擇了退出。

危機之後,他沒有遠離風險,反而投入到風險治理的第一線。在中金公司,他建立了中國最早的風險限額體系;他受邀參與巴塞爾協議修訂與中國 CRM(信用風險緩釋工具)制度設計;他曾擔任新加坡國立大學風險管理中心顧問、全球保險監管協會(IAIS)與國際金融公司(IIF)的專家顧問。

他曾為 “一行三會”、中投公司、國資委提供風險諮詢,既能從監管者角度理解風險傳導,也能從市場角度洞察風險文化。

李祥林的獨特之處,在於他跨越了金融體系的全部邊界:

在中金公司,他代表中國券商的 “賣方視角”;

在 AIG,他主導資產管理建模,代表保險與資管體系;

在保德信,他負責風險管理方法論,深入資產負債管理(ALM)。

他是極少數同時在中資券商、美資保險、國際投行三大體系核心風控崗位任職的人。這讓他能洞察不同金融文明下的文化分野:華爾街崇尚模型效率,中國機構重視監管合規,而保險體系更看重長期穩健——他既見過最激進的創新,也守過最保守的底線。

李祥林,是少有的既創造過模型、又質疑模型的人;是經歷過全球金融危機、卻仍投身於金融風險治理一線的人。

我們相信,他是目前國內最適合講解這個課程主題的人選之一。

課程價值

這門課,不是教你 “預測” 機會,而是教你 “看穿” 風險。

市場終將回歸理性,而理性必須被訓練——每一輪泡沫的終點,都是對理性的重新追尋。在這門課中,李祥林將帶你重新認識風險,讓你在金融市場上 “活得更久”:

-

從宏觀看週期: 理解風險因子的相互作用,識別資產的 “共振點”;

-

從微觀看人性: 理解市場行為背後的情緒結構與從眾邏輯;

-

從系統看投資: 學會構建自己的 “風險免疫系統”。

這不是防禦思維,而是一種理性訓練——讓你在繁榮時保持冷靜,在恐慌時仍能判斷。2000 年的科技夢、2008 年的金融創新、2025 年的 AI 浪潮,每一次偉大的繁榮背後,都潛藏着人類對 “確定性” 的誤解。

真正成熟的投資者,不是永遠正確的人,而是懂得自己何時可能錯的人。

在這個充滿噪音的年代,讓我們重新學習,如何在繁榮的表象下,看清市場的真相。

温馨提示

本次 Alpha 閉門私享課將於 2025 年 11 月 30 日在上海舉辦,由於私享課席位有限,感興趣的朋友可以抓緊點擊上面的課程海報報名。還想了解更多課程細節的話,也可以微信掃碼下方圖片,諮詢 Alpha 小助手。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用户特殊的投資目標、財務狀況或需要。用户應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。