U.S. Stock Market Outlook | Futures for the three major indices rise together, Federal Reserve interest rate decision approaching, Microsoft, Alphabet - C, and Meta Platforms to announce earnings after hours

美股三大股指期货齐涨,市场普遍预期美联储将降息 25 个基点。鲍威尔将在利率决议后召开新闻发布会,可能不会提供太多前瞻指引。SK 海力士 Q3 利润增长 62%,明年全系列存储芯片订单已满,显示出 AI 需求的强劲。

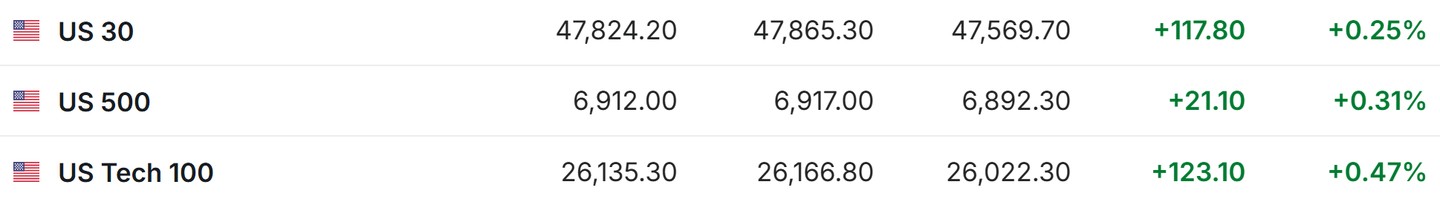

1. 10 月 29 日 (周三) 美股盘前,美股三大股指期货齐涨。截至发稿,道指期货涨 0.25%,标普 500 指数期货涨 0.31%,纳指期货涨 0.47%。

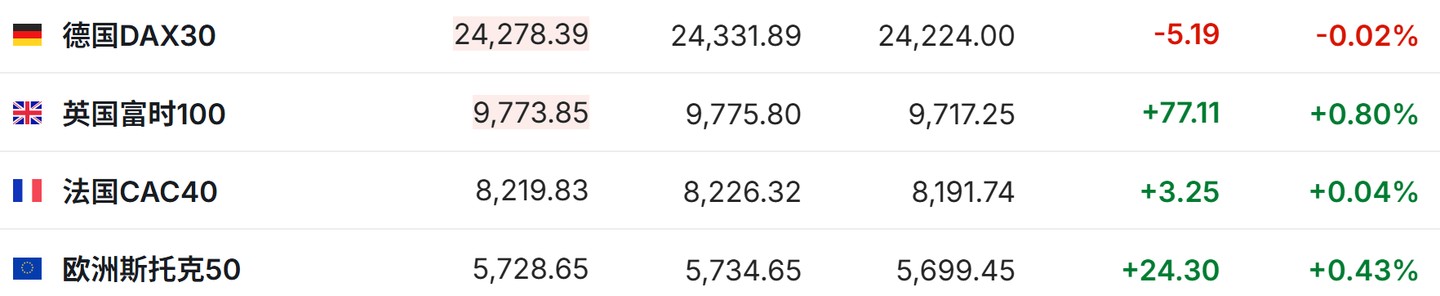

2. 截至发稿,德国 DAX 指数跌 0.02%,英国富时 100 指数涨 0.80%,法国 CAC40 指数涨 0.04%,欧洲斯托克 50 指数涨 0.43%。

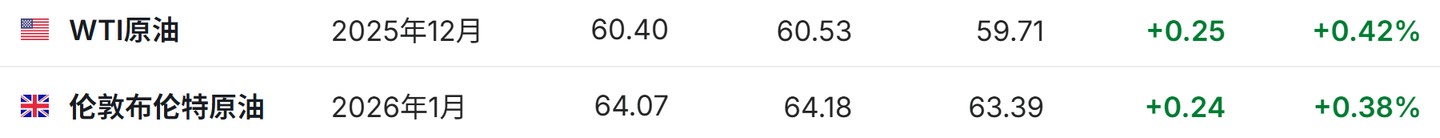

3. 截至发稿,WTI 原油涨 0.42%,报 60.40 美元/桶。布伦特原油涨 0.38%,报 64.07 美元/桶。

市场消息

美联储降息 25 个基点几成定局,鲍威尔前瞻指引或陷 “沉默时刻”。美联储将于北京时间周四凌晨公布利率决议。鲍威尔将在利率决议公布后 30 分钟举行新闻发布会。本次会议不会公布新的经济预测或点阵图。市场对本周美联储政策会议的两件事有普遍的预期——政策制定者们将决定把利率下调 25 个基点;鲍威尔则可能不会提供太多前瞻指引,因为决策者之间日益扩大的分歧令未来政策路径变得模糊不清。鲍威尔本月早些时候表示,联邦公开市场委员会 (FOMC) 仍将重点关注劳动力市场面临的威胁。上周五公布的美国 9 月 CPI 数据显示通胀弱于预期,这可能暂时抑制了美联储内部的鹰派官员。

内存 “超级周期” 已至!AI 需求爆表,SK 海力士 Q3 利润创新高、明年全系列芯片订单已满。SK 海力士公布其利润增长了 62%,并透露明年全系列存储芯片订单已售罄,这表明全球人工智能基础设施的建设正在大幅提升整个行业的需求。在第三季度,该公司实现了创纪录的营业利润 11.4 万亿韩元 (约合 80 亿美元),创历史新高,略高于分析师预期的平均值。销售额达到 24.5 万亿韩元。周三上午,在首尔,该公司股票涨幅高达 5%。作为英伟达 (NVDA.US) HBM 芯片供应商,SK 海力士计划在明年投入更多资金以提高产能,力求加快产量增长,以赶上由 OpenAI 至 Meta Platforms(META.US) 等行业领军企业引领的前所未有的大规模投资浪潮。

AI 盈利验证来袭:业绩打脸泡沫论,本周五大美股巨头财报将定调下一波。市场担心人工智能引领的全球股市涨势在创下历史新高后已处于泡沫区间,而人工智能公司更加光明的盈利前景正在缓解投资者的这种担忧。SK 海力士公司和爱德万测试公司周三均公布了更强劲的财务业绩,加入了一系列显示需求与估值同步上升的公司行列。现在的焦点转向美国科技巨头——本周将公布财报的五家公司约占标普 500 指数成分股的四分之一——它们本周的业绩将揭示人工智能领域巨大的资本支出热潮是否正在转化为更高的回报。五大科技巨头——微软、亚马逊、苹果、Alphabet、Meta——均将于本周公布财报。

美国政府停摆引发市场 “数据真空”,通胀挂钩证券启用尘封备用机制。在规模达 7 万亿美元的市场中,交易员正面临一个前所未有的局面:他们必须为与美国通胀挂钩的证券定价,却没有任何消费者价格 (CPI) 数据可用。美国政府自本月初开始停摆,这一数据空白可能会持续延长,尤其是在白宫表示美国或许不会发布 10 月通胀数据之后。这促使投资者开始启用数十年前嵌入通胀挂钩债券及衍生品法律文件中的 “备用机制”,这些未经实际检验的机制如今成了替代方案。这些应急计划原本针对的是 “尾部风险”(小概率高影响风险),且直到近期,考虑到美国经济数据的系统性重要性,这种风险都难以想象。

结束 QT 未能解除流动性警报!小摩:美联储恐需重启 “2019 式” 巨量注资。摩根大通策略师表示,美联储可能会采取额外措施来应对资金市场的压力,即使其最早本周结束资产负债表缩减 (即量化紧缩,QT) 之后,这种压力仍可能持续。包括摩根大通在内的多家华尔街银行普遍预计,美联储将最早于本月停止缩减其 6.6 万亿美元的美国国债和抵押贷款支持证券 (MBS) 组合。不过,摩根大通策略师 Jay Barry 和 Teresa Ho 表示,即便如此,关键付款期间的市场波动仍将持续。他们在周二致客户的报告中写道:“即将结束的 QT 将防止系统中的流动性进一步流失,但资金压力可能仍会持续。因此,我们认为,美联储可能会采取与 2019 年 9 月类似的行动。”

个股消息

联电 (UMC.US) Q3 营收同比增 1.6%。联电第三季营收 19.4 亿美元、同比增 1.6%,GAAP 每股收益 0.197 美元、超预期 0.08 美元;毛利率降至 29.8%,公司指引 2025 年资本支出仍维持 18 亿美元,产能利用率约 70%,全年毛利率守 20% 以上。

Verizon(VZ.US) Q3 盈利超预期。Verizon 第三季营收 338 亿美元略低于市场预期的 342.8 亿美元,但经调每股收益 1.21 美元超预期 1.19 美元;期内新增后付费用户 4.4 万,远高于预期的 1.9 万,得益于 iPhone 促销与 myPlan 套餐三年锁价吸引力,18% 以上移动用户同时捆绑宽带。公司重申全年利润及自由现金流指引,并预计资本支出将落在 175-185 亿美元区间下限或更低。

卡特彼勒 (CAT.US) Q3 营收同比增 10%。卡特彼勒 Q3 主要业务部门营收同比增 10% 至 167 亿美元,调整后 EPS 达 4.95 美元、大幅超越市场预期的 4.51 美元,能源与运输业务凭借 AI 数据中心储能及备用发电机需求领涨;公司预计 Q4 再摊关税成本 6.5-8 亿美元,全年关税总额升至 16-17.5 亿美元,并重申全年调整后营业利润率将贴近目标区间下限。

波音 (BA.US) Q3 现金流转正、777X 再吞 49 亿费用。波音 Q3 营收 232.7 亿美元,高于预期 223 亿,但为 777X 再计提 49 亿美元非现金费用,导致每股亏损扩大至 7.47 美元,远超市场预估的 4.44 美元;期内自由现金流 2.38 亿美元,为 2023 年末以来首次转正,显著优于分析师预估的-8.8 亿美元。777X 因监管审查已延迟七年,预计 2027 年服役,项目累计费用近 160 亿美元,公司维持全年现金流转正指引。

Bloom Energy(BE.US) Q3 同比扭亏为盈,营收与利润齐超预期。电力发电及氢气生产公司 Bloom Energy 第三季度营收超出市场预期,同比增长 57.1%,达到 5.19 亿美元。其非 GAAP 每股利润为 0.15 美元,高于分析师的普遍预期 0.10 美元。调整后 EBITDA 为 5905 万美元,而分析师预期为 4602 万美元。营业利润率 1.5%,较去年同期的-2.9% 有所上升。自由现金流为 737 万美元,较去年同期的 -8376 万美元有所增长。Bloom Energy 在稳健模式下运营了八年,该公司设计、制造并销售用于现场发电的固体氧化物燃料电池系统。Bloom Energy 过去五年的年化营收增长率达到了 19.1%。其增长速度超过了大多数工业企业的平均水平。

消费者支出强劲助力 Visa(V.US) Q4 业绩!营收、EPS 双双超预期。Visa 第四财季营收同比增长近 12%,至 107 亿美元,好于市场预期的 106 亿美元。调整后的净利润为 58 亿美元;调整后的每股收益为 2.98 美元,略高于市场预期的 2.97 美元。Visa 首席财务官 Chris Suh 在财报电话会议上表示,消费者在奢侈品与必需品上的支出依然强劲。他表示,只要旅游和电商支出保持活跃、经济环境稳定,公司预期今年假日季度将表现强劲。在第四财季,Visa 结束了其在美国的开放银行业务。该业务曾为金融科技公司等第三方提供技术支持,以访问客户账户数据。该公司表示,此举是由于监管不确定性增加以及竞争格局变化所致。

Booking(BKNG.US) 全年预订量展望超预期, 旅行需求放缓担忧 “转危为安”。在截至 9 月的季度中,Booking 销售额同比增长 13%,达到 90.1 亿美元,高于分析师此前预计的 87.3 亿美元。该季度公司经调整每股收益为 99.50 美元,较去年同期增长 19%,超出了分析师给出的 95.85 美元每股收益预期。Booking 在周二的声明中表示,公司预计全年备受关注的 “客房夜数” 增长率约为 7%。根据市场数据,分析师此前预期这一增长率为 6.7%。这一乐观预期得益于第三季度的强劲业绩——该季度公司的客房夜销售量和总预订额均超出分析师预期。在截至 9 月 30 日的三个月里,客房夜销售量增长 8%,达到 3.23 亿晚,而分析师平均预期为 3.16 亿晚。

艾滋与免疫药物需求强劲,葛兰素史克 (GSK.US) 上调全年业绩指引。得益于其艾滋病毒和免疫学药物需求的增长,葛兰素史克上调了全年利润和销售预期。财报显示,该公司 Q3 营收达 85.5 亿英镑,同比增长 4.9%,超出预期 3 亿英镑;不包括某些项目的每股收益增长 11%,达到 0.55 英镑,分析师此前预期为 0.47 英镑。葛兰素史克预计,今年不包括某些项目的每股收益将增长高达 12%,高于此前预测的最高 8% 的增幅。营收可能增长高达 7%,也高于此前预估。首席商务官卢克·米尔斯将于 1 月接任首席执行官,他将面临与现任 CEO 沃姆斯利相同的挑战,该公司的在研新药管线到 2031 年能实现超过 400 亿英镑 (530 亿美元) 的销售额。

Q3 利润不降反升!转型收官在即,德银 (DB.US) 靓丽财报力证改革成效。德意志银行公布第三季度利润同比增长 7%。尽管市场此前预期利润将下滑,但该行全球投行业务部门营收实现大幅增长,最终扭转了这一预期。作为德国最大的贷款机构,德意志银行本季度总营收达 80.4 亿欧元,归属于股东净利润为 15.6 亿欧元 (约合 18.2 亿美元)。这一数据较去年同期的 14.6 亿欧元有所增长,同时也高于分析师预期的约 13.4 亿欧元。投行业务再次成为德意志银行的最大收入来源。本季度,债券交易与债券发行业务的强劲表现,推动了投行业务的增长。

投行与股票交易业务大举吸金,瑞银 (UBS.US) Q3 利润猛增 74%。瑞士金融巨头瑞银集团最新公布的第三季度利润超出市场普遍预期,主要因该机构投资银行业务与股票交易营收大幅增长,以及法律成本低于预期显著提振整体业绩。截至 9 月的三个月期间,瑞银净利润同比飙升 74% 至 25 亿美元,相比之下, 分析师们对于瑞银的净利润一致预期约为 14 亿美元。瑞银旗下关键的财富管理业务部门在第三季度的新增资金流入好于市场预期,达到 380 亿美元,尽管该项业务部门的税前利润低于预期。瑞银投资银行业务部门的基础营收大幅增长 23%。

芯片设备制造商 ASM 国际 (ASMIY.US) Q3 订单不及预期,管理层称 Q4“触底” 明年 “反弹”。荷兰芯片设备制造商 ASM 国际公司第三季度财报,订单量低于分析师预期,主要原因是尖端芯片制造商需求下降,以及来自中国的订单减少。该公司在周二的声明中表示,经汇率波动调整后,三季度订单额同比下降 17%,至 6.368 亿欧元 (约合 7.43 亿美元)。根据调查,分析师此前对该季度订单额的平均预期为 7.249 亿欧元。ASM 表示,订单下滑受到了中国业务萎缩影响,中美贸易紧张局势对中国客户业务造成干扰,除此之外,生产先进逻辑芯片的部分核心客户也在暂缓下单。

“AI 信仰” 再掀巨浪! Blackwell 与 Rubin 将托起 5 万亿美元 AI 帝国,黄仁勋坚信 AI 纪元已至。华盛顿 GTC 大会上,尤其是当黄仁勋释放出 “Blackwell 与下一代 Rubin 架构将共同推动英伟达未来五个季度数据中心业务营收将超过 5000 亿美元” 的这一无比重磅业绩信号之后,英伟达整体市值距离 5 万亿美元这一创纪录的史诗级超级关口仅一步之遥,继此前 7 月份突破 4 万亿美元大关之后,不久后英伟达将成为全球首个市值突破并站稳 5 万亿美元的公司。“AI 教父” 黄仁勋坚信所谓的 “AI 纪元” 已经全面到来,而英伟达正在从 “一家芯片设计公司” 彻底升级成为 “AI 纪元的最强技术底座”——即包含与 AI 有关的全栈基础设施与完整产业操作系统。

重要经济数据和事件预告

北京时间 22:00:美国 9 月季调后成屋签约销售指数月率 (%)。

北京时间 22:30:美国截至 10 月 24 日当周 EIA 原油库存变动 (万桶)。

次日北京时间凌晨 02:00:美联储 FOMC 公布利率决议。

次日北京时间凌晨 02:30:美联储主席鲍威尔召开货币政策新闻发布会。

业绩预告

周四早间:微软 (MSFT.US)、谷歌 (GOOGL.US)、Meta(META.US)、星巴克 (SBUX.US)

周四盘前:壳牌 (SHEL.US)、道达尔 (TTE.US)、Stellantis(STLA.US)、Roblox(RBLX.US)、默沙东 (MRK.US)、礼来 (LLY.US)、万事达 (MA.US)、好未来 (TAL.US)