Buffett's farewell, OpenAI stirs up trillion-dollar market value, Google's strong rise... A review of the top ten global business events of 2025

2025 年,全球商業版圖被 AI 重新洗牌:OpenAI 雖未上市,卻以訂單與敍事撬動萬億市值起伏,成為資本市場的 “影子巨頭”;英偉達加冕 5 萬億美元王座,谷歌正面衝擊 AI 定價權;巴菲特謝幕、馬斯克把航天推入工業化,歐洲為燃油車急踩剎車。豪賭與反轉交織,新舊秩序碰撞,這一年,正在重塑科技、資本與時代走向。

回望即將落幕的 2025 年,一系列標誌性商業事件,為這一年刻下了清晰而深刻的時代註腳。

AI 競賽全面升温。白宮點燃 “星際之門”,5000 億美元豪賭美國 AI 底座;CoreWeave 把算力租賃送上資本秤盤;OpenAI 雖未上市,卻以訂單與敍事撬動萬億市值起伏,成為市場的 “影子巨頭”。

英偉達加冕全球首家 5 萬億美元公司,併入股英特爾、鎖定 Groq 推理能力,在結盟與防守中鞏固算力王座。谷歌則以 TPU 與 Gemini 雙輪驅動,向 AI 定價權發起正面衝擊。

資本舞台上,95 歲的巴菲特寫下 “最後一封信”,一個時代走向謝幕。更高遠處,馬斯克用 155 次發射把航天送入工業化節拍。歐洲則急踩剎車,德國改寫燃油車禁令,為傳統產業贏回時間。

而在歐洲,德國急踩剎車,改寫 2035 年燃油車禁令,為內燃機贏回時間,也暴露出激進轉型與市場現實的張力。

舊秩序鬆動,新力量崛起。聯盟、博弈、豪賭與反轉,構成了 2025 年最真實的商業底色。

年終之際,我們盤點最具代表性的2025 年全球十大商業事件,以此回望這一年如何重塑科技版圖、資本邏輯與時代走向。

白宮點火 “星際之門”:5000 億美元押注美國 AI 底座

2025 年 1 月,“星際之門”(Stargate)在白宮高調亮相。OpenAI、軟銀和甲骨文宣佈,四年滾動投資 5000 億美元,立即投入 1000 億美元,在全美建設 20 座超大規模 AI 數據中心,打造 “史上最大 AI 基建項目”。孫正義出任董事長,氣勢一時無兩。

然而,兩個月後,現實開始降温。3 月,德州阿比林基地動工,規劃 6.4 萬塊英偉達 GB200,首期 1.6 萬塊。但軟銀與 OpenAI 在股權比例、數據主權和出資節奏上的分歧公開化,合作裂痕浮出水面。

到 5 月,多家媒體稱項目 “陷入停滯”。5000 億美元尚未鎖定,原定夏季裝機節點推遲。為保障 ChatGPT 算力,OpenAI 已繞開軟銀,自行簽約第三方數據中心,“聯盟項目” 被迫讓位於現實需求。7 月,目標進一步縮水。公司將 2025 年目標下調為 “年底前在俄亥俄州建成一座小型試點中心”,與年初 “千億立即到位” 的承諾形成強烈反差,“保殼式推進” 成為新基調。

10 月 30 日,項目宣佈在密歇根州Saline 鎮新建 1GW 園區,作為對 “4.5GW 總盤子” 的象徵性兑現,預計 2026 年初動工。規模仍在,但已明顯低於最初藍圖。11 月,融資與補鏈同步推進:Blue Owl 提供 30 億美元股權加 180 億美元銀團貸款;同月,軟銀以 65 億美元現金收購服務器芯片公司 Ampere,為後續供應鏈 “補票”。

進入 12 月,阿比林成為唯一實質性進展。4 棟機房已封頂,機電和冷卻系統安裝中,按計劃 2026 年中上線 40 萬塊 GPU,有望成為 “已知最大單體 AI 集羣”。但亞利桑那、加州、佛州等選址仍無正式簽約。

與此同時,風險對沖加速。甲骨文至少推遲一處數據中心建設,並出售 Ampere 股份套現 27 億美元,降低單邊敞口。軟銀因外部融資受阻,已減持部分英偉達股票自籌現金,顯示 5000 億美元遠未湊齊。

從 “史詩級官宣” 到 “單點落地”,“星際之門” 並未流產,卻已大幅縮水。結論逐漸清晰:阿比林有望在 2026 年中成為美國 AI 算力地標,但 “5000 億美元、20 座園區” 的原始構想,已被博弈、融資與不確定性重塑。真正的考驗,將在阿比林投產後,交由運營效果和新一輪資本給出答案。

從 “囤卡生意” 到公開定價:CoreWeave 把 AI 算力推上資本秤盤

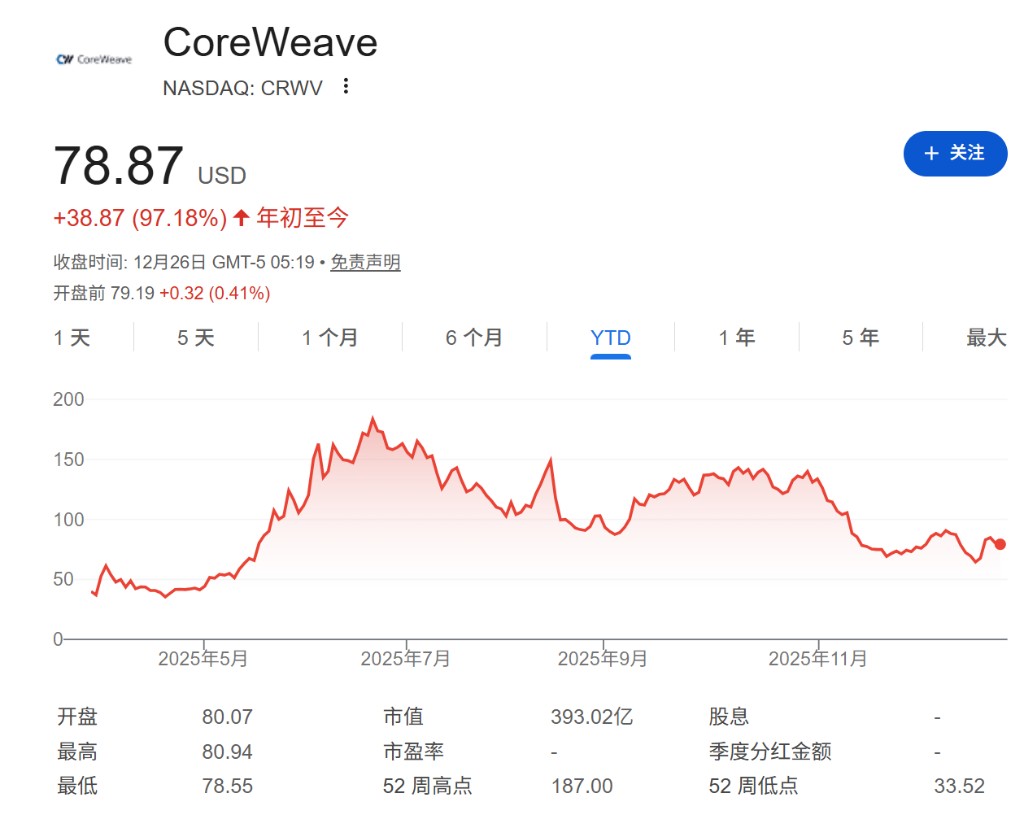

3 月 28 日,CoreWeave 以 40 美元/股、約 230 億美元估值登陸納斯達克,募資 15 億美元。開盤 39 美元,隨後四個月股價最高衝至 187 美元,市值一度逼近 900 億美元。

這不僅是一家公司的上市,更是 “AI 算力租賃” 第一次被公開市場定價。

CoreWeave 的出身並不光鮮。2017 年,它還是以太坊礦場。加密寒冬後,公司把 25 萬張英偉達 GPU 改造成雲端資產,轉型為 “純 GPU 雲”,不碰 CPU、不做通用 IaaS,只做一件事:囤卡,然後出租。

其收入公式高度簡單:按卡計價、長期鎖定。頭部客户一次性簽下 3 至 6 年的數十億美元合同,中小客户按小時付費,形成高可見度現金流。

上市前 11 個月,CoreWeave 與 OpenAI 簽下 5 年 119 億美元租約;上市後 9 月再追加 65 億美元,總額升至 224 億美元。同期,Meta 鎖定最高 142 億美元訂單,英偉達承諾 63 億美元 “包銷” 未售出容量,為需求端兜底。三筆大單把訂單積壓推至 556 億美元,是 2024 年收入的 29 倍。

估值也因此被迅速推高:按 IPO 價計算,CoreWeave 對應 2024 年收入的 12 倍 P/S;市值高點時 P/S 接近 47 倍,高於同期英偉達,被空頭稱為 “AI 泡沫核心”。

爭議背後,行業座標已被重寫。CoreWeave 證明,“算力中間商” 可以獨立上市並獲得機構認可,Lambda、Crusoe 等同類公司隨即啓動上市輔導。其 “長期租約 +GPU 抵押融資” 的結構,也為銀行提供了可量化模型,推動 GPU 租賃 ABS 試點,降低 AI 產業鏈的融資門檻。

更重要的是認知改變。公開市場的波動反向教育客户:算力不再只是 “買不到卡” 的硬通貨,而是可以比較租售比、靈活轉移的資產。行業正從 “囤卡恐慌” 走向 “按需配置”。

從礦場到主板,CoreWeave 把 “GPU 即資產、算力即服務” 寫進了估值模型。230 億美元只是起點,真正被定價的,是一個全新的資本開支品類。

英偉達斥資 50 億美元入股老對手英特爾

英偉達與英特爾,這對纏鬥多年的老對手,突然選擇攜手。9 月 18 日,英偉達宣佈將斥資 50 億美元入股英特爾,並聯合開發面向 PC 與數據中心的芯片。

根據協議,英偉達以每股 23.28 美元購入英特爾普通股。合作公佈後,市場迅速反應。英特爾美股盤前一度暴漲 30%,而另一競爭對手 AMD 跳水,跌幅超過 4%。

對英特爾而言,這是一場及時雨。近年來,其在高性能芯片市場節節敗退,難以憑自身現金流承擔先進製程的高額投入。公司已獲得美國政府約 10% 的持股支持、軟銀 20 億美元戰略投資,並通過出售資產加速融資。英偉達的加入,進一步穩固了其資金鍊。對英偉達來説,這是一次以小博大的佈局。50 億美元相對於其體量並不沉重,卻為其打開了 x86 生態和更廣泛的 CPU 協同空間。

雙方合作的核心,直指 PC 與數據中心兩大陣地。英特爾將在新一代 PC 芯片中引入英偉達的圖形處理技術,以增強與 AMD 的競爭力;在數據中心,英特爾將為基於英偉達硬件構建的 AI 集羣提供通用處理器,補足加速芯片在通用計算上的短板。

英偉達 CEO 黃仁勳稱,這一合作將把英偉達的 AI 與加速計算堆棧,與英特爾的 CPU 和龐大的 x86 生態結合,為下一代計算時代奠基。英特爾 CEO 陳立武則強調,x86 仍是現代計算的基石,公司將繼續推動創新。雙方同時表示,合作不會改變各自的獨立戰略,英偉達仍將使用 Arm 技術設計自家處理器。

這場轉折,更像是一段此消彼長後的必然。從對手到夥伴,這筆 50 億美元的下注,不只是一次資本交易,更是產業版圖重構中的重要信號:在 AI 主導的新計算時代,封閉防守已難以為繼,強者之間的結盟,正成為新的生存法則。

影子巨頭的過山車:OpenAI 攪動 2025 年 AI 資本敍事

2025 年,OpenAI 並未上市,卻成了資本市場最強的 “情緒引擎”。融資、訂單與高管言論,持續放大到整條 AI 產業鏈,演繹出一輪輪過山車行情。

年初至 4 月,故事由基建點火。OpenAI 聯手軟銀、甲骨文推出總額 5000 億美元的 “Stargate” 算力聯盟,特朗普在白宮站台背書。甲骨文單日暴漲,軟銀同步飆升,市場迅速把 OpenAI 塑造成 “AI 基建旗手”,算力、服務器與芯片股集體重估。

5 月至 8 月,光環接連裂縫。8 月發佈的GPT-5 表現平平,被谷歌 Gemini 3.0 與 xAI Grok 多項指標壓制。與此同時,“年化收入約 200 億美元、估值卻超 5000 億美元” 的不匹配頻頻被提及,“AI 革命” 開始被 “AI 泡沫” 替代,概念股漲勢明顯降温。

9 月,OpenAI 宣佈首款消費級 AI 硬件由立訊精密代工,立訊開盤漲停,“果鏈” 集體跟漲;同月甲骨文剩餘履約義務升至 4550 億美元,股價再創新高,情緒被再次拉回高位。

10 月,財務問題加劇攪動市場情緒。軟銀因持有 OpenAI 股權錄得 146 億美元未實現收益,季度淨利創紀錄,股價衝頂;但 OpenAI 收購金融 AI 應用 Roi、與 AMD 深度綁定等動作,也讓外界開始測算其燒錢與融資強度。CDS 市場首次出現多家科技巨頭的違約掉期交易,債務風險被擺上枱面。

11 月 7 日,情緒 “核爆”。CFO 一句 “或需聯邦政府為芯片融資兜底”,被解讀為 “最強 AI 公司也缺錢”。當晚,美股六大科技巨頭與算力供應商合計蒸發約 5000 億美元。CEO 奧爾特曼連夜發文澄清 “不需要政府擔保”,卻只換來有限反彈,市場進入 “信任赤字”。

12 月,競爭格局逆轉。谷歌 Gemini 口碑持續走高,Alphabet 生態鏈年內翻倍;反觀 “OpenAI 系”,甲骨文、軟銀自高點回落約 40%,市值縮水超千億美元,“OpenAI 概念” 從溢價標籤轉為風險敞口。

回望全年,OpenAI 的 “股價效應” 先被宏大基建與硬件敍事推至沸點,再被模型競爭力、債務疑慮與言論失誤持續攪動。資本邏輯已從 “改變世界” 切換為 “兑現現金流”。能否把約 200 億美元收入邁向更可持續的增長,將決定 2026 年 AI 板塊是走向成熟,還是繼續高估值與高波動的循環。

英偉達成為全球首家 “五萬億美元公司”

10 月 30 日,英偉達股價上漲約 3% 至 207.16 美元,市值升至 5.03 萬億美元,成為全球首家站上這一關口的公司。

這個數字,已超過 AMD、Arm、ASML、博通、英特爾、拉姆研究、高通和台積電市值總和,也大於標普 500 中公用事業、工業和必需消費品等行業體量。過去六個月,英偉達股價累計上漲約 90%。如今的體量,甚至超過德國、法國和意大利主要股指市值之和。

三年前,ChatGPT 尚未問世時,英偉達市值僅約 4000 億美元。隨後,訓練和運行大模型所需 GPU 需求激增,市值在數月內突破 1 萬億美元,並一路加速:2024 年 2 月達 2 萬億、6 月 3 萬億,2025 年 7 月 4 萬億,10 月衝破 5 萬億。

需求,是這輪躍遷的核心動力。CFRA Research 高級副總裁 Angelo Zino 直言:“他們是整個 AI 交易的基石。” 英偉達披露,去年發佈的 Blackwell 芯片已出貨 600 萬片,手中仍有 1400 萬片訂單。黃仁勳在 GTC 大會上預計,未來五個季度總銷售額將達 5000 億美元。

但狂飆之下,質疑也在升温。一些投資者將當前 AI 股走勢與互聯網泡沫相提並論:企業投入數千億美元、負債加重,而現實收入仍有限。估值同樣承壓,英偉達股價約為明年預期收益的 33 倍,高於標普 500 約 24 倍的均值。

從 4000 億到 5 萬億,英偉達用三年完成 “10 倍股” 躍遷。它不僅重塑了自身命運,也定義了 AI 時代的算力座標。只是,當市值飛越萬億高空,增長故事必須不斷兑現,才能配得上這枚最耀眼的王冠。

巴菲特 “最後一封信”:我 “純屬運氣好”,但 “時間老人” 追上來了,我將 “保持安靜”

95 歲的巴菲特,在 2025 年 11 月 10 日寫下人生最後一封年度股東信。信中一句 “I’m going quiet”,宣告他將在年底卸任 CEO、退出日常管理。這位執掌伯克希爾近六十年的投資者,正式走向謝幕時刻。

接力棒交到新 CEO 格雷格·阿貝爾手中。巴菲特盛讚他管理出色、勤勉務實、溝通真誠,還打趣希望他 “一直幹下去”。從此,年度信將由他人執筆,但巴菲特承諾每年感恩節仍會致信股東,延續與伯克希爾的情感紐帶。

這封 “謝幕信” 最動人的,是他對人生的回望。95 歲的他感謝自己 “運氣爆棚”:生於 1930 年的美國,擁有健康與時代紅利。1938 年闌尾炎險些喪命,病房裏還向修女要指紋,幻想替 FBI 破案。談及查理·芒格與多位老友,他笑稱 “奧馬哈的水裏或許有魔力”。如今步履放慢、閲讀吃力,他仍堅持每週上班,偶爾還能冒出好點子。

在告別時刻,他再次亮出商業箴言,直指企業貪婪。巴菲特批評高管薪酬披露引發 “比誰更富” 的競賽:“讓非常富有的 CEO 困擾的,往往是別人更富。” 他告誡伯克希爾,應避免那些渴望在 65 歲退休、追求 “引人矚目地富有” 或試圖建立 “王朝” 的領導者。

他的長期主義,也與當下投機潮形成對照。從 1962 年投資困境中的伯克希爾起步,他將其發展為橫跨保險、製造、公用事業、鐵路及 Dairy Queen、Fruit of the Loom 等品牌的商業帝國,並強調要避開可能讓公司 “淪為乞求者” 的道路。

一封信,收束一生。告別權力、堅守原則、回饋社會。對市場而言,這是伯克希爾的歷史性轉折;對投資者而言,這是一次以數據為骨、以理性為魂的終場示範。

155 次升空之後,馬斯克把航天送進 “工業時代”

2025 年,SpaceX 用密集到近乎瘋狂的發射節奏,重新定義了 “航天規模化” 的含義。

到 11 月 22 日,獵鷹 9 號已完成 150 次軌道級任務,加上 5 次星艦試飛,全年 155 次發射,平均每 2 到 3 天就有一枚火箭升空。僅卡納維拉爾角一地就完成 94 次,佔全球總量約 40%。航天,第一次呈現出工業流水線的節拍。

馬斯克的核心籌碼,是可重複使用的 “再進化”。助推器 B1067 單箭 31 次飛行,刷新世界紀錄;現役機隊中已有 20 多枚突破 10 飛,認證目標正被推到 40 次。全年一級回收 532 次、復飛 454 次,成功率超過 97%。整流罩和舵面同步複用,把單次發射的邊際成本壓到 15 萬至 20 萬美元量級,火箭從 “昂貴設備” 變成了 “可週轉資產”。

星艦則是更遠的籌碼。全年 5 次綜合試飛中,最新一次實現二級再入完整回收;Block 2 艦體與熱防護瓦片完成 300 多次地面熱循環考核。肯尼迪 39A 發射台正被改建為 “星艦專屬”,為 2026 年東海岸首飛、以及後續 HLS 與 GTO 任務鋪路。

國金證券於 12 月 10 日發佈的行業深度研究報告顯示,SpaceX 的本質並非一家傳統的航空航天製造商,而是一家 “將第一性原理(打破火箭必須昂貴的迷信、打破一次性使用的定式、打破材料選擇、不求完美快速迭代)應用到極致的太空物流與基礎設施壟斷商”。

報告指出,其看似無法逾越的行業壁壘,並非源於單一技術突破,而是由成本、製造和客户三大維度的護城河深度融合而成。

目前,SpaceX 已正式啓動投行遴選程序,這標誌着這家商業航天巨頭朝着 IPO 邁出了最實質性的一步。若進展順利,這或將成為資本市場近年來規模最大的 IPO 之一。

這不只是馬斯克的勝利,更意味着商業航天正從 “工程奇蹟” 邁入 “規模工業”。大航天時代的底座,正在被一枚枚復飛的火箭夯實。

禁令急剎車:德國為燃油車贏回時間

在生效兩年多後,被視為歐盟氣候議程 “皇冠之珠” 的 2035 年燃油車禁令,在柏林的強勢干預下宣告破碎。

曾不可撼動的 “100% 零排放” 目標,如今被緊急修正為 “90% 減排”。根據媒體 23 日披露的最新方案,剩餘 10% 的缺口可通過電子燃料(e-fuels)或生物燃料填補。這意味着,只要注入 “綠色燃料”,內燃機與插混車型在 2035 年後依然擁有合法路權。

在這場反轉劇背後,是冷酷的市場數據與激進減排目標的脱節:

- 市場缺口: 2025 年車企碳減排合規要求電動車份額達到 25%,但目前實際佔比僅 16.4%。

- 普及鴻溝: 荷蘭電動車銷量佔比達 35%,而西班牙僅 8%,基建不均讓 “全電轉型” 淪為泡影。

- 罰款紅線: 若維持原狀,歐洲車企面臨數億歐元的鉅額罰款。

德國總理默茨與歐洲人民黨(EPP)主席韋伯聯手終結了 “純電意識形態”。韋伯將此舉稱為 “協調氣候目標與市場現實的巨大成就”。而奔馳、大眾等巨頭通過密集的遊説,最終讓馮德萊恩政府在政治壓力下 “鬆口”。

短期看,德國憑藉強大的貿易話語權(60% 產品在歐盟內消化)為本土內燃機供應鏈爭取到了生存窗口;但長期看,這種 “還魂” 能否抵禦中國車企的迭代速度仍存疑。正如德國財長克林拜爾的警告:

“若固守舊夢,未來的處境只會更艱難。”

谷歌崛起:芯片與模型雙輪驅動,向全球市值第一發起衝擊

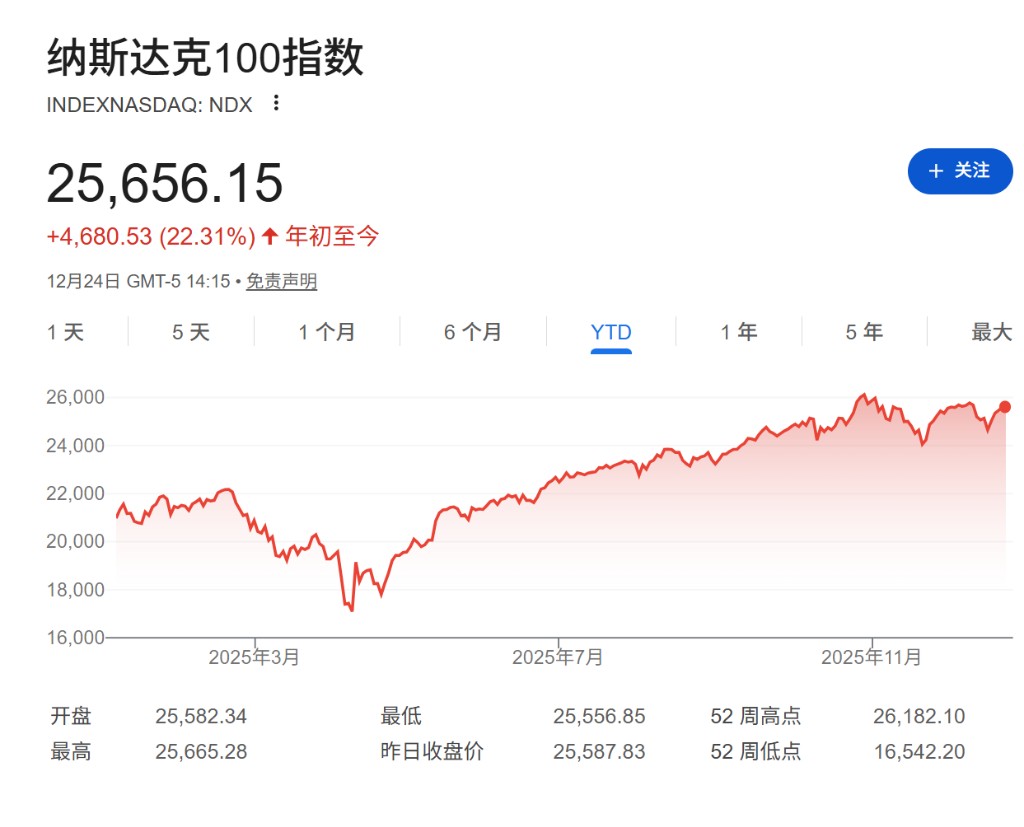

Alphabet 正把一場技術進化,變成一場市值競賽。2025 年,在 AI 浪潮推動下,其股價反彈超 60%,市值升至 3.8 萬億美元,躍居全球第三。

這輪押注,核心不在廣告,而在 “芯片 + 模型” 的雙輪驅動。

一端是硬件。谷歌押注自研 TPU,與 Meta 聯手推進代號為“TorchTPU” 的計劃,目標直指英偉達最堅固的護城河——CUDA。通過提升 TPU 對 PyTorch 的兼容性,谷歌試圖把開發者從 GPU 生態中 “解鎖” 出來。更重要的是,TPU 不再只服務自家雲,而是開始直接對外銷售。在新任 AI 基礎設施負責人 Amin Vahdat 統籌下,谷歌正把內部能力推向市場,構建一個獨立於英偉達體系之外的算力選擇。

另一端是模型。Gemini 3 Flash 被定位為高效率 “主力機型”:速度是上一代 Gemini 2.5 Pro 的三倍,成本僅為 Gemini 3 Pro 的四分之一;在 SWE-bench Verified 編程測試中,表現甚至優於更昂貴版本。谷歌迅速將其設為 Gemini App 和搜索 AI 模式的默認引擎,用分發優勢換規模,用規模換數據與黏性。

這背後,是一次戰略重構:用 TPU 降低算力成本,用 Gemini 壓縮模型價格,再用搜索與應用入口完成分發閉環。谷歌要做的,不只是追趕 OpenAI,更是從根上動搖英偉達在 AI 基礎設施的定價權。

趨勢已清晰。AI 競爭正在從 “誰更強” 轉向 “誰更便宜、誰更好用、誰更容易遷移”。如果軟硬協同持續放量,Alphabet 不只是雲廠商和模型提供者,而可能成為新一代 AI 平台的規則制定者。

市值之戰,已從資本博弈,演變為技術路線的正面對撞。谷歌,正在向王座發起衝刺。

不買公司,只買大腦:英偉達 “準收購” Groq 的推理之戰

通過傳聞中的併購靴子終於落地。12 月 25 日,英偉達斥資約 200 億美元,以 “技術許可 + 人才吸納” 的方式,鎖定 AI 芯片獨角獸 Groq 的核心能力。公司不收股權,卻把最重要的技術與人收入囊中,一場圍繞 “推理” 的防禦戰正式打響。

英偉達將獲得 Groq 低延遲推理技術的非獨家許可,並把創始人兼 CEO Jonathan Ross、總裁 Sunny Madra 及核心工程團隊招入麾下。Groq 繼續獨立運營,由原 CFO Simon Edwards 出任 CEO,GroqCloud 業務照常。這是一筆 “準收購” 交易:繞開反壟斷審查,卻實質削弱了一個潛在對手。

200 億美元的代價,約為 Groq 去年 9 月 69 億美元估值的三倍,折射出英偉達的緊迫感。AI 算力的重心正從訓練轉向推理。誰能把模型 “跑得更便宜”,誰就能決定商業化成本與利潤率。GPU 在通用計算上無敵,但在低延遲和能效上,正遭遇定製架構的正面挑戰。

Groq 的靈魂人物 Ross,是谷歌 TPU 的早期核心成員。他主導的 LPU 架構,專為推理而生,以嵌入式內存換取確定性執行和更低功耗。對英偉達而言,買下的不只是方案,更是一條成熟的技術路線圖。

對 Groq 而言,這既是高光,也是現實。其估值一年內從 28 億美元躍升至 69 億美元,但在英偉達 CUDA 生態與巨頭自研夾擊下,獨立突圍愈發艱難。被 “招安”,換來的是兑現與生存。

趨勢已然清晰:AI 進入推理時代,算力競爭從規模走向效率。英偉達不買公司,只買關鍵能力,目標只有一個——讓下一階段的定價權,仍握在自己手中。