Extremely rare! What does the US-Japan joint intervention mean for the market?

紐約聯儲罕見 “詢價” 日元,這一動作被視為美國準備 “親自下場” 救市的關鍵信號。若美日聯手干預成真,不僅意味着日元空頭將遭遇血洗,更可能引發市場對 “廣場協議 2.0” 的聯想,徹底重塑全球匯市與風險資產的定價邏輯。

日本正深陷一場嚴峻的金融兩難:在日元崩盤與國債市場解體之間,政策制定者似乎已無路可退。隨着日本債券收益率飆升且貨幣持續承壓,市場正密切注視着一個可能改變全球匯市格局的信號——美國是否正在準備 “親自下場” 協助日本。

華爾街見聞此前提及,日本首相高市早苗週日發出嚴厲警告,承諾政府將採取 “一切必要措施” 應對市場的投機性和極度異常波動。這一表態緊隨上週五市場的劇烈震盪,當日美元兑日元匯率一度重挫約 1.75%,創下五個月來最大單日漲幅。市場普遍猜測,這一逆轉的催化劑源自紐約聯儲極其罕見的 “詢價”(rate check)動作。

據媒體援引知情人士透露,紐約聯儲上週五在美國財政部的指示下,致電各大金融機構詢問美元兑日元的匯率報價。這一舉動通常被視為直接干預匯市的前兆,甚至是美國準備協助日本支撐日元的關鍵信號。市場將其解讀為美日當局已準備好聯手遏制日元跌勢,引發了大規模的日元空頭回補。

這一潛在的 “聯合干預” 預期正在重塑投資者的風險偏好。分析指出,若美聯儲介入,意味着干預將不再是日本的單打獨鬥,甚至可能引發對 “廣場協議 2.0” 的聯想。隨着日本央行面臨維持債市穩定與遏制通脹的雙重壓力,這場由美國參與的匯率保衞戰,可能對美元、美債以及全球風險資產產生深遠影響。

紐約聯儲罕見 “詢價” 釋放信號

上週五,在日本央行會議表現中性後,日元最初遭到拋售。然而,在美東時間上午 11 點剛過——通常是外匯市場流動性最充裕的時刻,美聯儲介入並向銀行詢問美元兑日元的報價。

紐約聯儲代表財政部進行金融交易,其 “詢價” 通常是當局對某種貨幣交易情況表示擔憂的信號,且往往發生在直接干預之前。據《華爾街日報》報道,這是美日當局準備介入以阻止日元下滑的明確信號。受此影響,美元兑日元匯率暴跌並收於 155.80 附近。

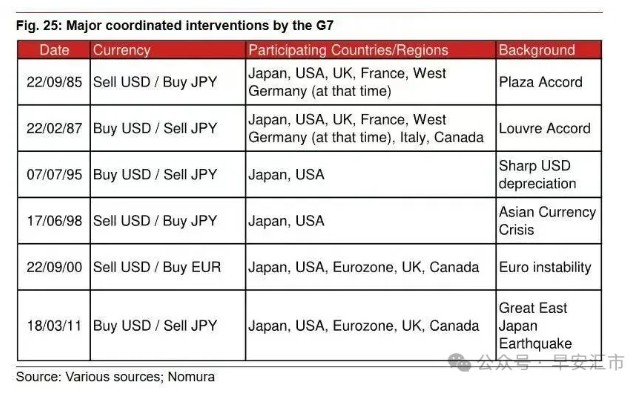

值得注意的是,此次行動極為罕見。據紐約聯儲網站數據,自 1996 年以來,美國僅在三個不同場合干預過匯市,最近一次是在 2011 年日本地震後,與 G7 國家聯手賣出日元以穩定市場。

據早安匯市分析指出,由於時差問題,在東京的深夜時間,日本財務省干預匯率的工作是可以請求紐約聯儲 “接棒” 代理的,這時紐約聯儲干預動用的也是日本財務省的外匯儲備。而本次紐約聯儲 rate check 代表美國財政部的意志,需要美國財長貝森特(甚至需要特朗普)簽署確認,因而已經上升到跨國聯合干預行動的層級。本次紐約聯儲 rate check 代表美國財政部的意志,需要美國財長貝森特(甚至需要特朗普)簽署確認,因而已經上升到跨國聯合干預行動的層級。

以往的跨國聯合干預行動通常涉及多幣種的更廣泛協作(如廣場協議、盧浮宮協議),要麼是針對重大沖擊(亞洲金融危機、歐元不穩定、東日本大地震)。但是,本次聯合行動卻發生在沒有重大沖擊也不涉及更廣泛幣種協作的背景下,屬於相當罕見的行為。

日本當局的緊迫感源於過去兩週日元的劇烈暴跌,以及隨之而來的 “日債危機” 陰影。此前,首相高市早苗承諾將免除兩年的食品銷售税,這一選舉承諾引發了市場對日本財政融資能力的擔憂,甚至被將其與英國前首相 Liz Truss 引發的英國國債動盪時刻相提並論。

日本央行目前處於極度被動的境地。一方面,官員們數月來一直警告日元疲軟將導致高通脹;但另一方面,日本央行不敢輕易加息。因為加息可能導致本已脆弱的債券市場加速崩盤,進而波及股市和更廣泛的日本經濟。

正是這種 “保匯率則崩債市,保債市則崩匯率” 的困境,迫使日本可能轉向尋求外部援助。市場觀點認為,日本央行實際上是在請求美聯儲將其從這一困境中解救出來:要麼日元崩潰,要麼日本國債市場解體。

“廣場協議 2.0” 的幽靈與市場博弈

這種由美日聯手進行的 “協同干預” 預期,讓華爾街開始重新評估美元的前景。上週五,美元不僅對日元下跌 1.7%,對韓元和新台幣等其他亞洲貨幣也出現走弱。

GSFM 的 Stephen Miller 指出,“你不能排除本屆政府出現 ‘廣場協議 2.0’ 的可能性。” 他認為,這一行動帶有 1985 年廣場協議的影子,當時全球主要經濟體聯手壓低了美元。Miller 強調,Trump 政府並不將美元視為一種 “過分的特權”(exorbitant privilege),反而將其作為儲備貨幣視為一種 “詛咒”。

Pinnacle Investment Management 的首席投資策略師 Anthony Doyle 也表示,日本無法在不引發國內壓力或全球溢出的情況下獨自修復日元,因此 “廣場協議 2.0” 式的協同結果對某些人來説已不再是瘋狂的想法。當美國財政部開始撥打電話時,通常標誌着事態已超出了普通的外匯範疇。

然而,Lombard Odier 的高級宏觀策略師 Homin Lee 警告稱,如果這是一次真正試圖錨定美元兑日元的嘗試,東京方面必須隨後採取實際的干預行動。他指出,160 是一個簡單的整數關口,對於許多日本選民和市場評論員來説,這是二月下議院提前選舉前的一個主要危機指標。

金融博客 Zerohedge 則表示,“廣場協議 2.0” 或意味着市場將迎來更多的流動性。

接下來會發生什麼?

對於市場參與者而言,最關鍵的問題是 “接下來會發生什麼”。AT Global Markets 首席分析師 Nick Twidale 警告稱,鑑於高市早苗的言論和潛在的美國介入,交易員在週一開盤時應非常警惕,日元空頭可能會受到擠壓。

Spectra 的 Brent Donnelly 提出了三種可能的路徑:

- 最可能的路徑(概率 45%): 此次詢價是為了在週五下午流動性不足的市場中穩定局勢,日本財務省(MOF)隨後將在週日晚間或週一紐約時段採取實際行動。

- 次要路徑(概率 20%): 這僅是一次為了以零成本穩定匯率的嘗試,若後續沒有實際干預跟進,一旦市場意識到這一點,美元兑日元將引發大規模空頭回補,迫使 MOF 最終在 159/160 水平進行物理干預。

- 宏觀協議(概率 20%): 美日韓可能已達成某種協議(類似於 Mar-a-Lago 協議的傳聞),同意日元和韓元貶值太過,並聯手穩定匯率。

Donnelly 認為,基於這些概率,美元兑日元的下行趨勢可能會持續。但他同時指出,這並不一定意味着美元全面疲軟的政策開啓。他建議的策略是 “賣出歐元兑日元(EURJPY)” 以及 “買入澳元兑美元(AUDUSD)”,認為隨着時間的推移,這種邏輯將更為清晰。

Stephen Miller 總結道:“日本在很長一段時間裏都在夢遊般地走向混亂……問題在於你總有一天要付出代價,我懷疑就是現在,而我們正在目睹前所未有的事情——美國採取了行動。”