駛入萬億級黃金賽道,中國燃氣 (0384.HK) 的未來格局加速重構

中燃增值業務的未來想象空間恐怕會更加巨大。

隨着近年來中國消費市場體量和優勢的持續凸顯,以及新冠 “黑天鵝” 的催化作用,消費者購買行為日趨全渠道化、社交化、內容化。

具體表現包括:消費者決策旅程包含 “線上 + 線下” 全場景的比例已經超過 85%,社交互動和社區化屬地化服務的需求迅猛增長;健康生活和品質消費理念不斷升温,消費者開始追求高質量的商品和優質的服務體驗;國內下沉市場(二線以下城鎮)消費者基數龐大、消費升級趨勢明顯,成為拉動消費增長的重要引擎;新消費趨勢湧動之下,相關領域玩家亦相繼圍繞其消費者觸點,挖掘新的業務增長方向。

更有意思的是,那些擁有大量強關聯消費者的傳統行業(如:銀行、公用事業、地產等),如同睡在寶藏上面的龍一般欣欣然張開了眼,開始意識到其所自帶的用户資產的寶貴,紛紛入局增值業務的發展。

物管行業為例:在過去的 2020 年裏,萬億量級的物業服務市場一度引發各大龍頭地產商的物業分拆上市潮,可謂是盛況空前。物管行業用輕資產方式運營用户挖掘增值業務價值,有效解決了房地產存量資產的保值增值的痛點,將行業帶上了一個可以持續創造價值的賽道,業務發展空間和想象空間均被大幅拓寬。港交所物業板塊市盈率動輒 30-50 倍,幾家龍頭物業公司更是高達 100 倍以上,平均達到其房地產母公司市盈率的 2-5 倍。這也再次説明了,經營客户資產賣衍生服務和產品,要遠比一錘子買賣倒騰磚頭瓦塊更有價值空間。

不過,地產和物業的商業模式已經有不少分析師專門研究了,此處不做延展,筆者想進一步分析的是,另一個業務邏輯類似且增長速度迅猛,但暫時還沒有被太多人關注到的行業——城市燃氣。城市燃氣公司往往擁有龐大終端用户體量和服務網絡,結合精細化客户經營所開展的增值服務業務,實則藴藏巨大潛能。

甚至可以説,一條新消費時代公用事業企業發展的黃金賽道,正在悄然浮出水面。

黃金賽道,高增速 + 高上限 + 高確定性

城市燃氣企業的增值業務是指:城燃利用管道天然氣核心主營業務形成的用户私域資產,發揮品牌、服務網絡和市場等優勢,以輕資產運營模式和較少的邊際成本為用户提供主營業務以外的附加增值產品和服務。業務範圍主要包括:燃氣終端設備類產品,如:家用燃氣器具,商用鍋爐、大灶,工業用燃氣設備等。整體廚房及安全類產品:如:燃氣波紋管,報警器、切斷閥,抽油煙機、消毒櫃,淨水器及整體櫥櫃等智慧、智能廚房生態產品。生活服務類產品:如:保險理財服務、燃氣設施設備維護服務、家電維保灶具清潔及廚房/傢俱一體化用能方案等。

值得注意的是,由於城市燃氣公用事業和特許經營權的性質,其客户網絡的穩定性及成長性極高,純消費行業(包括服務類消費)在這一點上很難與之比擬。換句話講,城市燃氣公司在提供增值業務方面擁有天然且絕對的優勢,伴隨新消費的演變及這類企業的 “覺醒”,其中巨大的潛在價值正在加速釋放。

縱觀香港上市的三大跨區域城燃集團,增值業務體量最大、業務模式最具有創新延展性的莫過於行業龍頭中國燃氣。以 2019/20 財年的增值業務規模來看:中燃增值業務的收入超過 50 億港幣,毛利潤 19.5 億,經營性溢利逼近 16 億,給中燃集團帶來的利潤貢獻已超過六分之一,同期其它城燃的增值業務收入體量在 20 億上下。並且,中燃增值業務這個單一模塊的收入規模和盈利能力不僅在公用事業行業中穩居第一,與物管行業龍頭上市企業比相比也不遑多讓了。同是 2019/20 財年,物管公司營業收入排在前三位的碧桂園服務、綠城服務、保利物業,分別實現收入 96.5 億、85.8 億、59.7 億;淨利潤 17.2 億、4.7 億、5.03 億。

筆者覺得,公用事業行業發展增值業務的潛力巨大,做的好的公司完全可以複製房地產分拆物業板塊的模式,創出下一個萬億規模賽道。另據市場傳聞,中燃有分拆其增值業務板塊獨立上市的想法,目前不清楚該想法的實現時間表如何,但一旦順利推出的話,以它現有的規模和增長潛力,無論是參考物業公司的市盈率估值還是諸如本地、社區服務、新零售類業務的市盈率估值,都有望直接造出一個市值 1000 億以上獨角獸企業出來。説不定,還會掀起一陣轟轟烈烈的增值業務分拆上市狂潮。

再者,筆者去查了一下中燃增值業務過往的業績,可謂是 “從零到一”、勢如破竹。公開資料顯示,中燃增值業務板塊直到 2016 財年業績發佈才首次出現在業績簡報的附錄 – 發展策略與展望部分,一年之後才作為一個獨立板塊出現在業績簡報中。也就是説,中燃估計大約是在2014/15年的時候開展增值業務,在2017年左右才將其作為一個主要業務板塊去發展

而自其首次出現(2014/15 年),到其最近一個完整業績公告(2019/20 年):中燃增值業務的收入已從 3.58 億港幣暴增到 50.25 億,毛利從 1.79 億躍至接近 20 億;五年內收入年化複合增長率約為70%,毛利年化複合增長率超過62%。

這是一個怎樣的概念?要知道統計發現,在滬深 300 指數的 300 家上市公司中,近 5 年(2015 年-2019 年),歸屬母公司股東的淨利潤複合增長率超 20% 的公司只有 129 家,能保持 5 年連續 50% 以上增速的公司在上市公司更是鳳毛麟角的存在。這個維度上,中燃增值業務的增速和體量基本上可與高科技和生物醫藥的白馬股一較高下,且在疫情影響下也依然堅韌,2020 上半年,中燃收入和毛利仍保持了同比 53% 和 65% 的增速。

獨特稟賦,構建核心競爭力與壁壘

而中燃究竟有何過人之處?具化之下,其這一業務增長想象空間還有多大?

首先來講,中燃能大力發展燃氣增值業務源於其城燃企業龐大的用户基礎,特殊的入户觸點,網格化管理的發展方式和自身極強的品牌感召力。這些獨特的稟賦構成了其增值業務發展的核心競爭力與壁壘。目前,中燃在全國有超過 4400 萬户的家庭用户基數,服務人口超 1.6 億人,服務網點遍佈全國的城市和鄉鎮,尤其在三四線下沉市場佈局完善,且每年仍保持着 500-600 萬户的新增用户數量,用户端潛力極大。

與傳統零售相比,中燃的增值業務不需要花很多固定成本去養一個龐大的分銷服務網絡,其服務網絡搭建成本通過燃氣業務來承擔,基於燃氣業務來做增值服務,沒有固定成本,邊際成本也不高。某種程度上,其商業模式是對傳統零售商的降維打擊。

而且,像中燃這樣的城燃企業開展增值業務可直接砍掉中間環節直達終端用户,在保證產品質優基礎上,向用户提供比傳統家電連鎖賣場還高性價比的產品。從天然氣供應到廚房用具改造、銷售、安裝、售後 “一條龍”,再到用户保險理財、家政服務等,其提供的是以燃氣服務為切入點,廚房生態為中心的全面貼心服務,消費者省心又省力的體驗。公用事業企業又往往掌握着消費者詳細的第一手資料,包括户主姓名、電話、家庭情況,廚房用具的品牌、使用年限等信息,具備比用户自己更瞭解其需求並進行精準營銷的能力。消費的底層邏輯無非在於 “人”、“貨”、“場”,在新消費時代,又無非可落腳在 “體驗”、“數據” 中。

具體空間而言,舉例來説,一個普通的家庭要做飯、洗澡,離不開灶具、吸油煙機、熱水器的基本三件套。平均按一套燃氣具(假設燃氣灶具 1000 元、吸油煙機 1500 元、熱水器 2000 元)4500 元;根據國家標準家用燃氣灶具、熱水器判廢年限 8 年進行理論計算,中燃的存量民用户中平均每年 4400 萬/8=550 萬户,需要更換的燃氣具,每年新增接駁用户數也在 550 萬户上下,相當於每年中燃面對的燃氣具的市場價值約為495億元(1100萬户*4500元/户)。

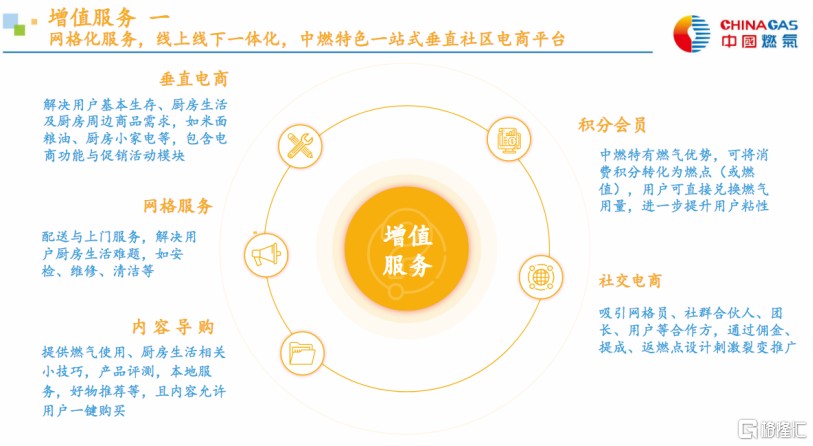

而這僅僅只是燃氣具一項的價值,還不包括其他廚房類產品和服務。小家電和家居消費品類是一個萬億的市場規模;生鮮特產社區團購是一個萬億市場;家居保外維修和廚房定製家居安保解決方案分別各是一個百億級市場,衍生的保險代理又是一個萬億級。結合中燃業績展示材料來看,其在增值服務範圍和模式的佈局上手段新穎,胃口不小。

此外,中燃在新家入户、長期居住與重新裝修等維度,即在用户全生命週期中有着豐富的觸點,且用户觸點渠道相當多元,從線下營業廳、入户安檢抄表、社區安全宣傳,到線上繳費,微信程序及在線商城 APP 應有盡有。網格化、本地化的公共服務架構穩定長期地建立於社區這個 “私域流量” 之上,在公域流量愈發昂貴的今天,如果能夠有效把握用户的痛點與需求並行之有效地組織起商業範式,其自帶 “私域流量” 的低獲客成本勢必將為中燃未來增值業務的進一步發展突破提供莫大助力。

縱觀之下,隨着燃氣主營業務用户的規模擴大,增值服務的維度和展開方式的進一步多元化,中燃增值業務的未來想象空間恐怕會更加巨大。

尾聲

公用事業的增值服務,真是個越想越有意思的事兒!

邏輯思維的羅振宇,在做時間的朋友跨年演講的時候曾經説過,一項好的事業,一定是做時間的朋友,能夠隨着時間的積累持續成長。公用事業增值服務的性質本質上就是在你我他的生活中長期穩定的做時間的朋友。

筆者覺得,這會是整個公用事業行業即將掀起的一個顛覆性,兼具高增長、高想象力的大風口。讓我們一同拭目以待吧!