神秘私募迅速出手!這次盯上了郭廣昌實控的大宗商品交易龍頭

別人恐懼時我貪婪。

近來,每天崩一隻白馬股已是常態。股市動盪下,基金君發現,私募所代表的這批對市場反應敏感的資金在近期動作不斷,一週內逆勢舉牌兩家 A 股,大舉買入的表現在這一階段十分凸顯其存在感。

小型私募舉牌郭廣昌實控的上海鋼聯

近日,深圳的一家小型私募微明恆遠投資舉牌鋼鐵電商龍頭上海鋼聯,成為第二大股東。

根據公告,微明恆遠投資以所管理私募證券產品自有資金 106.24 萬元通過集中競價交易方式增持公司股份 1.66 萬股,佔公司總股本的 0.01%,增持完成後其持有上海鋼聯 954.66 萬股股份,占上海鋼聯總股本的 5.00%。

而按照最新收盤價 64.50 元/股算,微明恆遠投資持有上海鋼聯的 954.66 萬股,持股市值達到 6.15 億元。

在本次舉牌之後,私募微明恆遠投資以 5%的持股,將取代董事長朱軍紅(持股 4.65%),成為上海鋼聯的第二大股東,僅次於上海興業投資發展有限公司(25.21%)。此外,目前上海鋼聯的控股股東和實際控制人沒有發生變化,實控人系復星系的郭廣昌。

微明恆遠這傢俬募並不是什麼重量級的私募機構,成立於 2013 年 10 月,股東為自然人魏春妹、謝琛,持股佔比分別為 96.5%、3.5%,管理規模區間僅為 0-5 億元。

但其在資本市場上的動作還是留有痕跡,去年一季報中,微明恆遠一度躋身奧士康的前十大流通股股東;近期參與了上海天洋的定增,認購 87.49 萬股,斥資約 2000 萬元。

值得注意的是,他對買進上海鋼聯這一連續操作,或可被視為在市場大幅調整過程中的一次抄底。

回顧其交易過程,去年 10 月開始陸續買入上海鋼聯,去年 12 月、今年 2 月均買進超過 100 多萬股,今年 3 月又大舉買進超 400 多萬股,而這一加倉的行為與其走頹的股價也形成一定的關係。

上海鋼聯的股價從去年 7 月中旬創出階段性高點(90.66 元)後,便開始走下坡路,一路下探至階段低點(51.30 元),近一個月來走勢出現一定的反彈,最新市值為 123 億元。

上海鋼聯目前處於鋼鐵行業電子商務的頭部梯隊,主要從事通過互聯網平台綜合運營

大宗商品交易,基於大數據來提供商業資訊服務、數據及指數研究服務、電子商務及其增值服務。

2020 年上海鋼聯實現營業收入 585.21 億元,同比減少 52.26%,主要是子公司鋼銀電商結合新收入準則的執行對寄售交易業務模式進行梳理優化,一般寄售業務按淨額法確認收入所致;歸母淨利潤 2.17 億元,同比增長 19.98%;扣非後歸母淨利潤 1.91 億元,同比增長 24.05%。其中,報告期內公司信息服務實現營收 4.77 億元,同比增長 9.92%。

老牌量化私募艾方舉牌摩恩電氣

除此之外,在更早前,4 月 11 日公告顯示,艾方資產舉牌了摩恩電氣,旗下艾方金科 1 號通過大宗交易、集中競價買賣摩恩電氣,成為第三大股東。

實際上,艾方金科 1 號從今年 2 月下旬便開始買進摩恩電氣,起初通過大宗交易,買入價在 6.5 元、6.6 元左右,3 月通過集中競價交易在二級市場繼續買入,建倉成本一度低於 6 元;本月繼續大舉買進,大宗交易均價最低 5.5 元,截止到 4 月 8 日買入摩恩電氣 2332.92 萬股股票,期間賣出摩恩電氣 116.39 萬股股票,目前持有摩恩電氣 2216.53 萬股股份佔摩恩電氣總股本的 5.05%。

按照摩恩電氣最新的股價 6.30 元/股算,艾方金科 1 號持有的持股市值達到 1.39 億元。

和前文中上海鋼聯一樣的走勢,摩恩電氣的股價也坐了回過山車,去年 8 月中旬股價漲勢高調,連拉多個漲停,出現階段高點(11.50 元),但隨後連續下跌,在今年 2 月初出現階段低點(5.20 元),近期表現稍微有所回暖,但依舊屬於小市值標的,市值僅為 27 億元。

艾方資產成立於 2012 年 3 月,作為老牌私募,曾以套利策略見長,在協會備案產品的管理規模在 20-50 億元,而此次加倉的標的基本面卻較為一般。

摩恩電氣從事電線電纜業務,近年來業績表現都不盡人意,2020 年營業總收入約 4.54 億元,同比增加 23.77%;歸屬於上市公司股東的淨利潤約 746 萬元,同比下降 79.57%;基本每股收益 0.02 元。

更有第一、第二大股東陸續減持的窘境。2020 年三季報控股股東問澤鴻減持 2%股份,持股比例降至 38.23%,第二大股東上海融屏信息科技有限公司持股比例由 17.74%降至 7.78%。

此外,去年 12 月摩恩電氣因轉讓子公司股權的事項受到深交所的一紙問詢,要求公司説明本次資產出售的原因及必要性,是否涉嫌存在年末突擊創利的情形。

整體來看,公司的可持續性發展動能並不強,這或許就是其在今年 3 月試圖切入光伏市場(擬以自有資金出資 1 億元設立上海摩恩新能源有限公司)的緣由,但目前這一尋求新的利潤點還處於 “畫餅” 過程之中。

私募管理規模創出創新高

上述的舉牌事件只是一小部分,事實上,公開數據顯示,截至 4 月 14 日,今年以來,20 家 A 股公司合計被舉牌 46 次,部分公司被舉牌超過 3 次。從舉牌方看,除了 3 家公司為自然人舉牌之外,多數公司被產業資本或私募機構舉牌。

不過玩味的是,隨着資本市場 “二八效應” 的凸顯,除了傳統意義上質地優良的標的之外,中小上市公司的性價比也不斷被髮掘,成為尋找估值趨於合理的投資選擇,但其中也有不少標的基本面不夠堅挺,是否真的符合機構看好其長期投資價值的藍圖還是見仁見智,只能通過時間用業績去加以證明了。

而從更為宏觀的角度來看,雖説一季度整體私募數據趨於樂觀,其中,2021 年 3 月私募管理基金規模達 17.22 萬億元,連續 9 個月實現正增長,創出歷史新高。

但基於行情震盪,節前節後權益市場出現温度差,私募市場也不好過,超四成私募出現虧損。

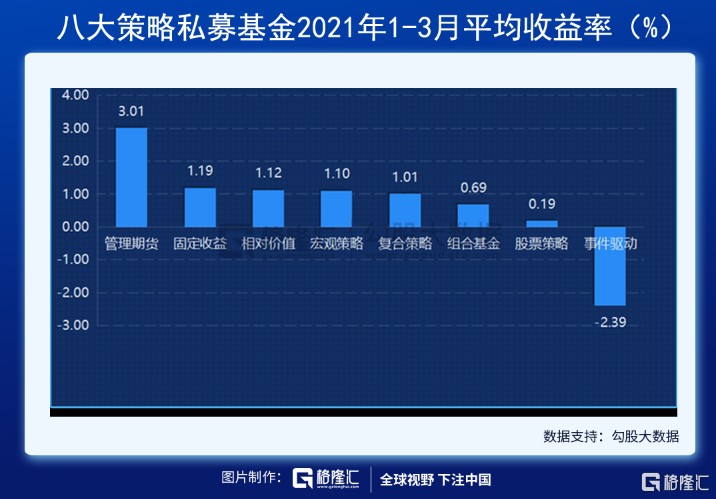

根據私募排排網數據,今年一季度,納入統計排名的 23622 只對衝基金今年以來的平均收益回落至 0.70%。其中,13958 只私募基金獲得正收益,而收益為負的私募基金數量佔比高達 40.91%。

行情還在震盪,基於外部風險而引發的估值調整波動正在進行中,A 股距離真正的上行通道還任重而道遠。就投資策略而言,偏防禦沒什麼問題,但別人恐懼時我貪婪也不是虛話,私募為首的機構藉機尋找通過流動性、企業盈利、估值等關鍵指標尋找性價比高的標的 “進攻” 也無可厚非。

結語

最近來看,大盤調整還會持續一陣子,畢竟沒有成交量的堅挺支撐,縮量調整明顯,一邊是核心資產估值的調整消化,一邊是業績超預期的掘金,佈局和調倉存在機會。而就上述舉牌的標的來説,在短期內會吸引二級市場投資者的關注,但其走勢很大程度上與其基本面和大盤緊密相關,相對於機構大開大合的操作,散户投資者還是需要相對小心些,尤其是面對大漲大跌的標的要回歸常識,謹慎參與。