主業營收鋭減 20%、市場份額被搶奪 英特爾 “芯” 病何時能治好?

在台積電之後,又一個芯片巨頭的新財報備受外界關注。北京時間 4 月 23 日,英特爾盤後公佈了 2021 年 Q1 財報。從財報來看,本季度英特爾營收 197 億美元,超出市場預期的 179 億美元,淨利潤 34

在台積電之後,又一個芯片巨頭的新財報備受外界關注。北京時間 4 月 23 日,英特爾盤後公佈了 2021 年 Q1 財報。

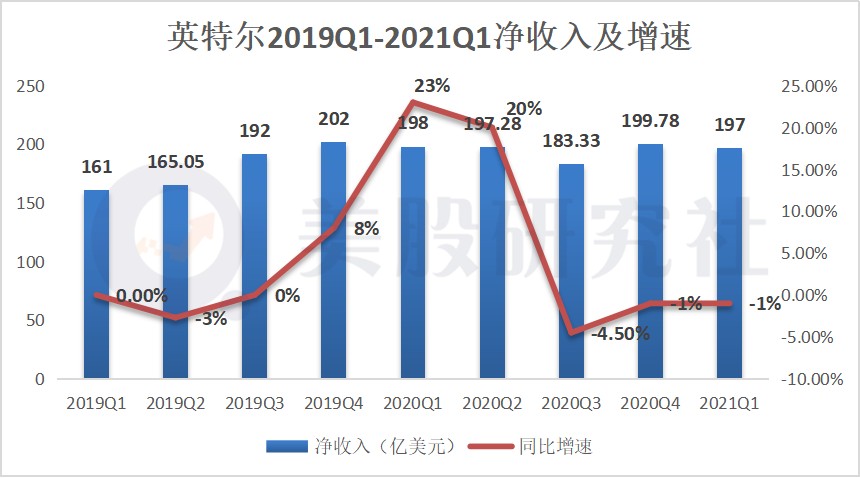

從財報來看,本季度英特爾營收 197 億美元,超出市場預期的 179 億美元,淨利潤 34 億美元,與上年同期相比下滑 41%。其中第二大收入源數據中心業務營收同比鋭減 20%,拖累業績,毛利潤也顯著下滑 5.4%,盤後股價一度跌超 3%。

截至目前,英特爾盤後股價為 61.21 億美元,盤後下跌 2.17%,市值為 2548.07 億美元。

英特爾今年一季度盈利低於預期,且毛利率遜色,主要受到全球半導體供應鏈的嚴重影響。全球缺芯問題還將持續 2 年,重壓之下英特爾如何扭轉局面?面對競爭對手的緊逼,英特爾如何重新奪回市場份額?芯片代工會是戰略轉型的好出路嗎?

DCG 業務鋭減 20%、毛利率下滑 5.4% 市場份額已被搶奪

從營收來看,英特爾本季度淨收入 197 億美元,較上一季度略有減少,與去年同期相比基本持平,但也幾乎很難邁過 200 億美元的門檻。

利潤方面,從 2020Q1 開始,英特爾的淨利潤持續下滑,僅 2020Q4 利潤上升,但對比 2019 年同期依然下降 15%。本季度淨利潤僅 34 億美元,同比下降 41%。

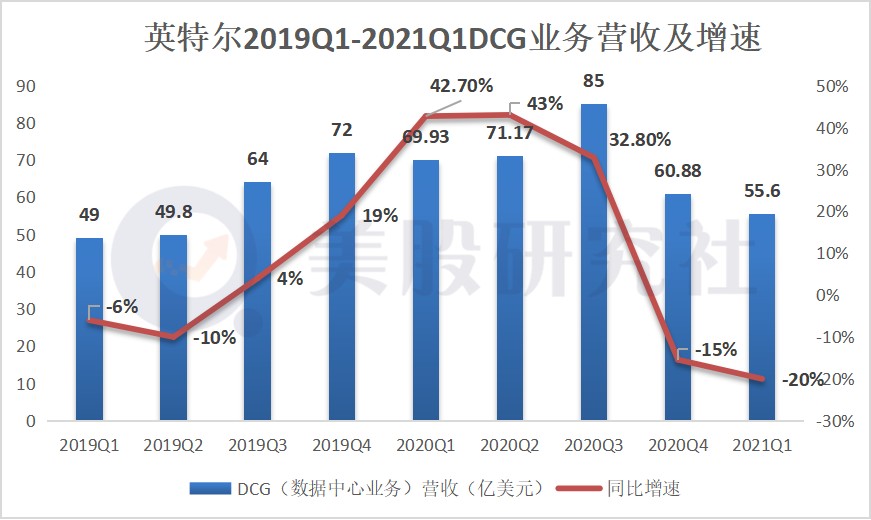

從業務來看,英特爾主要業務和收入來源是 CCG 業務和 DCG 業務,兩大業務佔比約 9 成。其中,DCG 業務當季收入 55.6 億美元,同比下降 21%,市場預期 58.9 億美元。

主要原因是一季度向雲服務商出售的芯片收入同比減少 29%。英特爾表示,這是因為客户暫停下單,在消耗未使用的庫存芯片。

週四收跌近 1.8% 的英特爾股價盤後加速下跌,跌幅一度超過 3%。值得一提的是,這已經是英特爾連續四個季度發佈財報之後股價下跌了。

針對數據中心業務下滑,英特爾喬治·戴維斯表示:影響一季度同比表現的因素,很大部分原因在於我們現在處於消化階段的最底部。另外,我們的投資也會增加,尤其當我們在 7 納米制程上取得進展之際,你可以看到 7 納米制程的成本也出現在其中。

背後也反映出投資者的擔心:若英特爾推遲推出新產品,將導致重要客户選購其他競品,英特爾將會徹底失去這類客户。

此外,毛利率這一數據值得我們重點分析:英特爾毛利率一季度降至 55.2%,低於市場預期的 57.98%,較去年一季度的 60.6% 下降 5.4%。顯然,英特爾正遭受全球半導體供應鏈的現狀影響。

毛利率是體現英特爾生產和產品定價實力的指標,2019 年英特爾的平均單季毛利率高於 60%,而在去年疫情爆發後,毛利率除了四季度以外就沒有再突破過 60%,今年一季度也並未能扭轉頹勢。

DCG 業務收入下滑和毛利率明顯下降表明,英特爾正在被競爭對手奪走市場份額,並且,各家廠商最近都在大力佈局。

例如 GPU 巨頭英偉達正在對半導體行業進行全面的整合佈局,本月推出了首款用於數據中心的 CPU 芯片處理器。被英偉達創始人 CEO 黃仁勳稱為是完成了 “解決問題的最後一塊拼圖”。

ARM 方面,上月末公佈近十年來最大規模技術創新,推出了最新的 Armv9 架構。有觀點認為,這是為了與英特爾競爭所推出的新武器。

但是英特爾顯現疲態:下一代 7 納米芯片的製造方面出現重大延遲,核心技術難以突破。英特爾不僅受到英偉達和 AMD 的雙面夾擊,與台積電、三星兩家公司的差距也正在拉大。

更讓英特爾緊張的是,包括蘋果和微軟等長期合作伙伴也都已經宣佈將基於 Arm 架構研發自己的芯片。去年 11 月,蘋果首次發佈搭載自研芯片 M1 的 Macbook 電腦。本週二,蘋果新品發佈會又推出了搭載 M1 的 iMac 和 iPhone Pro。

眼下,半導體行業競爭全面升級,新老對手競爭激化,英特爾並不具備顯著優勢。從股價上看,在 2020 年這過去的一年裏,費城半導體指數上漲超過 50%,英偉達上漲 122%,AMD 上漲 89%,而英特爾股價則下降 13%。

這無疑對於投資者的信心是極大的考驗,今年或許更為艱鉅。

可以看出,DCG(數據中心業務)作為主要的增長引擎,目前增長動力不足。那麼另一大業務 CCG 表現又如何呢?

PC 行業整體下行 英特爾王者光環逐漸褪去

英特爾的 CCG 業務即包括個人電腦(PC)芯片在內的英特爾客户端計算事業部,一季度營業收入 106.1 億美元,同比增長 8%,高於市場預期的 100 億美元。

雖然一季報顯示 PC 業務收入穩步增長,但 PC 行業整體下行,市場容量有限,還面臨着 AMD 的猛烈攻擊。作為老牌 PC 巨頭的英特爾早已跌落神壇。

2006 年,英特爾 PC 端業務就已被 AMD 追平,為守住其 PC 端市場的基本盤,英特爾砍掉移動通信業務,收縮戰線,全力投入 PC 端。

以英特爾為代表的 IDM 模式,承接了芯片從設計到製造到封裝的所有環節。而低成本、微利潤的處理器是無法支撐這一重度投入模式的。

而 ARM 公司開創授權模式,將芯片的架構、設計和生產分開,它激活了全產業鏈的活力,不僅提高了生產效率和新工藝迭代的速度,也降低了生產成本,從而形成了日益繁榮的 ARM 生態。

隨着 PC 市場份額不斷萎縮,英特爾節節敗退,AMD 步步崛起,自然成為英特爾的心腹大患。

遙想當年,英特爾與微軟橫掃 PC 時代,憑藉 CPU 芯片在傳統 PC 芯片獨步天下。如今,微軟市值逼近 2 萬億美元。英偉達市值 3680 億美元,超過了英特爾,英特爾目前市值僅 2500 多億美元,與微軟市值相差 1.7 萬億美元,相去甚遠。

Gartner 副總裁艾倫·普里斯特利(Alan Priestley)表示:“英特爾很難重回正軌,現在的競爭將比以往任何時候都要更加激烈。英特爾的市場份額將會繼續丟失。”

內部業務不景氣,外部行業格局也在重塑。實際上英特爾也一直在嘗試改變,做出一系列的改革。傳統 PC 業務佔比已經從原來的 80% 下降到 50%,下降的部分被 DCG 業務代替。在去年,英特爾全球副總裁兼中國區總裁楊旭表示,在不遠的將來,很有可能變為 30% 是傳統的 PC 業務,70% 都是以數據為中心的業務。

當下,英特爾兩大核心業務均面臨挑戰和威脅,新 CEO 上任做出了哪些改變和新業務的拓展?又將如何帶領英特爾繼續前進?

技術工藝落後台積電 2.5 年 芯片代工是英特爾的好出路嗎?

總體來説,興於 PC 時代的英特爾,在移動互聯網敗下陣後,讓 ARM 崛起。如今人工智能時代,英偉達藉助 AI 崛起。當然,老牌巨頭英特爾依舊是不可忽視的力量。

在財報電話會議中,針對分析師提問與三星、台積電等會形成更為直接的競爭。英特爾帕特蓋爾辛格表示:在這點上,可能三星或台積電的材料可以和英特爾的相結合,可能是較舊的工藝技術、更新的工藝技術,以及利用我們的一流封裝和組裝測試技術的優勢等等。

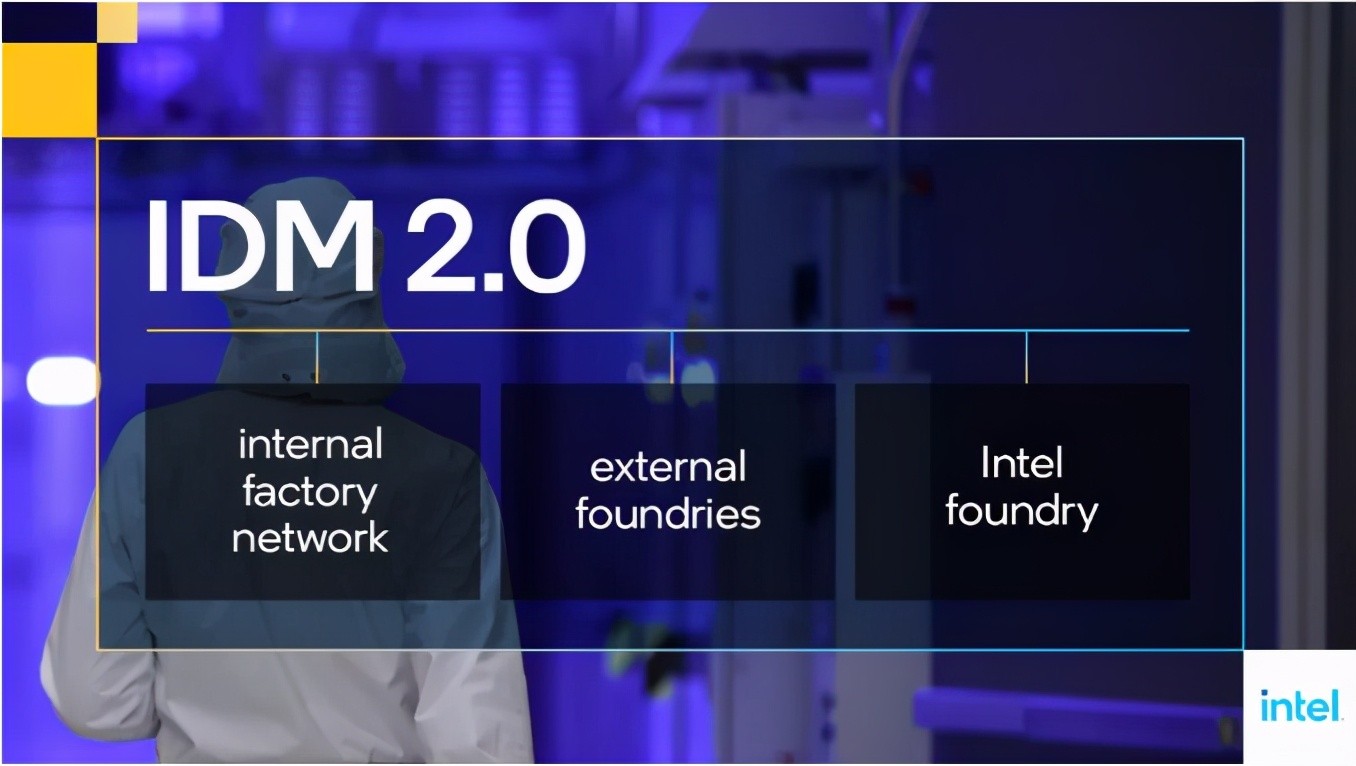

去年新上任的 CEO 帕特·蓋爾辛格制定了 IDM2.0 戰略,意圖帶領英特爾重返霸主地位。上個月,蓋爾辛格宣佈計劃斥資 200 億美元新建工廠,生產自家芯片的同時,也為其他芯片公司(包括高通、英偉達、博通等行業客户)提供代工服務。也就是説,這些將從競爭對手變成客户。基辛格表示。希望能夠儘快贏回蘋果這家重要客户。

IDM2.0 戰略標誌着英特爾專注於向製造業轉型。

英特爾是為數不多的芯片設計和芯片生產一手抓的廠商,一直都拒絕給其他廠商代工芯片。但現在,英特爾開始做汽車芯片的代工廠,與台積電和三星電子展開直接競爭,是自身發展所需,也是大勢所趨。

同時,英特爾還將投資建立兩個新的晶圓廠,並且計劃在年內實施進一步的產能擴張計劃。在疫情影響下,全球晶圓上下游產能嚴重吃緊,此時開放的代工服務不僅能緩解一部分產能壓力,來增加內部的營收和業務模式,還能鍛鍊製程廠的工藝和良率提升能力。

但是,英特爾的積極轉型並不被市場看好。傑富瑞分析師馬克·利帕西斯認為,英特爾並未直接解釋它計劃如何追趕台積電。根據利帕西斯的研究,英特爾在芯片製造上至少落後台積電 2.5 年時間,縮小這一差距存在難度。

並且值得重視的是,投入 200 億美元新建工廠加快技術升級,也會影響到盈利能力。通常在開發每個新工藝節點時,台積電的利潤率都會下降幾個百分點。只有當新工藝投入批量生產後,才會獲得豐厚回報。但目前仍未知這一戰略是否奏效,是否真的能為利潤帶來新的增長點。

當然,與其他代工廠生產的產品不同,英特爾擁有先進的工藝技術和封裝技術,可以向美國和歐洲客户承諾產能,並能面向客户提供世界級的 IP 產品組合。在 PC 市場份額被搶奪之後,代工業務可能會成為重要的新收入來源。

我們必須肯定英特爾在技術層面的領先和商業模式上的成功,但時代發展浪潮下,巨頭也存在侷限性和滯後性。物聯網新時代下半導體行業正在加速變革,擁抱變化,保持創新,不斷強化業務增長能力,給予投資者和市場信心,才是英特爾的立足之本。