4 個月大漲近 1.5 倍,現代牙科(03600)能否借歐美鑲好 “成長牙”?

年內股價大漲近 1.5 倍,好賽道中的現代牙科會是成長股嗎?

自集採以來,醫療服務成了投資者的心頭肉,牙科作為醫療服務賽道的細分領域之一,無疑是機構投資者重點關注的領域,也因此 A 股的通策醫療 (600763.SH) 在短短的 3 年時間內股價累計漲超 10 倍。在港股市場,也有做牙科生意的公司,例如現代牙科 (03600),公司是世界領先的牙科耗材製造商之一,今年股價累計漲近 1.5 倍。

那麼市值僅 35 億港元的現代牙科能成為賽道里的一個好投資標的嗎?

核心溢利逆勢大增 36.9%

智通財經 APP 瞭解到,現代牙科是一家全面的牙科耗材製造商,主要負責義齒代工,也有矯正和種植產品的加工,目前是全球最大的義齒生產商之一,主要產品包括固定義齒器材、活動義齒器材以及其他。

由於疫情的影響,2020 年上半年整個牙科行業都受到影響,無一例外,現代牙科在 2020 年上半年業績也大幅下降;儘管現代牙科業務大部分在國外,且海外疫情在 7 月份後出現明顯的上升趨勢,但公司的核心業務溢利仍然實現同比增長 36.9% 至 2.24 億港元。

分業務來看,固定義齒器材業務是現代牙科的主要收入來源,2020 年該部分業務錄得收益約 15.16 億港元,較 2019 年下降 9%,該業務佔公司收益總額約 72.2%。活動義齒器材業務分部錄得收益約 4.03 億港元,較 2019 年度下降 12.39%,該業務佔公司總收益的 19.2%。

其他器材錄得 1.81 億港元,同比下降 11.27%,該部分業務佔公司總收益比例的 8.6%。

分地區來看,歐洲及北美地區為公司的主要收入來源,兩者合計收益達 14.4 億港元,佔總收入比例的 68%,大中華地區收益為 4.48 億港元,佔總收入比例的 21.33%,為公司第三大收入區域。從各地區收入自然增長來看,現代牙科的主要區域基本上收入出現負增長,尤其是北美地區以及大中華地區,收入分別下降 18.1% 及 10.8%。疫情期間,物流受到明顯影響,公司在歐洲市場銷售訂單量大幅減少,不過疫情期間,公司積極開展網上教育,在國內疫情恢復後,公司的產品在歐洲銷量迅速回升,也得益於此,2020 年公司在歐洲市場銷量僅下降 6.1%。

儘管歐洲及北美地區受疫情影響明顯,但公司的產品卻悄悄在漲價。2020 年現代牙科的產品在市場上共銷售 159.63 萬件產品,較 2019 年減少 11.7%;平均售價為 1316 港元,較 2019 年同比增長 1.4%。得益於產品漲價,2020 年下半年起,隨着東莞設施全面投入運營,中國生產團隊的生產能力增加,以及人民幣兑港元與 2019 年相比貶值 1.8%,使得公司的毛利率較 2019 年上升約 1.8%。

從業績表面上來看,儘管現代牙科營收下降,但核心溢利卻取得不錯的成績。不過這份財報依然有些不足之處,例如公司的其他器材業務量價齊跌,儘管該業務佔比不是很大,但該業務包含正畸類器材、防鼾器及運動防護口膠,要知道 2020 年時代天使和隱適美均實現正增長。因此對於矯正市場,公司的產品在短期內基本上也不太可能看到放量增長的情況。

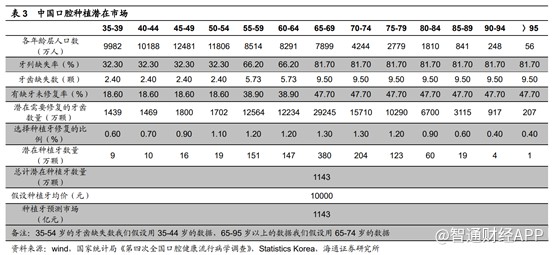

研發投入有限,難跟上時代發展

義齒製造實際上需求與老齡化有關,是牙科領域的好賽道之一,尤其是中國擁有眾多的人口,且伴隨着老齡化的加劇,潛在種牙需求不斷增長。根據 2018 年中國人口總數 139538 萬人和各年齡段佔比來計算 13 個年齡層的人數。根據第四次全國口腔健康流行病學調查,在 35-54 歲年齡組中,牙列缺失率、牙齒缺失數、有缺牙未修復率分別為 32.3%、2.4 顆、18.6%;在 55-64 歲年齡組中,牙列缺失率、牙齒缺失數、有缺牙未修復率分別為 66.2%、5.73 顆、38.9%;在 65 歲以上年齡組中,牙列缺失率、牙齒缺失數、有缺牙未修復率分別為 81.7%、9.5 顆、47.7%,由此海通證券預計中國種植牙潛在市場約為 1143 億元。

在千億規模的市場中,儘管公司在大中華區域的業務佔比並不高,但只要該業務能發力,也必然能做大做強。

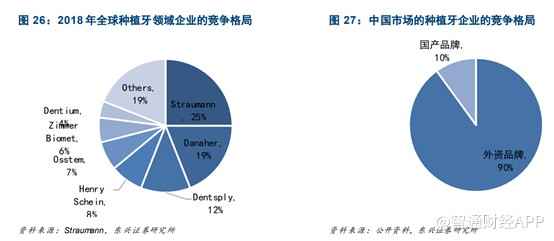

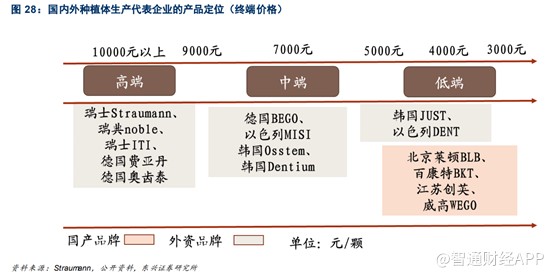

理想很豐滿,現實很骨感。根據 Straumann 統計來看,2018 年全球種植牙行業上游的種植體的市場格局中 CR5=71%,其中 Straumann 市佔率第一,高達 25%。在中國上游種植體的市場中,進口品牌佔比約 90% 以上,國產品牌為 10% 左右。

且外資企業壟斷中高端種植體市場,在中低端市場上,進口種植體在技術水平較好、依然有較強的客户黏性。

要站上中高端行列,無疑需要大量的研發投入,但現代牙科顯然將自己定位在製造商行列中。年報顯示,2020 年公司研發成本僅 643.4 萬港元。

要知道,義齒製造行業一直在變化,公司的競爭對手之一 glidewell,已經開始提供椅旁修復產品,即時補牙的技術已經陸續出現。

醫生可以很方便地利用最新的技術和機器,在 2 個小時內為患者製造好一副合適的義齒,患者無需像以前一樣等待數週,而且在新型的技術下,準確率和舒適度都會有所提升。

在這種新的模式下,傳統義齒生產模式無疑是落伍的。只不過,目前在國外的牙醫診所對於這些新技術接受程度還低,一方面是成本高,另一方面是即時製造的產品有些還是無法滿足所有需求;但是長期來看,這種更方便的模式肯定是會陸續取代原有的傳統模式。

那麼,對於沒有加大力度研發的現代牙科而言,跟不上時代的發展步伐,低估值也是自有其道理的。

況且,公司大部分業務在歐洲及北美,眼下歐洲和北美疫情嚴重,公司的業務必然也會繼續受到影響。2020 年公司就因疫情的影響,2020 年上半年錄得北美現金產生單位的商譽的一次性非現金減值虧損約 1.5 億港元,想必在 2021 年公司業務將繼續受到影響。

綜合來看,今年現代牙科股價大漲一方面因公司處於牙科中極好的賽道,另一方面,2020 年業績逆勢增長。但總體分析下來看,儘管中國擁有極大的義齒市場,但公司大部分業務在歐洲及北美,眼下歐美疫情依舊十分嚴重,無疑今年上半年公司歐美業務依舊不理想。除此之外,在研發投入上,公司投入十分有限,技術相對落後。因此現代牙科只有緊緊抓住中國的市場發展機遇,加大研發投入,才能成為在好賽道中展露鋒芒。