業績齊向好, 增速現分化,未來胰島素企業的取勝關鍵在這裏?

經歷 2018 年的業績突然變臉之後,得益於胰島素銷售的穩步增長,通化東寶在近期交出了一份相對不錯的 2020 年業績答卷。不過,與同行相比,其胰島素的收入增速仍稍遜一籌。對此,分析認為,渠道下沉是關鍵。

經歷 2018 年的業績突然變臉之後,隨着胰島素銷售的穩步增長,加上公司降本增效的努力,通化東寶在近期交出了一份相對不錯的業績答卷。

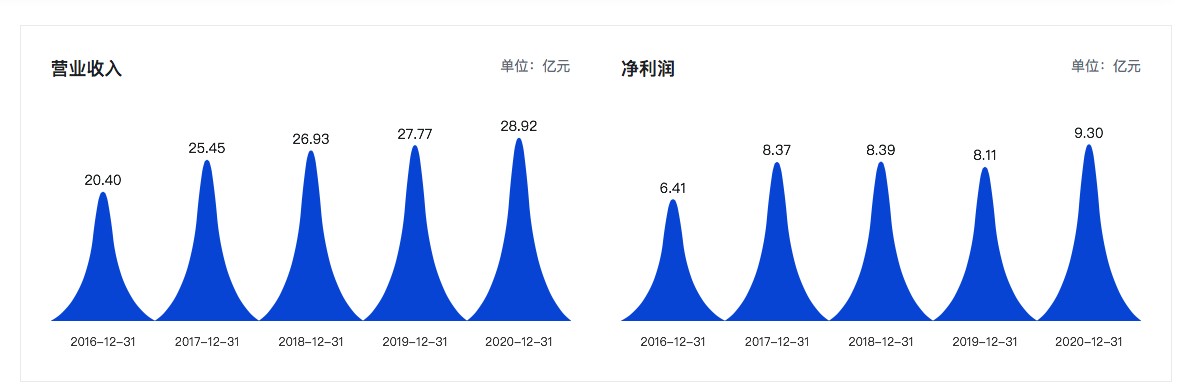

2020 年,公司實現營業收入 28.92 億元,同比增長 4.14%;歸母淨利潤 9.30 億元,同比增長 14.63%;2021 年一季度營收約 8.23 億元,同比增長 14.52%;淨利潤約 3.37 億元,同比增長 21.33%。

對於業績增長的原因,通化東寶管理層在 27 日的一場媒體見面會上表示,這主要是得益於公司重組人胰島素銷售持續穩定的增長,以及甘精胰島素上市後的迅速放量。

2020 年,通化東寶重組人胰島素銷售收入 22.1 億元,同比增長 5.0%,佔公司總收入比例已超過 7 成。報告期內,甘精胰島素貢獻收入 1.3 億元,這也是通化東寶甘精胰島素上市後的首個財年。

不過,通化東寶也並非首家報喜的胰島素上市公司。

在此之前,甘李藥業於 4 月 14 日晚間發佈 2020 年年報顯示,公司同樣實現了營收與淨利潤的雙增長。去年的營業收入達到 33.62 億元,同比增長 16.12%;淨利潤 12.31 億元,同比增長 5.43%。

2020 年,聯邦制藥的營業收入與淨利潤分別為 87.72 億元與 7.03 億元,同比增長 4.5% 和 9.5%。

雖然從公開信息來看,依託着國內龐大的糖尿病患者人羣與市場空間,以上三家企業的胰島素業務持續增長。不過,華爾街見聞也注意到,因為渠道的差異,產品結構更為接近的其中兩家企業——通化東寶與聯邦制藥的胰島素銷售增長也顯現出了不同的態勢。

通化東寶:昔日明星股的一次自救

作為二代重組人胰島素的國產龍頭,通化東寶曾是一隻老牌明星股,在 A 股上市後的很多年時間裏其股價一直處於上行通道。不過,這樣的走勢在 2018 年戛然而止。

2018 年第三季度,一改此前穩步成長的態勢,通化東寶的業績突然出現 “變臉”。 對此,通化東寶方面給出的解釋是清理渠道庫存。公司自 2017 年下半年開始加大壓貨,導致渠道庫存量升高,由過去 1 個月上升至 2 個月的水平。而為了消化渠道庫存,緩解銷售端的壓力,公司又在 2018 年第三季度進行銷售調整,9 月份開始嚴格控制發貨以降低渠道庫存,將渠道的庫存量由 2 個月調整為 1 個月的量,從而導致第三季度業績出現負增長。

2018 年是通化東寶業績的轉折點,而公司股價也在當年三季報發佈後一路下行,截至目前仍較 2018 年上半年的高位縮水近一半。

伴隨着業績波動的是,在競爭對手紛紛加速發展的比較之下,如甘李藥業於 2020 年發行上市、且聯邦制藥與甘李藥業的三代甘精胰島素已率先獲批上市,通化東寶還受到了 “三代胰島素商業化滯後”、“公司成長性不足” 等其他種種市場質疑。

也是為了消除市場顧慮並尋求公司的再度發展,從 2019 年 3 月起,通化東寶從管理、發展戰略、銷售等多個層面對公司進行了一系列調整。首先是建立了以技術骨幹為核心的新一代領導班子。其中,董事長和總經理一職由原副總經理冷春生兼任。公開資料顯示,冷春生從 1997 年畢業後即加入通化東寶,此前主要從事蛋白質生物藥的研究開發及成果產業化等工作,曾獲得國家科技進步獎二等獎,享受國務院特殊津貼。

隨後,在 2020 年國慶前,公司又推出了一攬子股權激勵方案,包括股票期權激勵計劃、限制性股票激勵計劃、員工持股計劃。

對於通化東寶大刀闊斧的內部改革,市場的反饋以肯定居多。

“我跟蹤下來感覺公司這兩年的變化還是很明顯的。新管理層不錯,有一定的執行力。公司也有了更清晰的戰略定位,開始聚焦製藥主業,慢慢剝離房地產、建材等其他非核心業務,並且財報披露也清晰了很多,這些都是加分項。” 當被問到對通化東寶的看法時,有長期跟蹤胰島素上市公司的私募研究員這樣對華爾街見聞表示。

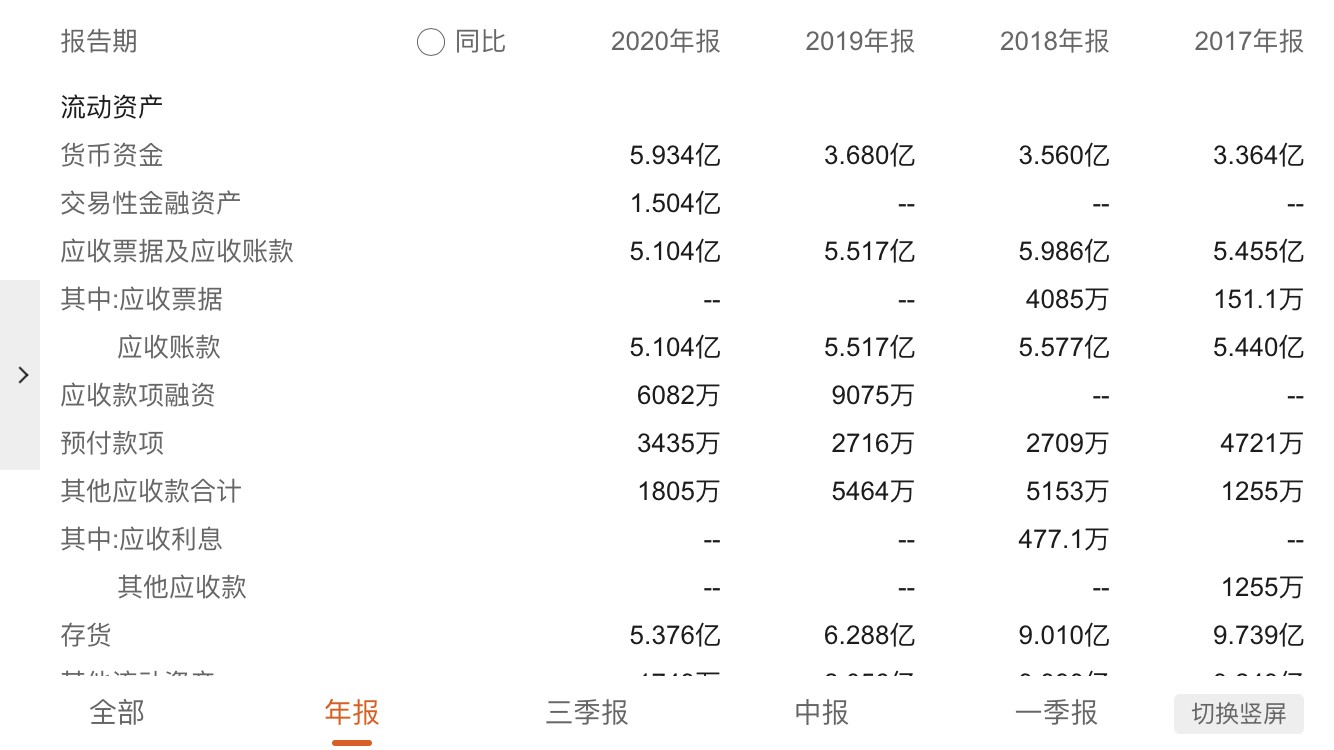

而從通化東寶 2020 年及 2021 年一季度的業績表現來看,公司的努力的確卓有成效,不僅淨利潤恢復雙位數增長,銷售費用率、資產負債率、應收帳款及存貨等其他財務指標也較為健康。

因為基本面的改善,在 26 日晚公佈一季報之後,通化東寶 27 日股價應聲大漲 4 個點,28 日繼續上揚,而如果從 15 日披露 2020 年年報之日算起的話,公司股價在不到兩週的時間裏已累計上漲近 10%。

胰島素生意模式:新患為王?

分產品來看,目前重組人胰島素仍然是通化東寶的主要收入來源,2020 年銷售收入 22.1 億元,同比增長 5.0%,佔總收入比例接近 77%。

通化東寶甘精胰島素於 2020 年 2 月初成功上市銷售,為國產第三家上市,2020 年全年貢獻收入 1.3 億元,銷售量 107 萬支。截止目前已經實現了在 25 省、市的掛網及備案工作,已開發的二級以上醫院 2900 多家,預計 2021 年的銷售有望翻番。

國產三家胰島素企業中,由於通化東寶和聯邦制藥均擁有二代和三代產品,並且兩家企業都是甘精胰島素的後起之秀,產品上市時間接近(前者 2019 年 12 月,後者 2016 年 12 月),因此市場更喜歡將兩者放在一起進行對比。

公開資料顯示,2020 年,聯邦制藥胰島素系列共實現收入 12.35 億元,同比增長 35.7%。其中二代胰島素和甘精胰島素收入分別同比增長 21.2% 和 80.6%,至 8.33 億元和 4.02 億元。2021 年,公司管理層指引重組人胰島素和甘精胰島素銷量分別同比增長 15% 和 70%。

整體看來,通化東寶與聯邦制藥的甘精胰島素放量速度相當。不過,如果從二代胰島素的銷售來看的話,又可以看到通化東寶二代胰島素的收入增速略遜於聯邦制藥(5% VS 21.2%),其中固然有通化東寶二代胰島素基數較大的原因,但分析人士認為,這與 “通化東寶渠道不如聯邦制藥下沉” 亦有一定關係。

“由於聯邦制藥原為國內抗生素龍頭,因此公司的渠道早已下沉至社區衞生服務中心、鄉鎮衞生院等非常基層的衞生醫療機構,而通化東寶的渠道雖然也已經下沉,但是以縣級二級醫院和民營醫院為主,因此較之聯邦制藥來説仍不夠下沉。” 前述私募研究人士表示。

對於胰島素企業來説,為何基層市場很重要?一方面,這是因為基層農村市場擁有更多的糖尿病患者。數據顯示,我國 80% 以上的糖尿病患者就診於區縣級及以下基層醫療機構;另一方面,由於糖尿病的早期發現和綜合管理可以預防和控制糖尿病併發症,降低糖尿病的致殘率和早死率。因此,國家有關部門也一直在推進糖尿病的基層防治管理工作,希望從源頭做到早發現、早治療。

另外,值得一提的是,自國家醫保局推進藥品帶量採購以後,中外藥企紛紛加速對縣域基層市場的佈局。企業開始重視基層醫療市場有其必然性,一方面,隨着基層診療水平的提升,這個市場正變得越來越大;另一方面,隨着藥品價格的下行,基層市場的支付能力不再會是障礙。

也就是説,抓住了基層市場也就意味着抓住了更多患者。而在胰島素帶量採購呼之欲出的今天,能否在基層市場佔有一席之地,或許也會是企業在未來能否繼續成長的關鍵。

不過,雖然通化東寶渠道的下沉程度不及聯邦制藥,但華爾街見聞注意到,為了 “抓住更多患者”,通化東寶也不是沒有自己的打算。

近年來,在完善胰島素產品管線的同時,通化東寶還在口服降糖藥領域加大投入,多個品種有望在 2021 年獲批,包括西格列汀、西格列汀二甲雙胍、瑞格列奈等。

事實上,從過去幾輪的藥品國家帶量採購來看,口服降糖藥稱得上是 “重災區”,不僅有二甲雙胍、阿卡波糖、恩格列淨、卡格列淨多個品種被納入,集採後的價格亦是大幅下降。

也因此,通化東寶 “逆市” 佈局口服降糖藥的舉動讓很多人覺得難以理解。對此,通化東寶管理層在 27 日的一場媒體見面會上的解釋是,“為了打造糖尿病治療的完整解決方案”。

據華爾街見聞了解,胰島素治療方案有兩種,一是注射預混胰島素,二是基礎胰島素 + 口服藥或基礎胰島素 + 短效胰島素。因此,在通化東寶甘精胰島素(基礎胰島素)上市之前,對於選擇後一種方案的患者公司只能放棄,而甘精胰島素上市後則在無形中提高了公司新患者的獲取能力。

由此推測,公司增加口服藥的佈局,或許也是出於類似的目的。