不良貸款率再創歷史新低,全國最大地級市農商行 “衝刺” 港交所

良好的經營業績,較高質量的資產,再加之以及日漸向好的風險管理,也讓東莞農商行成為全國首家由中誠信國際評定為 AAA 級地級市商行。

4 月 20 日,東莞農村商業銀行股份有限公司(簡稱:東莞農商行)向港交所主板遞交上市申請。據《香港經濟日報》4 月 22 日消息指出,東莞農商行計劃將在今年第三季赴港上市,擬集資 10 億美元。由招商證券國際、招銀國際、農銀國際、工銀國際為聯席保薦人。

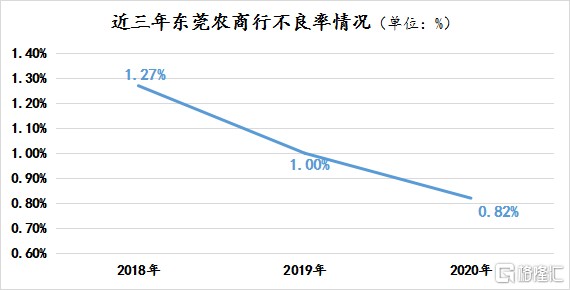

源於農村,但隨着東莞從農村工業化到城市經濟的轉型,東莞農商行在三農客户的有力支持下,及時地關注並聚焦到現代農業的 “三農”、現代製造業的 “三鏈” 以及中小微企業的 “三創” 客户羣體,順應金融市場的服務需求,藉助從 “珠三角” 到 “大灣區” 的城市發展機遇,在眾多農商行中脱穎而出,一舉成為全國第六大農商行和全國最大的地級市農商行。截至 2020 年末的資產總額首度突破 5000 億大關,達到了 5484.02 億元人民幣(下同),不良率低至 0.82%,位居英國《銀行家》期刊發佈《2020 年全球銀行 1000 強》榜單的全球第 267 位,中國第 44 位。

規模突破 5000 億,質量再上新台階

東莞農商行作為一個地級市的農商行,於 2009 年成功完成改制成為現在的法人實體金融機構;2011 年躋身全球銀行 500 強;2017 年正式啓動 “零售金融”、“產業金融”、“小微金融” 和 “同業金融” 四大業務品牌;2020 年資產規模超過 5000 億元人民幣。

資本對銀行的重要性不言而喻,加強銀行的資本管理,不但有利於加大客户信貸投放的力度,增強服務實體經濟的能力,還可以確保銀行的穩定經營,防範系統性的金融風險。一級資本淨額通常被用作衡量銀行綜合實力和抗風險能力的重要指標。

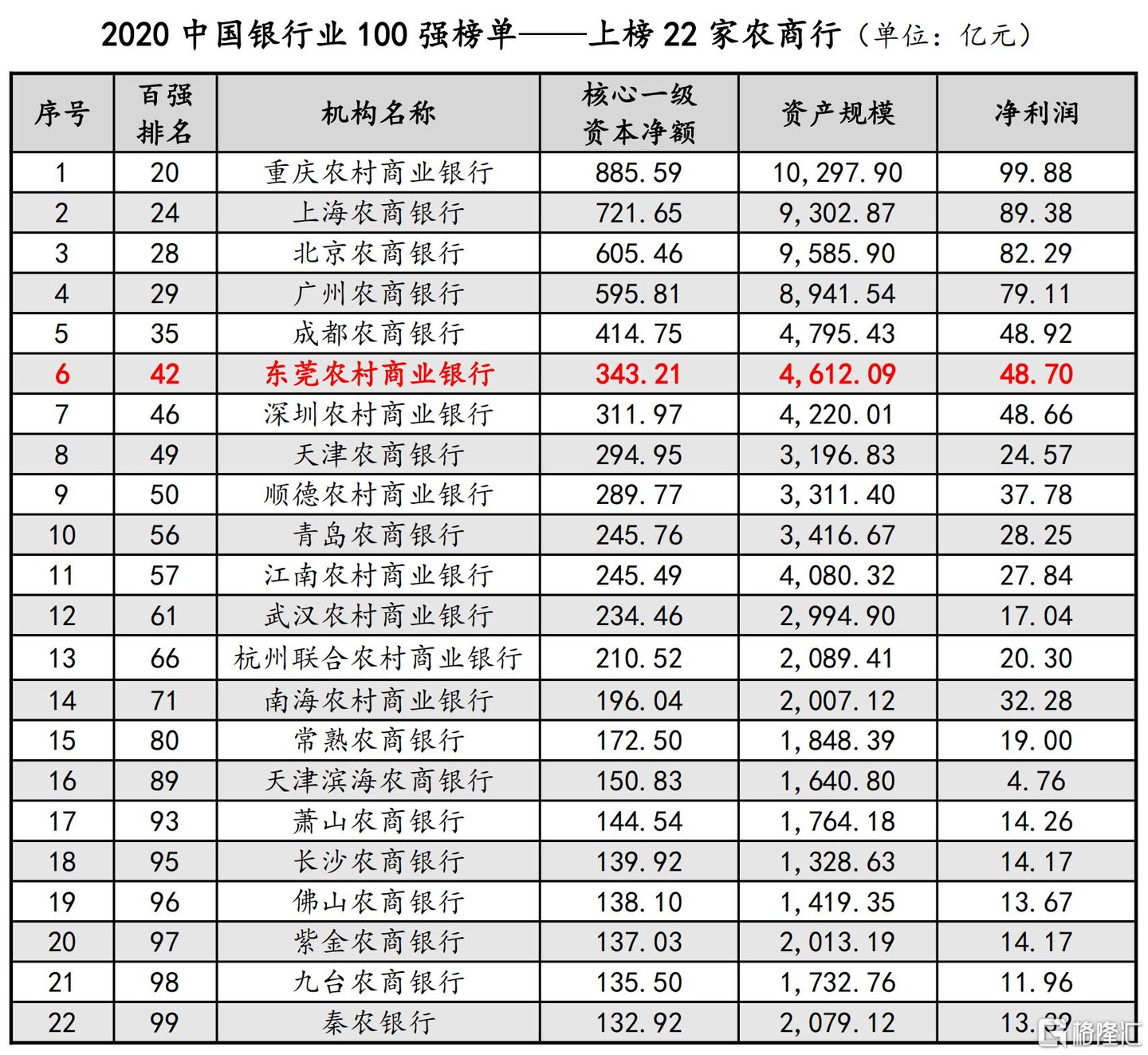

2021 年 3 月,中國銀行業協會發布《2020 年中國銀行業 100 強》榜單,榜單以核心一級資本淨額(截至 2019 年 12 月 31 日)做依據,東莞農商銀行以 343.21 億元的核心一級資本淨額位列百強榜單第 42 位。同時,在入圍全國百強銀行的 22 家農商行中位列第六名,且在所有入圍的地級市農商行位列第一名。

另外,在 2020 年 7 月英國《銀行家》期刊發佈《2020 年全球銀行 1000 強》榜單。按一級資本(截至 2019 年 12 月 31 日)計算,東莞農商行位居全球商業銀行業第 267 位,在入圍的 158 家中國銀行中排名第 44 位,且在中國農商行中位列第五位。

一級資本是衡量商業銀行綜合實力的重要標尺,一級資本持續攀升的背後,也正是銀行資本內生能力的不斷強化。

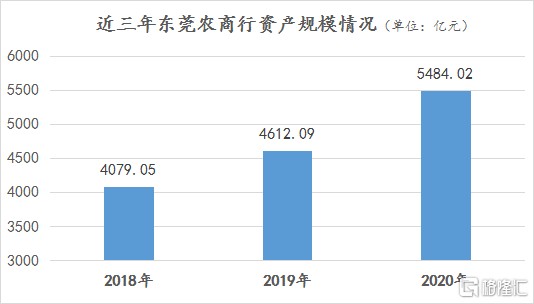

上市申請書顯示:截至 2020 年 12 月 31 日,東莞農商行的資產總額達到了 5484.02 億元,相比於上年末淨增加 871.93 億元,同比增長 18.91%,相比於 2018 年末增加累計增加 1404.97 億元,累計增長 33.44%。

一級資本位居同類農商行前列,資產規模連續三年穩步上升,第三方機構的權威評定,是對東莞農商行的認可,也是東莞農商行數十年精耕細作的成果體現。

利息淨收入支撐利潤,不良率奠定增長基礎

資產規模的創新高,也為營收和利潤的增長奠定了長遠的基礎。

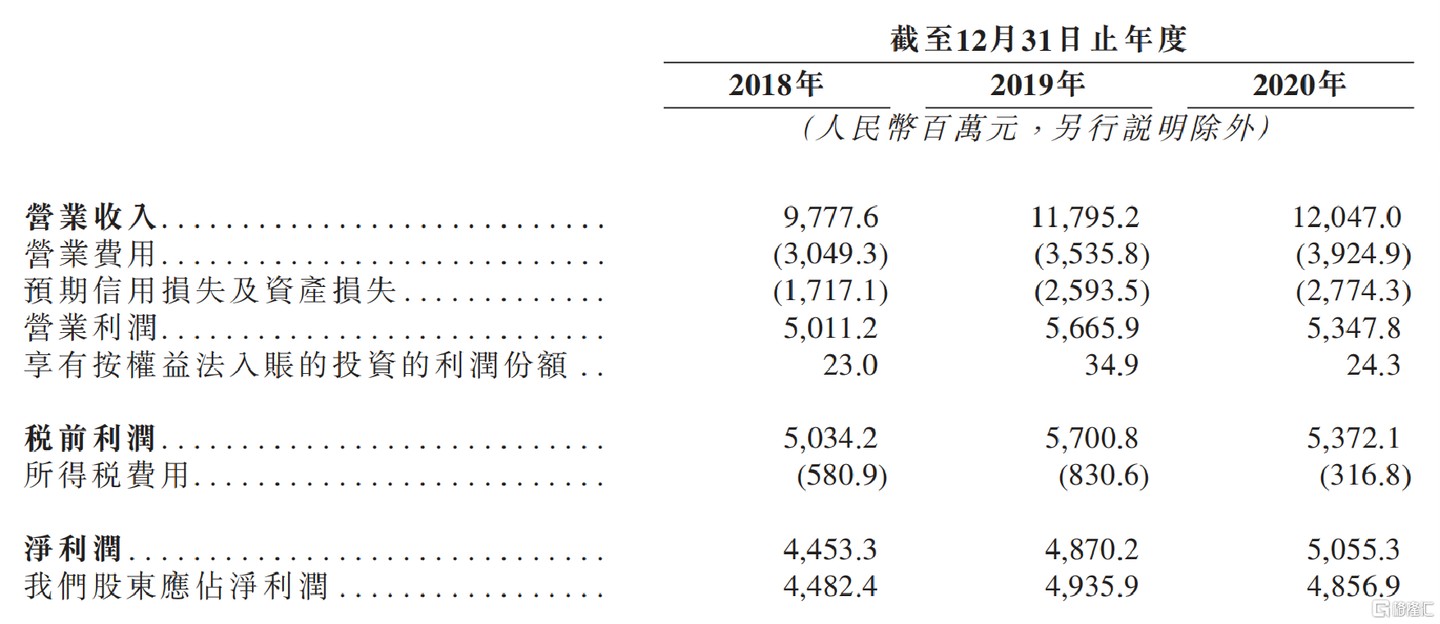

上市申請書顯示:截至 2020 年 12 月 31 日,東莞農商行實現營業收入 120.47 億元,相比於 2018 年的 97.78 億元,累計增長 23.2%;淨利潤從 2018 年的 44.53 億元增長至 2020 年的 50.55 億元,累計增長率達 13.5%。

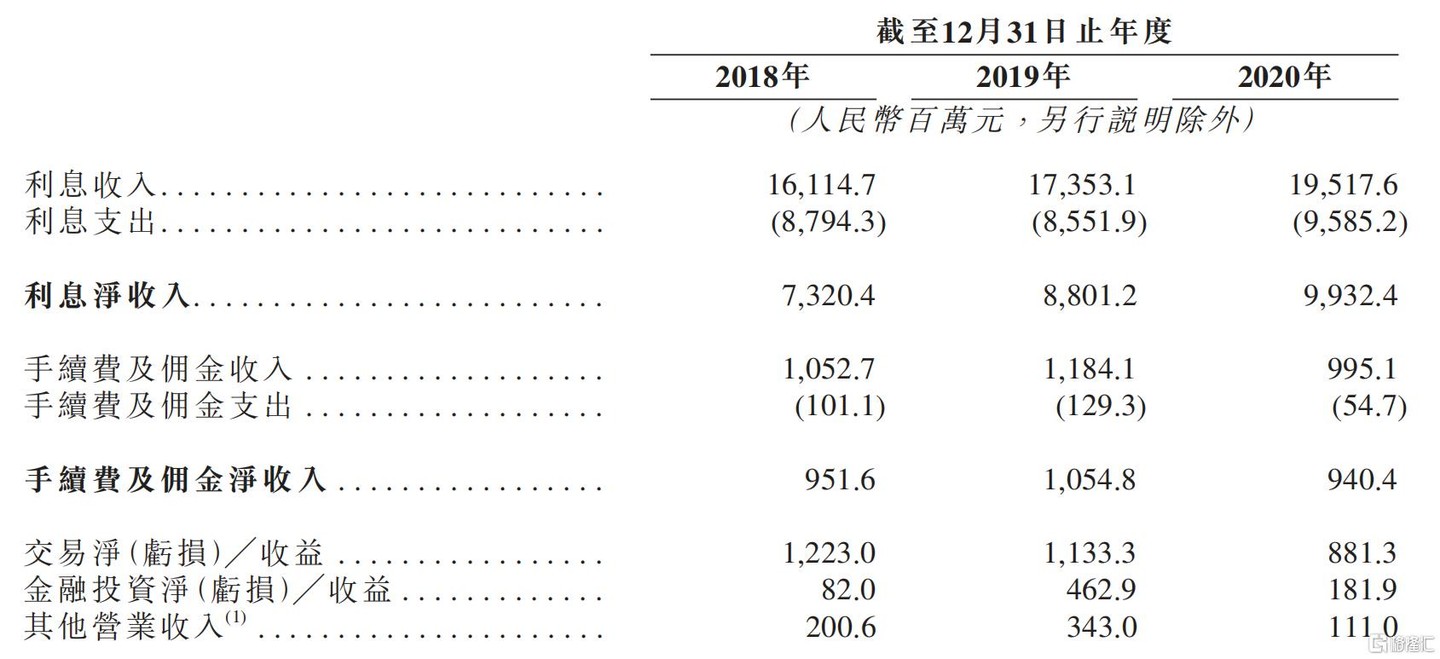

對於一家以存貸業務為主的農商行來講,營業收入主要是由淨利息收入、手續費及佣金和其他非利息收入構成。其中,淨利息收入是銀行三大業務收入的最主要來源,尤其對於一些區域性業務較強的城商行和農商行而言,利息收入佔比往往會達到營業收入的 80%,甚至會更多。

上市申請書顯示:截至 2020 年 12 月 31 日,東莞農商行實現利息淨收入為 99.32 億元,相比於 2018 年淨增加 26.12 億元,累計增長 35.68%。利息淨收入佔總營收的比值達 82.45%,相比於 2018 年的 74.87%,累計上升 7.58 個百分點。

高佔比、增速快的利息收入,不但支撐起東莞農商行的業務收入來源,還成了經營利潤的主要依據。同時,伴隨着資產規模的大幅增長,營收和利潤持續向好,東莞農商行良好的經營狀況,更是離不開高質量客户的支持。

另一方面,如果對不良資產的處理不當,不僅會拖累其他的業務發展,還會波及整個銀行的經營狀況。上市申請書顯示:截至 2020 年 12 月 31 日,東莞農商行的不良貸款率僅為 0.82%,比上年再降 0.18 個百分點,相比於 2018 年大幅下降 0.45 個百分點;撥備覆蓋率高達 375.13%,相較於 2018 年末上升了 29.39 個百分點。

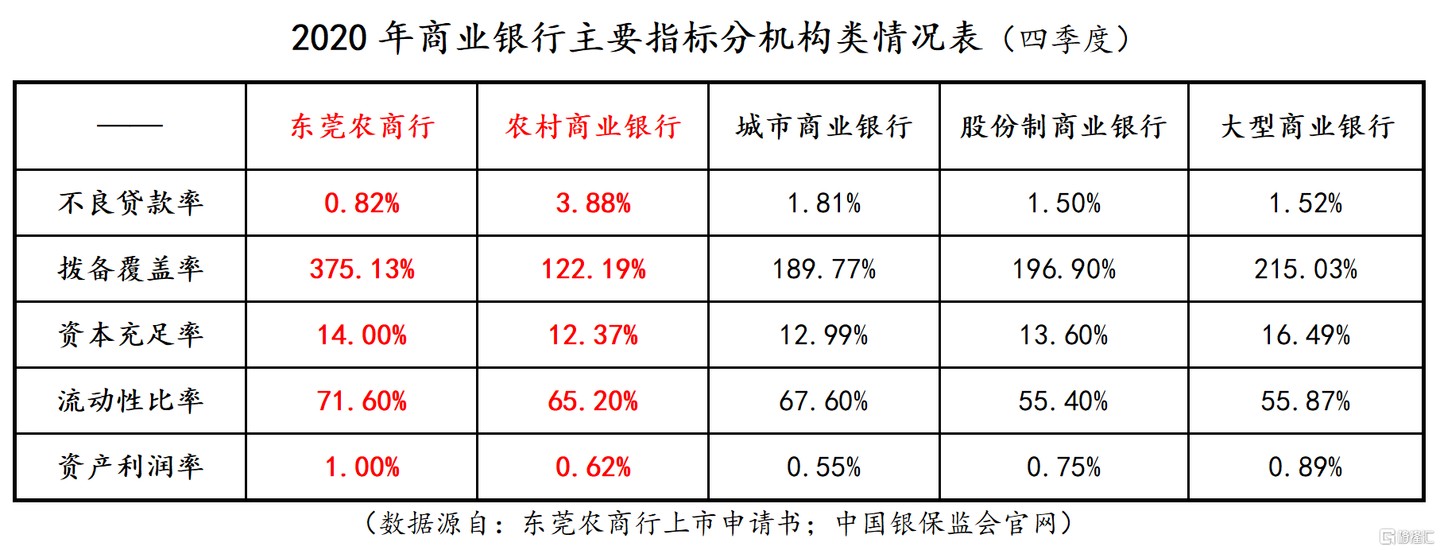

中國銀保監會公佈的 “2020 年商業銀行主要指標分機構類型情況數據” 來看,2020 年四季度全國農商行的平均不良率為 3.88%;全國農商銀行的平均撥備覆蓋率為 122.19%。從行業水平比對看,0.82% 的超低不良率和 375.13% 的超高撥備覆蓋率,東莞農商行的資產質量已是遠優於全國農商行的平均水平,已經達到媲美股份制銀行的水準。

此外,東莞農商行 14% 的資本充足率和 71.60% 的流動性比率,不僅遠高於監管給出的最低標準,也明顯優於全國農商行的平均水平。同時,1.00% 的資產利潤率和 13.64% 的淨資產利潤率不僅遠高於農商行的平均水平,更是明顯高於幾大國有行的平均水平。

良好的經營業績,較高質量的資產,再加之以及日漸向好的風險管理,也讓東莞農商行成為全國首家由中誠信國際評定為 AAA 級地級市商行。

十大產業穩固大後方,零售金融探索新未來

東莞市作為全球少有的幾個製造基地之一,早已經形成了比較完整的製造業上下游供應鏈體系,產業集羣效應優勢明顯。

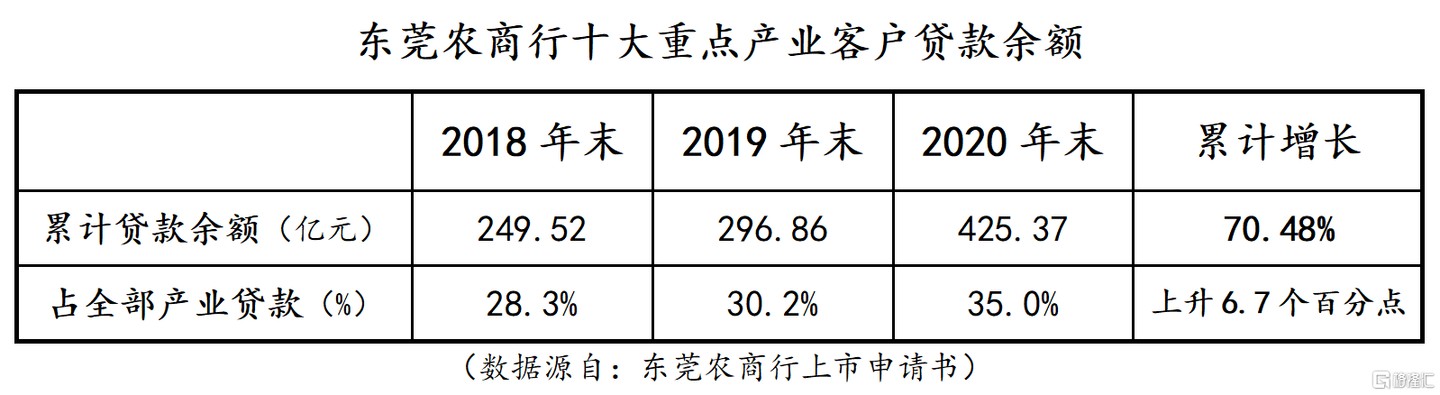

上市申請書顯示:截至 2020 年 12 月 31 日,東莞農商行的十大重點產業客户數為 12.58 萬户,相比於前兩年沒有太明顯的變動,但十大重點產業貸款餘額則從 2018 年的 249.52 億元迅速攀升至 2020 年的 425.37 億元,累計增幅達 70.48%。

十大產業客户貸款餘額超過 70% 的增長同時,佔全部客户貸款的的比例卻只上升了 6.7 個百分點,似乎可以見得在維持十大產業客户的穩步發展,也沒有太大的侵蝕其他產業客户的業務發展。

在開展產業金融的過程中,東莞農商行以創新的 “1+3+N” 網格化營銷模式,以產業鏈中的核心企業、項目方或平台為切入點,將金融服務從產業鏈的主體企業延伸至產業鏈的邊緣之上。同時,以鏈上邊緣的小微企業及零售客户為基礎,快速有效地觸及更為廣泛的零售客户羣體。

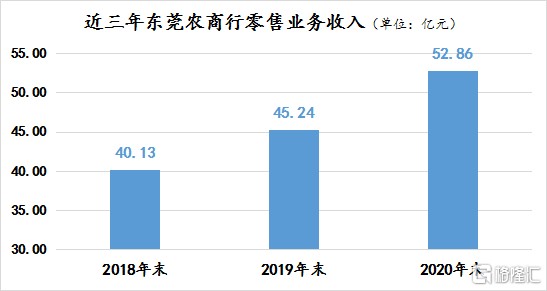

上市申請書顯示:截至 2020 年 12 月 31 日止年度,東莞農商行的零售銀行業務收入達 52.86 億元。相比於 2018 年的 40.13 億元淨增 12.73 億元,累計增長 24.08%。零售銀行業務收入佔比也從 2018 年的 41% 上升至 2020 年的 43.90%。

(數據源自:東莞農商行上市申請書)

另一方面,截至 2020 年 12 月 31 日,東莞農商行的個人貸款餘額為 980.16 億元,相比於 2018 年的 495.42 億元,累計增長 97.84%;個人存款餘額為 2213.92 億元,相比於 2018 年的 1514.47 億元,累計增長 46.18%。

無論是從零售業務的增長,還是個人存貸的雙向攀升,東莞農商行在穩固公司業務的同時,積極拓展小微和零售的業務發展,並取得了驕人的經營成績。從服務三農到助力三創,從村鎮信貸到城市金融,東莞農商行隨區域經濟轉型,順應市場金融需求,戰略性聚焦五大金融產品品牌,踏上數字化金融的發展快車道。

賽道升級,灣區建設給足想象空間

選擇一個好的賽道,是走向成功的首要條件。總部設立於廣東東莞的農商行,區域經濟的發展將直接左右着東莞農商行的成長。

“東莞堵車,全球缺貨”,東莞不僅是我國重點的製造業中心,也肩負着重點出口中心。得益於大灣區核心地段的優勢,多年來一直保持較快的經濟增速。

國家統計局數據:從 1989 年至 2020 年,廣東省連續 31 年穩居全國各省市自治區的 GDP 榜首。2019 年的城鎮化率達 71.4%,高出全國平均水平 10.8 個百分點。同期:東莞市 2020 年的 GDP 總量達 9650 億元,位居廣東省 21 個城市的第四位。近五年來東莞市 GDP 的年均複合增速達 8.6%,高出廣東省整體水平 1.2 個百分點。

在人口方面,2019 年末東莞市常住人口總量約 846.45 萬,城鎮化率為 92.10%。據《2020 年度中國城市活力研究報告》顯示,東莞市人口吸引力指數位居全國第 3 位。據《2020 胡潤財富報告》顯示,東莞市 600 萬資產 “富裕家庭” 數量約 5.87 萬户,千萬資產 “高淨值家庭” 數量約 2.5 萬户,財富管理需求龐大。高質量人口的優勢也為東莞農商行發展零售金融提供堅實的基礎。

從廣東省到珠三角再到大灣區,東莞作為大灣區的幾個核心城市之一,隨着城市的 “賽道升級” 順利乘上大灣區建設的東風。

截至當前,東莞農商行已設立有包括總行在內的 507 個營業機構,下轄 39 個一級分支機構,182 個二級支行以及 285 個分理處,形成共計 506 個營業網點覆蓋東莞所有行政區域。

據銀保監會東莞監管分局數據顯示,東莞農商行是全市商業銀行中擁有最多網點的銀行。同時,同步開發了電話銀行、網上銀行、手機銀行等在內的多種線上銀行服務,實現了線上線下全覆蓋,成為一家現代化金融服務業機構。

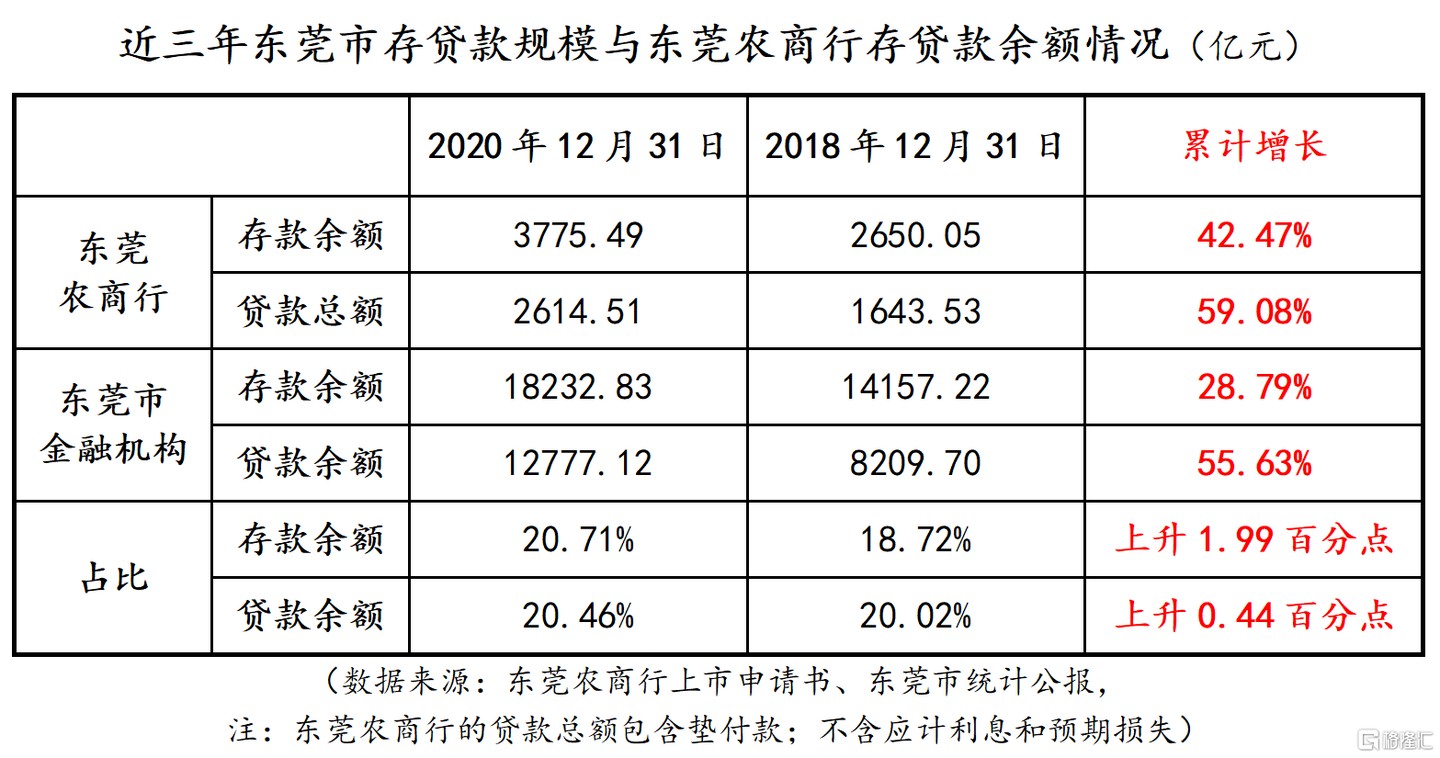

據東莞市統計公報數據顯示:截至 2020 末,東莞市全市金融機構本外幣存款餘額達 18232.83 億元,相比於 2018 年末的 14157.22 億元累計增長 28.79%;本外幣貸款餘額為 12777.12 億元,相比於 2018 年末的 8209.70 億元累計增長 55.63%。

而從同期,東莞農商行的存款餘額為 3775.49 億元,相比於 2018 年末累計增長 42.47%,遠高出全市存款餘額同期增速 13.68 個百分點;貸款總額(包含墊付款,不含應計利息和預期損失)達 2614.51 億元,相比於 2018 年末累計增長 59.08%,也明顯高於全市貸款餘額增速 3.45 個百分點。

從存貸款業務的市場佔比來看,截至 2020 年 12 月 31 日,東莞農商行的存款餘額佔全市金融機構存款餘額的比例達到了 20.71%;貸款餘額佔東莞市金融機構貸款餘額的比例達到了 20.46%。

從城市發展現狀來看,東莞不僅在廣東省有着舉足輕重的地位,在經濟發展的狀況上也遠優於廣東省平均水平。從自身發展情況來看,東莞農商行規模在全省金融市場也佔據一定分量,規模增速更是遠勝於全省平均水平。

2020 年是灣區規劃落地的第一個完整年,也是灣區建設的起步之年。東莞市位居大灣區九個城市的核心地段。以北靠廣州都市圈,南處深圳都市圈,外加珠江東岸的軸線優勢,在大灣區的建設過程中,都市圈,城市羣的一體化建設下有着較為龐大的發展空間。

可見,在保持東莞本地業務穩步推進的同時,大灣區的建設發展將成為東莞農商行的下一個增長點。

總結

總的來看,深處全球製造業中心,豐富的產品服務和紮實的客户基礎是東莞農商立足區域市場的法寶利器。近些年,資產規模的穩步擴張也奠定了營收和利潤的增長基礎,高質量資產更為銀行業務的創新發展做好了保駕護航。

作為全國第一大地級市農商行,東莞農商行把握住了東莞城市發展機遇,在做好現有的傳統金融服務業務同時,加速在數字金融和創新金融的發展步伐。未來,藉助 “粵港澳大灣區” 的建設東風,東莞農商行將挖掘更為龐大的灣區市場機會。