連續第二年線上!巴菲特股東大會來襲,一文讀懂今日精華

90 歲高齡的巴菲特和 97 歲的老搭檔芒格首度線上 “合體” 亮,被外界普遍視為巴菲特接班人的兩名副董事長——伯克希爾保險業務負責人 Ajit Jain 和非保險業務負責人 Greg Abel 也一道出席。

2021 年 5 月 1 日當地時間週六美東下午 1 點半至 5 點,“股神” 巴菲特領導的伯克希爾 - 哈撒韋公司召開了 56 週年的股東大會。

今年,90 歲高齡的巴菲特專程飛赴加州,與合作了 60 年的 97 歲老搭檔芒格 “合體”,年度股東大會的地點暫時移師洛杉磯,是這一備受矚目的盛事首次在美國內布拉斯加州奧馬哈市以外的地方舉行。

總結的股東大會要點如下:

巴菲特:短期內不想買航空股,儘管整體經濟復甦比想象的快,航空業特別是國際旅行不會完全回來。

巴菲特:30 年後市值最大企業名單可能面目全非,如果你喜歡挑選個股來投資,很難確保能挑到很多年後還存活的公司,所以最好的方式是投資指數基金。

伯克希爾副董事長 Abel:公司策略圍繞去碳化展開,去年已達到巴黎氣候協議減排要求,2050 年前關閉所有旗下燒煤的火電廠。

巴菲特:不覺得蘋果估值瘋狂,需和利率作比較,去年賣出一些蘋果持股可能錯了;庫克是我們見過最棒的公司管理人,產品廣受歡迎且利潤率高,在回購自家股票後,伯克希爾股東持有的蘋果比例不降反增。

巴菲特:SPAC 有投機屬性,如果利用別人的錢來賭博,自然表現好於伯克希爾;芒格稱,我不喜歡職業投資者騙人投資割韭菜。

巴菲特:與芒格都不持有比特幣;芒格稱討厭比特幣的成功,僅為憑空創造的金融產品而已,不喜歡加密貨幣對現有系統的綁架,比特幣 “與文明利益背道而馳”。

巴菲特:通脹已顯著上漲,工資卻沒跟上;例如房產建築業的鋼鐵和木材等原材料一直在漲價,供應鏈完全被扭曲,現在通脹比人們預期要高得多,未來會接着漲。

巴菲特:高估值下收購不划算,現在也搶不過 SPAC;芒格稱,伯克希爾等操作公平的股票回購高度道德,批評者都是傻瓜。

在股東大會之前,伯克希爾公佈了利好的今年一季報:

巴菲特更看重的運營利潤同比增長 19.5% 至 70.2 億美元,比疫情爆發前、即 2019 年同期的 55.6 億美元高出 26% 以上,創 2019 年第三季度以來的最高紀錄,也是 2010 年有數據以來的第二高水平。

包括公司 2820 億美元股票投資組合表現在內的淨利潤 117.1 億美元,2020 年同期為淨虧損 497.5 億美元,可見憑藉美股在疫情後反彈的大背景順利實現扭虧為盈。

一季度伯克希爾回購了 66 億美元股票,延續了去年開始激進的回購策略,去年三季度曾回購 90 億美元創季度最高紀錄。

與此同時,一季度末公司持有現金環比增長 5.2% 至 1454 億美元,接近歷史最高。當季伯克希爾是股票淨賣家,淨出售金額是近五年來次高。

伯克希爾 A 類股在 4 月 29 日本週四創下近 41.80 萬美元的收盤歷史新高,週五微跌,今年累漲 19%,跑贏標普 500 大盤同期逾 11% 的漲幅。

以下是伯克希爾股東大會要點實錄,最新更新的內容在最下方:

01:30 大會開場白

巴菲特首先介紹了今年大會暫時轉到芒格居住了 62 年的大本營洛杉磯舉行,隨後介紹 2018 年起升任伯克希爾非保險業務副董事長的 Greg Abel,以及一同升任公司保險業務副董事長的 Ajit Jain 也出席大會回答股東提問。

分析稱,這兩個人都是 “後巴菲特時代” 伯克希爾首席執行官的主要競爭者。不過鑑於 2020 年芒格因疫情出行限制未能出席股東大會,由 Abel 代班這一背景,外界普遍認為 Abel 是 CEO 接班人。

01:40 巴菲特介紹伯克希爾一季度財報

巴菲特稱,喜歡在週六公佈財報,因為這樣給投資者足夠多的時間來消化。一季度淨利潤轉正,運營利潤超過 70 億美元,每一個都是很有意義的數字。

他表示,去年一季度整體股市下跌,所以淨利潤轉為很大數額的淨虧損,包括了股市投資組合的未實現虧損,而運營利潤更能反映公司本身的表現:

“讀伯克希爾財報時不要單獨看最後一行(淨利潤),要看運營利潤那一行,因為對於我們這樣的公司會有很多賬面上的投資波動。”

對比今年前兩個月與去年前兩個月的話,去年因為疫情經濟關閉對業績產生影響,但看 3 月份的話,變動主要發生在這個月,今年伯克希爾的業績還是非常好的。

01:45 巴菲特點評股市三十年的變遷

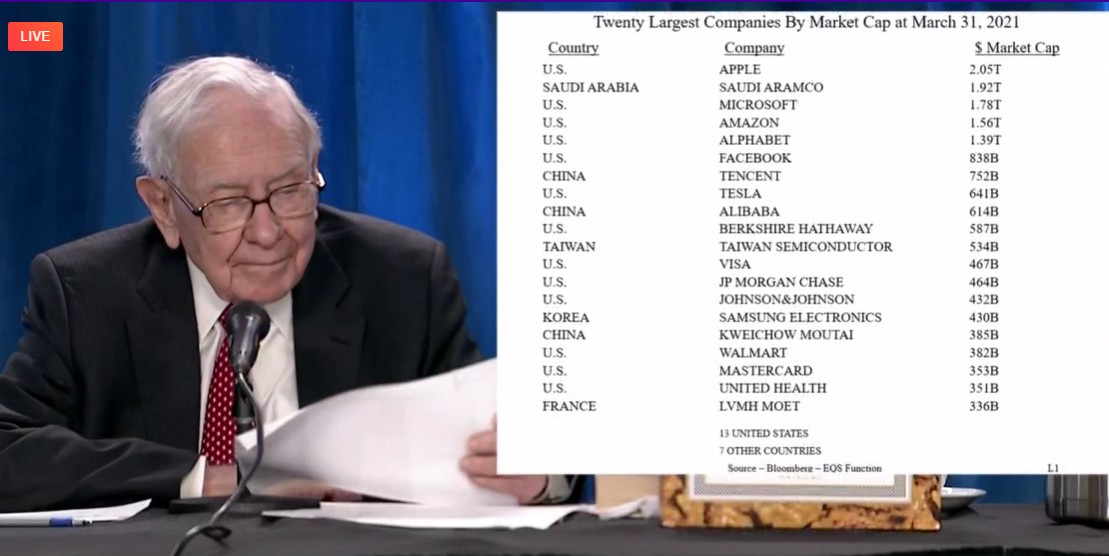

巴菲特列舉了截止 2021 年 3 月 31 日的全球 20 個市值最大上市企業,前六個公司中有 5 家是美國公司,除了當地政府控股的沙特阿美。巴菲特認為這説明美國環境利好,而 30 年前的全球 20 大市值排名中眾多的是日本公司:

短短 30 年內,最高市值公司的市值從 1040 億美元增長到 2.05 萬億美元。從市值水平來看,是變大了,最大市值一定程度反映了一些通脹,但這期間其實並不是高通脹時期。你可以看到 30 年裏,世界變化極大。但如果你的股票持倉足夠多元化,那就會表現很好,當然我個人更喜歡美國公司。

如果你喜歡挑選個股來投資的話,很難確保你能挑選到很多年後還頑強存活的公司。例如,1903 年我爸爸出生時,是汽車改變了美國,曾經至少有 2000 家跟汽車相關的公司,而到 2009 年時就只有三大巨頭了。這是汽車業在金融領域裏發生的變化,變化是巨大的。

2:00 你曾説當別人恐懼時我貪婪,但疫情中伯克希爾也拋售了航空股,等於別人恐懼時你們也恐懼了,如何回顧當初伯克希爾的決策?

巴菲特表示,我們那個時候沒有賣很多。我們總共擁有 7000 億,其實只賣了 1% 的部分。航空業不是我們投資組合裏重要成分,當初想幫助航空公司,有少數股東覺得不好做。整個經濟停滯情況下,救不了。航空公司其實最開始受到政府很多幫助。我們知道短期內航空業回不來的。不過整體上,經濟復甦比想的快。我們現在還持有不少股票。我知道航空業有了不少復甦,但是我還是不想買航空股。

2:07 為何不用公司持有的鉅額現金來進行大象級別收購?

巴菲特表示,伯克希爾持有現金大概相當於公司業務價值的 15%,規模是合理的,之後比例會降低。去年 3 月的疫情改變了形勢,伯克希爾必須確保在任何狀況下都有自有資金,不能想着依賴政府和銀行等其他機構借錢。去年 3 月大家都希望渡過難關,政府沒有意料到這種情況。我們沒有辦法在這種瘋狂的環境下出手做這麼大的投資,沒辦法一下子部署幾百億資金進行收購。

02:15 15 年伯克希爾表現不如市場,你們如何讓大家繼續持有你們,而非大盤指數?

芒格表示,對長期投資者來説,是長期持股還是持股多元化,持有伯克希爾等於持股多元化。

巴菲特隨即打趣稱,我一直以來都有推薦 SP500 指數基金,我可沒推薦伯克希爾。我不覺得普通人能選股,我有時還建議你不要買我們的股票。當然 90% 的情況下,你買國債或者標普比較安心,我也建議。伯克希爾是很好的可以持有的個股,如果您對股市不瞭解,那就買標普。

02:20 1997 年投資煙草公司是否後悔?類比怎麼看投資石油天然氣、購買雪佛龍股票?考慮到有關氣候變化的警告,怎麼看碳氫相關投資?

巴菲特稱,任何情況都有可能,1997 年的情況和現在不同。好事多和沃爾瑪也賣煙草,這只是一種行業。你覺得這個行業不好,那就投股指、基金等。我無意對進入某個行業做出批評。

抽煙是個人決定,以前我跟女婿説抽煙對人類有害,我們決定不投了。現在很難判斷一種業務。我不知道我是不是覺得雪佛龍有益於社會,我也的確覺得世界是在變化的。

02:25 巴菲特為何反對披露氣候與社會責任相關內容的股東提案?

芒格稱,我們不知道全球變暖的具體答案。巴菲特表示,伯克希爾公司在商業基礎設施上的投資很大,高於所有公司,最近美國總統也在不斷提到基建。之前我們也在考慮關閉煤電電廠,但是我們需要有足夠多的其他能源的來源,才可以關閉煤電。企業已經知道氣候變化的答案,很多質疑的人,我可以説他們沒有讀過我們的財報。

曾經擔任伯克希爾能源業務主管的現任副董事長 Greg Abel 表示,2007 年時候我們已經提出氣候變化是個威脅,當時提到了創新,如何設立合理目標,之後我們都圍繞去碳化開展。

伯克希爾已經宣佈要在輸電網基礎設施上投入 180 億美元,目前投入了 50 億,未來十年還投 130 億。伯克希爾 2015 年就做出承諾,其中一條是要把 150 億美元投入可再生能源,現在投入已經遠超。我們提前完成了 28% 的減排目標,公司可以在 2030 年達到巴黎氣候協議的要求。2020 年已經關閉 16 座火電廠,到 2030 年還會關 16 座,2050 年以前可以關閉所有燒煤的火電廠。

02:50 巴菲特和芒格兩人對 Costco 和富國銀行等投資理念有分歧,如何理解?

芒格表示並沒有衝突,自己喜歡 Costco,伯克希爾也喜歡。巴菲特也稱,我們 62 年期間挺和諧,沒有什麼大沖突。

被問及兩位負責具體業務的副董事長如何合作時,Ajit Jain 表示,芒格和巴菲特的合作天衣無縫,這是無法複製的,我尊敬 Greg,但我們不像芒格和巴菲特那樣經常互動。遇到對方負責業務的問題時會隨時交流。Abel 也稱,Ajit 非常瞭解瞭解伯克希爾的文化,很榮幸有他這樣的同事。

3:00 為何伯克希爾去年出售了部分蘋果股票,而不是趁低買入?

巴菲特表示,我們現在持有蘋果 5.3%,是很安全的水平,而且持倉遠超其他行業企業。

他和芒格都稱,蘋果的管理層非常棒,CEO 庫克可能創意上比不過喬布斯,但是 “我們見過最棒的公司管理者”。蘋果產品廣受全世界歡迎,利潤率非常高,客户滿意度可以達到 99%;對於手機本身來説,甚至超越汽車成為人們生活不可或缺的產品。

“去年伯克希爾出售了部分蘋果股票,可能是做錯了,但由於回購了自家股票,令股東所持有的蘋果比例不降反升。我不希望政府過多幹擾科技業,這些公司市值非常高,對我們也是有利的。

我不覺得蘋果估值瘋狂,估值需要和利率做比較。週四美國財政部的四周短期美債拍賣有 400 億美元規模,但得標利率為 0。現在美國債券沒什麼收益了,我們在接近零的利率環境,如果長期來看利率是這樣的話,那麼股票價格就顯得低。找不到什麼債券能有蘋果和谷歌這種公司的盈利水平。”

3:19 巴菲特:SPAC 有投機屬性

巴菲特表示,SPAC 按規定兩年內必須花錢出去,如果利用別人的錢來賭博,自然表現好於伯克希爾。芒格稱,我不喜歡職業投資者騙人投資割韭菜,SPAC 是一種 “容易錢”(easy money),如果過度的話就會有很大問題,用來賭博的話是種羞恥行為。

03:25 股市是否處在泡沫化,現在應該持現離場觀望,還是投資更多到股市?

巴菲特稱,有時候我們買了一些股票並不安心,要保留相應現金來保護股東。

在談及回購問題時,芒格稱,回購股票用來推升股價是不道德的,但是如果公平操作並用來回饋股東,就沒有問題。巴菲特稱,回購是股東投票同意的,97% 的股東不是為了拿股息。

03:35 如何看待拜登政府的資本利得税提升計劃?

巴菲特表示,我不喜歡回答政治類問題,不過他個人這次在總統大選中支持拜登,除此以外不想談太多,作為伯克希爾董事長沒有權力提出政治主張。

4:03 大漲之後,巴菲特和芒格還認為加密貨幣是一文不值的嗎?

巴菲特表示,我能預料到這個問題,但我選擇不回答,我和芒格都沒沒持有比特幣,不想回答這個問題讓大家不開心。

芒格直言,我痛恨比特幣的成功,不喜歡一個憑空創造的金融產品就賺幾十億美元,也不喜歡虛擬貨幣綁架現有的貨幣系統。

4:05 巴菲特:馬斯克的火星殖民計劃可能保費挺高

當被問及是否願意作為馬斯克旗下 SpaceX 火星殖民計劃的保險公司時,負責伯克希爾保險業務的副董事長 Ajit Jain 直接稱:“這很好回答,不會。”

巴菲特隨後笑着稱,給馬斯克擔保,我會很小心,不過這取決於保費是多少,我猜我心目中的保費跟馬斯克預想的很不一樣。

4:30 巴菲特:第一大風險要素是選擇的管理層不合適

巴菲特表示,人們總是認為美國反壟斷法和税法修改會影響到伯克希爾,最大的風險因素是為旗下業務選擇了錯誤的管理層。我們不是通過作出宏觀經濟預言來賺錢的。

談及銀行股持倉時,巴菲特稱喜歡銀行股和金融股,但對美國銀行 BOA 的持倉不想超過 10%,所以去年賣出了一些。他不想解釋對威瑞森 Verizon 等電信股的持股邏輯,“覺得可以買就買了。”

4:50 如何看待 Robinhood 等熱門散户炒股神器?

巴菲特稱,Robinhood 已經成為過去一年或一年半股市賭博屬性的非常重要組成部分,他們聲稱免佣金,吸引了很多想要賭博的人,Robinhood 這種軟件沒有違法但談不上道德。賭徒押注的方式不是我尊重的方式,是在 “向希望收税”。芒格則生氣地表示,這種事情就是個嚴重錯誤。

4:54 巴菲特:通脹已顯著上漲,工資卻沒跟上

巴菲特用房產建築業舉例稱,該行業的鋼鐵和木材等原材料價格每天都在上漲,供應鏈完全被扭曲;通脹顯著上升,比人們預期得要高,未來會接着漲。