新股前瞻 | 利潤複合增長率達 95.5% 後,俊發七彩服務想衝出雲南?

又一家物業管理公司遞表,智通財經 APP 瞭解到,雲南省最大的物業管理公司,俊發七彩服務近日向港交所主板遞交上市申請,聯席保薦人為中泰國際和國泰君安國際。

又一家物業管理公司遞表,智通財經 APP 瞭解到,雲南省最大的物業管理公司,俊發七彩服務近日向港交所主板遞交上市申請,聯席保薦人為中泰國際和國泰君安國際。

俊發七彩服務從事物業管理服務,歷史業績增長強勁,2020 年收入規模為 8.25 億元,近三年複合增長率 43.6%,股東淨利潤 1.82 億元,近三年複合增長率 95.5%。按 2020 年在管面積計,該公司在雲南省物業服務百強企業中排名第一,按整體實力看,連續 8 年位列於中國物業管理百強。

從物業管理公司遞表上市情況看,業績都非常不錯,港交所基本都會一次性通過,那麼作為雲南省領先的物業管理供應商,俊發七彩服務都有啥看點呢,值得看嗎?

業績高增長,但依賴於俊發集團

俊發七彩服務成立於 1999 年,主要為俊發集團開發的物業提供物業管理服務,2016 年,開始向獨立第三方物業開發商所開發的物業提供服務,業務趨同於行業多元化,覆蓋非業主增值服務及社區增值服務。該公司控股股東為李鎮廷,家族色彩濃厚,主要繼承了其父李俊的全部股權。

實際上,大多數同行不一樣,該公司和服務的俊發集團不存在股權關係,但控股股東都是同一個,李俊成立俊發集團後,次年成立的俊發物業,兩家公司基本同時發展起來的,反觀多數同行是地產目公司壯大後才分出物業管理板塊。李俊把俊發集團打造為雲南省最大的房地產民企,也帶動了俊發業務的發展。

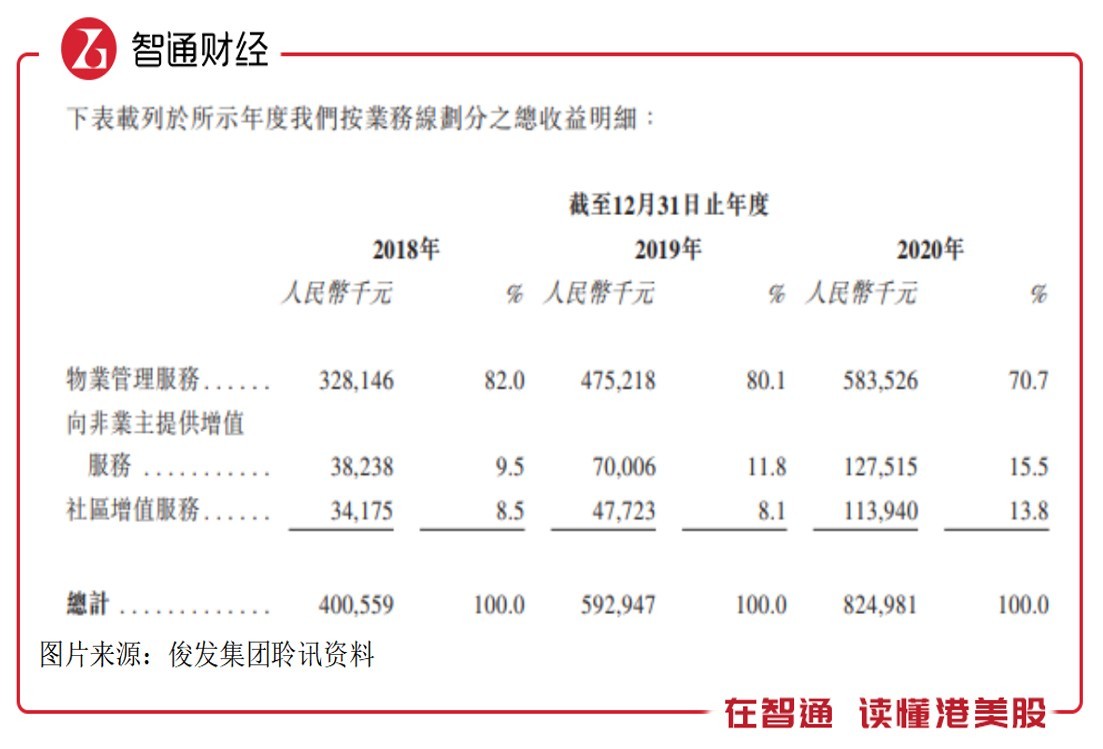

該公司的核心收入為物業管理服務,2020 年收入 5.84 億元,近三年複合增長率 33.4%,收入貢獻 70.7%,相比於往年逐年下降,主要由於收入多元化驅動,非業主增值服務及社區增值服務成長更快,近三年收入複合增長率分別為 82.7% 和 82.5%,2020 年收入貢獻分別為 15.5% 和 13.8%。

俊發七彩服務物業管理主要服務於住宅物業,但物業組合多樣化趨勢明顯,已簽約管理商貿市場、寫字樓及公共設施(如學校及公園),非住宅項目收入佔管理物業收入比例由 2018 年的 20% 增至 2020 年的 31%。

該公司對俊發集團依賴較大,2020 年在管建築面積 2803.5 萬平方米,其中 92.4% 的份額源自於俊發集團,且常年保持在 90% 以上,俊發集團在物業管理業務上的收入貢獻也超過 90%。在市場分佈上亦跟着俊發集團,集中在雲南省,在管面積及收入貢獻均超過 90%,其餘少部分分佈在貴州及四川省。該公司在俊發集團的中標率常年為 100%,而獨立第三方有一定的波動,2020 年為 60%,同比還下降了。

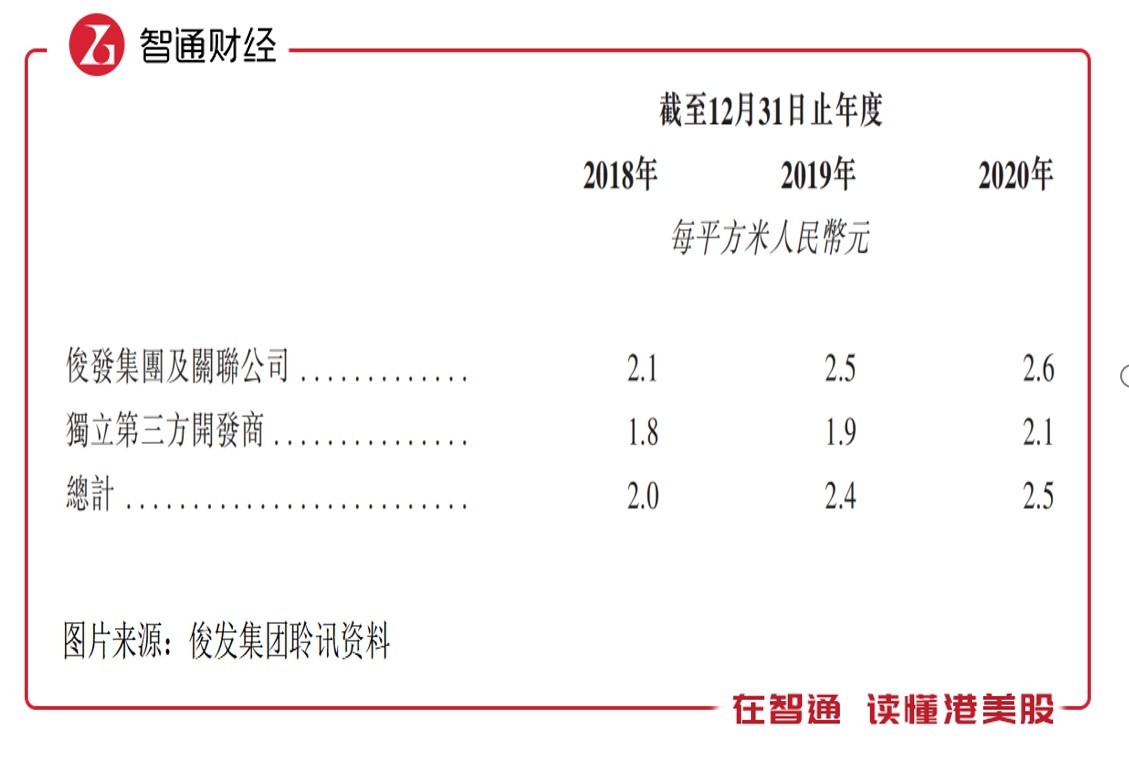

物業管理主要通過包乾制收費用,該公司在俊發集團收取的物業管理費要高於獨立第三方,2020 年為 2.6 元/每立方,每年都保持一定幅度的上漲,而獨立第三方為 2.1 元/每立方,低了近 20%。期間整體收費 2.5 元/每立方,近三年複合增長率 11.8%,疊加在管面積近三年複合增長率為 10.9%,帶動該業務穩健增長。

俊發七彩服務已形成多條業務驅動發展,非業主增值服務包括銷售辦公室及項目管理、交付前和交付後服務,核心為第一項業務,收入佔比該業務超過 50%,交付後服務於 2020 年才開始。而社區增值服務包括公共空間管理、社區資產管理、社區購物及其他社區服務,前三項業務貢獻超過 95%。

不過由於業務發展的依附關係,非業主增值服務依賴於俊發集團,俊發集團在該業務收入貢獻常年超過 95%,在社區增值服務則相對獨立,俊發集團收入貢獻不足 30%,主要來源於第三方。值得注意的是,在社區增值服務中,社區購物發展很快,該業務透過通過社區內銷售或俊發集團旗下的俊客 APP 向客户提供廣泛的產品及服務,加大用户的購買力參透及需求探索。

盈利尚可,仍需留意後續動作

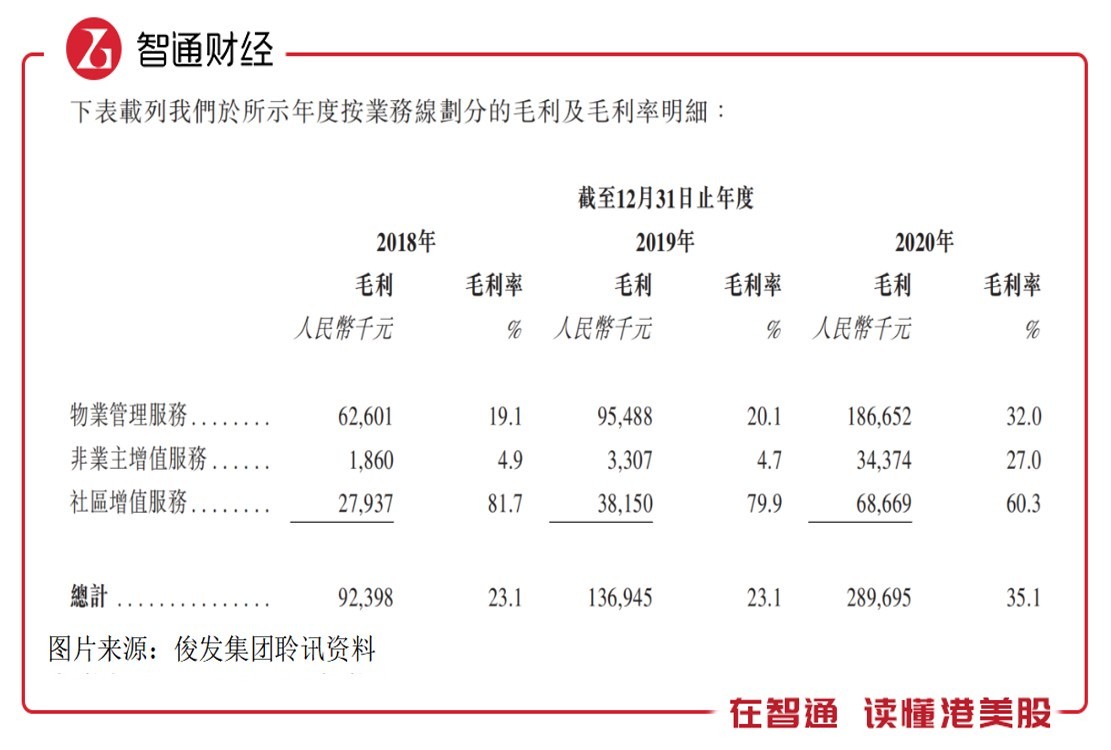

俊發七彩服務對俊發集團依賴較大,其成長主要取決於俊發集團的發展,在房地產嚴控的時期下,需要擴張獨立第三方滿足成長需求,不過俊發集團同屬於兄弟公司,最大客户損失風險較低。在盈利上,該公司盈利能力逐年提升趨勢,2020 年毛利率 35.1%,較 2018 年提升 12 個百分點,行業毛利率區間大至在 30-40%。

在具體業務上,2020 年物業管理服務、非業主增值服務及社區增值服務毛利率分別為 32%、27% 及 60.3%,其中物業管理業務毛利率保持逐年提升的態勢,核心原因為物業管理費的上升,而毛利率較高的社區增值服務逐年下降,主要由於毛利貢獻較高的空間管理業務臨時停車位的技術基礎設施產生費用使得毛利率下降。

此外,在該公司各項費用中,因核心收入源於兄弟公司(俊發集團),因此銷售費用較少,而沒有有息負債所以也沒多少融資成本,核心費用為行政成本。而在行政成本中,最主要的費用為員工費用,而員工費用並不隨着收入增長而增長,2020 年反而下降了,期間管理費用率 4.6%,同比下降 0.75 個百分點。

基於毛利提升及費用下降,2020 年該公司的股東淨利率 22.3%,較 2018 年提升 10.55 個百分點。該公司於 2020 年賬上有 4.4 億元的現金,流動負債中合約負債有 3.45 億元,近三年複合增長率 50.2%,扣除合約負債後,權益回報率為 41.5%,保持每年提升的態勢,較 2018 年提升達 25.1 個百分點。

從行業上看,中國物業管理行業保持高單位數複合增長,而百強企業則雙位數複合增長,市場集中度集中趨勢明顯,而俊發七彩服務在雲南地區上具有市場份額領先優勢,在 2021 年雲南省物業服務百強企業中排名第一。不過該公司的市場集中於雲南,其他地區分佈較少,相比於其他同行,處於弱勢。

而且該公司主要依靠俊發集團,根據聆訊資料,其計劃跟隨俊發集團的發展進一步戰略地跟隨俊發集團的開發發展到甄選高增長地區擴張(如大灣區及長江三角洲),而目前俊發集團在大灣區及長江三角洲共承包四個城市更新項目。該公司在獨立第三方開發程度較低,客户經營風險關聯較大。

綜上看來,俊發七彩服務在過去業績保持了較高的增長水平,盈利水平也得到顯著提升,但業績過於依賴俊發集團,具有家族基因,獨立第三方市場份額少,這幾年並無明顯擴張趨勢,且該公司市場也集中於雲南省,外省參透率低,仍需留意其後續擴張動作。